Globaltruck — заметки на полях по итогам 2020

Начинаю ежегодный анализ эмитентов, которые являются потенциально привлекательными или возможно когда-нибудь ими станут.

А то с переходом на работу на американские биржи стал про Мосбиржу забывать.

Первый по списку — Globaltruck. Автоперевозки. Путешествуя по России, постоянно замечаю их машины, в целом бизнес интересный. На сайте презенташка для инвесторов, начну с нее.

Начинается презентация с анализа тенденций в отрасли, это хорошо. Пишут, что в 2020 спад грузоперевозок, с 2021 восстановление. Ссылаются на M.A.Research, ну я не колеблясь нашел сайт этой компании и посмотрел свежие данные. На самом деле оказывается в 2020 спада не было. https://ma-research.ru/novosti-issledovanij/item/304-sbornye-gruzy-sokhranili-polozhitelnuyu-dinamiku-v-2020-godu.html Это интересно. «По оценке M.A.Research, в 2021-2023 гг. рынок автомобильных перевозок будет расти в среднем на 3,6% в год.» Это тоже в плюс, хотя и небольшой рост.

Дальше. Доля Глобалтрак увеличилась за два года до 2,2% от рынка, неплохо. Прогнозируют рост в связи с онлайн-коммерцией, это заказчики ГТРК, хотят на это сделать ставку. Хотят поднять выручку в 2,5 раза (до 2023? не очень ясно) за счет цифровизации и партнерских моделей.

Авто-репост. Читать в блоге >>>

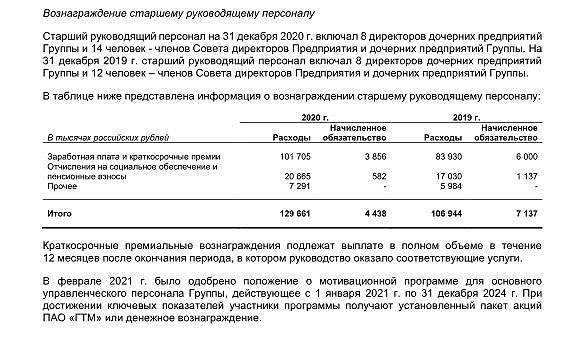

Александр Е, вознаграждение руководству — 130 миллионов — очень удивило! Это точно не опечатка? Глава Роскосмоса Рогозин получает премию порядка 40 миллионов в год. При этом в Роскосмосе 170 500 сотрудников, а чистая прибыль 12,5 млрд (2019 год). А тут крошечная компания (выручка 395 миллионов, 6 сотрудников на 2020 год (источник — www.rusprofile.ru/id/11097472). Либо это всё-таки не «вознаграждение руководству», а управленческие расходы в которые входит например зарплата водителей дочерних компаний… Тогда это нормально. Иначе это выглядит как какой-то жуткий схематоз.

Алексей aka Markitant, посмотрел отчет — 130 миллионов не опечатка. Цифра действительно кажется значительной на фоне мизерной прибыли компании. Хотя это всё-таки не просто вознаграждение, а и зарплата руководства.