SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДжонниГалт

В предверии IPO: Павел Дуров кидается в людей деньгами. Люди разбивали друг другу лица и забирались на столбы

- 30 мая 2012, 15:36

- |

27 мая прошел день Санкт-Петербурга, и логично было предположить, что одна из самых заметных питерских компаний проведет его как-то по-своему.

Как сообщают очевидцы, СЕО Павел Дуров и вице-президент ВКонтакте Илья Перекопский развлекались тем, что бросали из окон офиса пятитысячные купюры (ок. $170), прикрепляя их к бумажным самолетикам:

(автор фото – Михаил Аристов)

Отзывы об этой партизанской акции довольно противоречивые, если не сказать больше:

( Читать дальше )

Как сообщают очевидцы, СЕО Павел Дуров и вице-президент ВКонтакте Илья Перекопский развлекались тем, что бросали из окон офиса пятитысячные купюры (ок. $170), прикрепляя их к бумажным самолетикам:

(автор фото – Михаил Аристов)

Отзывы об этой партизанской акции довольно противоречивые, если не сказать больше:

Дуров превращается в мягкую, вонючую субстанцию! Других эмоций, кроме злобы и отвращения после увиденного сегодня он не вызывает! День города, все на позитифе. На удивление нет давки и толпы пьяных беспредельщиков. Набережная канала Грибоедова, из окон офиса ВК выглядывает Павел и Ко, начинается швыряние 5000 купюр и с надменной королевской ухмылкой они наблюдает за тем, как толпа начинает рвать друг друга в надежде поймать “дары” “повелителя”! Настоящий Питерский цирк имени Дурова…

( Читать дальше )

- комментировать

- 42 | ★1

- Комментарии ( 25 )

Италия разместилась

- 30 мая 2012, 13:29

- |

Размещено 5.732 млрд евро всего 5 и 10 — летках (планировалось 4.5-6.25 млрд)

Продано 3.391 млрд 5- леток, дохондость 5.66 % (раньше 4.86%), покрытиеr 1.352 (раньше 1.34)

Продано 2.341 млрд 10-леток, доходность 6.03 % (ранее 5.84%), покрытие 1.395 (ранее 1.48)

Не смогли взять полный объем

Доходности выросли, по 10-леткам упал B2C, да и абсолютно отношение 1,295 не очень…

Размещение негативно-нейтральное, на фоне данных по индексу деловых настроений

Спреды расширяются, доходности растут

Продано 3.391 млрд 5- леток, дохондость 5.66 % (раньше 4.86%), покрытиеr 1.352 (раньше 1.34)

Продано 2.341 млрд 10-леток, доходность 6.03 % (ранее 5.84%), покрытие 1.395 (ранее 1.48)

Не смогли взять полный объем

Доходности выросли, по 10-леткам упал B2C, да и абсолютно отношение 1,295 не очень…

Размещение негативно-нейтральное, на фоне данных по индексу деловых настроений

Спреды расширяются, доходности растут

Индикатор делового климата ниже прогнозов

- 30 мая 2012, 13:05

- |

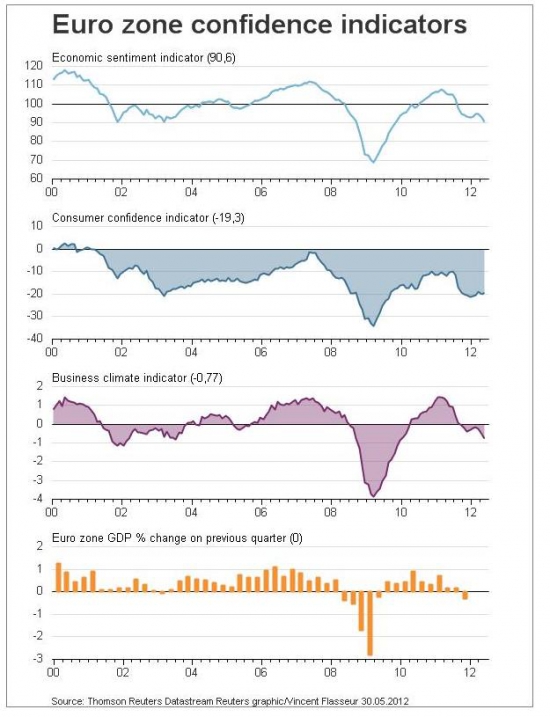

Eurozone business climate indicator for May -0.77

Прогноз Рейтерс — 0,66

Прогноз Рейтерс — 0,66

ЕЦБ снижает размеры ЛТРО в пользу экстренной помощи банкам!

- 30 мая 2012, 11:41

- |

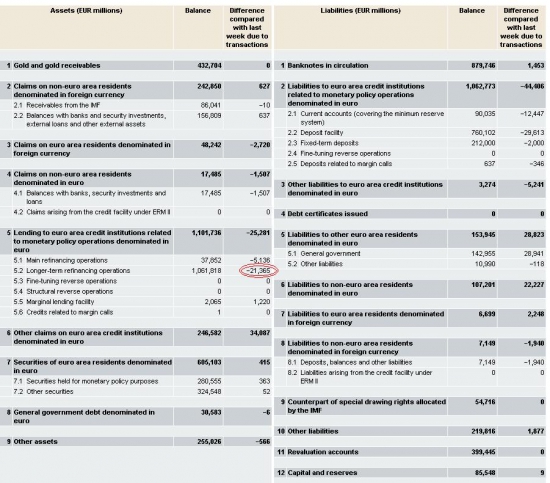

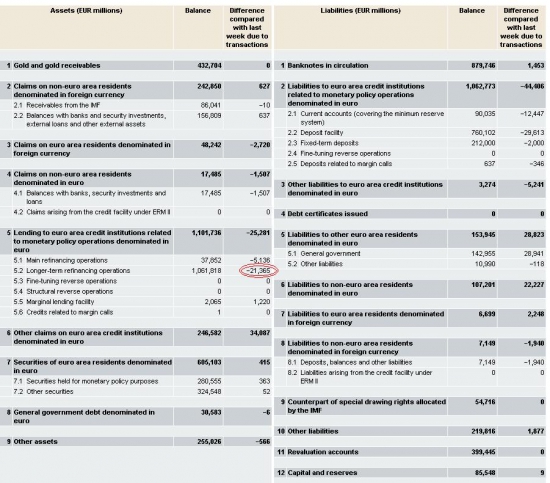

Опубликованный вчера баланс ЕЦБ принес парочку очень интересных сюрпризов!

Если мы посмотрим на пункт 5,2 баланса, мы увидим, что объем ликвидности в рамках ЛТРО за неделю упал на 21,365 млрд евро

Почему это произошло?

Видимо, банки были вынуждены произвести досрочное погашение кредитов, выдаваемых в рамках ЛТРО. Это происходит тогда, когда обеспечение под них (в основном облигации) падает в цене и банк вынужден произвести досрочное погашение или внести доп обеспечение. Автоматически такие банки сразу же исключаются из программы ЛТРО!

В то же время, статья 6 баланса «other claims on euro-area credit institutions denominated in euro» выросла на 34 млрд евро. Это объясняется приведением в жизнь программы ELA — эктренной помощи банкам

Т.е., скорее всего, какие-то банки были исключены из программы ЛТРО и переведены в ELA

Скорее всего, это Испания. На прошлой неделе ЕЦБ подтердила, что предоставляет экстреную помощь греческим банкам

Если мы посмотрим на пункт 5,2 баланса, мы увидим, что объем ликвидности в рамках ЛТРО за неделю упал на 21,365 млрд евро

Почему это произошло?

Видимо, банки были вынуждены произвести досрочное погашение кредитов, выдаваемых в рамках ЛТРО. Это происходит тогда, когда обеспечение под них (в основном облигации) падает в цене и банк вынужден произвести досрочное погашение или внести доп обеспечение. Автоматически такие банки сразу же исключаются из программы ЛТРО!

В то же время, статья 6 баланса «other claims on euro-area credit institutions denominated in euro» выросла на 34 млрд евро. Это объясняется приведением в жизнь программы ELA — эктренной помощи банкам

Т.е., скорее всего, какие-то банки были исключены из программы ЛТРО и переведены в ELA

Скорее всего, это Испания. На прошлой неделе ЕЦБ подтердила, что предоставляет экстреную помощь греческим банкам

Занимательные графики по Еврозоне

- 29 мая 2012, 19:01

- |

Нашел 2 забавных графика по Еврозоне.

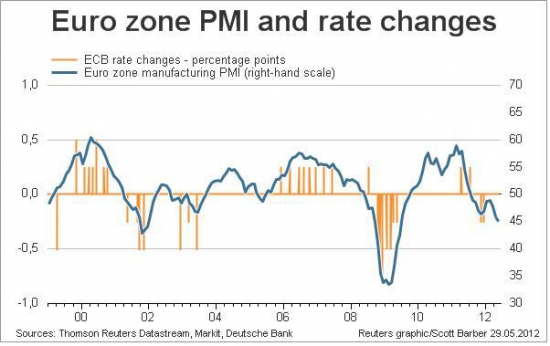

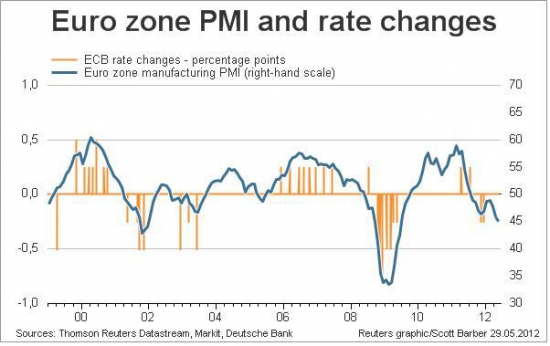

На первом наложены кривая PMI Composite и изменения ставки ЕЦБ (вертикальные бары)

PMI находится в хорошем нисходящем тренде. Есть некоторые предпосылки для продолжения снижения ставок

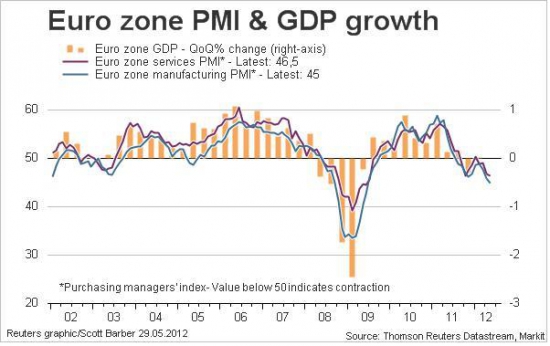

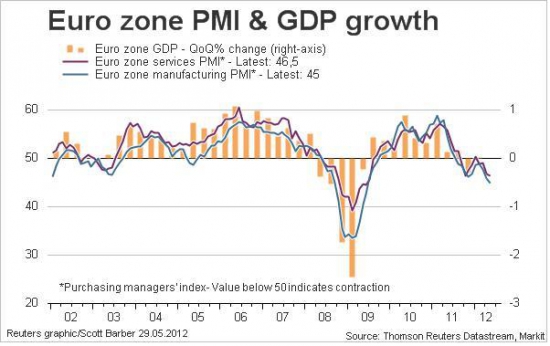

Второй график — наложение ВВП на PMI. В общем-то, у Еврозоны не так много шансов не скатиться в рецессию, и прошлые значения по ВВП (0.0) можно считать не очень показательными

( Читать дальше )

На первом наложены кривая PMI Composite и изменения ставки ЕЦБ (вертикальные бары)

PMI находится в хорошем нисходящем тренде. Есть некоторые предпосылки для продолжения снижения ставок

Второй график — наложение ВВП на PMI. В общем-то, у Еврозоны не так много шансов не скатиться в рецессию, и прошлые значения по ВВП (0.0) можно считать не очень показательными

( Читать дальше )

Статистика Испании : хуже, пожалуй, некуда

- 29 мая 2012, 17:36

- |

Из сегодняшней статистики больше всего запомнились розничные продажи по Испании

в погодовом значении цифры за Апрель составили — 9, 8 %

Совмещенные данные с родственным индеком уверенности потребителей внушают сильную тревогу

в погодовом значении цифры за Апрель составили — 9, 8 %

Совмещенные данные с родственным индеком уверенности потребителей внушают сильную тревогу

Саммери торгового дня 28 мая: ЕЦБ опять вне игры, ситуация с Банкией нагнетается, ситуация по Греции

- 29 мая 2012, 01:27

- |

ЕЦБ опять заявляет, что не предпринимал никаких действий по выкупу бондов. Уже 10-ю неделю подряд. А испанские 10-летки, тем временем, в плотную подобрались к 7%. Рахой с надеждой смотрит в сторону регулятора, а Драги все ждет чего то....

ЕЦБ опять заявляет, что не предпринимал никаких действий по выкупу бондов. Уже 10-ю неделю подряд. А испанские 10-летки, тем временем, в плотную подобрались к 7%. Рахой с надеждой смотрит в сторону регулятора, а Драги все ждет чего то....На выходных появилась интересная информация в Испанской прессе. Якобы обсуждается план спасения Банкии, по которому банку будет переданы гос.облигации Испании, которые ЕЦБ принимает как обеспечение. Таким образом, полумертвый банк можно будет вытащить из бездны без прямого монетарного вмешательства. По сути испанское правительство попытается получить фондирование, давая под залог бонды по номинальной стоимости, а это, конечно, не очень правильно с рыночной точки зрения. Но мы знаем, как регуляторы кладут на рынки, когда пахнет жареным. Что еще остается делать? Занимать по текущим доходностям — это не вариант. Почти все банки, покупавшие свои бонды в 2012 году скоро начнут массово сталкиваться с маржин-коллами. Остается распечатывать резервы и обращаться за помощью Тройки.

( Читать дальше )

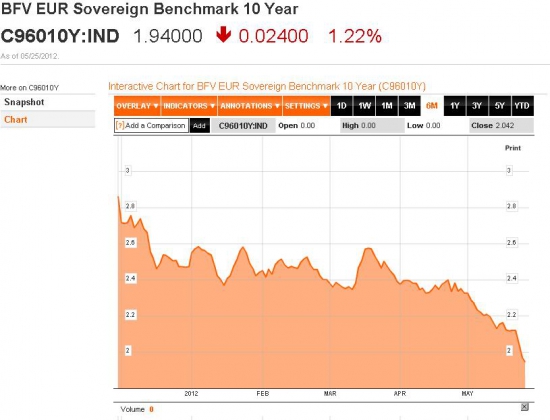

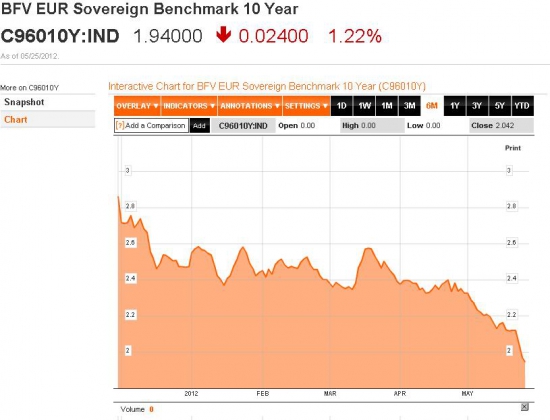

Спреды испанских доходностей в точке невозврата

- 28 мая 2012, 17:29

- |

Спред между доходностями испанских 10-леток и бенчмарк индекса BFV EUR 10 Y Index достиг 450 пунктов. Чем это грозит? Как известно, по достижении данного уровня клиринговая палата LCH должна поднять маржинальные требования для испанских облигаций

Немного ликбеза: Fairy Market Curve FMC 960 – композитный средневзвешенная кривая доходностей, составленная из доходностей стран Еврозоны с рейтингом ААА: Германии, Франции и Голландии

Нисходящая кривая этого индекса показывает рост страха и уход от рисков

http://www.bloomberg.com/quote/!SPN:IND

Как известно, растущие доходности облигаций Испании так же являются показателем страха

http://www.bloomberg.com/quote/GSPG10YR:IND/chart

В октябре LCH заявила, что для всех позиций в бондах, проходящих через их клиринг, устанавливается индикатор, который определяется соотношением 10-летних бондов к бенчмарку ААА. Теперь можно ожидать действий с их стороны. Чем это может обернуться? Меньше ликвидности, больше бондов под обеспечение, распродажа других активов, чтобы возместить дефицит. Мы помним, что банки Европы покупают свои национальные долги, чтобы потом сразу же размещают их под залог по различным репо-схемам.

450 пунктов — это своеобразная точка невозврата, после которой в мае 2011 для Ирландии были повышены залоговые требования. Путь от 450 до 800 пунктов Португалия пролетела всего за 3 месяца.

Немного ликбеза: Fairy Market Curve FMC 960 – композитный средневзвешенная кривая доходностей, составленная из доходностей стран Еврозоны с рейтингом ААА: Германии, Франции и Голландии

Нисходящая кривая этого индекса показывает рост страха и уход от рисков

http://www.bloomberg.com/quote/!SPN:IND

Как известно, растущие доходности облигаций Испании так же являются показателем страха

http://www.bloomberg.com/quote/GSPG10YR:IND/chart

В октябре LCH заявила, что для всех позиций в бондах, проходящих через их клиринг, устанавливается индикатор, который определяется соотношением 10-летних бондов к бенчмарку ААА. Теперь можно ожидать действий с их стороны. Чем это может обернуться? Меньше ликвидности, больше бондов под обеспечение, распродажа других активов, чтобы возместить дефицит. Мы помним, что банки Европы покупают свои национальные долги, чтобы потом сразу же размещают их под залог по различным репо-схемам.

450 пунктов — это своеобразная точка невозврата, после которой в мае 2011 для Ирландии были повышены залоговые требования. Путь от 450 до 800 пунктов Португалия пролетела всего за 3 месяца.

теги блога ДжонниГалт

- 10-year notes

- ADP

- ECB

- EFSF

- eonia

- fed

- Fitch

- fomc

- FOMC minutes

- forex

- GDP

- HSBC PMI

- IFO

- ISM Non-Manufacturing

- LTRO

- NFP

- PIGS

- PMI

- QE

- QE3

- S&P

- treasures

- treasuries

- Treasury Auction

- UST

- zerohedge

- Банк Японии

- Бельгия

- бернанке

- Бонды

- валютный коридор

- ВВП

- Великобритания

- выборы

- Германия

- Голландия

- Греция

- Дадли

- дефолт

- долговой рынок

- Драги

- Евро

- еврозона

- Европа

- ецб

- Инфляция

- ИПЦ

- Иран

- Ирландия

- Испания

- Италия

- итоги дня

- Йеллен

- йена

- календарь

- календарь на неделю

- календарь событий

- Китай

- кредитно-дефолтные свопы

- кризис

- кризис в еврозоне

- кукл

- Лагард

- МВФ

- меркель

- Мировой финансовый кризис

- мировые финансовые рынки

- мотивация

- Новости

- новости рынков

- Облигации

- Олланд

- оффтоп

- политика

- Португалия

- размещения

- размещения облигаций

- рейтинги

- Россия

- рынок

- саммери

- Саммит ЕС

- самый лучший сайт о трейдинге

- сантимент

- саркози

- сделки

- Сириза

- смартлаб

- стата

- суверенный долг

- США

- США Статистика

- торговля

- трежерис

- финановый кризис 2011

- Финрынки

- Франция

- фрс

- фунт

- футбол