БСП — дивдоходность будет выше рынка?

GIF ранее давал ориентир по дивидендам, исходя из выплаты 30% чистой прибыли. А как дела с новой дивполитикой?

📄 Новая дивполитика привлекательнее?

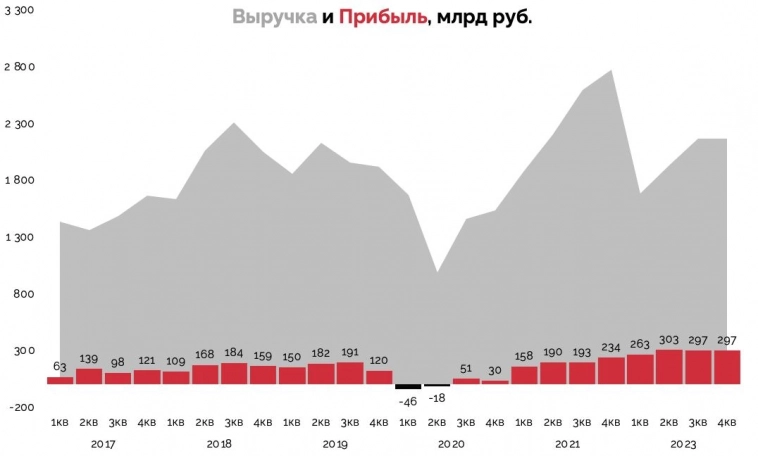

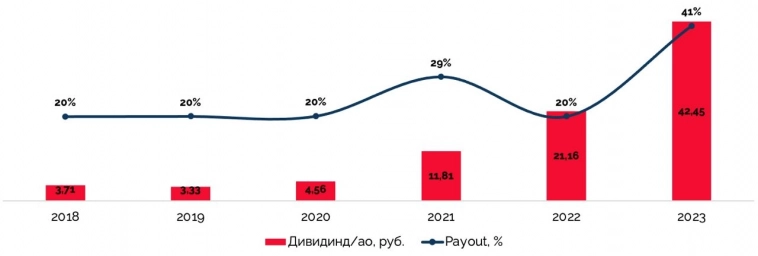

Теперь БСП будет выплачивать дивиденды от 20% до 50% от чистой прибыли. Ранее выплата была — не менее 20%.

🟡 Какие будут дивиденды?

Совет директоров утвердил рекомендации по итоговым дивам за 2023 год — 40% от чистой прибыли. Выходит 42,45 рублей на обыкновенную акцию.

С учетом ранее выплаченных финальные дивы составляет 23,37 рубля на акцию. Дата закрытия реестра — 06.05.2024.

⭐️ Мнение GIF

БСП существенно преобразился в глазах инвесторов за счет улучшения дивидендной политики и отдачи на капитал.

При удержании результатов IV квартала 2023 года в 2024 году и выплате 50% можем получить рекордные дивы в размере 45,2 рублей на акцию. Дивидендная доходность к текущей цене — 14,7%.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Авто-репост. Читать в блоге >>>