Что делать с Северсталью?Уже совсем скоро, а именно 19.06.2018 произойдет дивидендная отсечка по акциям Северстали. В связи с этим возникает вопрос а что с ними собственно делать?

В предисловии которое размещено в группе ФинДир, немного разобрал ситуацию в отрасли черно металлургии, кому интересно можете прочитать. Сейчас же приступим к анализу компании Северсталь.

В 2014 г. компания утратила контроль над «Северсталь Северная Америка». После продажи активы сократились и в 2015 г. достигли своих минимумов. После начала роста потребления стали активы компании так же начали расти.

Как видно рост выручки в основном зависит от цены на сталь, т.к. операционные результаты не особо радуют, роста производства практически нет.

Весной 2018 г. в компании приняли изменения в дивидендной политике. При соотношении чистый долг/EBITDA от 0,5 до 1, компания будет выплачивать дивиденды в размере 100% свободного денежного потока, если соотношение будет ниже, то, возможно, более 100 процентов. Если выше то 50 процентов.

В 2014 г. соотношение было 0.69, в 2015 — 0.38, в 2016 — 0.45, в 2017 — 0,41.

Перейдем к разбору финансового отчета за 2017 г.

В отчете о прибылях и убытках сразу обращаем внимание на рост выручки на 33% при падении продаж на 3%, это говорит о том что выручка выросла только благодаря цене на сталь. Себестоимость так же выросла, делаем вывод что уголь и ЖРС так же поднялись в цене. Далее хотелось бы отметить статью «Прибыль от выгодной покупки» это не что иное как покупка «Яковлевского рудника», 22.03.2018 г. суд признал «Металл-групп» банкротом и права на Яковлевский рудник перешли Северстали. Особо вдаваться в подробности не буду, скажу только что Яковлевское месторождение является одним из крупнейших месторождений железной руды. Уникальность руды этого месторождения заключается в высоком содержании железа — 60-62%, что свидетельствует о ее высоком качестве.

Основную часть статьи «Чистые прочие неоперационные расходы» занимает «Накопленный резерв курсовых разниц по пересчету в валюту представления», статья «Прибыль по курсовым разницам» сократилась по тем же причинам, что поделаешь рубль укреплялся. Действия минфина по ослаблению рубля благоприятно скажутся на чистой прибыли в 2018 г. А в 2017 все эти курсовые разницы привели к тому что ЧП оказалась меньше чем в 2016 г.

Приступим к рассмотру баланса.

Краткосрочные активы потеряли в денежных средствах, но выросли благодаря росту дебиторки, что не очень хорошо. Так же выросли запасы в этом особо ничего серьезного нет, металл не скоропортящийся продукт.

В долгосрочных активах основной рост был благодаря росту основных средств что очень приятно.

Краткосрочные обязательства сократились, долгосрочные увеличились. На обязательствах особо останавливаться не стоит, мы помним что у Северстали очень низкая и комфортная долговая нагрузка.

Капитал вырос на 12% благодаря сокращению резерва по курсовым разницам, и падению нераспределенной прибыли.

В отчете о «Движении денежных средств» основными статьями являются уже знакомые нам курсовые разницы, прибыль, прибыль от выгодной покупки.

Стоит упомянуть что рост чистых денежных потоков от операционной деятельности влияет на расчет дивидендов.

В денежных потоках от инвестиционной и финансовой деятельности особо, заслуживающего внимания, ничего не произошло. Стоит лишь обратить внимание на уменьшение денежных средств, это не особо хорошо.

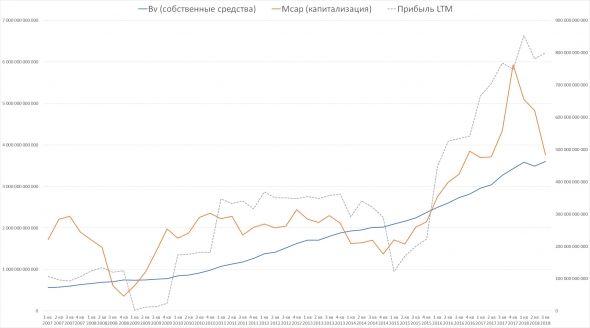

В заключении хочу обратить внимание на то что Северсталь довольно дорогая компания и полностью зависит от цены на сталь, т.к. в операционном плане особо роста нет. Держа Северсталь в своем портфеле необходимо следить за конъюнктурой рынка черной металлургии и изучать не столько финансовый отчет сколько операционный.

Данные операционного отчета.

Вывод: стоимостным инвесторам в Северстали делать нечего, компания для Российского рынка дорогая. Для доходных это практически идеальная компания с высокими стабильными дивидендами. Если вы хотите добрать дивидендных бумаг то после отсечки самое время купить акции Северстали, но повторюсь, необходимо будет хотя бы раз в квартал пролистывать операционный отчет и следить за ценами на сталь.

Вывод: стоимостным инвесторам в Северстали делать нечего, компания для Российского рынка дорогая. Для доходных это практически идеальная компания с высокими стабильными дивидендами. Если вы хотите добрать дивидендных бумаг то после отсечки самое время купить акции Северстали, но повторюсь, необходимо будет хотя бы раз в квартал пролистывать операционный отчет и следить за ценами на сталь.

Вывод: стоимостным инвесторам в Северстали делать нечего, компания для Российского рынка дорогая. Для доходных это практически идеальная компания с высокими стабильными дивидендами. Если вы хотите добрать дивидендных бумаг то после отсечки самое время купить акции Северстали, но повторюсь, необходимо будет хотя бы раз в квартал пролистывать операционный отчет и следить за ценами на сталь.