SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Dars

Bank of America ML ожидает притока средств на рынок акций РФ

- 26 июня 2013, 19:04

- |

МОСКВА, 26 июн (Рейтер) — Исход капитала из ориентированных на Россию фондов, скорее всего, уже достиг пика, после чего можно ждать постепенного разворота глобальных инвесторов лицом к российским акциям, прогнозирует Bank of America Merill-Lynch (BofAML). Согласно последним данным EPFR Global, чистый отток средств из российских страновых фондов достиг многолетнего рекорда. С начала года активы российских фондов сократились на $1,5 миллиарда, а с мая 2011 года чистый отток средств из этих фондов превысил $5,7 миллиарда, или 52 процента от объема активов под управлением. Эта сумма превысила объем денег, покинувших фонды, ориентированные на другие страны БРИК и Турцию. «Мы приблизились к сигналам на покупку на развивающихся рынках и растет уверенность в том, что скептичное отношение инвесторов к России уже достигло своего „дна“, — пишут аналитики Bank of America Merill-Lynch. Как отмечают аналитики, за последние 3 месяца 96 активных фондов GEM с общим объемом активов под управлением в $151 миллиард увеличили вес России в своих портфелях в сравнении с эталонным индексом MSCI Emerging Markets . При этом вес Турции в портфелях управляющих фондами GEM постепенно снижался. Аналитики прогнозируют продолжение притоков средств в „пограничные“ рынки в условиях сохраняющейся высокой ликвидности в финансовой системе и низких темпах экономического роста в мире. Динамика средств свидетельствует о том, что фонды GEM продвинулись еще дальше „бенчмарков“ в Нигерии, Саудовской Аравии и Пакистане, наращивая свои позиции в активах этих стран на протяжении 12 месяцев, отмечают аналитики. (Злата Гарасюта) (([email protected])(+7 495 775 1242))

- комментировать

- Комментарии ( 4 )

Мысли по серебру

- 25 июня 2013, 12:45

- |

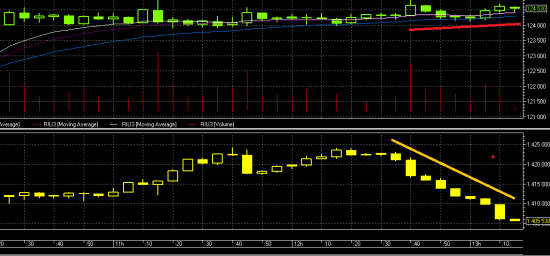

Пару недель назад искал скрытые закономерности в коррекциях драгметаллов, в частности, рассматривал серебро. Получилось подобное (фразу зона для покупок можно проигнорировать, там предполагался диапазон 17.5-21):

Как видно, последние коррекции в серебре заканчивались вблизи 40%, и на следовавших за этим отскоках можно было регулярно зарабатывать выше 10%, как минимум.

В настоящий момент мы уже перевыполнили «план по 40% коррекции» и ушли в ту самую широкую зону для покупок (ну обозвал я её так!):

Если смотреть по технике, то однозначных намеков на разворот, естественно, нет, хотя подобие дивергенции и очередная перепроданность по RSI уже могут намекать на оную. Поэтому я обращю Ваше внимание на другую идею: дело в том, что у нас текущая неделя последняя перед закрытием квартала и полугодия. Учитывая как резво летело вниз серебро (по факту от макимумов в 35-37 долл. падение уже составляет 50% без сколько бы то ни было отскоков), весьма вероятно найдутся люди, готовые покрыть шорты в успешном периоде, равно как появятся люди, которым нужно будет смягчить негативную отчетность своих фондов перед пайщиками посредством определённой маркировки в последние дни.

( Читать дальше )

Как видно, последние коррекции в серебре заканчивались вблизи 40%, и на следовавших за этим отскоках можно было регулярно зарабатывать выше 10%, как минимум.

В настоящий момент мы уже перевыполнили «план по 40% коррекции» и ушли в ту самую широкую зону для покупок (ну обозвал я её так!):

Если смотреть по технике, то однозначных намеков на разворот, естественно, нет, хотя подобие дивергенции и очередная перепроданность по RSI уже могут намекать на оную. Поэтому я обращю Ваше внимание на другую идею: дело в том, что у нас текущая неделя последняя перед закрытием квартала и полугодия. Учитывая как резво летело вниз серебро (по факту от макимумов в 35-37 долл. падение уже составляет 50% без сколько бы то ни было отскоков), весьма вероятно найдутся люди, готовые покрыть шорты в успешном периоде, равно как появятся люди, которым нужно будет смягчить негативную отчетность своих фондов перед пайщиками посредством определённой маркировки в последние дни.

( Читать дальше )

Текущая вечерка на ФОРТС

- 21 июня 2013, 21:11

- |

Вот так вечерка пятничная, на загляденье:)) И туда, и сюда дают отличный ход, только успевай!

$40млрд на инфраструктуру

- 21 июня 2013, 16:42

- |

САНКТ-ПЕТЕРБУРГ, 21 июн (Рейтер) — Президент России Владимир Путин нашел больше $40 миллиардов на оживление стагнирующей экономики: он разрешил потратить половину пенсионного стабфонда на инфраструктурные проекты ради торможения тарифов и поддержания затухающих инвестиций. В программном выступлении на ежегодном форуме в Петербурге Путин пообещал осужденным предпринимателям — амнистию, малому бизнесу — доступные кредиты, а экономике в целом — макроэкономическую стабильность и низкую инфляцию через ограничение роста тарифов инфраструктурных монополий в ближайшие пять лет инфляцией за предыдущий год. «Но сдерживание роста тарифов не должно привести к негативным эффектам, к сокращению инвестиций в инфраструктуру… Поэтому мы приняли ещё одно важное решение — вложить 450 миллиардов рублей в окупаемые инфраструктурные проекты, на возвратной основе. В целом в проекты на территории нашей страны будет инвестировано до половины средств Фонда национального благосостояния», — сказал Путин в пятницу. В пенсионном стабфонде ФНБ сейчас более $80 миллиардов. Сторонники смягчения бюджетной политики давно требовали пустить эти деньги на инфраструктуру, но Путин согласился на это только с возвращением в Кремль на третий срок в прошлом году, когда падающие доходы казны и торможение экономики поставили под угрозу выполнение его предвыборных обещаний. Объявленное в пятницу решение пустить первые $14 миллиардов на скоростную железную дорогу Москва-Казань, кольцевую дорогу вокруг Москвы и Транссиб, призвано поддержать падающие с завершением других мегастроек инвестиции и вернуть страну к экономическому росту. Противники такого решения указывали на неэффективность трат через госкомпании и предлагали не увеличивать, а наоборот, сокращать присутствие государства в экономике и создавать условия для развития частного бизнеса. Определив источник поддержания экономики на плаву до следующих выборов 2018 года, Путин обратился к основным жалобам бизнеса: высоким налогам, дорогим кредитам, быстрому росту тарифов, произволу судов и монополизации экономики. Он сказал, что власти готовы развивать конкуренцию, снижать издержки госкомпаний, бороться с инфляцией и соблюдать бюджетную дисциплину. Путин пообещал дать налоговые стимулы для привлечения граждан на рынок капитала и инвестиций в бумаги российских компаний, «совершенствовать механизм рефинансирования банков», и предоставить госгарантии по кредитам малому и среднему бизнесу. В завершение он сказал, что уже этим летом Госдума объявит амнистию предпринимателей, впервые осужденных и готовых возместить убытки. (Дарья Корсунская. Текст Алексея Калмыкова. Редактор Дмитрий Антонов) (([email protected])(+7 495 775 12 42))

Силуанов не видит проблем для российского рынка в сворачивании стимулов ФРС

- 20 июня 2013, 14:03

- |

МОСКВА, 20 июн (Рейтер) — Постепенное сворачивание Федеральной резервной системой США программы выкупа активов и ее завершение в следующем году не принесут России проблем в виде оттока капитала с финансовых рынков, сказал министр финансов РФ Антон Силуанов на форуме в Санкт-Петербурге. «РФ не имеет особых рисков, потому что финансовые инвесторы в основном вкладывались не столько в Россию, сколько в другие развивающиеся рынки. Там может быть больше проблем, нежели в России», — сказал министр. Председатель ФРС Бен Бернанке заявил на пресс-конференции вечером в среду, что американский центробанк замедлит темпы скупки облигаций в текущем году и прекратит эти операции в середине 2014 года. Комментарии Бернанке вызвали резкое снижение фондового рынка США, рост доллара и способствовали скачку доходности американских гособлигаций до 15-месячного максимума. Российский финансовый рынок отреагировал падением рубля до годовых минимумов к корзине валют, снижением фондовых индексов и облигационного рынка, наиболее заметным — в сегменте локального долга, из-за продаж со стороны нерезидентов. Силуанов не видит в перспективе негативных последствий для России и сложностей с размещением суверенных еврооблигаций в 2013 году. «Если следовать словам Бернанке, то отток с финансовых рынков может произойти, но это Россию это не должно коснуться, потому большого количества спекулянтов в России на данный момент нет, на мой взгляд. На наш взгляд, каких-то негативных последствий решение Бернанке, если оно будет реализовано, иметь не будет». В июне Россия назначила Deutsche Bank, Barclays, Royal Bank of Scotland, ВТБ Капитал, Газпромбанк и Ренессанс Капитал организаторами выпуска суверенных еврооблигаций объемом $7 миллиардов. Год назад РФ разместила аналогичный объем тремя траншами. В качестве сроков размещения выпуска еврооблигаций 2013 года рассматривался июль в случае благоприятной ситуации на рынке. «Дорого брать не будем, повышать доходность по облигациям тоже не хотим. Будем смотреть на ситуацию на рынке. Мы не видим никаких опасений, сложностей для российских как внутренних, так и внешних заимствований», — сказал Силуанов, отвечая на вопрос, будет ли корректировать Минфин объем внутренних заимствований. Министерство финансов РФ привлекло с начала 2013 года на аукционах ОФЗ-ПД 370,93 миллиарда рублей, разместив бумаги по номиналу на 360,65 миллиарда рублей, в том числе во втором квартале — на 172,74 миллиарда рублей. План заимствований на внутреннем рынке во втором квартале — 300 миллиардов рублей, а общий на весь 2012 год — 1,2 триллиона рублей. (Дарья Корсунская, текст Елены Ореховой. Редактор Дмитрий Антонов) (([email protected])(+7 495 775 12 42))

РенКап рекомендует покупать РФ

- 20 июня 2013, 12:19

- |

МОСКВА, 20 июн (Рейтер) — Аналитики Ренессанс Капитала выделяют Россию как оптимальное сочетание риска и доходности среди развивающихся рынков, несмотря на то, что этот класс активов теряет популярность у инвесторов по мере осознания ими перспектив сворачивания стимулов ФРС США. Намек главы американского Центробанка Бена Бернанке на сокращение программы «количественного смягчения» в этом году вызвал распродажи рискованных активов в США, Азии и на развивающихся рынках в целом. Индекс MSCI Emerging Markets упал к 12.00 МСК на 3 процента. Даже в случае сохранения текущих объемов выкупа облигаций американской ФРС, инвесторы, скорее всего, продолжат диверсифицировать свои вложения, избегая развивающихся экономик с дефицитом текущего счета, полагают аналитики Ренессанс Капитала. «Мы не считаем, что сейчас время для покупки турецких активов, несмотря на падение рынка. Но рассматриваем российский рынок как оптимальное сочетание риска и вознаграждения в регионе», — говорится в аналитической заметке Ренессанса. Россия не зависит от притока портфельных инвестиций для финансирования дефицита текущего счета. Кроме того, российские акции стоят дешево, ожидания заниженные, и присутствие иностранных инвесторов на местном рынке крайне ограниченное, отмечают аналитики. В качестве дополнительных катализаторов подъема местного рынка аналитики выделяют ожидаемое оживление экономики РФ во втором полугодии. Учитывая, что скачок доходности гособлигаций США проистекает из улучшения перспектив экономического роста развитых стран, аналитики не видят негатива для цены на нефть, и соответственно российских акций. Турция остается наиболее чувствительной в регионе к притоку иностранного капитала, и инвесторы, скорее всего, будут закладывать политические риски в оценку акций, полагают аналитики. (Злата Гарасюта) (([email protected])(+7 495 775 1242))

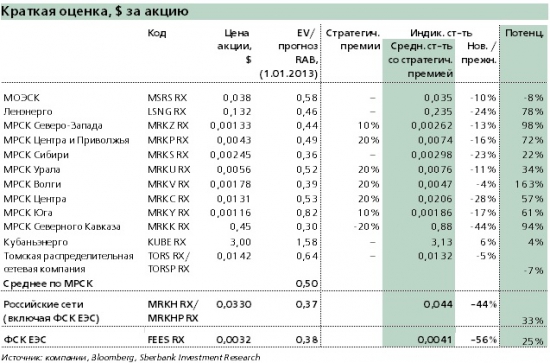

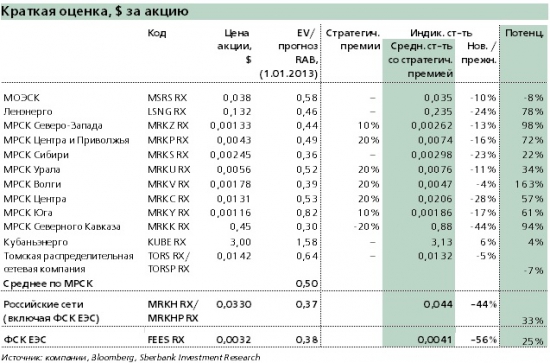

МРСК и ФСК ЕЭС: всему своя цена

- 19 июня 2013, 13:07

- |

Недавно Тимофей поднимал тему э/энергетических компаний.

Вот краткий обзор по сетевым компаний из сегодняшнего market daily Тройки Диалог

Минэкономразвития должно представить новое предложение по сдерживанию роста тарифов на 2014–2016 годы в июле (возможно, в июне), а правительство должно принять окончательное решение по этому вопросу в сентябре. Наши новые допущения по МРСК требуют снижения целевой цены Российских сетей, рассчитанной по методу суммы составных частей (МССЧ), на 44% до $0,044 за акцию, но мы сохраняем рекомендацию ПОКУПАТЬ акции. Акции МРСК Волги, МРСК Центра и Приволжья и МРСК Центра (коэффициент “стоимость предприятия / RAB” 0,39–0,53) мы считаем самыми привлекательными ставками на запланированные приватизации. Мы понижаем целевую цену ФСК ЕЭС на 56% до $0,0041 за акцию ($2,03 за ГДР) с учетом новых прогнозов в модели ДПДС, но сохраняем рекомендацию ПОКУПАТЬ эти акции. > Рост тарифов может быть снижен до 6-7%. В апреле стало известно, что рост тарифов сетевых компаний может быть снижен до 6–7% в год в 2014–2015 годах (с 1 июля) с запланированных пока 9-10%. Мы моделируем рост тарифов ФСК ЕЭС и МРСК в соответствии с этим возможным ежегодным средним повышением сетевого тарифа. > Минэнерго против увеличения инвестпрограмм. Минэнерго против увеличения инвестиционной программы ФСК ЕЭС и Российских сетей. Пока неясно, какое в итоге будет принято решение, но позиция министерства имеет вес; надеемся, она будет поддержана, и капвложения не будут расти, что поддержит оценку компаний. Мы моделируем капвложения на текущих плановых уровнях. > Приватизация МРСК. Программа приватизации дочерних предприятий Российских сетей должна быть разработана в 2013 году. На 2014 год планируется первая продажа доли в одной МРСК (либо объединение с ТСО) в соответствии со стратегией государства. > Оценка и риски. Применительно к оценке Российских сетей как холдинга мы начали использовать 15%-й дисконт. Среднее значение коэффициента “стоимость предприятия / EBITDA 2013о” по МРСК равно 3,6 против в среднем 6,6 по сетевым компаниям развивающихся рынков. По коэффициенту “стоимость предприятия / EBITDA” дешево выглядят акции МРСК Волги и МРСК Центра. Среди рисков – рост тарифов сетевых компаний может быть утвержден даже ниже 6-7% в год. Размещение допэмиссии Российских сетей продолжается. В связи с этим есть риск, что миноритарии ФСК ЕЭС обменяют свои акции на акции Российских сетей, после чего ФСК ЕЭС может быть исключена из Индекса MSCI Russia. Приватизация МРСК может быть отложена.

Вот краткий обзор по сетевым компаний из сегодняшнего market daily Тройки Диалог

Минэкономразвития должно представить новое предложение по сдерживанию роста тарифов на 2014–2016 годы в июле (возможно, в июне), а правительство должно принять окончательное решение по этому вопросу в сентябре. Наши новые допущения по МРСК требуют снижения целевой цены Российских сетей, рассчитанной по методу суммы составных частей (МССЧ), на 44% до $0,044 за акцию, но мы сохраняем рекомендацию ПОКУПАТЬ акции. Акции МРСК Волги, МРСК Центра и Приволжья и МРСК Центра (коэффициент “стоимость предприятия / RAB” 0,39–0,53) мы считаем самыми привлекательными ставками на запланированные приватизации. Мы понижаем целевую цену ФСК ЕЭС на 56% до $0,0041 за акцию ($2,03 за ГДР) с учетом новых прогнозов в модели ДПДС, но сохраняем рекомендацию ПОКУПАТЬ эти акции. > Рост тарифов может быть снижен до 6-7%. В апреле стало известно, что рост тарифов сетевых компаний может быть снижен до 6–7% в год в 2014–2015 годах (с 1 июля) с запланированных пока 9-10%. Мы моделируем рост тарифов ФСК ЕЭС и МРСК в соответствии с этим возможным ежегодным средним повышением сетевого тарифа. > Минэнерго против увеличения инвестпрограмм. Минэнерго против увеличения инвестиционной программы ФСК ЕЭС и Российских сетей. Пока неясно, какое в итоге будет принято решение, но позиция министерства имеет вес; надеемся, она будет поддержана, и капвложения не будут расти, что поддержит оценку компаний. Мы моделируем капвложения на текущих плановых уровнях. > Приватизация МРСК. Программа приватизации дочерних предприятий Российских сетей должна быть разработана в 2013 году. На 2014 год планируется первая продажа доли в одной МРСК (либо объединение с ТСО) в соответствии со стратегией государства. > Оценка и риски. Применительно к оценке Российских сетей как холдинга мы начали использовать 15%-й дисконт. Среднее значение коэффициента “стоимость предприятия / EBITDA 2013о” по МРСК равно 3,6 против в среднем 6,6 по сетевым компаниям развивающихся рынков. По коэффициенту “стоимость предприятия / EBITDA” дешево выглядят акции МРСК Волги и МРСК Центра. Среди рисков – рост тарифов сетевых компаний может быть утвержден даже ниже 6-7% в год. Размещение допэмиссии Российских сетей продолжается. В связи с этим есть риск, что миноритарии ФСК ЕЭС обменяют свои акции на акции Российских сетей, после чего ФСК ЕЭС может быть исключена из Индекса MSCI Russia. Приватизация МРСК может быть отложена.

MTLR buyback

- 18 июня 2013, 20:51

- |

Совет директоров компании «Мечел» объявил обратный выкуп акций на $100 млн, приобретать акции компания будет на свободном рынке на имя «Скайблок лимитед» (Skyblock Limited) — 100%-ной дочерней компании «Мечела». Сразу после появления новости обычные акции «Мечела» подорожали на NYSE на 13%, позже рост акций скорректировался до 10,1%. На Московской бирже обычные акции подорожали на 8,5% до 99 руб. за ценную бумагу, капитализация составила 48,5 млрд руб.

объявил обратный выкуп акций на $100 млн, приобретать акции компания будет на свободном рынке на имя «Скайблок лимитед» (Skyblock Limited) — 100%-ной дочерней компании «Мечела». Сразу после появления новости обычные акции «Мечела» подорожали на NYSE на 13%, позже рост акций скорректировался до 10,1%. На Московской бирже обычные акции подорожали на 8,5% до 99 руб. за ценную бумагу, капитализация составила 48,5 млрд руб.

Старший вице-президент «Мечела» Станислав Площенко отметил, что «совет директоров принял решение объявить buy back, поскольку считает, что текущая

( Читать дальше )

Старший вице-президент «Мечела» Станислав Площенко отметил, что «совет директоров принял решение объявить buy back, поскольку считает, что текущая

( Читать дальше )

Бэквордация

- 06 июня 2013, 11:53

- |

Бэквордация фьючерса к индексу РТС 800 пунктов. За неделю до экспирации многовато. Арбитраж лонг RIM3 против шорт RIU3 и 800 пунктов прибыли за неделю, не?

теги блога Dars

- EPFR Global

- IMOEX

- index

- S&P500

- softline

- VK

- акции

- биография

- Биржа

- Брекзит

- брокеры

- бэквордация

- Вариационная маржа

- ВВП Китая

- Вечерняя сесиия РТС

- вечёрка

- волатильность

- ВТБ

- выборы 2013

- газпром

- ГМК НорНикель

- европа

- Заработок

- золото

- индекс DJIA

- Индекс МБ

- календарный спрэд

- квик

- Китай PMI

- китай биржа

- контракт

- лонг

- Мечел

- ммвб

- мобильный пост

- МосБиржа

- мрск

- Навальный

- обратный выкуп

- объем

- ОИ фРТС

- опрос

- Откртый интерес

- открытый интерес

- отскок

- отчетность

- оффтоп

- падение акций. Кризис

- потолок госдолга США

- Путин

- рейтинг Fitch

- ренессанс капитал

- ртс

- РФ рынок

- рынки

- рынок акций РФ

- сбербанк

- серебро

- Силуанов

- снп500

- сша

- тинькофф инвестиции

- Украина

- ФР

- ФРС

- ФРС Дадли

- ФСК Россети

- фьючерс mix

- ЦБ России

- ЦБ РФ ставка инфляция

- экономика

- Южная Корея