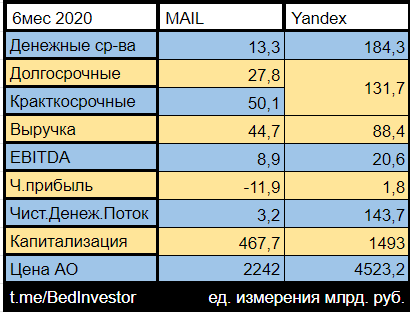

Выручка mail.ru по сегментам с 2012 года.

Считал на досуге выручку $MAIL по годам. Дак вот реклама все ещё составляет львиную долю выручки компаннии. И в этом году, по всей видимости данное положение все ещё сохранится.

Однако можно видеть как за последние 2 года игровое направление выросло и возможно действительно в ближайшее пару лет mail ru станет больше игровой компанией.

В общем табличка вот, может кому будет полезна.

Авто-репост. Читать в блоге >>>

Даниил Николаев, не понятно почему у тебя игры за 9 месяцев 2020

скорее всего меньше чем в 2019 если грубо взять пропорциональную величину