Портфель на самом хае: метод формирования. Часть 1. Факторы доходности

Не так давно начались мои амбициозные инвестиции, результаты которых буду представлять публично: https://smart-lab.ru/blog/687871.php

Так как портфель сформирован в то время, когда наш фондовый рынок покорил исторические вершины, то все посты, посвященные портфелю, буду выпускать под общим заголовком «портфель на самом хае».

В серии из нескольких постов расскажу, как же такой чемоданчик собирался и по каким причинам бумага может из портфеля вылететь. В первой части рассмотрим, от чего вообще зависит доходность акций.

Доходность инвестиций – (очевидно) ключевой момент зарабатывания на бирже. Следовательно, всякий в нее (биржу) входящий, дабы не впасть в безнадегу, должен найти ответ на следующий вопрос: каковы факторы этой столь желаемой доходности?

В научной литературе есть ответ на этот вопрос. Достаточно заглянуть в работы Юджина Фамы и Кеннета Френча [1], а также Марка Кархарта [2]. Заглянув, увидим, что доходность зависит от следующих факторов:

1) Фактор рынка (market). Растет рынок – растут все акции. Конечно, в разной степени, кто-то даже и снижается. Прилив поднимает все корабли, а дальше – кому как повезет.

2) Ценность (value, HML). Очень популярный фактор у российских инвесторов. Фирмы с низким P/B (или любым другим мультипликатором, но у Фамы-Френча используется P/B) растут сильнее, чем фирмы с высоким P/B.

3) Размер (size, SMB). Маленькие фирмы растут быстрее крупных. Видимо, имеют больше возможностей для кратного роста прибыли.

4) Прибыльность (profitability, RMW). Более прибыльные фирмы показывают большую доходность акций в сравнении с менее прибыльными фирмами.

5) Инвестиции (investments, CMA). У кого быстрее растет баланс, тот показывает меньшую доходность.

6) Импульс (momentum). Фирмы, которые в недавнем прошлом (есть разные варианты, классика – за предыдущее 12 месяцев, но без учета самого ближайшего) росли быстрее, продолжат это дело в будущем. Соответственно, кто рос меньше всего, так и останется в аутсайдерах.

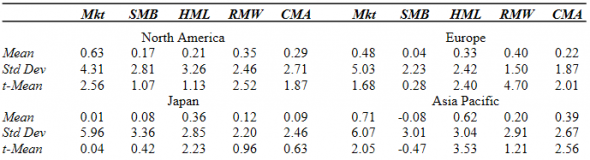

Вот табличка из исследования Фамы-Френча. Период: 1990-2015. Как видно, данные факторы статистически значимы (с небольшими исключениями):

Фама и Френч, видимо, не очень любят моментум, но посмотреть большие таблицы, наглядно показывающие значимость моментума для США, Великобритании, Японии и мирового рынка акций в целом можно здесь [3].

Итак, теперь мы знаем, на что опереться, выбирая акции. Осталось только посчитать доходность этих факторов в России. На смарт-лабе уже есть такие публикации, желающие могут ознакомиться:

https://smart-lab.ru/blog/620110.php

https://smart-lab.ru/blog/613943.php

https://smart-lab.ru/blog/611263.php

https://smart-lab.ru/blog/609357.php

В дополнение к этим замечательным постам, опубликую свою табличку по факторам доходности. Период: 2011 – 2021. Исследовались фирмы, которые входили в индекс широкого рынка Мосбиржи. Расчет фактора market – разница между приростом индекса мосбиржи и rgbi (чистых цен) на конец каждого месяца. Расчет других факторов производился следующим образом:

1) Ранжируем фирмы, в зависимости от фактора (по прибыльности, размеру и т.д.)

2) Делим на квартили (4 равные группы)

3) Покупаем акции первого квартиля, шортим акции последнего квартиля. Получается такой long/short портфель, который и будет нашим фактором доходности. Издержки не учитываются – стратегию торговли мы еще не составляем :)

Процедура повторяется в начале каждого месяца.

В качестве показателя прибыльности использовал ROE (по последнему доступному годовому отчету). Value – цена (на конец каждого месяца) / балансовая стоимость (по последнему годовому отчету). Размер – капитализация на конец месяца. Momentum – прирост за последние 12 месяцев, без учета самого ближнего. Investments – темп прироста баланса (по последнему годовому отчету). Получаем следующую картину:

|

Market |

Value |

Size |

Profit |

Invest |

Momentum |

Средняя доходность,% в месяц |

0,44 |

0,1 |

-0,005 |

0,74 |

0,05 |

1,3 |

Вывод: факторы size, investments и (внезапно!) value не приносят хорошей доходности на российском фондовом рынке, а потому значения не имеют. При инвестициях в российские акции следует опираться на market, profitability и momentum.

В следующей части покажу, как на основе значимых факторов отбираю акции для своего портфеля.

Список литературы

1) Fama, E. F., & French, K. R. (2015). A five-factor asset pricing model. Journal of Financial Economics, 116(1), 1–22.

2) Carhart, M. M. (1997). On Persistence in Mutual Fund Performance. The Journal of Finance, 52(1), 57–82.

3) ASNESS, C. S., MOSKOWITZ, T. J., & PEDERSEN, L. H. (2013). Value and Momentum Everywhere. The Journal of Finance, 68(3), 929–985.

С автором всё ясно. Чем больше будет формул и заумных планов, тем унылее эквити «учёного». Впрочем, с его прошлого поста она уже заметно покраснела.

они отстают от рынка

а вот на моментум + смолкап опережают

finviz.com/quote.ashx?t=XSMO&ty=c&ta=0&p=m