| Число акций ао | 26 849 669 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 145,8 млрд |

| Опер.доход | 1 105,7 млрд |

| Прибыль | 432,2 млрд |

| Дивиденд ао | – |

| P/E | 2,7 |

| P/B | 0,6 |

| ЧПМ | 3,1% |

| Див.доход ао | 0,0% |

| ВТБ Календарь Акционеров | |

| 07/06 ГОСА по дивидендам - рекомендация "не выплачивать" | |

| Прошедшие события Добавить событие | |

ВТБ акции

-

По следам Сбербанка: ВТБ намеревается сделать прорыв в IT секторе

По следам Сбербанка: ВТБ намеревается сделать прорыв в IT секторе

долг.рф/news/finansy/po_sledam_sberbanka_vtb_namerevaetsya_sdelat_proryv_v_it_sektore/ Доля ВТБ в капитале En+ оценивается в 21,7% - Промсвязьбанк

Доля ВТБ в капитале En+ оценивается в 21,7% - Промсвязьбанк

Китайские госкомпании интересуются долей ВТБ в En+ — FT

Две китайские промышленные группы, связанные с государством, интересуются долей ВТБ в En+, сообщила Financial Times со ссылкой на неназванные источники, знакомые с ходом переговоров. До обсуждения деталей пока не дошло, но интерес с обеих сторон серьезный, сказал один из собеседников FT, добавив, что достижение финального соглашения не гарантировано. Второй источник объяснил интерес китайских групп к En+ стремлением увеличить присутствие в возобновляемой энергетике (российская компания владеет гидроэлектростанциями).

Доля ВТБ в капитале En+ оценивается в 21,7%. Банк увеличил свою долю в капитале компании в рамках плана по выводу En+ изпод санкций США. Текущая капитализация компания составляет 4,9 млрд долл, т.е. 21,7% может стоить 1,1 млрд руб.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

ВТБ

всем привет, итак втб

1) у нас локальный восходящий канал

2)у нас поддержка на глобальном нисходящем канале

3) все это время rsi рос пока акции втб падали в цене

4) мы находимся около ключевых дневных уровней

Основные сценарии я расписал, жду вашего мнения в комментариях, я придерживаюсь Лонга а там увидим )

На интерактивном графике автора.

Авто-репост. Читать в блоге >>>

Артём, фишка зажмется в диапазон 38-45. До отчета за 3кв. Там посмотрим ВТБ: ударный июль

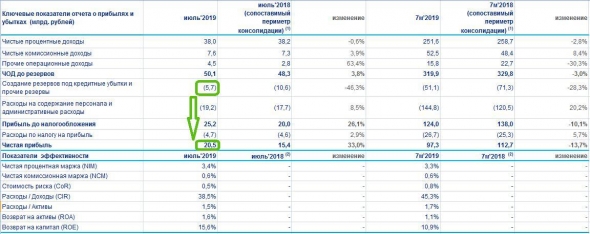

ВТБ: ударный июльВТБ представила неаудированные финансовые результаты по МСФО за 7 месяцев 2019 года, которая оказалась несколько противоречивой и вызвала смешанные чувства, но всё-таки больше с положительным оттенком и надеждами на успешный 2019 год.

Итак, с одной стороны чистая прибыль с января по июль сократилась на 13,7% (г/г) до 97,3 млрд рублей, однако июль оказался очень сильным для банка с финансовой точки зрения и отметился ростом чистой прибыли сразу на треть до 20,5 млрд рублей (по сравнению с самым жарким летним месяцем прошлого года).Правда, если заглянуть поглубже в отчётность, то можно увидеть, что такая прыть оказалось возможной исключительно благодаря вдвое меньшим отчислениям в резерв в июле текущего года – с 10,6 до 5,7 млрд рублей, в то время как чистые комиссионные доходы отметились сдержанным ростом на 3,9% (г/г), а чистые процентные доходы и вовсе немного снизились на 0,6% до 38,0 млрд рублей. Не трудно сделать вывод, что удержать июльские темпы до конца года будет, мягко говоря, сложновато.

Авто-репост. Читать в блоге >>> ВТБ - опровергает информацию о переговорах с китайскими компаниями по выкупу у банка акций En+

ВТБ - опровергает информацию о переговорах с китайскими компаниями по выкупу у банка акций En+В понедельник газета Financial Times, что две китайские промышленные группы, аффилированные с государством, ведут переговоры с ВТБ о возможном выкупе у банка акций En+ Group.

пресс-служба:«Это не соответствует действительности. Мы не комментируем слухи и домыслы, которые существуют на рынке»

источник

Авто-репост. Читать в блоге >>>

Зернотрейдер ВТБ впервые стал лидером по экспорту через Черное море

Зернотрейдер ВТБ впервые стал лидером по экспорту через Черное море

Зерновой трейдер «Мирогрупп ресурсы» в июле – августе увеличил поставки зерна на экспорт в 2,5 раза примерно до 799 000 т зерна, следует из предварительных оценок Института конъюнктуры аграрного рынка (ИКАР). С июня 70% компании принадлежит ВТБ, 30% у ее гендиректора Андрея Долуды.

www.vedomosti.ru/business/articles/2019/09/09/810754-zernotreider-vtb

FT: две китайские компании заинтересовались пакетом ВТБ в En+ Group

FT: две китайские компании заинтересовались пакетом ВТБ в En+ Group

Как отмечает газета, «точные детали» пока не обсуждаются

ТАСС, 9 сентября. Две китайские промышленные группы, аффилированные с государством, ведут переговоры с ВТБ о возможном выкупе у банка акций En+ Group, пишет FT со ссылкой на источники, знакомые с ходом переговоров. ВТБ владеет более 20% в En+ Group.

«Они сейчас не обсуждают точные детали, но интерес к ним [сделкам] серьезен с обеих сторон», — сказал один из собеседников FT.

Как отмечает издание со ссылкой на близкий к En+ источник, маловероятно, что OFAC (Управление по контролю за иностранными активами Минфина США — прим. ТАСС) будет против этой сделки, так как в ней не задействованы лица и компании, находящиеся под санкциями.

Интерес китайских компаний к En+ Group обусловлен экологическими проблемами в стране, что усиливает интерес государства к низкоуглеродной энергетике. «Китайские компании хотят переходить на возобновляемую энергетику, En+ соответствует этому профилю», — пишет FT.

В июне глава ВТБ Андрей Костин сообщил журналистам, что банк в настоящее время не обсуждает продажу своей доли в En+ Group.

En+ Group — интегрированный производитель алюминия и электроэнергии. Объединяет электростанции мощностью 19,7 ГВт и алюминиевые заводы производительностью 3,9 млн т в год (через контрольный пакет в ОК «Русал»), которые являются основным потребителем производимой энергии. Бенифициаром холдинга является бизнесмен Олег Дерипаска, который включен в «кремлевский список», опубликованный Минфином США в конце января 2018 года.

Я кстати сильно бы не рефлексировал по поводу 50%

Пока у ВТБ не было таких возможностей

И потом, тут еще неизвестно сколько профита они заработают в 2019, потому что за 1п2019 отчет был слабоват

Тимофей Мартынов,

с этим соглашусь. тем более вчера Костин сам же скал, что при распределении дивидеднов за 2019г будем смотреть на капитал банка ВТБ. То есть тем самым он дал понять, что на дивы могут направить и менее 50% отприбыли.

Марэк, что с тобой случилось? весь прошлый год ты абсолютно был уверен в росте котирвок и дивидендов втб…

Рынок ожидает чистую прибыль ВТБ по итогам года на уровне 200 млрд рублей — Промсвязьбанк

ВТБ за 7 месяцев сократил чистую прибыль по МСФО на 14%, в июле — нарастил ее на треть

ВТБ за 7 месяцев 2019 года сократил чистую прибыль по МСФО на 13,7% — до 97,3 млрд рублей по сравнению со 112,7 млрд рублей прибыли за январь-июль 2018 года, говорится в сообщении банка. Чистая прибыль в июле 2019 года составила 20,5 млрд рублей, увеличившись на 33,1% по сравнению с 15,4 млрд рублей в июле 2018 года.

По итогам 2019 года рынок ожидает чистую прибыль ВТБ на уровне 200 млрд руб., аналогичный прогноз дает и менеджмент компании. Результаты 7 мес. простой экстраполяцией не позволяют выйти на прогнозируемый уровень. Однако, если ВТБ удастся удержать ежемесячную прибыль на уровне июльский значений, то годовой таргет будет достигнут. В тоже время мы видим, что чистый процентный доход банка снижается и прибыль в основном формируется за счет снижения отчислений в резервы. Данный фактор делает задачу по удержанию прибыли сложной.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

stanislava, Ну вот, всё как Марэк и говорил, а то нарисовали нам за полугодие фейковый рост, видимо, тот отложенный налог заплатили и всё встало на свои места

О, Великий и Ужасный Марэк, будь нашим предводителем как Ремора в ФСК

Я уже сам запутался, не за полугодие, а за 7 месяцев, но всё равно суть не меняется

ZaPutinNet, Вы запутались в показателях по МСФО и по РСБУ. По РСБУ они действительно показывали рост ЧП в 1п2019г. к 1п2018, равно как и за 7мес2019 к 7мес2018 (если посмотреть баланс, то рост никуда не делся). А вот по МСФО за 1п2019 они показывали падение ЧП (-23%) к 1п2018г., также как и сейчас за 7 мес2019г. (-14%). А вот если сравнивать только Июль 2019г., то по МСФО уже рост +33% к Июлю 2018г. Так что никого фейкового роста, вы просто смотрите в разные отчеты и сравниваете разные показатели. Причем если брать данные за 7мес2019г. по МСФО, то нужно учитывать, что это неаудированная отчетность, по сути это данные управленческого учета приближенные к стандартам МСФО, а значит цифры могут поменяться.

Юрий Гадалов, мне кажется, что это нас специально хотят запутать, вас не удивляет такая огромная разница между отчётами, несколько ДЕСЯТКОВ процентов.

ZaPutinNet, Честно говоря не удивляет, но у меня основная работа связана с фин.отчетностью. Разница между РСБУ и МСФО была всегда, более того в связи с переходом на новые стандарты могут быть расхождения даже между данными по МСФО на даты (как пример переход с IAS 17 на IFRS 16). На мой взгляд банк дает достаточно аудированной (проверенной) информации и по РСБУ и по МСФО, на основании которых инвестору можно сделать определенные выводы. Однако не стоит забывать, что по обоими источниками можно немного манипулировать данными не выходя за рамки дозволенного.

Рынок ожидает чистую прибыль ВТБ по итогам года на уровне 200 млрд рублей — Промсвязьбанк

ВТБ за 7 месяцев сократил чистую прибыль по МСФО на 14%, в июле — нарастил ее на треть

ВТБ за 7 месяцев 2019 года сократил чистую прибыль по МСФО на 13,7% — до 97,3 млрд рублей по сравнению со 112,7 млрд рублей прибыли за январь-июль 2018 года, говорится в сообщении банка. Чистая прибыль в июле 2019 года составила 20,5 млрд рублей, увеличившись на 33,1% по сравнению с 15,4 млрд рублей в июле 2018 года.

По итогам 2019 года рынок ожидает чистую прибыль ВТБ на уровне 200 млрд руб., аналогичный прогноз дает и менеджмент компании. Результаты 7 мес. простой экстраполяцией не позволяют выйти на прогнозируемый уровень. Однако, если ВТБ удастся удержать ежемесячную прибыль на уровне июльский значений, то годовой таргет будет достигнут. В тоже время мы видим, что чистый процентный доход банка снижается и прибыль в основном формируется за счет снижения отчислений в резервы. Данный фактор делает задачу по удержанию прибыли сложной.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

stanislava, Ну вот, всё как Марэк и говорил, а то нарисовали нам за полугодие фейковый рост, видимо, тот отложенный налог заплатили и всё встало на свои места

О, Великий и Ужасный Марэк, будь нашим предводителем как Ремора в ФСК

Я уже сам запутался, не за полугодие, а за 7 месяцев, но всё равно суть не меняется

ZaPutinNet, Вы запутались в показателях по МСФО и по РСБУ. По РСБУ они действительно показывали рост ЧП в 1п2019г. к 1п2018, равно как и за 7мес2019 к 7мес2018 (если посмотреть баланс, то рост никуда не делся). А вот по МСФО за 1п2019 они показывали падение ЧП (-23%) к 1п2018г., также как и сейчас за 7 мес2019г. (-14%). А вот если сравнивать только Июль 2019г., то по МСФО уже рост +33% к Июлю 2018г. Так что никого фейкового роста, вы просто смотрите в разные отчеты и сравниваете разные показатели. Причем если брать данные за 7мес2019г. по МСФО, то нужно учитывать, что это неаудированная отчетность, по сути это данные управленческого учета приближенные к стандартам МСФО, а значит цифры могут поменяться.

Юрий Гадалов, мне кажется, что это нас специально хотят запутать, вас не удивляет такая огромная разница между отчётами, несколько ДЕСЯТКОВ процентов. Артем!

Артем!

я думаю зеленый сценарий.

от текущих куда-то на 41 и чуть ниже, возврат на 42

колебание и потом поход на 45

что-то дальше выше не вижу

фундамент слабоват ))) ВТБ

ВТБ

всем привет, итак втб

1) у нас локальный восходящий канал

2)у нас поддержка на глобальном нисходящем канале

3) все это время rsi рос пока акции втб падали в цене

4) мы находимся около ключевых дневных уровней

Основные сценарии я расписал, жду вашего мнения в комментариях, я придерживаюсь Лонга а там увидим )

На интерактивном графике автора.

Авто-репост. Читать в блоге >>>

Рынок ожидает чистую прибыль ВТБ по итогам года на уровне 200 млрд рублей — Промсвязьбанк

ВТБ за 7 месяцев сократил чистую прибыль по МСФО на 14%, в июле — нарастил ее на треть

ВТБ за 7 месяцев 2019 года сократил чистую прибыль по МСФО на 13,7% — до 97,3 млрд рублей по сравнению со 112,7 млрд рублей прибыли за январь-июль 2018 года, говорится в сообщении банка. Чистая прибыль в июле 2019 года составила 20,5 млрд рублей, увеличившись на 33,1% по сравнению с 15,4 млрд рублей в июле 2018 года.

По итогам 2019 года рынок ожидает чистую прибыль ВТБ на уровне 200 млрд руб., аналогичный прогноз дает и менеджмент компании. Результаты 7 мес. простой экстраполяцией не позволяют выйти на прогнозируемый уровень. Однако, если ВТБ удастся удержать ежемесячную прибыль на уровне июльский значений, то годовой таргет будет достигнут. В тоже время мы видим, что чистый процентный доход банка снижается и прибыль в основном формируется за счет снижения отчислений в резервы. Данный фактор делает задачу по удержанию прибыли сложной.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

stanislava, Ну вот, всё как Марэк и говорил, а то нарисовали нам за полугодие фейковый рост, видимо, тот отложенный налог заплатили и всё встало на свои места

О, Великий и Ужасный Марэк, будь нашим предводителем как Ремора в ФСК

Я уже сам запутался, не за полугодие, а за 7 месяцев, но всё равно суть не меняется

ZaPutinNet, Вы запутались в показателях по МСФО и по РСБУ. По РСБУ они действительно показывали рост ЧП в 1п2019г. к 1п2018, равно как и за 7мес2019 к 7мес2018 (если посмотреть баланс, то рост никуда не делся). А вот по МСФО за 1п2019 они показывали падение ЧП (-23%) к 1п2018г., также как и сейчас за 7 мес2019г. (-14%). А вот если сравнивать только Июль 2019г., то по МСФО уже рост +33% к Июлю 2018г. Так что никого фейкового роста, вы просто смотрите в разные отчеты и сравниваете разные показатели. Причем если брать данные за 7мес2019г. по МСФО, то нужно учитывать, что это неаудированная отчетность, по сути это данные управленческого учета приближенные к стандартам МСФО, а значит цифры могут поменяться. Отчетность ВТБ должна укрепить доверие инвесторов к планам банка по годовой прибыли - Альфа-Банк

Отчетность ВТБ должна укрепить доверие инвесторов к планам банка по годовой прибыли - Альфа-Банк

ВТБ вчера сообщил финансовые результаты за июль и 7М19 по МСФО.

Чистая процентная маржа продолжала улучшаться (она повысилась до 3,4% в июле с 3,2-3,3% в 1К-2К19), так как смягчение монетарной политики начало сказываться на снижении стоимости фондирования. Позитивным сюрпризом стало качество кредитов – стоимость риска составила всего 0,5% в июле (0,8% за 7М19), указывая на дальнейший потенциал понижения годового прогноза менеджмента (сейчас составляет 1,2%). Это привело к тому, что чистая прибыль за июль составила 20,5 млрд руб. (97,3 млрд руб. с начала года), демонстрируя рост на 33% г/г при ROE на уровне 15,6%.

Мы считаем отчетность умеренно позитивной для акций банка: она должна укрепить доверие инвесторов к тому, что банк сможет достичь свой ориентир по чистой прибыли в 200 млрд руб. по итогам 2019 г. после слабого 2К19, особенно в свете сильного качества кредитов. Учитывая коэффициент дивидендных выплат на уровне 50%, дивидендная доходность акций ВТБ составляет примерно 9% при текущих уровнях котировок. Тем не менее, мы считаем, что риск невыполнения прогноза по дивидендам ограничивает потенциал роста акций в краткосрочной перспективе (после того как они подскочили вчера на 9%).

Кипнис Евгений

Альфа-Банк

Авто-репост. Читать в блоге >>> Правильно этих козлов из индексов выкидывают, ибо нехрен акционерам лапшу на уши вешать

Правильно этих козлов из индексов выкидывают, ибо нехрен акционерам лапшу на уши вешать

Рынок ожидает чистую прибыль ВТБ по итогам года на уровне 200 млрд рублей — Промсвязьбанк

ВТБ за 7 месяцев сократил чистую прибыль по МСФО на 14%, в июле — нарастил ее на треть

ВТБ за 7 месяцев 2019 года сократил чистую прибыль по МСФО на 13,7% — до 97,3 млрд рублей по сравнению со 112,7 млрд рублей прибыли за январь-июль 2018 года, говорится в сообщении банка. Чистая прибыль в июле 2019 года составила 20,5 млрд рублей, увеличившись на 33,1% по сравнению с 15,4 млрд рублей в июле 2018 года.

По итогам 2019 года рынок ожидает чистую прибыль ВТБ на уровне 200 млрд руб., аналогичный прогноз дает и менеджмент компании. Результаты 7 мес. простой экстраполяцией не позволяют выйти на прогнозируемый уровень. Однако, если ВТБ удастся удержать ежемесячную прибыль на уровне июльский значений, то годовой таргет будет достигнут. В тоже время мы видим, что чистый процентный доход банка снижается и прибыль в основном формируется за счет снижения отчислений в резервы. Данный фактор делает задачу по удержанию прибыли сложной.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

stanislava, Ну вот, всё как Марэк и говорил, а то нарисовали нам за полугодие фейковый рост, видимо, тот отложенный налог заплатили и всё встало на свои места

О, Великий и Ужасный Марэк, будь нашим предводителем как Ремора в ФСК

Я уже сам запутался, не за полугодие, а за 7 месяцев, но всё равно суть не меняется

Рынок ожидает чистую прибыль ВТБ по итогам года на уровне 200 млрд рублей - Промсвязьбанк

Рынок ожидает чистую прибыль ВТБ по итогам года на уровне 200 млрд рублей - Промсвязьбанк

ВТБ за 7 месяцев сократил чистую прибыль по МСФО на 14%, в июле — нарастил ее на треть

ВТБ за 7 месяцев 2019 года сократил чистую прибыль по МСФО на 13,7% — до 97,3 млрд рублей по сравнению со 112,7 млрд рублей прибыли за январь-июль 2018 года, говорится в сообщении банка. Чистая прибыль в июле 2019 года составила 20,5 млрд рублей, увеличившись на 33,1% по сравнению с 15,4 млрд рублей в июле 2018 года.

По итогам 2019 года рынок ожидает чистую прибыль ВТБ на уровне 200 млрд руб., аналогичный прогноз дает и менеджмент компании. Результаты 7 мес. простой экстраполяцией не позволяют выйти на прогнозируемый уровень. Однако, если ВТБ удастся удержать ежемесячную прибыль на уровне июльский значений, то годовой таргет будет достигнут. В тоже время мы видим, что чистый процентный доход банка снижается и прибыль в основном формируется за счет снижения отчислений в резервы. Данный фактор делает задачу по удержанию прибыли сложной.

Промсвязьбанк

Авто-репост. Читать в блоге >>> 5 сентября 2019

5 сентября 2019

Венская биржа объявила итоги пересмотра индексов по России после вчерашнего закрытия рынков. Депозитарные расписки ВТБ и ФосАгро будут исключены из Russian Depositary Index (RDX). Их место займут PLZL LI и TCS LI. Коэффициент free float ATAD LI будет увеличен до 0.7.

В сообщении биржи говорится, что точные веса будут определены, исходя из цен закрытия 18 сентября, а ребалансировка вступит в силу после завершения торговой сессии 20 сентября.

«PLZL и TCS могут показать притоки в размере $38 млн и $11 млн соответственно, – комментируют аналитики BCS Global Markets. – Вес ATAD увеличен – притоки могут составить $18 млн.

Мы ожидаем существенных оттоков из низколиквидных ГДР VTBR ($26 млн). PHOR покажет оттоки в размере $12,6 млн – 3 дня торгов (ГДР и локальные бумаги)».

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций