Недооцененные компании: ВТБ обзор и рекомендацииДобрый день!

В сегодняшнем обзоре компания ВТБ, которую предложил Константин Шмаков в нашей группе ВК. Там вы можете голосовать за компании, по которым хотите увидеть инвестиционный обзор.

Перейдем к обзору.

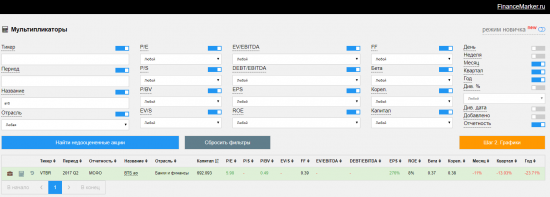

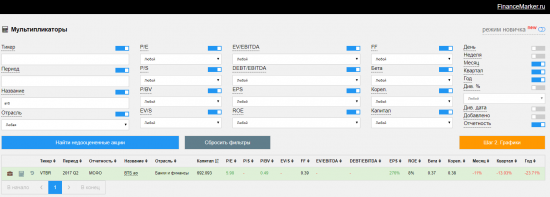

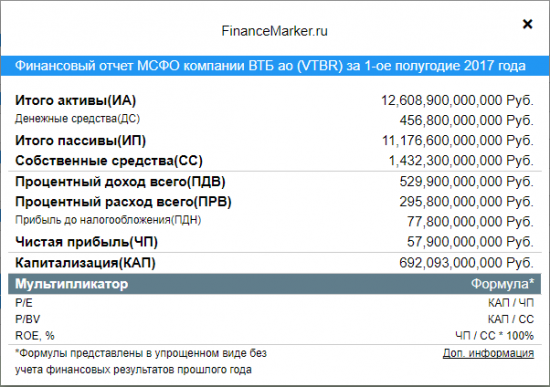

1. Мультипликаторы компании ВТБ.

По банкам мы не можем рассчитывать целый ряд мультипликаторов, поэтому с одной стороны анализ немного ограничен, но с другой стороны применимые мультипликаторы приобретают дополнительную ценность. Мультипликаторы у ВТБ в порядке, все значения в зеленой зоне и выглядят хорошо. Конечно рентабельность хотелось бы побольше (ROE = 8%). На что еще я сразу обратил здесь внимание — это на изменение цены с начала года, квартала и недели. Падение с начала года 23%.

2. Исторические значения мультипликаторов ВТБ

Исторические значения мультипликаторов значительно хуже текущих. В 2014 и 2015 году были отчеты с минимально прибылью, поэтому там такие критические показатели P/E. Тем не менее, сейчас ситуация значительно лучше. Получается, что акции упали, а мультипликаторы улучшились. С конца 2016 года капитализация компании упала на 200 млрд.

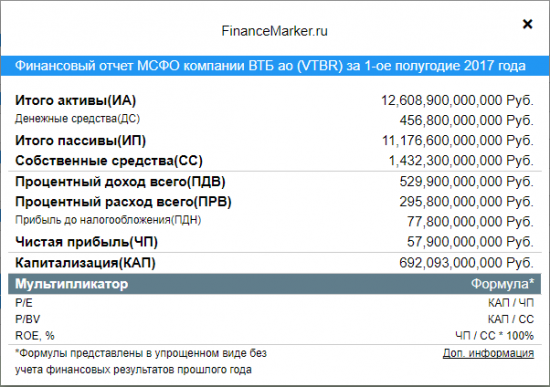

3. Первичные финансовые показатели ВТБ по итогам 1-полугодия 2017 года.

Вот как выглядят первичные данные отчета по МСФО за 1 полугодие 2017 года. Прибыль составила 58 млрд. За 9 месяцев прибыль составила 75 млрд., против 34 млрд. в прошлом году. (ссылка)

4. График компании ВТБ

А вот и сам график. Акции сейчас буквально провалились и торгуются намного ниже MA50 и MA200. Выглядит очень привлекательно.

5. Графический анализ ВТБ

В этом уже регулярном разделе оценим в диаграммах динамику различных показателей компании.

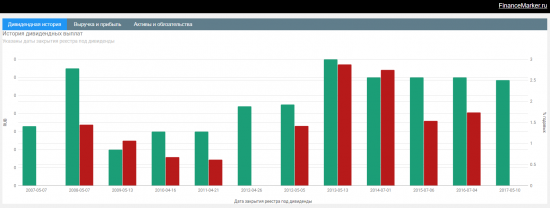

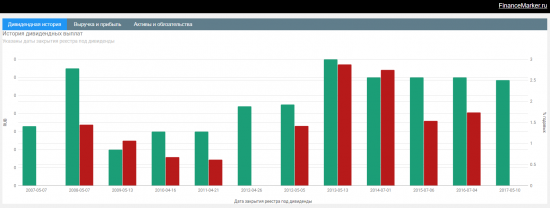

Дивиденды

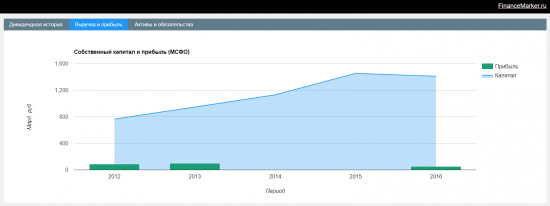

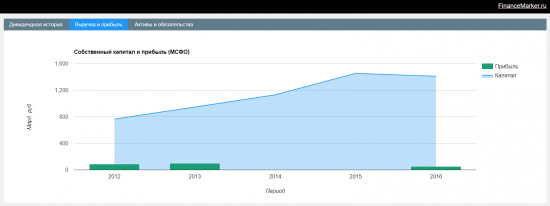

Выручка и прибыль

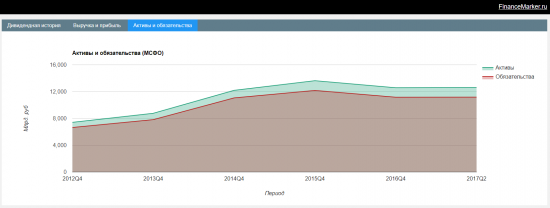

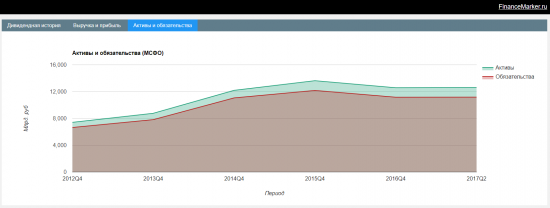

Активы и обязательства

Очень неплохие результаты. Дивиденды регулярные, собственный капитал растет. 2014 и 2015 года были просто ужасными, но сейчас похоже дело налаживается и по итогам 2016 года мы уже увидели нормальную чистую прибыль. А за весь 2017 год она похоже будет в 2 раза больше.

6. Отраслевой анализ ВТБ (категория «Банки и финансы»)

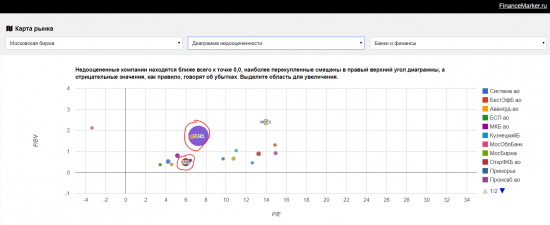

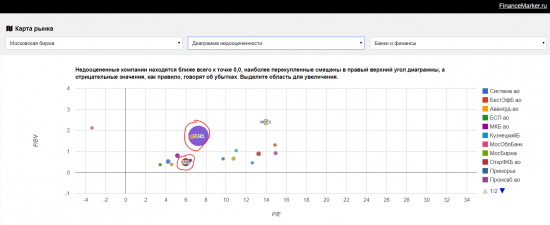

Диаграмма недооцененности.

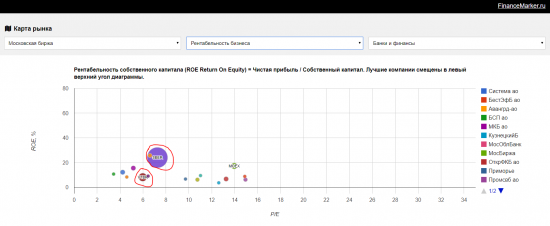

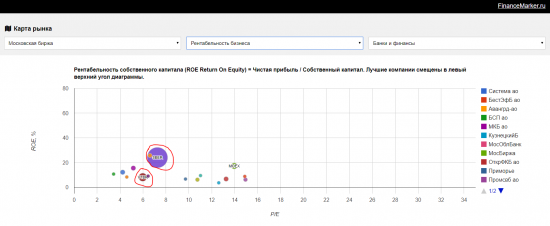

Рентабельность

На обеих диаграммах я специально выделил ВТБ и Сбербанк. Сбербанк рвет все возможные уровни и сейчас торгуется на исторических высотах, а ВТБ при этом упал с начала года на 23%. При этом по диаграммам ВТБ выглядит однозначно привлекательнее, хотя и уступает Сбербанку в рентабельности. ВТБ стоит половину своих активов, тогда как Сбербанк стоит в 1.5 раза дороже собственного капитала. По P/E ВТБ также лучше, а по итогам года прибыль видимо удвоится по сравнению с прошлым годом.

Итоги по компании ВТБ

По итогам обзора можно однозначно сказать, что ВТБ является сейчас недооцененным и очень привлекательным активом. Пока мы все радовались взлету Сбербанка, ВТБ упал почти на четверть и сейчас оказалася лучше чем Сбербанк. При этом компания также платит дивиденды. Как итог, мое лично мнение, компания сейчас интересна и я собираюсь купить ее акции. Однако риски тоже есть и главный из них, на мой взгляд, это застрять в акциях. Вспомните мой недавний комметарий по БСП — это на минуточку лучшая идея в секторе (Недооцененные акции: Банк Санкт-Петербург подробный обзор и рекомендации). Но не растет и все. И сколько можно сидеть в этой бумаге непонятно. Банковский сектор сейчас имеет явно не лучшую репутацию, а чтобы акции росли, надо чтобы инвесторы верили и покупали. Имейте это ввиду. Тем не менее, я готов попробовать еще раз (после неудачной попытки с БСП) и купить акции ВТБ.

Подробную рекомендацию с указанием входа, цели и срока смотрите на financemarker.ru по PRO подписке.

Спасибо.

P.S. все PRO подписчики financemarker.ru увидели этот обзор минимум на неделю раньше остальных.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций