| Число акций ао | 199 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 612,1 млрд |

| Опер.доход | 487,7 млрд |

| Прибыль | 80,9 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/B | 2,2 |

| ЧПМ | 14,1% |

| Див.доход ао | 0,0% |

| Тинькофф Банк | ТКС Холдинг Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Тинькофф Банк | ТКС Холдинг акции

3071₽ 0%

-

Я продал на всякий случай, потом можно будет подобрать подешевле. Иск к немагии поддерживаю, и подал бы еще на соловьиный помет на месте Тинькова. Ролики комедийные или нет, но есть понятие клеветы и репутационного и финансового ущерба при публикации сведений, не соответствующих действительности, таких как то что работникам не платят зп и про космические проценты (взял 20, отдай 80 это ппц — может такое и возможно, но в 1 случае из 1000 для злостного неплательщика, который все просрочил десять раз, и говорить только об этом как о системообразующей практике банка — это заведомо передергивать факты с целью причинения ущерба). Посмотрим как эти петушки запоют когда им штраф в 500ку впаяют, им заказчики скорее всего меньше заплатили.

Я продал на всякий случай, потом можно будет подобрать подешевле. Иск к немагии поддерживаю, и подал бы еще на соловьиный помет на месте Тинькова. Ролики комедийные или нет, но есть понятие клеветы и репутационного и финансового ущерба при публикации сведений, не соответствующих действительности, таких как то что работникам не платят зп и про космические проценты (взял 20, отдай 80 это ппц — может такое и возможно, но в 1 случае из 1000 для злостного неплательщика, который все просрочил десять раз, и говорить только об этом как о системообразующей практике банка — это заведомо передергивать факты с целью причинения ущерба). Посмотрим как эти петушки запоют когда им штраф в 500ку впаяют, им заказчики скорее всего меньше заплатили.

Тимофей Мартынов, да ни в чем просто история с немагией раскручивается

Тимофей Мартынов, да ни в чем просто история с немагией раскручивается

они на него ролик сделали комедийный , а он их за клевету хочет посадить, все интернет-сообщество на дыбы встало и начинает Тинькова под микроскопом изучать, находят в его договоре кучу не стыковок граничащих с мошенничеством

но ведь сейчас появятся прорицатели-предстаказтели на СЛ, что тиньков банк развалится и утонет

Константин Манулов, ну пусть факты покажут открыл счет юр лицу в тинькове.

открыл счет юр лицу в тинькове.

с физ лицами работают лучше, т.к. технология отлажена.

с юриками только начинают, косячат много.

тем не менее, 1,5 рабочих дня и счет рабочий есть. Тимофей Мартынов, может быть и так. он как бы сам повод дает таким слухам своим поведением.

Тимофей Мартынов, может быть и так. он как бы сам повод дает таким слухам своим поведением.

но ведь сейчас появятся прорицатели-предстаказтели на СЛ, что тиньков банк развалится и утонет. и все пропало. мало людей БОМП-ом пугали, теперь надо бежать из Тинькова деньги забирать?

так что либо истерия, которая поднимается в людях, как только им дали повод,

либо заказ по личным мотивам к Тинькову

Константин Манулов, ну может быть это просто эффект лавины

Константин Манулов, ну может быть это просто эффект лавины

как на смартлабе

один чел затевает тему

другие ее подхватывают и начинает каждый перетирать Тимофей Мартынов, не знаю кто и зачем заказал) но череда одновременно появившихся разоблачений со всех сторон разве может быть случайностью?

Тимофей Мартынов, не знаю кто и зачем заказал) но череда одновременно появившихся разоблачений со всех сторон разве может быть случайностью?

а собственно какая выгода может быть Альфа-банку? ну, предположим, уйдет какое-то количество клиентов из-за этих разоблачений. и какая часть уйдет? ну и не факт что в альфу ведь.

Федор Ели, нет. заказали только тинькова :)

Константин Манулов, думаешь Тинькофф банк кто-то заказал?

Например Альфа-Банк?:)

Банк Тинькова, юрист говорит, что у такого банка вполне могут отобрать лицензию (если обратиться в ЦБ, прокуратуру), видео огонь

Банк Тинькова, юрист говорит, что у такого банка вполне могут отобрать лицензию (если обратиться в ЦБ, прокуратуру), видео огонь

Очень полезно посмотреть, чтоб не попадать в подобные ситуации

Просьба не смотреть особо впечатлительных

Разборка договора банка Тинькова по косточкам:

Обалдеть))) Соловьев про Тинькова!

Обалдеть))) Соловьев про Тинькова!

Ну что сказать мужик Соловьев!

«Я его еще в 90-е гонял когда он на стрелку побоялся придти»)))

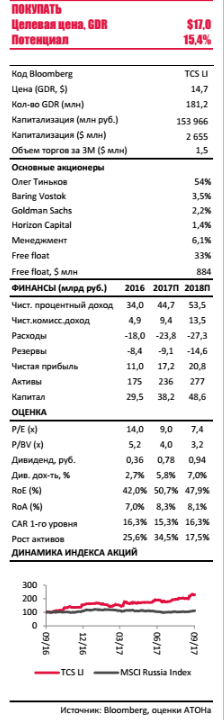

TCS Group - повышение целевой цены на оптимистичных прогнозах

TCS Group - повышение целевой цены на оптимистичных прогнозахTCS Group на прошлой неделе опубликовала сильные результаты по МСФО за 2К17, вновь превзойдя ожидания рынка, и повысила свой годовой прогноз по доходам и росту кредитного портфеля до заоблачных высот. Мы учли последние результаты в нашей модели оценки и повысили нашу целевую цену до $17,0/GDR (с $15,2, исходя из курса 63 руб. за доллар). Акции банка торгуются с мультипликаторами P/E 2018П 7.4x и P/BV 2018П 3.2x, которые формально представляются слишком дорогими по сравнению с другими российскими банками, но это результат исключительно высокого показателя ROE и роста EPS. Мы отмечаем, что TCS банк с хорошо организованной бизнес-моделью, крепким балансом и достаточным запасом капитала, является прямым бенефициаром улучшения макроэкономической ситуации и уверенности потребителей в России, в связи с чем мы подтверждаем рекомендацию ПОКУПАТЬ.

Почему мы сохраняем оптимизм в отношении TCS?

Во-первых, замедление инфляции стимулирует ЦБ к ускоренному снижению ключевой ставки. Это приведет к дальнейшему падению рыночных ставок и повысит спрос на потребительские кредиты. Вот почему менеджмент TCS повысил прогноз по росту чистого кредитного портфеля в 2017 до 35%, и мы прогнозируем CAGR 23% в 2017П-21П. Во-вторых, Россия находится в начальном этапе нового экономического цикла и восстановления потребительского кредитования. Хотя экономисты спорят относительно темпов этого роста (1-3% ВВП в 2017 и далее), он, в любом случае, идет. В связи с этим мы видим улучшение качества кредитов TCS и снижение доли неработающих кредитов ниже 10%, а также снижение стоимости риска. Наконец, многие средние и крупные розничные банки в России проходят через сложный период из-за низкой операционной эффективности и дефицита капитала. На этом фоне есть всего лишь ряд банков, включая TCS, которые имеют эффективную бизнес-модель и достаточно капитала для быстрой экспансии. Вот почему TCS продолжит увеличивать свою долю на рынке и привлекать новых клиентов.

Сильные результаты по МСФО за 1П17, но 2П17 окажется еще сильнее.

Чистая прибыль банка в 1П17 выросла на 72% г/г до 7,6 млрд руб., ROE составил 46% за счет чистого процентного дохода (+36%), чистого комиссионного дохода (+70%) и снижения стоимости риска до 7%. Банк повысил прогноз по чистой прибыли на 2017 в третий раз в этом году до выше 17 млрд руб. (изначально он прогнозировал 11 млрд руб., а затем 14 млрд руб.). Это означает, что чистая прибыль вырастет до 10 млрд руб. во 2П17 за счет дальнейшего роста кредитного портфеля, снижения стоимости фондирования и стремительного развития комиссионных доходов.

Мы ожидаем, что в 2018 рост чистого процентного дохода замедлится до 20% г/г, отражая снижение процентных ставок, которое банк провел в этом году. Однако эта тенденция будет компенсирована дальнейшим сильным ростом комиссионного дохода (+40% в 2018), вклад которого в общий доход банка может составить 20%. Менеджмент отметил, что все некредитные продукты уже вышли или выйдут на уровень безубыточности к концу 2017 и будут вносить существенный позитивный вклад в чистую прибыль банка, начиная со следующего года. Мы прогнозируем, что чистая прибыль банка вырастет на 21% г/г в 2018, что предполагает ROE 48%. При коэффициенте выплат 50% от чистой прибыли дивидендная доходность банка останется на высоком уровне 6-7%.

Оценка и катализаторы.

TCS Group торгуется с мультипликаторами P/BV 2018П 3.2x и P/E 2018П 7.4x. Несмотря на такую высокую оценку по сравнению с другими российскими банками мы не считаем TCS переоцененной, принимая во внимание ее высокий ROE и рост EPS. Мы отмечаем, что мировые аналоги в финансовом секторе с ROE выше 30% и стабильно высоким коэффициентом дивидендных выплат торгуются в диапазоне 10.0- 20.0x EPS. Наша оценка основывается на простом среднем оценки по двухэтапной модели роста Гордона с нормализованным ROE 30%, стоимостью акционерного капитала 15% (снижение с 15,7%) и темпами роста 7% и оценки по целевому мультипликатору P/E 2018П 10.0x. Это дает нам целевую цену 17,0 руб. за GDR и предполагает потенциал роста 15,4%. Мы подтверждаем рекомендацию ПОКУПАТЬ по банку.

АТОН

Тинькофф Банк - на новых высотах благодаря быстрому росту кредитов и комиссий

Тинькофф Банк - на новых высотах благодаря быстрому росту кредитов и комиссий

Повышаем оценку, но потенциал роста котировок ограничен

Прогнозная цена повышена до 16,4 долл./ГДР. Мы пересмотрели нашу оценку Тинькофф Банка и, приняв во внимание хорошие результаты за 1 п/г 2017 г., а также обновленный прогноз менеджмента, повысили прогнозную цену акций на 80% до 16,4 долл./ГДР. При пересмотре прогнозной цены мы учли, в частности, такие факторы, как сохранение ЧПМ в текущем году на уровне 4 кв. 2016 г., намного более высокие, чем мы ожидали, темпы роста кредитования и комиссионного дохода, а также довольно низкую стоимость риска. Если говорить о банковском секторе в целом, то при нынешней фазе кредитного цикла в выигрыше оказываются розничные подразделения банков. Тинькофф же опережает сектор по росту как кредитов и депозитов, так и комиссионного дохода. Мы повысили прогноз чистой прибыли банка на 2017– 2019 гг. на 42–50%, а прогноз по ROAE – примерно на 11 п.п.; теперь мы полагаем, что в 2019 г. банк все еще сможет показывать рентабельность капитала около 40%. Мы также отразили в модели более сильный рубль, согласно нашему последнему макроэкономическому прогнозу. Кроме того, мы полагаем, что увеличение доли комиссий, напрямую не связанных с кредитованием, предполагает чуть большую диверсификацию доходов банка (впрочем, они остаются процикличными), и поэтому снижаем бета-коэффициент с 1,2 до 1,15. Наш целевой уровень цены предполагает не очень большой потенциал роста относительно текущих котировок. Мы полагаем, что после ралли, наблюдавшегося последние две недели, ожидаемое повышение прибыли уже отчасти отражено в котировках, и мы сохраняем рекомендацию ДЕРЖАТЬ бумаги Тинькофф Банка. Впрочем, в случае коррекции на рынке у инвесторов может появиться возможность для покупки.

Уралсиб TCS Group - сильные результаты банка обусловлены впечатляющим ростом комиссионного дохода и снижением отчислений в резервы

TCS Group - сильные результаты банка обусловлены впечатляющим ростом комиссионного дохода и снижением отчислений в резервы

TCS Group опубликовала сильные результаты за 2К17 по МСФО за счет роста комиссионного дохода и снижения стоимости риска

Банк заработал 4,2 млрд руб. чистой прибыли во 2К17 (+21% г/г/+13 кв/кв), что на 13% выше консенсус-прогноза Интерфакса (3,8 млрд руб.). Аннуализированный показатель RoE составил 48,6%. Чистый процентный доход увеличился на 37% г/г/13% кв/кв до 11,2 млрд руб. (консенсус: 10,5 млрд руб.), в то время как чистая процентная маржа составила 26,4% (26,6% за 1К17). Комиссионный доход вырос на 70% г/г/25% кв/кв до 3,4 млрд руб., что, на наш взгляд, является сильным результатом. Операционные расходы увеличились на 38% г/г/14% кв/кв до 6 млрд руб. Отчисления в резервы снизились на 12% г/г/16% кв/кв до 2 млрд руб., стоимость риска составила 6,0% (против 7,7% во 2К16 и 7,6% в 1К17). Общие активы выросли на 23% с начала года до 213 млрд руб., а общие кредиты увеличились на 16% с начала года до 121 млрд руб. Совет директоров утвердил промежуточные дивиденды в размере $0,2/GDR за 2К17, дивидендная доходность — 1,4%. Акции начнут торговаться без дивиденда 7 сентября. Банк улучшил свой прогноз на 2017: a) чистая прибыль составит не менее 17 млрд руб. (против 14 млрд руб. ранее) за счет снижения стоимости риска до 7-8% (против 9-10% ранее); чистый рост портфеля составит около 35% г/г (против не менее 20% ранее), а стоимость фондирования — ниже 8% (против около 9% ранее).

Объявленные результаты оказались сильными благодаря впечатляющему росту комиссионного дохода и снижению отчислений в резервы. Акции банка торгуются с мультипликатором P/BV 2017П равным 4,2x и P/E 2017П равным 9,3x, согласно годовому прогнозу компании.Акции банка практически достигли нашей целевой цены, но по-прежнему нравятся нам. Мы учтем результаты в нашей модели оценки в скором времени.

АТОН Тинькофф Банк - чистая прибыль за 1 п/г по МСФО выросла на 72% и составила 7,6 млрд руб.

Тинькофф Банк - чистая прибыль за 1 п/г по МСФО выросла на 72% и составила 7,6 млрд руб.

TCS Group Holding PLC объявляет промежуточные сокращенные консолидированные финансовые результаты по МСФО за II квартал и первое полугодие, закончившиеся 30 июня 2017 г.

Первое полугодие 2017 г.

- Чистый процентный доход вырос на 36% к предыдущему году и составил 21,1 млрд руб. (в первом полугодии 2016 г. — 15,5 млрд руб.)

- Прибыль до налогообложения увеличилась на 72% до 9,9 млрд руб. (в первом полугодии 2016 г. — 5,8 млрд руб.)

- Чистая прибыль выросла на 72% и составила 7,6 млрд руб. (в первом полугодии 2016 г. — 4,4 млрд руб.)

- Рентабельность капитала увеличилась до 46,1% (в первом полугодии 2016 г. — 36,9%)

- Чистая процентная маржа составила 26,1% (в первом полугодии 2016 г. — 25,7%)

Дивиденды:28 августа 2017 г. Совет директоров одобрил вторую выплату промежуточных дивидендов за 2017 г. в размере 0,20 долл. США на одну акцию / ГДР (при этом одна ГДР соответствует одной акции) на общую сумму приблизительно 36,5 млн долл. США (2,1 млрд руб.). Решение было принято согласно дивидендной политике Группы.

Прогноз:

С учетом достигнутых результатов Группа пересмотрела ожидаемый уровень чистой прибыли по итогам 2017 г. в сторону увеличения до не менее 17 млрд руб. по сравнению с предыдущим прогнозом на уровне не менее 14 млрд руб.

Группа также пересмотрела прогноз в отношении:

- стоимости риска, которая, как ожидается, составит приблизительно 7—8% (предыдущий прогноз составлял 9—10%);

- прироста чистого портфеля, который, как ожидается, составит приблизительно 35% (предыдущий прогноз — не менее 20%),

- стоимости фондирования, которая составит менее 8% (предыдущий прогноз – около 9%).

пресс-релиз

TCS Group отчитается 29 августа и проведет телеконференцию. Аналитики ожидаем увидеть сильные результаты банка

TCS Group отчитается 29 августа и проведет телеконференцию. Аналитики ожидаем увидеть сильные результаты банка

Аналитики Атона прогнозируют чистую прибыль на уровне 3,8 млрд руб.:

TCS Group должна опубликовать результаты за 2К17 по МСФО во вторник 29 августа. Мы ожидаем увидеть сильные результаты. Тем не менее акции банка уже сильно выросли на прошлой неделе накануне публикации результатов, и поэтому мы полагаем, что реакция на их публикацию окажется умеренной. Мы прогнозируем, что чистый процентный доход банка вырастет на 17% г/г до 10,7 млрд руб. (консенсус-прогноз: 10,5 млрд руб.) за счет роста кредитного портфеля на 24% до 138 млрд руб. и снижения чистой процентной маржи до 25,5%. По нашим оценкам, чистый комиссионный доход составит 2 млрд руб., а общий доход — 10,5 млрд руб. (+57% г/г). Отчисления в резервы вырастут на 20% г/г до 2,7 млрд руб. (консенсус: 2,5 млрд руб.), а стоимость риска составит 8% (консенсус: 7,6%). Затраты вырастут на 26% г/г до 5,5 млрд руб., соотношение затраты/доход составит 42%. Чистая прибыль вырастет на 50% г/г и 13% кв/кв до 3,8 млрд руб. (в рамках консенсус-прогноза), аннуализированный показатель ROE составит около 42%. Телеконференция будет проведена в тот же день в 17:00 по московскому времени. Тел.: +7 495 213 1767; +44 (0)330 336 9105, ID конференции: 5383943.

Тинькофф Банк | ТКС Холдинг - факторы роста и падения акций

- История роста, постоянно растущие показатели (07.02.2020)

- Самая высокая рентабельность среди российских банков (10.08.2020)

- Доля некредитного бизнеса выше 50% - диверсификация и снижение риска (29.08.2022)

- Могут поставить рекорд по прибыли в 2023 году (20.10.2023)

- Страховой бизнес хорошо растет и уже входит в топ-10 в стране. (20.10.2023)

- Банк стоит дороже остальных по мультипликаторам (29.08.2022)

- Рост кредитного портфеля в 2022 году замедлился - соответственно рост тоже (29.08.2022)

- Кипрская компания под санкциями. (20.10.2023)

- Дивиденды пока маловероятны (20.10.2023)

- Качество кредитного портфеля в 2022 году снизилось и пока не восстановилось до уровней 2021 года. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Тинькофф Банк | ТКС Холдинг - описание компании

Банк ТКС“class A” share a nominal value of $0.04/share and carrying one vote.

“class B” share a nominal value of $0.04/share and carrying 10 votes.

class A = 119,291,268

class B = 80,014,224

Total = 199,305,492

On 25 October 2013 the Group completed an IPO of its “Class A” ordinary shares in the form of global depository receipts (GDRs) listed on the London Stock Exchange plc.

On 2 July 2019 the Group completed a secondary public offering (SPO) of its “class A” shares in the form of GDRs.

On 28 October 2019 the Group’s GDRs started trading also on the Moscow Exchange.

По состоянию на 3 кв.2020 у Тинька:

59% выручки — кредитный доход (остальное — комиссии)

60% из них — это кредитные карты

то есть только треть доходов обеспечивают кредитки

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций