| Число акций ао | 199 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 614,7 млрд |

| Опер.доход | 487,7 млрд |

| Прибыль | 80,9 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/B | 2,2 |

| ЧПМ | 14,1% |

| Див.доход ао | 0,0% |

| Тинькофф Банк | ТКС Холдинг Календарь Акционеров | |

| 08/05 Собрание акционеров Тинькофф по вопросу допэмиссии акций | |

| Прошедшие события Добавить событие | |

Тинькофф Банк | ТКС Холдинг акции

-

NPL (доля невозвраных кредитов) 9.4% — более чем в 2 раза выше, чем у ВТБ и Сбера (4,5% и 4,4%). Думаю, обусловлено высокой концентрацией Ткф на «физиках»

NPL (доля невозвраных кредитов) 9.4% — более чем в 2 раза выше, чем у ВТБ и Сбера (4,5% и 4,4%). Думаю, обусловлено высокой концентрацией Ткф на «физиках»

У Тинькофф 600 млрд активов, у ВТБ 15 трлн у Сбера 30трлн.

У Тинькофф 600 млрд активов, у ВТБ 15 трлн у Сбера 30трлн.

Расти еще есть куда.

Преза Тинькофф вчерашняя

Преза Тинькофф вчерашняя

acdn.tinkoff.ru/static/documents/33ba9160-0f5d-4f96-804b-3028c47916a1.pdf

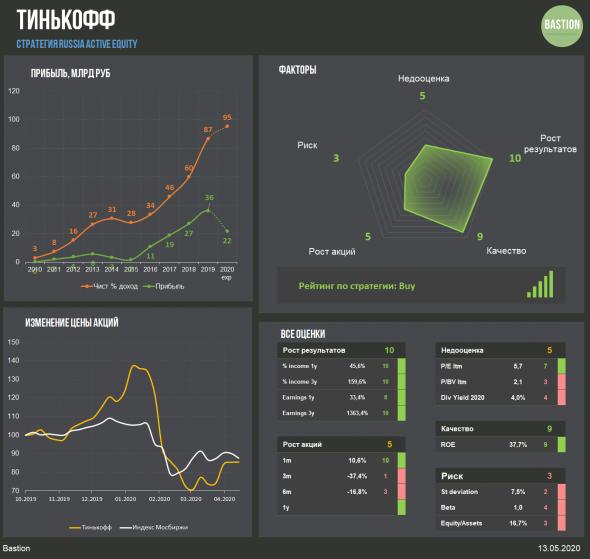

Кто сказал, что банки не прибыльны? Обзор отчета Тинькофф за 1 кв.

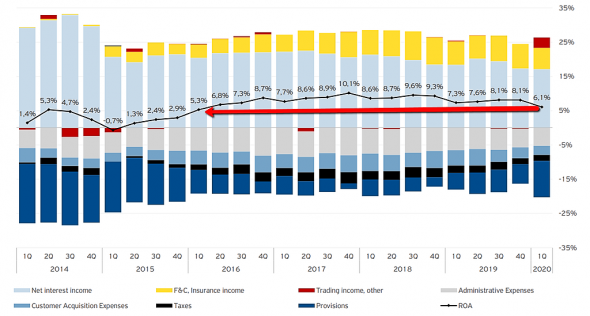

Тинькофф банк отчитался за первый квартал 2020 года. Процентные доходы, как локомотив формирования прибыли банка, выросли на 38% год к году до 31,5 млрд рублей. Комиссионные доходы составили 10,2 млрд рублей, что на 30,8% выше показателей прошлого года. В целом, даже в условиях развития пандемии, банк поработал в первом квартале хорошо.

Самая оперативная информация у меня в Telegram «ИнвестТема»

Аналогично Сбербанку и ВТБ, Тинькофф нарастил резервы под кредитные убытки и прочие резервы. За первый квартал сумма составила 15,6 млрд рублей. Ситуация с пандемией продолжает ухудшаться. Кредитоспособность населения падает, что неминуемо вызовет череду неплатежей. Плюс распоряжения властей, касающиеся кредитных каникул, будут способствовать расходованию резервов. Дополнительной нагрузкой на финансовые показатели стал убыток от курсовых разниц на сумму 6,8 млрд рублей. Но даже это не смогло утянуть прибыль ниже прошлогодних значений. Наоборот, чистая прибыль компании выросла на 26% до 9 млрд рублей.

На фоне сильных показателей за первый квартал, логичным стало решение совета директоров о выплате промежуточных дивидендов за 1 квартал в размере 0,14$ на акцию. При текущем курсе — 10,3 рубля или 1% доходности. Закрытие реестра 28 мая. Также, руководство Банка отзывает свои прогнозы на 2020 год, из-за неопределенной ситуации, вызванной пандемией. Однако, Банк уверен в прибыльности Группы в 2020 году, а ожидаемая годовая дивидендная доходность останется на уровне 4%.

Несмотря на хорошую отчетность, я продолжаю пристально следить за отчетами банков. Жду результатов за второй квартал, который, по моему мнению, выдастся не из легких. Преимущества Тинькофф Банка с лихвой перекрываются низкими дивидендами и неопределенностью с дальнейшей судьбой руководства. Пока, в портфель бумаги TCS Group не покупаю и жду цену в районе 12$ за акцию

*Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Авто-репост. Читать в блоге >>>

Владимир Литвинов, а вам вообще не стыдно выдавать общедоступную информацияю с лагом в 10 часов, и называть это исследованием? Что именно из трех абзацев у вас является исследованием — умножили сумму дивидендов в долларах на курс? Спасибо, что это не рекомендация. Кстати, говоря, вы и два доллара назад ждали цену в 12, верно? Чего не купили — коли вы так пристально следите за банковской отраслью, то должны же были понимать, что результаты первого квартала будут очень хорошими! Кто сказал, что банки не прибыльны? Обзор отчета Тинькофф за 1 кв.

Кто сказал, что банки не прибыльны? Обзор отчета Тинькофф за 1 кв.

Тинькофф банк отчитался за первый квартал 2020 года. Процентные доходы, как локомотив формирования прибыли банка, выросли на 38% год к году до 31,5 млрд рублей. Комиссионные доходы составили 10,2 млрд рублей, что на 30,8% выше показателей прошлого года. В целом, даже в условиях развития пандемии, банк поработал в первом квартале хорошо.

Самая оперативная информация у меня в Telegram «ИнвестТема»

Аналогично Сбербанку и ВТБ, Тинькофф нарастил резервы под кредитные убытки и прочие резервы. За первый квартал сумма составила 15,6 млрд рублей. Ситуация с пандемией продолжает ухудшаться. Кредитоспособность населения падает, что неминуемо вызовет череду неплатежей. Плюс распоряжения властей, касающиеся кредитных каникул, будут способствовать расходованию резервов. Дополнительной нагрузкой на финансовые показатели стал убыток от курсовых разниц на сумму 6,8 млрд рублей. Но даже это не смогло утянуть прибыль ниже прошлогодних значений. Наоборот, чистая прибыль компании выросла на 26% до 9 млрд рублей.

На фоне сильных показателей за первый квартал, логичным стало решение совета директоров о выплате промежуточных дивидендов за 1 квартал в размере 0,14$ на акцию. При текущем курсе — 10,3 рубля или 1% доходности. Закрытие реестра 28 мая. Также, руководство Банка отзывает свои прогнозы на 2020 год, из-за неопределенной ситуации, вызванной пандемией. Однако, Банк уверен в прибыльности Группы в 2020 году, а ожидаемая годовая дивидендная доходность останется на уровне 4%.

Несмотря на хорошую отчетность, я продолжаю пристально следить за отчетами банков. Жду результатов за второй квартал, который, по моему мнению, выдастся не из легких. Преимущества Тинькофф Банка с лихвой перекрываются низкими дивидендами и неопределенностью с дальнейшей судьбой руководства. Пока, в портфель бумаги TCS Group не покупаю и жду цену в районе 12$ за акцию

*Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Авто-репост. Читать в блоге >>>

Тинькофф отчет 1кв2020

Очередной отчет, который не отражает новую реальность. Бизнес-цикл 2016-2020 в России закончен. Скромный экономический рост сменится уверенным падением, и банки почувствуют это сильнее всего.

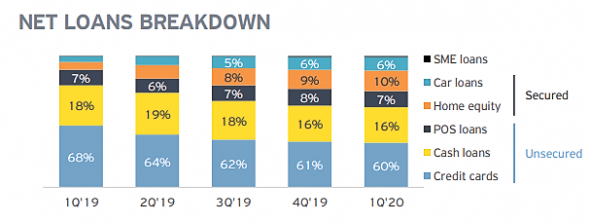

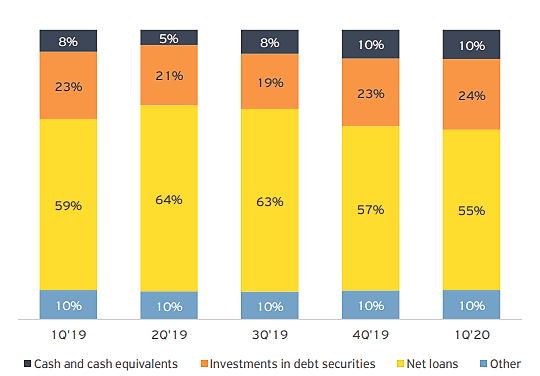

В реальности без коронавируса отчет не выглядит плохим: активы +4,7% до 606,7 млрд, валовый процентный доход +37% до 31,5 млрд руб, из-за снижения ставки ЦБ снизилась доходность портфеля ценных бумаг до 6% с 7,1% в 1кв 2019г. Но это снизило и стоимость фондирования до 4,8%. Чистая маржа в 1кв 2020 выросла на 40% до 25,3 млрд. Комиссионный доход плюс 33%, по сравнению с прошлым годом, составив в I квартале 2020 г. 8,9 млрд руб. Тинькофф Страхование вырос более чем в два раза по сравнению с прошлым годом, достигнув 4,8 млрд руб.

Доходы, не связанные с кредитованием, формируют уже 34% выручки.

В целом операционные показатели уверенно растут, оправдывая высокий коэффициент P/B.

Дальше начинаются издержки этого роста:

336 млрд или 55,5% от активов банка – это кредиты физическим лицам. Треть бизнеса Тинькофф – кредитные карты (203 млрд руб). Еще 55 млрд – это кредиты наличными физическим лицам. Именно высокая доля кредитов без обеспечения физикам — основной риск инвестирования в данный банк. В условиях отсутствия господдержки и источников доходов люди начнут пользоваться кредитками, чтобы выжить. Мы уже наблюдаем рост безработицы, серьезный спад реальных располагаемых доходов населения неминуем во втором квартале. Объем плохих кредитов неминуемо вырастет во всей банковской системе, а Тинькофф, использовавший наиболее агрессивную стратегию роста, пострадает сильнее всех. В условиях текущей цены на нефть надеяться на быстрое восстановление не приходится.

Да, менеджмент подстраховался и увеличил стоимость риска до 15,9% (в I квартале 2019 г. — 7,5%) в свете ожидаемого ухудшения макроэкономических факторов на фоне снижения цен на нефть и пандемии COVID-19. Другой вопрос, насколько это отражает реальное ухудшение качества кредитного портфеля.

Вывод: агрессивная стратегия роста Тинькофф Банка хорошо работала в период экономического роста. Сейчас придется за это расплачиваться, выбивая деньги из должников через коллекторов. Лично я держусь от этого банка подальше.

Дилетант, а почему вы считаете что объем плохих кредитов неминуемо вырастет?

Ни одна компания из-за коронавируса не обанкротилась, даже рестораны пока просто закрыты. Авиакомпании на гос. поддержке, лизинг тоже.

Ставки понижают, системообразующие фирмы перезаймут без проблем, ещё и под низкий процент. Работники тур. отрасли пойдут работать в гос. компании.

Посмотрите на индекс облигаций, корпораты на максимумах (за редким исключением). Облигации очень чувствительны к проблемам. Где тот кризис о котором вы говорите?

Роман Ранний, тут нужно делать различия между корпоратами и физиками. Клиенты Тинькова — средний класс, живущий в городах. Сфера услуг закрыта уже 1,5 месяца. Да, будет отложенный спрос после карантина, но условно говоря, стричься два раза подряд никто не пойдет. И так по всей цепочке. Часть добавленной стоимости просто вывалится за время локдауна, а это чьи-то доходы. Уменьшение доходов приведет к росту долговой нагрузки и просрочки. Плюс оптимизация затрат, многие порежут зарплаты, безработица.

По господдержке. Я бы не переоценивал ее влияние. Сейчас, по сути, идет перераспределение, а не дополнительный рост госрасходов расходов. Государство не компенсировало провал ВВП в апреле-мае через рост расходов, а значит, потребительский спрос сожмется, это опаснее карантина.

Дилетант,

про корпоратов я говорю потому что клиенты Тинькова работают у этих самых корпоратов. И если у корпоратов всё хорошо(а у них всё хорошо), то клиенты получат зарплату и выплатят кредиты. Вы просто сгущаете краски.

Предлагаю посмотреть по отраслям которые пострадали от коронавируса:

Авиация — нечего не случится (гос поддержка), кредиты выплатят следовательно и зп тоже выплатят.

Лизинг — нечего не случится (гос поддержка), кредиты выплатят следовательно и зп тоже выплатят.

Нефтегаз — без комментариев

Рестораны — пока стоят закрытые но банкротсв ещё нет ни одного! Однако, нужно понимать что рестораны без всякого коронавируса закрываются очень часто. Рестораны это бизнес с максимальным уровнем риска, половина из тех что закроется от коронавируса, закрылись бы без всякого коронавируса)

Тур. индустрия — аналогично с ресторанами. Сейчас компании просто заморозили деньги клиентов, когда карантин снимут на эти деньги опять можно будет купить путёвку.

Парикмахерские — вы серьёзно считаете что если человек 1 раз не подстригся, то это обанкротит парикмахерскую?

Торговля непродовольственными товарами — наверное одна из самых пострадавших. Люди сейчас покупают всё онлайн. Однако торговля тоже относится к высокорисковой деятельности.

Что в итоге: Вы серьёзно считаете что у Тинькова все клиенты работают в парикмахерских и торговле?

Справедливо было бы взять в % соотношении какую часть от общей занятости в России занимают эти сектора.

Занятость по отраслям в россии:

оптовая и розничная торговля — 15,4% (это с учётом Магнита и т.д.)

гостиницы рестораны — 1,8%

итого максимум 17% клиентов Тинькова работают в отраслях затронутых коронавирусом. В самом худшем случае только половина или 8,5% допустит просрочку!

55,5% от активов банка – это кредиты физическим лицам

Хочу напомнить что акции сейчас торгуются на 40% ниже чем были!

В падении уже 4 раза учли все просрочки)

Роман Ранний, в самом оптимистичном сценарии спад ВВП в этом году будет 5,5%. Это в два раза больше, чем было в 2015 г. Сокращение добавленной стоимости отражается на доходах всех экономических субъектов, так как они все связаны в пищевую цепочку.

По отраслям:

Авиация не летает уже два месяца и неясно, когда начнет и в каком объеме. Если будет требование по неполной загрузке, то будут летать в убыток. 23 млрд — это заткнуть текущие дыры, глобально не решают ничего.

Лизинг перекредитуют, согласен.

Нефтегаз: в два раза сложилась цена, 20% сокращение добычи, частично компенсировали слабым рублем. Но будут резать затраты. Их затраты — это чьи-то доходы. Пострадают дальше по цепочке.

Рестораны, туризм, прочие салоны красоты откроются в последнюю очередь. Они уже не работают 1,5 месяца и не получают дохода. Эти простои они не наверстают, отложенного спроса не будет.

Подводя итог: Тинькофф не кредитует бизнес, он кредитует физиков. В экономике ряд отраслей сильно пострадали, но из-за мультипликативного эффекта это отразится и на других отраслях, в целом деловая активность упадет, ВВП станет меньше, как и доходы физиков.

Акции упали на 40%, но до сих пор стоят 2 капитала. Где гарантия, что не будет всплеска неплатежей? Весь капитал Тинькова 96 млрд, кредиты без обеспечения — в 3 раза больше. Лично для меня риски велики, поэтому сюда я не инвестирую

Дилетант, вы всё пишете верно, но из этого не следует что людей будут повально увольнять, возможно сократят зп.

Но что бы были просрочки, у человека не должно быть работы и не должно быть возможности найти работу. Сейчас полно вакансий открыто например в ритейле.

Я даю прогноз 99 % — ТКС сольется. Кто сильно за него заступается — компенсируйте со своего кармана всем обворованным вкладчикам потерянные деньги в случае банкротства Банка Тьньков Кредитные Системы. Если Вы его оправдываете — значит подход такой же, как у ТКС. А раз Вы единое целое, то и за косяки вместе платите.

предлагаю дать этому комментатору за вот этот комментарий 500 рублей! самая интересная точка зрения — увеличивает нашу жизнь своей смешливостью :)

aselico, если мне каждый будет давать по 500 рублей за подобные точки зрения, я каждый день их буду генерить десятками

Я даю прогноз 99 % — ТКС сольется. Кто сильно за него заступается — компенсируйте со своего кармана всем обворованным вкладчикам потерянные деньги в случае банкротства Банка Тьньков Кредитные Системы. Если Вы его оправдываете — значит подход такой же, как у ТКС. А раз Вы единое целое, то и за косяки вместе платите.

предлагаю дать этому комментатору за вот этот комментарий 500 рублей! самая интересная точка зрения — увеличивает нашу жизнь своей смешливостью :) Повторю: 99 % ТКС сольется и похоронит миллиарды рублей вкладчиков. Запомните мой прогноз.

Повторю: 99 % ТКС сольется и похоронит миллиарды рублей вкладчиков. Запомните мой прогноз.

ЦБ РФ как всегда будет разводить руками. АСВ выкручивать руки вкладчикам.

Почему: паразитическая модель. Модель существует, пока можно высасывать соки. Носить перестали — бизнес высох. Поэтому его акции для меня как инвестора — это мусор.

Тинькофф отчет 1кв2020

Очередной отчет, который не отражает новую реальность. Бизнес-цикл 2016-2020 в России закончен. Скромный экономический рост сменится уверенным падением, и банки почувствуют это сильнее всего.

В реальности без коронавируса отчет не выглядит плохим: активы +4,7% до 606,7 млрд, валовый процентный доход +37% до 31,5 млрд руб, из-за снижения ставки ЦБ снизилась доходность портфеля ценных бумаг до 6% с 7,1% в 1кв 2019г. Но это снизило и стоимость фондирования до 4,8%. Чистая маржа в 1кв 2020 выросла на 40% до 25,3 млрд. Комиссионный доход плюс 33%, по сравнению с прошлым годом, составив в I квартале 2020 г. 8,9 млрд руб. Тинькофф Страхование вырос более чем в два раза по сравнению с прошлым годом, достигнув 4,8 млрд руб.

Доходы, не связанные с кредитованием, формируют уже 34% выручки.

В целом операционные показатели уверенно растут, оправдывая высокий коэффициент P/B.

Дальше начинаются издержки этого роста:

336 млрд или 55,5% от активов банка – это кредиты физическим лицам. Треть бизнеса Тинькофф – кредитные карты (203 млрд руб). Еще 55 млрд – это кредиты наличными физическим лицам. Именно высокая доля кредитов без обеспечения физикам — основной риск инвестирования в данный банк. В условиях отсутствия господдержки и источников доходов люди начнут пользоваться кредитками, чтобы выжить. Мы уже наблюдаем рост безработицы, серьезный спад реальных располагаемых доходов населения неминуем во втором квартале. Объем плохих кредитов неминуемо вырастет во всей банковской системе, а Тинькофф, использовавший наиболее агрессивную стратегию роста, пострадает сильнее всех. В условиях текущей цены на нефть надеяться на быстрое восстановление не приходится.

Да, менеджмент подстраховался и увеличил стоимость риска до 15,9% (в I квартале 2019 г. — 7,5%) в свете ожидаемого ухудшения макроэкономических факторов на фоне снижения цен на нефть и пандемии COVID-19. Другой вопрос, насколько это отражает реальное ухудшение качества кредитного портфеля.

Вывод: агрессивная стратегия роста Тинькофф Банка хорошо работала в период экономического роста. Сейчас придется за это расплачиваться, выбивая деньги из должников через коллекторов. Лично я держусь от этого банка подальше.

Дилетант, а почему вы считаете что объем плохих кредитов неминуемо вырастет?

Ни одна компания из-за коронавируса не обанкротилась, даже рестораны пока просто закрыты. Авиакомпании на гос. поддержке, лизинг тоже.

Ставки понижают, системообразующие фирмы перезаймут без проблем, ещё и под низкий процент. Работники тур. отрасли пойдут работать в гос. компании.

Посмотрите на индекс облигаций, корпораты на максимумах (за редким исключением). Облигации очень чувствительны к проблемам. Где тот кризис о котором вы говорите?

Роман Ранний, тут нужно делать различия между корпоратами и физиками. Клиенты Тинькова — средний класс, живущий в городах. Сфера услуг закрыта уже 1,5 месяца. Да, будет отложенный спрос после карантина, но условно говоря, стричься два раза подряд никто не пойдет. И так по всей цепочке. Часть добавленной стоимости просто вывалится за время локдауна, а это чьи-то доходы. Уменьшение доходов приведет к росту долговой нагрузки и просрочки. Плюс оптимизация затрат, многие порежут зарплаты, безработица.

По господдержке. Я бы не переоценивал ее влияние. Сейчас, по сути, идет перераспределение, а не дополнительный рост госрасходов расходов. Государство не компенсировало провал ВВП в апреле-мае через рост расходов, а значит, потребительский спрос сожмется, это опаснее карантина.

Дилетант,

про корпоратов я говорю потому что клиенты Тинькова работают у этих самых корпоратов. И если у корпоратов всё хорошо(а у них всё хорошо), то клиенты получат зарплату и выплатят кредиты. Вы просто сгущаете краски.

Предлагаю посмотреть по отраслям которые пострадали от коронавируса:

Авиация — нечего не случится (гос поддержка), кредиты выплатят следовательно и зп тоже выплатят.

Лизинг — нечего не случится (гос поддержка), кредиты выплатят следовательно и зп тоже выплатят.

Нефтегаз — без комментариев

Рестораны — пока стоят закрытые но банкротсв ещё нет ни одного! Однако, нужно понимать что рестораны без всякого коронавируса закрываются очень часто. Рестораны это бизнес с максимальным уровнем риска, половина из тех что закроется от коронавируса, закрылись бы без всякого коронавируса)

Тур. индустрия — аналогично с ресторанами. Сейчас компании просто заморозили деньги клиентов, когда карантин снимут на эти деньги опять можно будет купить путёвку.

Парикмахерские — вы серьёзно считаете что если человек 1 раз не подстригся, то это обанкротит парикмахерскую?

Торговля непродовольственными товарами — наверное одна из самых пострадавших. Люди сейчас покупают всё онлайн. Однако торговля тоже относится к высокорисковой деятельности.

Что в итоге: Вы серьёзно считаете что у Тинькова все клиенты работают в парикмахерских и торговле?

Справедливо было бы взять в % соотношении какую часть от общей занятости в России занимают эти сектора.

Занятость по отраслям в россии:

оптовая и розничная торговля — 15,4% (это с учётом Магнита и т.д.)

гостиницы рестораны — 1,8%

итого максимум 17% клиентов Тинькова работают в отраслях затронутых коронавирусом. В самом худшем случае только половина или 8,5% допустит просрочку!

55,5% от активов банка – это кредиты физическим лицам

Хочу напомнить что акции сейчас торгуются на 40% ниже чем были!

В падении уже 4 раза учли все просрочки)

Роман Ранний, в самом оптимистичном сценарии спад ВВП в этом году будет 5,5%. Это в два раза больше, чем было в 2015 г. Сокращение добавленной стоимости отражается на доходах всех экономических субъектов, так как они все связаны в пищевую цепочку.

По отраслям:

Авиация не летает уже два месяца и неясно, когда начнет и в каком объеме. Если будет требование по неполной загрузке, то будут летать в убыток. 23 млрд — это заткнуть текущие дыры, глобально не решают ничего.

Лизинг перекредитуют, согласен.

Нефтегаз: в два раза сложилась цена, 20% сокращение добычи, частично компенсировали слабым рублем. Но будут резать затраты. Их затраты — это чьи-то доходы. Пострадают дальше по цепочке.

Рестораны, туризм, прочие салоны красоты откроются в последнюю очередь. Они уже не работают 1,5 месяца и не получают дохода. Эти простои они не наверстают, отложенного спроса не будет.

Подводя итог: Тинькофф не кредитует бизнес, он кредитует физиков. В экономике ряд отраслей сильно пострадали, но из-за мультипликативного эффекта это отразится и на других отраслях, в целом деловая активность упадет, ВВП станет меньше, как и доходы физиков.

Акции упали на 40%, но до сих пор стоят 2 капитала. Где гарантия, что не будет всплеска неплатежей? Весь капитал Тинькова 96 млрд, кредиты без обеспечения — в 3 раза больше. Лично для меня риски велики, поэтому сюда я не инвестирую

Дилетант, соглашаюсь, что P/B у Тинькоффа — это его слабое место (Сбер тут выигрывает всухую). Правда, они капитал активно поднимают, это плюс. И P/B улучшается.

Не сомневаюсь в устойчивости этого банка (активно им пользуюсь как клиент и деньги выводить не собираюсь). Но вот акции мне кажутся сильно волатильными, и как инвестор пока не решаюсь в него войти.

LuNA, как к банку я ничего против не имею. Отличная бумага, которая хорошо перформит в период роста экономики. Но как инвестору мне не нравится структура активов, особенно сейчас. Такая структура кредитов обеспечивает высокую маржинальность, но и высокие риски.

Тинькофф отчет 1кв2020

Очередной отчет, который не отражает новую реальность. Бизнес-цикл 2016-2020 в России закончен. Скромный экономический рост сменится уверенным падением, и банки почувствуют это сильнее всего.

В реальности без коронавируса отчет не выглядит плохим: активы +4,7% до 606,7 млрд, валовый процентный доход +37% до 31,5 млрд руб, из-за снижения ставки ЦБ снизилась доходность портфеля ценных бумаг до 6% с 7,1% в 1кв 2019г. Но это снизило и стоимость фондирования до 4,8%. Чистая маржа в 1кв 2020 выросла на 40% до 25,3 млрд. Комиссионный доход плюс 33%, по сравнению с прошлым годом, составив в I квартале 2020 г. 8,9 млрд руб. Тинькофф Страхование вырос более чем в два раза по сравнению с прошлым годом, достигнув 4,8 млрд руб.

Доходы, не связанные с кредитованием, формируют уже 34% выручки.

В целом операционные показатели уверенно растут, оправдывая высокий коэффициент P/B.

Дальше начинаются издержки этого роста:

336 млрд или 55,5% от активов банка – это кредиты физическим лицам. Треть бизнеса Тинькофф – кредитные карты (203 млрд руб). Еще 55 млрд – это кредиты наличными физическим лицам. Именно высокая доля кредитов без обеспечения физикам — основной риск инвестирования в данный банк. В условиях отсутствия господдержки и источников доходов люди начнут пользоваться кредитками, чтобы выжить. Мы уже наблюдаем рост безработицы, серьезный спад реальных располагаемых доходов населения неминуем во втором квартале. Объем плохих кредитов неминуемо вырастет во всей банковской системе, а Тинькофф, использовавший наиболее агрессивную стратегию роста, пострадает сильнее всех. В условиях текущей цены на нефть надеяться на быстрое восстановление не приходится.

Да, менеджмент подстраховался и увеличил стоимость риска до 15,9% (в I квартале 2019 г. — 7,5%) в свете ожидаемого ухудшения макроэкономических факторов на фоне снижения цен на нефть и пандемии COVID-19. Другой вопрос, насколько это отражает реальное ухудшение качества кредитного портфеля.

Вывод: агрессивная стратегия роста Тинькофф Банка хорошо работала в период экономического роста. Сейчас придется за это расплачиваться, выбивая деньги из должников через коллекторов. Лично я держусь от этого банка подальше.

Дилетант, а почему вы считаете что объем плохих кредитов неминуемо вырастет?

Ни одна компания из-за коронавируса не обанкротилась, даже рестораны пока просто закрыты. Авиакомпании на гос. поддержке, лизинг тоже.

Ставки понижают, системообразующие фирмы перезаймут без проблем, ещё и под низкий процент. Работники тур. отрасли пойдут работать в гос. компании.

Посмотрите на индекс облигаций, корпораты на максимумах (за редким исключением). Облигации очень чувствительны к проблемам. Где тот кризис о котором вы говорите?

Роман Ранний, тут нужно делать различия между корпоратами и физиками. Клиенты Тинькова — средний класс, живущий в городах. Сфера услуг закрыта уже 1,5 месяца. Да, будет отложенный спрос после карантина, но условно говоря, стричься два раза подряд никто не пойдет. И так по всей цепочке. Часть добавленной стоимости просто вывалится за время локдауна, а это чьи-то доходы. Уменьшение доходов приведет к росту долговой нагрузки и просрочки. Плюс оптимизация затрат, многие порежут зарплаты, безработица.

По господдержке. Я бы не переоценивал ее влияние. Сейчас, по сути, идет перераспределение, а не дополнительный рост госрасходов расходов. Государство не компенсировало провал ВВП в апреле-мае через рост расходов, а значит, потребительский спрос сожмется, это опаснее карантина.

Дилетант,

про корпоратов я говорю потому что клиенты Тинькова работают у этих самых корпоратов. И если у корпоратов всё хорошо(а у них всё хорошо), то клиенты получат зарплату и выплатят кредиты. Вы просто сгущаете краски.

Предлагаю посмотреть по отраслям которые пострадали от коронавируса:

Авиация — нечего не случится (гос поддержка), кредиты выплатят следовательно и зп тоже выплатят.

Лизинг — нечего не случится (гос поддержка), кредиты выплатят следовательно и зп тоже выплатят.

Нефтегаз — без комментариев

Рестораны — пока стоят закрытые но банкротсв ещё нет ни одного! Однако, нужно понимать что рестораны без всякого коронавируса закрываются очень часто. Рестораны это бизнес с максимальным уровнем риска, половина из тех что закроется от коронавируса, закрылись бы без всякого коронавируса)

Тур. индустрия — аналогично с ресторанами. Сейчас компании просто заморозили деньги клиентов, когда карантин снимут на эти деньги опять можно будет купить путёвку.

Парикмахерские — вы серьёзно считаете что если человек 1 раз не подстригся, то это обанкротит парикмахерскую?

Торговля непродовольственными товарами — наверное одна из самых пострадавших. Люди сейчас покупают всё онлайн. Однако торговля тоже относится к высокорисковой деятельности.

Что в итоге: Вы серьёзно считаете что у Тинькова все клиенты работают в парикмахерских и торговле?

Справедливо было бы взять в % соотношении какую часть от общей занятости в России занимают эти сектора.

Занятость по отраслям в россии:

оптовая и розничная торговля — 15,4% (это с учётом Магнита и т.д.)

гостиницы рестораны — 1,8%

итого максимум 17% клиентов Тинькова работают в отраслях затронутых коронавирусом. В самом худшем случае только половина или 8,5% допустит просрочку!

55,5% от активов банка – это кредиты физическим лицам

Хочу напомнить что акции сейчас торгуются на 40% ниже чем были!

В падении уже 4 раза учли все просрочки)

Роман Ранний, в самом оптимистичном сценарии спад ВВП в этом году будет 5,5%. Это в два раза больше, чем было в 2015 г. Сокращение добавленной стоимости отражается на доходах всех экономических субъектов, так как они все связаны в пищевую цепочку.

По отраслям:

Авиация не летает уже два месяца и неясно, когда начнет и в каком объеме. Если будет требование по неполной загрузке, то будут летать в убыток. 23 млрд — это заткнуть текущие дыры, глобально не решают ничего.

Лизинг перекредитуют, согласен.

Нефтегаз: в два раза сложилась цена, 20% сокращение добычи, частично компенсировали слабым рублем. Но будут резать затраты. Их затраты — это чьи-то доходы. Пострадают дальше по цепочке.

Рестораны, туризм, прочие салоны красоты откроются в последнюю очередь. Они уже не работают 1,5 месяца и не получают дохода. Эти простои они не наверстают, отложенного спроса не будет.

Подводя итог: Тинькофф не кредитует бизнес, он кредитует физиков. В экономике ряд отраслей сильно пострадали, но из-за мультипликативного эффекта это отразится и на других отраслях, в целом деловая активность упадет, ВВП станет меньше, как и доходы физиков.

Акции упали на 40%, но до сих пор стоят 2 капитала. Где гарантия, что не будет всплеска неплатежей? Весь капитал Тинькова 96 млрд, кредиты без обеспечения — в 3 раза больше. Лично для меня риски велики, поэтому сюда я не инвестирую

Дилетант, соглашаюсь, что P/B у Тинькоффа — это его слабое место (Сбер тут выигрывает всухую). Правда, они капитал активно поднимают, это плюс. И P/B улучшается.

Не сомневаюсь в устойчивости этого банка (активно им пользуюсь как клиент и деньги выводить не собираюсь). Но вот акции мне кажутся сильно волатильными, и как инвестор пока не решаюсь в него войти.

Тинькофф отчет 1кв2020

Очередной отчет, который не отражает новую реальность. Бизнес-цикл 2016-2020 в России закончен. Скромный экономический рост сменится уверенным падением, и банки почувствуют это сильнее всего.

В реальности без коронавируса отчет не выглядит плохим: активы +4,7% до 606,7 млрд, валовый процентный доход +37% до 31,5 млрд руб, из-за снижения ставки ЦБ снизилась доходность портфеля ценных бумаг до 6% с 7,1% в 1кв 2019г. Но это снизило и стоимость фондирования до 4,8%. Чистая маржа в 1кв 2020 выросла на 40% до 25,3 млрд. Комиссионный доход плюс 33%, по сравнению с прошлым годом, составив в I квартале 2020 г. 8,9 млрд руб. Тинькофф Страхование вырос более чем в два раза по сравнению с прошлым годом, достигнув 4,8 млрд руб.

Доходы, не связанные с кредитованием, формируют уже 34% выручки.

В целом операционные показатели уверенно растут, оправдывая высокий коэффициент P/B.

Дальше начинаются издержки этого роста:

336 млрд или 55,5% от активов банка – это кредиты физическим лицам. Треть бизнеса Тинькофф – кредитные карты (203 млрд руб). Еще 55 млрд – это кредиты наличными физическим лицам. Именно высокая доля кредитов без обеспечения физикам — основной риск инвестирования в данный банк. В условиях отсутствия господдержки и источников доходов люди начнут пользоваться кредитками, чтобы выжить. Мы уже наблюдаем рост безработицы, серьезный спад реальных располагаемых доходов населения неминуем во втором квартале. Объем плохих кредитов неминуемо вырастет во всей банковской системе, а Тинькофф, использовавший наиболее агрессивную стратегию роста, пострадает сильнее всех. В условиях текущей цены на нефть надеяться на быстрое восстановление не приходится.

Да, менеджмент подстраховался и увеличил стоимость риска до 15,9% (в I квартале 2019 г. — 7,5%) в свете ожидаемого ухудшения макроэкономических факторов на фоне снижения цен на нефть и пандемии COVID-19. Другой вопрос, насколько это отражает реальное ухудшение качества кредитного портфеля.

Вывод: агрессивная стратегия роста Тинькофф Банка хорошо работала в период экономического роста. Сейчас придется за это расплачиваться, выбивая деньги из должников через коллекторов. Лично я держусь от этого банка подальше.

Дилетант, а почему вы считаете что объем плохих кредитов неминуемо вырастет?

Ни одна компания из-за коронавируса не обанкротилась, даже рестораны пока просто закрыты. Авиакомпании на гос. поддержке, лизинг тоже.

Ставки понижают, системообразующие фирмы перезаймут без проблем, ещё и под низкий процент. Работники тур. отрасли пойдут работать в гос. компании.

Посмотрите на индекс облигаций, корпораты на максимумах (за редким исключением). Облигации очень чувствительны к проблемам. Где тот кризис о котором вы говорите?

Роман Ранний, тут нужно делать различия между корпоратами и физиками. Клиенты Тинькова — средний класс, живущий в городах. Сфера услуг закрыта уже 1,5 месяца. Да, будет отложенный спрос после карантина, но условно говоря, стричься два раза подряд никто не пойдет. И так по всей цепочке. Часть добавленной стоимости просто вывалится за время локдауна, а это чьи-то доходы. Уменьшение доходов приведет к росту долговой нагрузки и просрочки. Плюс оптимизация затрат, многие порежут зарплаты, безработица.

По господдержке. Я бы не переоценивал ее влияние. Сейчас, по сути, идет перераспределение, а не дополнительный рост госрасходов расходов. Государство не компенсировало провал ВВП в апреле-мае через рост расходов, а значит, потребительский спрос сожмется, это опаснее карантина.

Дилетант,

про корпоратов я говорю потому что клиенты Тинькова работают у этих самых корпоратов. И если у корпоратов всё хорошо(а у них всё хорошо), то клиенты получат зарплату и выплатят кредиты. Вы просто сгущаете краски.

Предлагаю посмотреть по отраслям которые пострадали от коронавируса:

Авиация — нечего не случится (гос поддержка), кредиты выплатят следовательно и зп тоже выплатят.

Лизинг — нечего не случится (гос поддержка), кредиты выплатят следовательно и зп тоже выплатят.

Нефтегаз — без комментариев

Рестораны — пока стоят закрытые но банкротсв ещё нет ни одного! Однако, нужно понимать что рестораны без всякого коронавируса закрываются очень часто. Рестораны это бизнес с максимальным уровнем риска, половина из тех что закроется от коронавируса, закрылись бы без всякого коронавируса)

Тур. индустрия — аналогично с ресторанами. Сейчас компании просто заморозили деньги клиентов, когда карантин снимут на эти деньги опять можно будет купить путёвку.

Парикмахерские — вы серьёзно считаете что если человек 1 раз не подстригся, то это обанкротит парикмахерскую?

Торговля непродовольственными товарами — наверное одна из самых пострадавших. Люди сейчас покупают всё онлайн. Однако торговля тоже относится к высокорисковой деятельности.

Что в итоге: Вы серьёзно считаете что у Тинькова все клиенты работают в парикмахерских и торговле?

Справедливо было бы взять в % соотношении какую часть от общей занятости в России занимают эти сектора.

Занятость по отраслям в россии:

оптовая и розничная торговля — 15,4% (это с учётом Магнита и т.д.)

гостиницы рестораны — 1,8%

итого максимум 17% клиентов Тинькова работают в отраслях затронутых коронавирусом. В самом худшем случае только половина или 8,5% допустит просрочку!

55,5% от активов банка – это кредиты физическим лицам

Хочу напомнить что акции сейчас торгуются на 40% ниже чем были!

В падении уже 4 раза учли все просрочки)

Роман Ранний, в самом оптимистичном сценарии спад ВВП в этом году будет 5,5%. Это в два раза больше, чем было в 2015 г. Сокращение добавленной стоимости отражается на доходах всех экономических субъектов, так как они все связаны в пищевую цепочку.

По отраслям:

Авиация не летает уже два месяца и неясно, когда начнет и в каком объеме. Если будет требование по неполной загрузке, то будут летать в убыток. 23 млрд — это заткнуть текущие дыры, глобально не решают ничего.

Лизинг перекредитуют, согласен.

Нефтегаз: в два раза сложилась цена, 20% сокращение добычи, частично компенсировали слабым рублем. Но будут резать затраты. Их затраты — это чьи-то доходы. Пострадают дальше по цепочке.

Рестораны, туризм, прочие салоны красоты откроются в последнюю очередь. Они уже не работают 1,5 месяца и не получают дохода. Эти простои они не наверстают, отложенного спроса не будет.

Подводя итог: Тинькофф не кредитует бизнес, он кредитует физиков. В экономике ряд отраслей сильно пострадали, но из-за мультипликативного эффекта это отразится и на других отраслях, в целом деловая активность упадет, ВВП станет меньше, как и доходы физиков.

Акции упали на 40%, но до сих пор стоят 2 капитала. Где гарантия, что не будет всплеска неплатежей? Весь капитал Тинькова 96 млрд, кредиты без обеспечения — в 3 раза больше. Лично для меня риски велики, поэтому сюда я не инвестирую Результаты TCS подчеркивают значительную устойчивость бизнеса банка к шокам - Газпромбанк

Результаты TCS подчеркивают значительную устойчивость бизнеса банка к шокам - Газпромбанк

Консолидированные результаты TCS Group по МСФО в 1К20 совпали с нашими прогнозами, но превысили рыночные ожидания. Как и предполагалось, группа приступила к усиленному резервированию риска наряду с другими банками. Большие, чем ожидалось, резервы сбалансировались единовременным доходом по ценным бумагам.

Рынок также недооценил возможности по сокращению издержек группы в период кризиса. Основные доходные линии продемонстрировали сильную динамику. Несмотря на существенные риски для бизнеса группы в 2К20, мы считаем результаты тактически позитивными и подчеркивающими значительную устойчивость бизнеса TCS к шокам. Мы сохраняем рейтинг «ЛУЧШЕ РЫНКА» для GDR TCS с целевой 12-месячной ценой 19,0 долл.

Клапко Андрей

«Газпромбанк»

Устойчивая рентабельность на фоне сильных доходных линий. Чистая прибыль TCS в 1К20 составила 9,0 млрд руб. (+26% г/г), совпав с нашими оценками, но значительно превзойдя рыночный консенсус. Основные доходные линии группы, как и ожидалось, показали сильную динамику (+20-40%), что стало основным буфером для комфортного абсорбирования рисков. Отметим сокращение процентной маржи группы в 1К20 на фоне снижения средней доходности процентных активов в результате смещения акцента в сторону менее доходных и менее рисковых продуктов.

Авто-репост. Читать в блоге >>> Тинькофф - оптимистичный отчет? Не торопитесь

Тинькофф - оптимистичный отчет? Не торопитесь

Чистый процентный доход банка в I квартале вырос на 40% г/г. Это очень хороший показатель, однако из-за роста резервов под проблемные кредиты в 3 раза до 15,6 млрд руб финрезультат после их вычета сократился на 28% до 9,6 млрд руб. Таким образом, банк показал снижение доходов от основной деятельности почти на треть.Несмотря на снижение прибыли от основной деятельности, чистая прибыль выросла на 26%. Как этого удалось достичь? Во-первых, благодаря росту комиссионного дохода на 31%. Во-вторых, TCS Group признала доход от продажи долговых ценных бумаг на 3,3 млрд руб. В третьих, компания не отразила негативную переоценку активов на 5,1 млрд руб в чистой прибыли, отправив ее в «прочий совокупный доход».

Результаты банка по итогам I квартала можно признать нейтральным. Рост прибыли показан благодаря неключевым разовым статьям. В дальнейшем результаты, вероятно, будут слабее. Менеджмент отозвал прогнозы за 2020 год, выразив уверенность, что Группа останется прибыльной. В базовом сценарии Bastion прибыль по итогам года сократится на 40% до 22 млрд руб.

Авто-репост. Читать в блоге >>> Тинькофф отчитался о результатах за 1й квартал 2020 г.

Тинькофф отчитался о результатах за 1й квартал 2020 г.

Тинькофф (входит в наш портфель) отлично отчитался о результатах за 1й квартал 2020 г. Активы +5%, чистая маржа +40%, чистая прибыль +26% год к году, и это уже с учетом созданных на фоне пандемии резервов под кредитные убытки.

Операционные расходы при этом выросли всего на 7%

Резервы созданы в размере 5.9 млрд. руб. или 1% от активов (что кажется более адекватным относительно Сбербанка, который создал их в размере всего 0.1%)

Совет Директоров утвердил план выплаты дивидендов за 2020 — $0.14/ГДР, всего $28 млн, сообщив об уверенности в достаточности капитала. Это около 1% капитализации (4% в пересчете на годовое исчисление), — не то что бы много, но с учетом отличных темпов роста компании и тем более на фоне рекомендаций Банка России переносить выплаты выглядит неплохо

Отметим, что по мультипликатору P/E Тинькофф стоит всего 5.6x — дешевле Сбербанка (5.8x), хотя исторически стоил дороже (в хорошие годы 12.3x) и динамику показателей показывает существенно лучше Сбербанка

Авто-репост. Читать в блоге >>>

ну, ребят, я никого особо и не читаю — вредно это всё — прошел в молодости, дорого заплатил за это! теперь всё только сам

aselico, а я всех читаю, но никому не верю, потому как тоже в молодости прошел)

Вот так дурят народ. Вчера телеграм канал Сигналы РЦБ писал.#TCSG #ТехАнализ

📊 Акции TCS Group уже достаточно давно не могут пробить уровень сопротивления 23,6%. На фоне скорого выхода отчетности, которая может быть не позитивной, акции могут отскочить от уровня сопротивления и пойти к минимумам в 820-840 руб. за акцию.😀 и уровень пробили и пошли в другую сторону.

drbv, я думаю, что они скорее не врут, чем дурят! сегодня-завтра эта бумажка развернется и хорошо откорректируется!

aselico, они же на прошлой неделе предсказывали быстрое закрытие гэпа в новатэке от 1 до 4 дней.😂 и что мы видим? Новатэк льют и льют каждый день. И цена отсечки становится с каждым днем все недосягаемей.

drbv, а еще до этого прогнозировали уход Юнипро на 3,20, а аткже резкий рост Русала :). Пока что все мимо!

Pacak, вот я и говорю.дурят подписчиков почем зря😂

Вот так дурят народ. Вчера телеграм канал Сигналы РЦБ писал.#TCSG #ТехАнализ

📊 Акции TCS Group уже достаточно давно не могут пробить уровень сопротивления 23,6%. На фоне скорого выхода отчетности, которая может быть не позитивной, акции могут отскочить от уровня сопротивления и пойти к минимумам в 820-840 руб. за акцию.😀 и уровень пробили и пошли в другую сторону.

drbv, я думаю, что они скорее не врут, чем дурят! сегодня-завтра эта бумажка развернется и хорошо откорректируется!

aselico, они же на прошлой неделе предсказывали быстрое закрытие гэпа в новатэке от 1 до 4 дней.😂 и что мы видим? Новатэк льют и льют каждый день. И цена отсечки становится с каждым днем все недосягаемей.

drbv, а еще до этого прогнозировали уход Юнипро на 3,20, а аткже резкий рост Русала :). Пока что все мимо!

Вот так дурят народ. Вчера телеграм канал Сигналы РЦБ писал.#TCSG #ТехАнализ

📊 Акции TCS Group уже достаточно давно не могут пробить уровень сопротивления 23,6%. На фоне скорого выхода отчетности, которая может быть не позитивной, акции могут отскочить от уровня сопротивления и пойти к минимумам в 820-840 руб. за акцию.😀 и уровень пробили и пошли в другую сторону.

drbv, я думаю, что они скорее не врут, чем дурят! сегодня-завтра эта бумажка развернется и хорошо откорректируется!

aselico, они же на прошлой неделе предсказывали быстрое закрытие гэпа в новатэке от 1 до 4 дней.😂 и что мы видим? Новатэк льют и льют каждый день. И цена отсечки становится с каждым днем все недосягаемей.

Тинькофф Банк | ТКС Холдинг - факторы роста и падения акций

- История роста, постоянно растущие показатели (07.02.2020)

- Самая высокая рентабельность среди российских банков (10.08.2020)

- Доля некредитного бизнеса выше 50% - диверсификация и снижение риска (29.08.2022)

- Могут поставить рекорд по прибыли в 2023 году (20.10.2023)

- Страховой бизнес хорошо растет и уже входит в топ-10 в стране. (20.10.2023)

- Банк стоит дороже остальных по мультипликаторам (29.08.2022)

- Рост кредитного портфеля в 2022 году замедлился - соответственно рост тоже (29.08.2022)

- Кипрская компания под санкциями. (20.10.2023)

- Дивиденды пока маловероятны (20.10.2023)

- Качество кредитного портфеля в 2022 году снизилось и пока не восстановилось до уровней 2021 года. (20.10.2023)

Тинькофф Банк | ТКС Холдинг - описание компании

Банк ТКС“class A” share a nominal value of $0.04/share and carrying one vote.

“class B” share a nominal value of $0.04/share and carrying 10 votes.

class A = 119,291,268

class B = 80,014,224

Total = 199,305,492

On 25 October 2013 the Group completed an IPO of its “Class A” ordinary shares in the form of global depository receipts (GDRs) listed on the London Stock Exchange plc.

On 2 July 2019 the Group completed a secondary public offering (SPO) of its “class A” shares in the form of GDRs.

On 28 October 2019 the Group’s GDRs started trading also on the Moscow Exchange.

По состоянию на 3 кв.2020 у Тинька:

59% выручки — кредитный доход (остальное — комиссии)

60% из них — это кредитные карты

то есть только треть доходов обеспечивают кредитки

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций