| Число акций ао | 2 179 млн |

| Число акций ап | 148 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 1 430,2 млрд |

| Выручка | 1 977,0 млрд |

| EBITDA | 396,0 млрд |

| Прибыль | 212,7 млрд |

| Дивиденд ао | 65,63 |

| Дивиденд ап | 65,63 |

| P/E | 6,7 |

| P/S | 0,7 |

| P/BV | 1,2 |

| EV/EBITDA | 3,6 |

| Див.доход ао | 10,6% |

| Див.доход ап | 11,3% |

| Татнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Татнефть акции

-

c учетом ранее выплаченных промежуточных дивидендов их общий размер за 2017 год составит 39 рублей 94 копеек на одну привилегированную и обыкновенную акции (3994% от номинальной стоимости).

Какие только мантры от брокерни не услышишь! Тут даже кепка Реморы переплюнута — дивы к номиналу!!! ;)

MSCI ребаланс приди, порядок наведи! Татнефть перешла к более щедрой дивидендной политике

Татнефть перешла к более щедрой дивидендной политике

Татнефть определил дивиденды за 2017

Совет директоров Татнефти вчера утвердил финальные дивиденды за 2017. Компания выплатит по 12.16 руб. на обыкновенную и привилегированную акцию в дополнение к 27.78 руб. на акцию, выплаченным по результатам за 9M17. В результате дивиденды на акцию за 2017 составят почти 40 руб., что соответствует дивидендной доходности 6% и 8% по обыкновенным и привилегированным акциям соответственно. Утвержденные дивиденды за 2017 соответствуют коэффициенту выплат 75% по МСФО. Предложенная дата закрытия реестра для дивидендов — 6 июля 2018.

Это намного выше дивидендов 30 руб. на акцию, которые мы ожидали по результатам за 2017. Татнефть перешла к более щедрой дивидендной политике в прошлом году, существенно увеличив коэффициент выплат и внеся изменения в свою дивидендную политику, которая ранее предусматривала коэффициент выплат 30% по РСБУ. Текущая дивидендная политика официально предусматривает выплату не менее 50% по МСФО или РСБУ (в зависимости от того, какой показатель выше), хотя компания ориентируется на располагаемый FCF в качестве индикатора выплаты дивидендов, и выплата за 2017 это подтверждает. Мы считаем, что Татнефть в настоящий момент является одной из самых привлекательных дивидендных историй в российском нефтегазовом секторе.

АТОН В дальнейшем дивидендная доходность Татнефти по обыкновенным акциям будет не менее 5%

В дальнейшем дивидендная доходность Татнефти по обыкновенным акциям будет не менее 5%

Совет директоров «Татнефти» в соответствии с дивидендной политикой рекомендовал годовому общему собранию акционеров, которое состоится 22 июня 2018 года, утвердить дивиденды по результатам 2017 года (не включая ранее выплаченные дивиденды по итогам 9 месяцев 2017 г., составившие 27,78 рубля на одну привилегированную и обыкновенную акции (2778% от номинальной стоимости акции)) в размере 12 рублей 16 копеек на одну привилегированную и обыкновенную акции (1216% от номинальной стоимости). Таким образом, c учетом ранее выплаченных промежуточных дивидендов их общий размер за 2017 год составит 39 рублей 94 копеек на одну привилегированную и обыкновенную акции (3994% от номинальной стоимости).

Датой закрытия реестра на получение дивидендов годовому общему собранию акционеров рекомендовано установить 6 июля 2018 года.

Совокупная выплата за 2017 год составит 93 млрд. руб. ($1,6 млрд.), или 75,5% чистой прибыли по МСФО, т. е. «Татнефть» выплатит почти 90% свободного денежного потока за прошлый год. Компания прогнозирует, что в дальнейшем коэффициент дивидендных выплат составит не менее 50% чистой прибыли. При цене нефти $60/барр. доходность по обыкновенным акциям будет не менее 5%, а по привилегированным — около 7,5%.

Sberbank CIB Татнефть - общие доказанные запасы нефти за 2017 г. снизились до 6,17 млрд баррелей

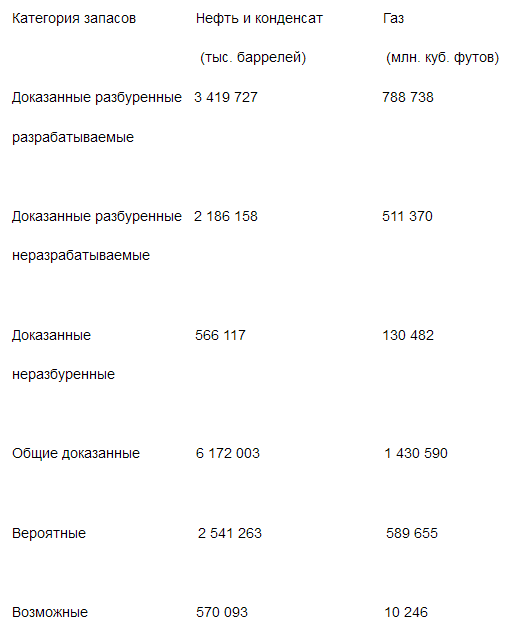

Татнефть - общие доказанные запасы нефти за 2017 г. снизились до 6,17 млрд баррелейДоказанные запасы нефти «Татнефти» на конец 2017 г. составили 6,17 млрд баррелей.

На конец 2016 г. общие доказанные запасы нефти составляли 6,21 млрд баррелей. Таким образом, за год показатель снизился незначительно — на 0,6%.

Доказанные запасы газового конденсата «Татнефти» на 31 декабря 2017 г. оцениваются в 1,43 млрд кубических футов, на аналогичную дату 2016 г. — 1,6 млрд кубических футов (снижение на 11,9%).

Вероятные запасы нефти компании на конец 2017 г. оцениваются в 2,54 млрд баррелей, газа — 589,66 млн кубических футов.

Финанз

пресс-релиз

Татнефть - совет директоров рекомендовал дивиденды за 2017г в размере 12,16 руб на акцию

Татнефть - совет директоров рекомендовал дивиденды за 2017г в размере 12,16 руб на акцию

24 апреля 2018 года в Казани состоялось очередное заседание Совета директоров ПАО «Татнефть» им. В.Д. Шашина под председательством Президента Республики Татарстан Р.Н. Минниханова.

В соответствии с дивидендной политикой Компании Совет директоров рекомендовал годовому общему собранию акционеров, которое состоится 22 июня 2018 года, утвердить дивиденды по результатам 2017 года (не включая ранее выплаченные дивиденды по итогам 9 месяцев 2017 г., составившие 27,78 рубля на одну привилегированную и обыкновенную акции (2778% от номинальной стоимости акции)) в размере 12 рублей 16 копеек на одну привилегированную и обыкновенную акции (1216% от номинальной стоимости). Таким образом, c учетом ранее выплаченных промежуточных дивидендов их общий размер за 2017 год составит 39 рублей 94 копеек на одну привилегированную и обыкновенную акции (3994% от номинальной стоимости).

Датой для определения лиц, имеющих право на получение дивидендов, годовому общему собранию акционеров рекомендовано установить 6 июля 2018 года.

пресс-релиз

16.04.2018 12:00

16.04.2018 12:00

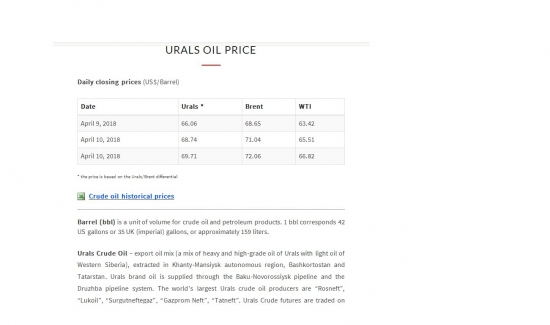

Средняя цена на нефть Urals за период мониторинга с 15 марта по 14 апреля 2018 года составила $65,80125 за баррель, или $480,3 за тонну.

Согласно расчетам Минфина России экспортная пошлина на нефть в РФ с 1 мая 2018 года повысится на $7,1 и составит $118,5 за тонну.

Пошлина на высоковязкую нефть повысится до $19,2 с $17,9.

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, с 1 февраля 2015 года остается на нулевом уровне.

Пошлина на светлые нефтепродукты и масла составит $35,5 за тонну, на темные — $118,5.

Пошлина на экспорт товарного бензина повысится до $35,5, прямогонного (нафта) — до $65,1 с $61,2 за тонну.

Пошлина на сжиженный газ остается на нулевом уровне.

Пошлина на кокс повысится до $7,7 с $7,2 за тонну.

В настоящее время экспортная пошлина на нефть составляет $111,4 за тонну.

Информация официального сайта Министерства финансов Российской Федерации: www.minfin.ru/ru/press-center/?id_4=35090&area_id=4&page_id=2119&popup=Y##ixzz5CpowSMX5 Deutsche Bank повысил оценку акций и GDR компаний нефтегазового сектора РФ

Deutsche Bank повысил оценку акций и GDR компаний нефтегазового сектора РФ

12 апреля 2018 года 17:52

12 апреля. FINMARKET.RU — Deutsche Bank повысил прогнозные цены акций и глобальных депозитарных расписок (GDR) анализируемых компаний нефтегазового сектора РФ на 1-11%, сообщается в обзоре инвестбанка. Рекомендации для этих бумаг были оставлены без изменения.

Рекомендация «покупать» была подтверждена для обыкновенных акций «Газпрома» и «ЛУКОЙЛа», а также для привилегированных акций «Сургутнефтегаза» и «Транснефти» и GDR «НОВАТЭКа».

Рекомендация «держать» осталась для обыкновенных акций «Роснефти», «Сургутнефтегаза», «Газпром нефти» и «Татнефти».

Как сообщается в обзоре, модели оценки компаний нефтегазового сектора РФ были пересмотрены аналитиками Deutsche Bank с учетом нового прогноза цен на нефть.

Прогноз цены нефти Brent был повышен с $60 до $65 за баррель на конец 2018 года, с $62 до $64 для 2019 года, с $63 до $67 для 2020 года и с $65 до $67 для 2021 года

www.finmarket.ru/news/4753828

Татнефть - дивиденды за 2017 год могут составить 30 рублей на акцию

Татнефть - дивиденды за 2017 год могут составить 30 рублей на акцию

«Татнефть» провела телеконференцию по итогам 4 квартала 2017 года

Ниже мы приводим наиболее важные моменты:

Дивиденды за 4 квартал. Компания заявила, что позднее в этом месяце ее совет директоров соберется, чтобы представить рекомендации по дивидендам за 4 квартал 2017 года. Компания напомнила о своем предыдущем заявлении, в котором сказано, что она планирует сохранить достигнутый уровень дивидендных выплат по итогам 9 месяцев прошедшего года, что соответствует коэффициенту выплат 75% по РСБУ.

Добыча. «Татнефть» прогнозирует снижение добычи нефти на 0.7% г/г до 28.7 млн т в 2018, учитывая обязательства по соглашению ОПЕК+. Добыча высоковязкой нефти продолжит расти — на 18.6% г/г в 2018 до 1.9 млн т после увеличения почти в два раза в 2017 (до 1.6 млн т). Прогноз по добыче на 2018 полностью совпадает с предыдущим, представленным на телеконференции по итогам 3К17 в декабре 2017. Переработка нефти на НПЗ ТАНЕКО составит 10.2 млн т в 2018 (против 8.7 млн т в 2017), что опять же соответствует предыдущему прогнозу. Компания планирует начать производство бензина на ТАНЕКО в 2018.

Квартальные дивиденды крайне маловероятны, но «Татнефть», скорее всего, продолжит выплачивать промежуточные дивиденды. Мы в настоящий момент ожидаем, что дивиденды за 2017 составят 30 руб. на акцию (одинаково по обыкновенным и привилегированным акциям), включая уже выплаченные промежуточные дивиденды 27,8 руб. на акцию.

АТОН Татнефть - акционеры могут рассчитывать на суммарный дивиденд в 75 млрд рублей за 2017 год

Татнефть - акционеры могут рассчитывать на суммарный дивиденд в 75 млрд рублей за 2017 год

Татнефть планирует сохранить уровень выплат за 2017 г. в 75% прибыли, как в промежуточных за 9 месяцев

Татнефть по итогам 2017г планирует сохранить дивиденды на уровне 75% от РСБУ, как и за 9 месяцев 2017года, сообщил помощник гендиректора Татнефти по корпоративным финансам Василий Мозговой в ходе телефонной конференции для инвесторов.

По итогам 2017 года по РСБУ Татнефть получила 100 млрд руб., т.е. акционеры могут рассчитывать на суммарный дивиденд в 75 млрд руб., по итогам 9 мес. 2017 года компания уже выплатила 64,6 млрд руб. ( по 27,78 руб./на акцию как АП, так и АО). Таким образом акционеры могут рассчитывать на выплаты еще 10,4 млрд руб. или 4,47 руб./акцию.

Промсвязьбанк Татнефть - совет директоров 24 апреля обсудит рекомендации по дивидендам за 2017 год

Татнефть - совет директоров 24 апреля обсудит рекомендации по дивидендам за 2017 годСовет директоров «Татнефти» рассмотрит рекомендации по дивидендам за 2017 год 24 апреля.

Член правления компании Владлен Воскобойников в ходе телефонной конференции с инвесторами:«Что касается дивидендов, мы должны увидеть наш свободный денежный поток, который мы сможем направить на выплаты, и затем мы сделаем рекомендации совету директоров. Его заседание состоится 24 апреля, на котором он рассмотрит рекомендации годовому собранию».

Годовое собрание акционеров состоится 22 июня 2018 года. Снижение добычи Татнефти негативно отразится на финансовых результатах компании по итогам 1 квартала 2018 года

Снижение добычи Татнефти негативно отразится на финансовых результатах компании по итогам 1 квартала 2018 года

Татнефть в I квартале сократила добычу на 1,6%

Группа Татнефть в январе-марте 2018 года добыла 7,098 млн тонн нефти, что на 1,6% меньше по сравнению с аналогичным периодом прошлого года, говорится в сообщении пресс-службы головной компании. В том числе в марте добыто 2,445 млн тонн нефти. Материнская компания группы — ПАО Татнефть — за три месяца добыла 7,013 млн тонн (снижение также на 1,6%), добыча в марте составила 2,416 млн тонн. За пределами Татарстана добыто 84 тыс. тонн (снижение на 6,7%), в том числе в марте — 29 тыс. тонн. Добыча сверхвязкой нефти в первом квартале равнялась 458,5 тыс. тонн (рост на 37,8%), в марте — 159,2 тыс. тонн.

Снижение добычи нефти негативно отразится на финансовых результатах компании по итогам 1 кв. 2018 года. В то же время, данный фактор компенсируется более высокими ценами на нефть по сравнению с 1 кв. 2017 года. В целом, снижение добычи это во многом следствие сделки ОПЕК+, в рамках которой НК взяли на себя обязательства по снижению добычи.

Промсвязьбанк Татнефть - в 1 квартале снизила добычу нефти на 1,6%

Татнефть - в 1 квартале снизила добычу нефти на 1,6%

Компания "Татнефть" в январе-марте 2018 года снизила добычу нефти на 1,6% по сравнению с аналогичным периодом прошлого года — до 7,013 миллиона тонн.По группе «Татнефть» добыча снизилась также на 1,6% и составила 7,098 миллиона тонн. В марте компания добыла 2,416 миллиона тонн нефти, группа — 2,445 миллиона тонн.

В марте 2018 года Комплексом нефтеперерабатывающих и нефтехимических заводов «ТАНЕКО» переработано 776,9 тыс. т сырья, с начала года — 2289,3 тыс. т.; в том числе в марте переработано 738,5 тыс. т нефтесырья, с начала года — 2137,9 тыс. т.

В марте 2018 года произведено 733,3 тыс. т нефтепродуктов, с начала года — 2163,2 тыс. т.

пресс-релиз Татнефть - планирует инвестиции в период до 2025 г. в объеме 367 млрд руб.

Татнефть - планирует инвестиции в период до 2025 г. в объеме 367 млрд руб.

Инвестиции «Татнефти» в период с 2016 по 2025 гг. составят 367 млрд руб.При этом «Татнефть» изучает потенциал роста добычи к 2025 г. до 35 млн т и выше. Для реализации этих целей инвестиции компании могут быть еще увеличены.

В 2018 г. компания по-прежнему планирует направить на инвестиции 98,8 млрд руб. против 89,1 млрд руб. в 2017 г., следует из документа. Большую часть из этой суммы планируется вложить в развитие нефтеперерабатывающего комплекса «Танеко» — 34,5 млрд руб., 28,6 млрд руб. — на добычу в Республике Татарстан. На проекты по добыче сверхвязкой нефти планируется направить 13,8 млрд руб.

В период до 2025 г. инвестиции в переработку должны составить 232 млрд руб., при этом объем переработки должен вырасти почти вдвое — с 8,7 млн т. в 2017 г. — до 14 млн т в 2025 г.

На розничный бизнес «Татнефть» может направить 39,2 млрд руб., что должно обеспечить увеличение вдвое объемов продаж на одной АЗС при сохранении их численности — с 6,6 т до 13,2 т в сутки.

Финанз Борода инвестора про Татнефть:

Борода инвестора про Татнефть:

vk.com/wall-160689000_474

Отчитался флагман и крупнейшая компания республики Татарстан — Татнефть. Отчеты вышли сразу по РСБУ и МСФО. Я разберу последний, так как считаю его более информативным. У компании существенно — на 17% выросла выручка. Вместе с ней выросли операционная прибыль и чистая прибыль. А вот производственные показатели остались на прошлогоднем уровне, а производство нефтепродуктов снизилось почти на 10%(видимо какие-то ремонты) В 2018 году компания планирует незначительно СНИЗИТЬ добычу нефти. Напрашивается логичный вывод — прибыль выросла благодаря росту цены на нефть. Посчитаем мультипликаторы. Долга практически нет. Уже в этом году он должен стать отрицательным. EV\EBIDTA=6.73 P\E=10.8 P\Bv=1.21

При таких — умеренно хороших результатах акции компании выросли в 2 раза с начала 2017 года. Этому способствовала новая дивидендная политика, согласно которой компания выплачивает на дивиденды 50% от большей прибыли МСФО или РСБУ. МСФО в этом году получилось больше и дивиденд может составить 27.5 рублей или ДД 4.5%!

Резюме. При падающих производственных результатах считаю акции компании Татнефть переоцененными. Не включаю их в свой портфель и вам не рекомендую.

Успешных инвестиций! С уважением, Бронислав. Денежные потоки Татнефти за 2017 год подразумевают высокие дивиденды

Денежные потоки Татнефти за 2017 год подразумевают высокие дивиденды

«Татнефть» опубликовала вчера результаты за 2017 год и 4К17 по МСФО.

Можно говорить о том, что после корректировки дивидендной политики «Татнефти» ее операционная прибыль стала не столь важна, как чистая прибыль и свободные денежные потоки (финальные дивиденды рассчитываются исходя из одного из этих показателей), которые стали более значимыми. В опубликованных результатах на операционную прибыль очень сильно повлияли перерасчеты показателей за предыдущие кварталы, но после корректировки на эти обстоятельства EBITDA за 4К17 оказалась на уровне наших ожиданий.

Компания заработала 105 млрд. руб. ($1,8 млрд.) свободных денежных потоков за 2017 год, и теперь вопрос в том, будет ли этот показатель использован для расчета дивидендов, или «Татнефть» будет рассчитывать дивиденды на основании чистой прибыли за 2017 год по РСБУ, которая была раскрыта днем ранее и составила 100 млрд. руб. Фактически, поскольку оба показателя довольно близки, реальный вопрос заключается в том, каким будет коэффициент выплат.

Когда «Татнефть» объявила в ноябре дивиденды за 9М17 в размере 27,78 руб. на акцию, она заявила, что выплаты эквивалентны 75% от прибыли за 9М17 по РСБУ и что руководство компании будет стремиться к такому же уровню дивидендных выплат за весь год.

Однако дивидендная политика, принятая в январе этого года, также предполагает возможность того, что «свободные денежные потоки после финансирования инвестпрограммы могут быть распределены в виде дивидендов», тогда как официальный минимальный коэффициент выплат установлен на уровне 50%. Распределение свободных денежных потоков за 2017 год подразумевало бы значительно более высокий коэффициент дивидендных выплат.

Sberbank CIB

Компания может раскрыть сумму, рекомендованную руководством, в рамках телефонной конференции, которая состоится значительно позже публикации результатов — 9 апреля. В дальнейшем мы придерживаемся консервативного прогноза, предполагая выплату в виде дивидендов 50% чистой прибыли по МСФО.

Дивиденды Татнефти по итогам 2017 года могут составить 15 рублей за акцию

Дивиденды Татнефти по итогам 2017 года могут составить 15 рублей за акцию

Прибыль Татнефти по МСФО за IV кв. выросла почти на 7%, до 34,3 млрд руб.

Чистая прибыль Татнефти по МСФО за 2017 год выросла на 14,7% по сравнению с 2016 годом и составила 123,139 млрд рублей, говорится в отчетности компании. Чистая прибыль за четвертый квартал составила 34,343 млрд рублей. Выручка за 2017 год выросла на 17,4%, до 681,159 млрд рублей, в IV квартале по сравнению с аналогичным периодом 2016 года — на 18,3%, до 195,008 млрд руб. EBITDA в 2017 году увеличилась на 12%, до 185,309 млрд рублей, в IV квартале — на 5%, до 53,142 млрд рублей.

Результаты Татнефти интересны для инвесторов с точки зрения ожидаемых дивидендных выплат. Недавно компания приняла новую дивидендную политику и планирует отчислять акционерам 50% от чистой прибыли (в этом году по МСФО, т.к. она больше). По итогам 2017 года чистая прибыль составила 123,1 млрд руб., т.е. в виде дивидендов акционеры могут получить 61,5 млрд руб. Однако Татнефть выплатила дивиденды по итогам 9 мес. 2017 года в размере 64,6 млрд руб., т.е. уже «отдала» акционерам 50% от чистой прибыли по МСФО. В этой связи объем финального дивиденда находится под вопросом. Текущий прогноз рынка – 15 руб./акцию, т.е. компания суммарно выплатит акционерам почти 80% от чистой прибыли.

Промсвязьбанк Татнефть - результаты за 4 квартал 2017 года нейтральны. Рынок будет ждать телеконференции компании

Татнефть - результаты за 4 квартал 2017 года нейтральны. Рынок будет ждать телеконференции компании

Татнефть: результаты за 4К17 по МСФО: EBITDA -3% по сравнению с консенсус-прогнозом

Выручка в 4К17 достигла 195 млрд руб. (-2% по сравнению с консенсус-прогнозом, +15% кв/кв), EBITDA составила 53 млрд руб. (-3% по сравнению с консенсус-прогнозом, +28% кв/кв), что соответствует рентабельности EBITDA 27% (+3 пп против 3К17). Рост в квартальном сопоставлении был в основном обусловлен более высокими ценами реализации нефти и нефтепродуктов. Чистая прибыль, причитающаяся акционерам, выросла на 27% кв/кв до 34 млрд руб., но отстала от консенсус-прогноза на значительные 10%. FCF достиг 27 млрд руб., упав на 30% кв/кв на фоне роста капзатрат. Годовые результаты выглядят более впечатляющими — выручка выросла на 17% г/г до 580 млрд руб., EBITDA увеличилась на 12% г/г до 166 млрд руб., а чистая прибыль выросла на 15% г/г до 108 млрд руб. (но все же оказалась на 3% ниже консенсус-прогноза). На конец 2017 Татнефть впервые зафиксировала чистый долг в размере 4 млрд руб после нескольких лет отрицательной чистой денежной позиции, что соответствует чистой долговой нагрузке 0.02x.

Мы считаем результаты нейтральными, поскольку EBITDA оказалась незначительно ниже ожиданий рынка. Мы полагаем, что рынок будет ждать телеконференции компании, чтобы услышать новую информацию по проекту ТАНЕКО, Банку Зенит, а также детали по стратегии до 2025 и прогноз по дивидендам. Телеконференция состоится 9 апреля, номера для набора: +7 495 249 1682 (Россия), 0333 300 1418 (Великобритания), код доступа: «Tatneft 4Q2017 Results call».

АТОН Акции Татнефти сейчас не представляют высокого интереса

Акции Татнефти сейчас не представляют высокого интереса

Чистая прибыль ПАО «Татнефть» по МСФО за 2017 год составила 123,892 млрд рублей, что на 17% больше, чем по итогам 2016 года. Чистая прибыль акционеров Группы за 2017 год составила 123 139 млн рублей по сравнению со 107 389 млн рублей чистой прибыли акционеров Группы, полученной за 2016 год.

Сегодняшний отчет «Татнефти» показывает стабильный рост компании. Выручка по итогам 2017 года увеличилась на 17,4% г/г до 681 млрд руб., а чистая прибыль — на 16,8% г/г до 123,9 млрд руб.

В 2017 году акции компании выросли по экспоненте в 1,5 раза.

Согласно дивидендной политике, компания направляет не менее 50% чистой прибыли по МСФО на дивиденды. За 9 мес. 2017 года компания уже выплатила 64,7 млрд руб. дивидендов. Таким образом, если исходить из того, что будет направлено 50% чистой прибыли по МСФО на дивиденды, то финальный дивиденд за 2017 год составит 0 руб. Максимальная величина, которая может быть направлена на дивиденды — это 100% FCF или 18 руб. на акцию, однако это маловероятно. В настоящее время акции компании не представляют высокого интереса

Иконников Денис

ИК QBF

Татнефть - факторы роста и падения акций

- в 2022г. Чистая прибыль выросла на 43%, выручка от переработки нефти и реализации нефтепродуктов составила 55% от общей выручки (в 2021г этот показатель был 25%), общие дивиденды за 2022г. 67р. на акцию (14% от текущей цены). (10.06.2023)

- ТАНЕКО (НПЗ Татнефти) - самый современный нефтеперерабатывающий завод в России, который имеет максимальную глубину переработки нефти (17.10.2023)

- Татнефть планирует в ближайшем будущем нарастить объем переработки нефти до 100% объемов добычи - причем переработка нефти в последнее время приносит основную прибыль предприятия (17.10.2023)

- Компания активно развивает производство нефтехимической продукции из собственного сырья - производство шин, ПЭТ упаковок и так далее. (17.10.2023)

- Большая часть активов находится в Татарстане - компания не изъявляет желание серьезного расширения географии и роста активов (17.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций