| Число акций ао | 62 млн |

| Номинал ао | 25 руб |

| Тикер ао |

|

| Капит-я | 52,3 млрд |

| Выручка | 339,3 млрд |

| EBITDA | 113,2 млрд |

| Прибыль | 4,0 млрд |

| Дивиденд ао | – |

| P/E | 12,9 |

| P/S | 0,2 |

| P/BV | -9,1 |

| EV/EBITDA | 3,6 |

| Див.доход ао | 0,0% |

| Самолет Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Самолет акции

-

пишет

пишет

t.me/cotlovan_contrust/7229

[Переслано из Домострой]

Чего только не пообещаешь перед выходом на IPO 2.0

«Коммерсант» опубликовал интервью гендиректора ГК «Самолет» Антона Елистратова. Пиар-кампания девелопера перед выходом на биржу в самом разгаре.

Главная тема — расширение бизнеса за счет регионов, т.к. новым акционерам нужно показать радужную картинку будущего (есть мнение (https://t.me/domostroy_channel/3062), что она будет мрачной).

Возможно, когда-нибудь «Самолет» и выйдет на региональные рынки (ГК «ПИК» уже год планирует добраться до Хабаровска). Однако же мы помним, что «Самолет» в январе покинул рынок (https://t.me/domostroy_channel/1614) Петербурга. С чего вдруг компания должна начать строить, например, на Урале, если она не смогла удержать своим позиции во втором крупном городе страны, где со спросом на жилье будет повеселее.

Себе мы объясняем это тем, что в группу компаний входит «Самолет две столицы» Максима Воробьева (брат губернатора Подмосковья). Поэтому не Питер, а Москва и ни о каких регионах пока речи быть не может. Тем более для строительства в глубинке нужна своя отраслевая инфраструктура. Предварительные параметры IPO ГК Самолет

Предварительные параметры IPO ГК Самолет• ГК Самолет планирует осуществить листинг акций на Московской бирже в 4 кв. 2020 г.;

• Ожидается, что в связи с Предложением акционерами будут реализованы акции существующего выпуска в размере около 5,1% уставного капитала;

• В целях осуществления Предложения, Михаил Кенин, Игорь Евтушевский и компания, действующая в интересах Павла Голубкова, заключили договоры купли-продажи акций с ООО «Юридическое Агентство «Московия» (далее — «Продающий акционер»), подконтрольным одному из основных акционеров Компании Павлу Голубкову, в отношении соответствующих долей 1,0%, 0,5%, и 3,6% с условием отлагательного платежа по цене Предложения. В Предложении Продающим акционером будут предложены указанные акции;

• В связи с Предложением Компания одобрила и зарегистрировала в Центральном Банке России выпуск новых Обыкновенных Акций («Новые Акции»), предназначенных для размещения посредством открытой подписки. В то же время, компания, действующая в интересах Павла Голубкова, обязуется осуществить подписку на Новые Акции, выпускаемые Компанией в ходе осуществления открытой подписки, посредством осуществления своего преимущественного права путем инвестирования в Компанию полученных в результате Предложения средств от продажи 2,5% акций;

Авто-репост. Читать в блоге >>> ГК Самолет принял решение о листинге на Московской бирже

ГК Самолет принял решение о листинге на Московской бирже

Совет директоров ГК Самолет решил обратиться к Московской бирже с заявлением о листинге

Обратиться в ПАО Московская Биржа с заявлением о листинге обыкновенных именных бездокументарных акций Общества в порядке, предусмотренном законодательством Российской Федерации и Правилами листинга ПАО Московская Биржа.

сообщение

Авто-репост. Читать в блоге >>> «Ждите консолидации застройщиков». Гендиректор «Самолета» Антон Елистратов о девелоперах, которые уйдут с рынка

«Ждите консолидации застройщиков». Гендиректор «Самолета» Антон Елистратов о девелоперах, которые уйдут с рынка

В конце октября девелоперская группа «Самолет» планирует провести IPO, разместив 5%, а через полтора года —увеличить free float до 40%. В интервью “Ъ” гендиректор компании Антон Елистратов не раскрыл деталей IPO, но рассказал, куда пойдут привлеченные средства и каких застройщиков группа готова сместить с региональных рынков.

www.kommersant.ru/doc/4530776

По новой дивполитике ГК Самолет ежегодные дивидендные выплаты составят не менее 5 млрд руб

По новой дивполитике ГК Самолет ежегодные дивидендные выплаты составят не менее 5 млрд руб

Совет директоров Группы Самолет утвердил новую дивидендную политику.

Утвержденная дивидендная политика учитывает долговую нагрузку компании, при этом обеспечивает минимальный уровень фиксированных дивидендных выплат акционерам. При соотношении чистый долг/скорр. EBITDA <1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО. При показателе 1,0х ⩾ чистый долг/скорр. EBITDA ⩾2 – не менее 33%. При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд. руб.

сообщение

Авто-репост. Читать в блоге >>> Девелопер «Самолет» провел оценку активов перед IPO. Их стоимость превысила 200 млрд рублей

Девелопер «Самолет» провел оценку активов перед IPO. Их стоимость превысила 200 млрд рублей

Стоимость всех активов группы «Самолет» превысила 200 млрд руб. Это следует из отчета оценки девелопера, проведенной консалтинговой компанией Cushman & Wakefield. В документе сказано, что стоимость портфеля компании, который на данный момент превышает 15 млн кв. м, составила 176,9 млрд руб., в 10 млрд руб. оценены генподрядные договоры, в 9 млрд руб. – бренд «Самолета», остальную стоимость составили технологические активы и земли под строительство коммерческой недвижимости.

www.vedomosti.ru/realty/articles/2020/10/07/842488-developer-samolet

IPO девелопера ГК Самолёт

IPO девелопера ГК Самолёт

Сразу скажу, что я чаще скептик по акциям, и если мне хотят продать какое-то IPO, я чаще всего думаю, что мне хотят что-то впарить втридорога. Знаете в чем главное преимущество Баффета? Это высокий фильтр. Он отсеивает 99% идей и берёт только то, в чем очень уверен. Думаю, Максим Орловский часто выглядит скептиком, именно по той же причине. И я стараюсь прежде всего искать подвох, недостатки, а потом уже думать о потенциале.

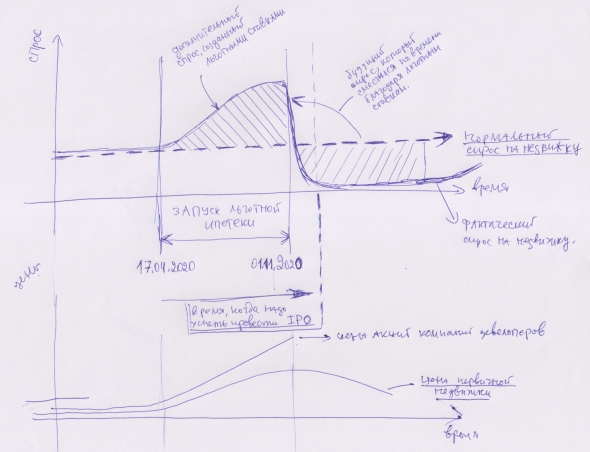

Вот возьмём IPO ГК Самолёт, которое запланировано на конец этого месяца. Ещё не зная ничего особо про эту компанию, я нарисовал такую схему:

Как вам? Мне кажется, эта схема покажется вам логичной и вы со мной согласитесь, за одним исключением: если вы недавно купили и держите акции девелоперов и намерены их держать дальше😁

Мы хорошо знаем, что экономика падает, а доходы россиян не растут. Возможно, следует конечно Москву рассматривать как отдельную страну, тогда все будет получше. Фактически мы наблюдаем монетарный парадокс: бум на рынке первичного жилья на фоне экономики, прорывающей дно.

Стратегически я не вижу оснований ожидать роста доходов в будущем, роста платежеспособного спроса. Поэтому весь тот спрос, который мы сейчас видим, конечно во многом связан с ипотекой, и когда она подорожает, спрос на первичную недвижку упадет процентов на 40-50.

Авто-репост. Читать в блоге >>> В конце 2019 года компания приобрела земельный участок, что привело к росту чистого долга до 13,5 млрд руб., и показатель чистый долг/EBITDA вырос до 1,85х. В будущем данная сделка положительно отразится на финансовых результатах, поскольку прибыль по проекту не будет делиться с партнером- землевладельцем.

В конце 2019 года компания приобрела земельный участок, что привело к росту чистого долга до 13,5 млрд руб., и показатель чистый долг/EBITDA вырос до 1,85х. В будущем данная сделка положительно отразится на финансовых результатах, поскольку прибыль по проекту не будет делиться с партнером- землевладельцем. На прошлой неделе стало известно ещё об одном IPO на Московской бирже. Девелопер Самолёт планирует разместить 5% акций на бирже в конце октября, а через полтора года довести free float до 40%.

На прошлой неделе стало известно ещё об одном IPO на Московской бирже. Девелопер Самолёт планирует разместить 5% акций на бирже в конце октября, а через полтора года довести free float до 40%.

▪ Самолёт планирует привлечь денежные средства для покупки новых площадей в Москве и Санкт-Петербурге.

▪ Бизнес компании оценивается в 60-90 млрд руб. или по отношению к EBITDA в 6-7х. Что в свою очередь, дороже таких аналогов, как ЛСР и ПИК, которые являются лидерам ГК «Самолет» – рсбу/ мсфо

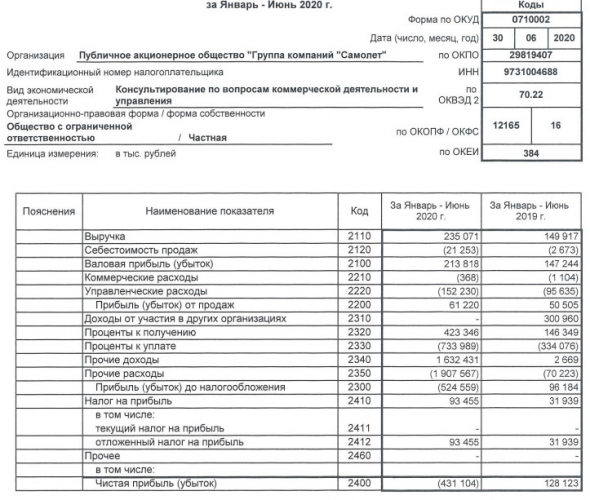

ГК «Самолет» – рсбу/ мсфо

Группа компаний «Самолет»

Номинал 25 руб

60 000 400 + 50 000 000 (допка 08.07.2020) = 110 000 400 Обыкновенных акций

e-disclosure.ru/portal/event.aspx?EventId=M7gG09odCESoYnYys-A04ZQ-B-B

samolet.ru/investors/documents/

Общий долг на 31.12.2017г: 5,731 млрд руб/ мсфо 44,379 млрд руб

Общий долг на 31.12.2018г: 7,984 млрд руб/ мсфо 58,237 млрд руб

Общий долг на 31.12.2019г: 12,209 млрд руб/ мсфо 72,817 млрд руб

Общий долг на 30.06.2020г: 16,658 млрд руб/ мсфо 81,564 млрд руб

Выручка 2017г: 19,87 млн руб/ мсфо 42,445 млрд руб

Выручка 6 мес 2018г: 135,48 млн руб/ мсфо 16,911 млрд руб

Выручка 2018г: 358,81 млн руб/ мсфо 38,718 млрд руб

Выручка 6 мес 2019г: 149,92 млн руб/ мсфо 23,415 млрд руб

Выручка 2019г: 448,46 млн руб/ мсфо 51,145 млрд руб

Выручка 6 мес 2020г: 235,07 млн руб/ мсфо 22,676 млрд руб

Прибыль 2017г: 3,996 млрд руб/ Прибыль мсфо 3,539 млрд руб

Прибыль 6 мес 2018г: 154,59 млн руб/ Прибыль мсфо 844,90 млн руб

Прибыль 2018г: 443,40 млн руб/ Прибыль мсфо 2,418 млрд руб

Прибыль 1кв 2019г: 250,38 млн руб

Прибыль 6 мес 2019г: 128,12 млн руб/ Прибыль мсфо 477,15 млн руб

Прибыль 9 мес 2019г: 44,66 млн руб

Убыток 2019г: 98,36 млн руб/ Прибыль мсфо 864,30 млн руб

Убыток 1 кв 2020г: 159,75 млн руб

Убыток 6 мес 2020г: 431,10 млн руб/ Прибыль мсфо 688,15 млн руб

e-disclosure.ru/portal/files.aspx?id=36419&type=4

samolet.ru/investors/press/

08.07.2020 16:47

ПАО «ГК «Самолет»

Решения общих собраний участников (акционеров)

Прибыль за 2019 год не распределять. Дивиденды по итогам 2019 года не объявлять и не выплачивать.

Увеличить уставный капитал Общества путем размещения дополнительных обыкновенных акций на следующих условиях:

∙ количество размещаемых дополнительных обыкновенных акций: 50 000 000 штук;

∙ способ размещения дополнительных обыкновенных акций: открытая подписка;

e-disclosure.ru/portal/event.aspx?EventId=M7gG09odCESoYnYys-A04ZQ-B-B Девелопер Самолет может выйти на IPO - Промсвязьбанк

Девелопер Самолет может выйти на IPO - Промсвязьбанк

Девелопер «Самолет» может в конце октября провести IPO на Московской бирже и разместить 5% акций, из которых 2,5% продадут действующие акционеры, 2,5% составят акции допэмиссии.

«Самолет» входит в топ-5 крупнейших девелоперов в России по объему строящегося жилья (строится 1,4 млн кв. жилья по состоянию на конец августа) и реализует проекты комплексной застройки территорий. Компания является одним из основных участников рынка Московского региона, где занимает 2-е место среди застройщиков по продажам.

В текущий момент компания реализует 9 проектов (Новоданиловская 8, Пригород Лесное, Путилково, Люберцы, Томилино, Спутник, Остафьево, Некрасовка, Даниловская). Средний срок строительства дома составляет 18 месяцев (от котлована до ввода в эксплуатацию).

Компания контролирует ключевые этапы реализации проектов: приобретение земельного участка, проектирование, строительство, маркетинг и продажи.

Авто-репост. Читать в блоге >>> Улучшение ситуации на рынке недвижимости создает предпосылку для IPO Группы Самолет - Промсвязьбанк

Улучшение ситуации на рынке недвижимости создает предпосылку для IPO Группы Самолет - Промсвязьбанк

Девелопер Самолет может в конце октября разместить на Мосбирже 5% в рамках IPO

Группа Самолет может в конце октября провести IPO на Московской бирже. Компания может разместить 5% акций, из которых 2,5% продадут действующие акционеры, 2,5% составят акции допэмиссии. Привлеченные в рамках IPO средства планируется направить в том числе на покупку новых площадок в Москве и Санкт-Петербурге.

Улучшение ситуации на рынке недвижимости и рынках капитала тактически создают предпосылку для IPO. Бизнес группы может быть оценен в 60-90 млрд рублей, что эквивалентно 6-7х EBITDA девелопера по итогам 2020 года. Для сравнения: бизнес крупнейшего застройщика жилья в стране – ПИК — также оценивается в 6-7х EBITDA. Однако ПИК располагает значительным портфелем проектов в Москве, в том время как Самолет ведет строительство в Московской области. Таким образом, для высокой оценки стоимости бизнеса Самолета может потребоваться стратегия выхода на столичный высокомаржинальный рынок недвижимости.

Промсвязьбанк

Авто-репост. Читать в блоге >>> «Самолет» закружил над биржей. Девелопер решился на IPO

«Самолет» закружил над биржей. Девелопер решился на IPO

Несмотря на кризис, один из крупных застройщиков жилья — группа «Самолет» готова провести IPO уже через месяц. Это будет двухступенчатое размещение: вначале компания, чей бизнес оценивается минимум в 60 млрд руб., намерена продать инвесторам 5%, а через полтора года довести free float до 40%. Сейчас из-за рекордно низких ставок по ипотеке у застройщиков взлетели продажи жилья. Но к 2023 году, прогнозируют аналитики, такого роста уже не будет.

www.kommersant.ru/doc/4511923

ГК Самолет - чистая прибыль в 1 пг МСФО +44% г/г и достигла 688 млн руб

ГК Самолет - чистая прибыль в 1 пг МСФО +44% г/г и достигла 688 млн рубОсновные финансовые результаты за первое полугодие 2020 год

• По итогам первого полугодия 2020 года выручка Компании составила 22,7 млрд руб., оставшись практически на неизменном уровне относительно аналогичного периода прошлого года.

• В отчетном периоде Компания продемонстрировала существенный рост валовой прибыли – на 23% до 5,7 млрд руб. Таким образом валовая рентабельность составила 25,1%, увеличившись по сравнению с аналогичным периодом прошлого года на 5,3 п.п.

• Скорректированная EBITDA составила 3,9 млрд руб., что на 5% выше аналогичного показателя годом ранее. Рентабельность по скорректированной EBITDA по итогам отчетного периода составила 17,4% против 16,1% годом ранее. При этом рост скорректированной EBITDA в годовом выражении (LTM) составил более 40%.

• Чистая прибыль выросла на 44% по сравнению с прошлым годом и достигла 688 млн руб.

• Чистый долг по состоянию на 30 июня 2020 года составил 13,2 млрд руб. по сравнению с 11,4 млрд руб. на конец 2019 года, что обусловлено привлечением финансовых ресурсов для развития Компании и формированием запаса ликвидности для безрискового прохождения периода действия режима ограничений.

Авто-репост. Читать в блоге >>>

ГК Самолет - отказ от размещения дополнительных обыкновенных акций компании

ГК Самолет - отказ от размещения дополнительных обыкновенных акций компании

Акционеры девелоперской группы компаний «Самолет» на внеочередном собрании обсудят отказ от проведения размещения дополнительных обыкновенных акций.

(в) Утвердить повестку дня внеочередного общего собрания акционеров:

1) О последующем одобрении крупной сделки (нескольких взаимосвязанных сделок).

2) Об отказе от размещения дополнительных обыкновенных акций публичного акционерного общества «Группа компаний «Самолет».

сообщение

Авто-репост. Читать в блоге >>>

Купил облиги на первичном размещении.

На пробу… процедуры )

Евдокимов Сергей, стоимость по номиналу или с дисконтом?

Александр Мусат, по номиналу.

Купил облиги на первичном размещении.

На пробу… процедуры )

Евдокимов Сергей, стоимость по номиналу или с дисконтом?

Подскажите, как принять участие в первичном размещении

Александр Мусат, ВТБ дает участвовать через мобильное приложение. Сбербанк не дает такой возможности. Про остальных не знаю

Antonio Z, Ок, спасибо!

В преддверии IPO девелопера «Самолет» оценили почти в 82 млрд руб.

В преддверии IPO девелопера «Самолет» оценили почти в 82 млрд руб.

АО «Группа компаний «Самолет» планирует до 7 ноября принять решение о крупной сделке, говорится в сообщении компании. У тех акционеров, которые на внеочредном собрании выступят против этой сделки или воздержатся от голосования, ценные бумаги могут быть выкуплены, решил совет директоров. Выкуп будет происходить по цене, определенной независимым оценщиком — ООО «Нацэксперт»: по состоянию на 30 сентября это 1364,57 руб. за бумагу. Сейчас у АО «Группа компаний «Самолет» 60 млн 40 выпущенных акций. Таким образом, общая стоимость всей группы, по версии «Нацэксперта», составляет 81,9 млрд руб. Это первая публично озвученная оценка девелопера.

www.rbc.ru/business/09/10/2018/5bbb94969a79471b854976c5

Самолет - факторы роста и падения акций

- На рынке недвижимости Московской области сложился серьезный дефицит предложения - всего 1 млн м2 против 3,5-4 млн м2 в 2016 году. (22.12.2021)

- Продажи компании растут, несмотря на окончание программы льготной ипотеки и рост процентных ставок (02.05.2023)

- На конец 2022 года Самолет - самый быстрорастущий девелопер в России (02.05.2023)

- Компания обещает довести объем продаж к 2024 году до 3,2 млн м2, что даст выручку 500+ млрд руб. Это в 8 раз больше чем выручка 2020 года. (02.05.2023)

- Риск того, что ипотечный спрос сильно упадет в 2023-2024 году после изменения программ льготной ипотеки, и исчерпания будущего спроса за счет активных покупок в прошлых годах. (02.05.2023)

- Компания планировала SPO весной 2023 года, при этом Free Float вырастет до 40%. (02.05.2023)

- У Компании высокий долг, который перекрывается деньгами на эскроу счетах. По долгам начисляют проценты, по эскроу нет. (02.05.2023)

Самолет - описание компании

ПАО ГК «Самолет» — самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

IPO Группы Самолет состоялось в октябре 2020 года Группа на Московской бирже.

Это IPO стало первым за последние 10 лет среди российских девелоперов.

Цена IPO была 950 рублей (по нижней границе диапазона 950-1100 руб) Капитализация по цене размещения = 57 млрд руб Всего продали 3,1 млн акций (на 2,945 млрд), free float=5% 70% объема купили физики Первый день торгов = 29 октября 2020 года.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций