| Число акций ао | 15 690 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 52,4 млрд |

| Выручка | 88,5 млрд |

| EBITDA | 9,3 млрд |

| Прибыль | -16,0 млрд |

| Дивиденд ао | – |

| P/E | -3,3 |

| P/S | 0,6 |

| P/BV | 3,0 |

| EV/EBITDA | 18,9 |

| Див.доход ао | 0,0% |

| Сегежа Групп Календарь Акционеров | |

| 24/05 Отчет МСФО за 1кв 2024 года | |

| 27/05 ГОСА по дивидендам за 2023 год | |

| Прошедшие события Добавить событие | |

Сегежа Групп акции

-

Сегежа: ниже некуда? Отнюдь!

Сегежа: ниже некуда? Отнюдь!

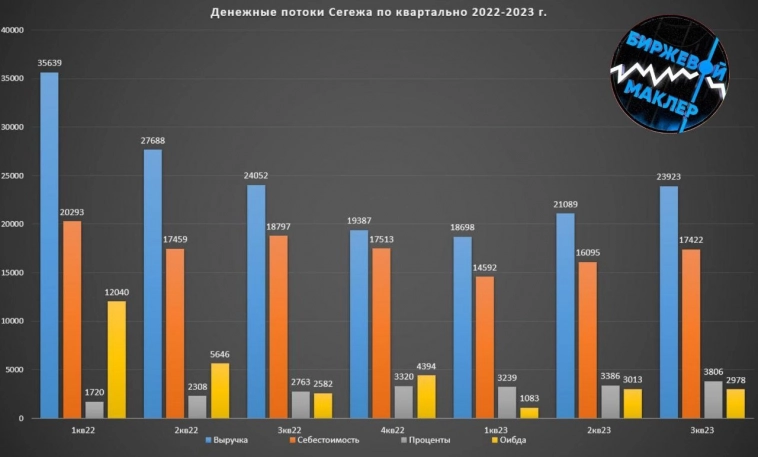

📉 Акции Segezha Group продолжают неуверенно топтаться у своих исторических минимумов, что весьма неудивительно, на фоне очередных слабых финансовых результатов (на сей раз за 3 кв. 2023 года), долговой нагрузки выше 10х и всё ещё низких мировых цен на лесопромышленную продукцию, на которые возлагались и продолжают возлагаться большие надежды.

👨🏻💻 Что интересного мы услышали на конференц-звонке:

🔸 Менеджмент в очередной раз успокаивал инвесторов, что компания без проблем сможет рефинансировать долг в ближайшие месяцы и не допустит дефолта. Мне эти успокоения чем-то стали напоминать Чумака и Кашпировского образца 90-х годов, в следующий раз надо не забыть поставить воду перед монитором, чтобы зарядить её.

🔸 АФК Система готова подставить плечо своей дочке, в случае дальнейшего ухудшения ситуации. Однако это альтернативный сценарий, а в базовом руководство Сегежи продолжает надеяться и верить в рост цен на свою продукцию, который позволит избежать допэмиссии акций. Нет ничего хуже, чем верить в факторы, которые от тебя никак не зависят.

Авто-репост. Читать в блоге >>> КИТ Финанс: Сегежа. Мнение

КИТ Финанс: Сегежа. МнениеСегежа #SGZH

Компания на прошлой неделе ожидаемо опубликовала слабые финансовые результаты за III кв. 2023 г. по МСФО.

🔰Выручка и OIBDA компании выросли во многом за счёт девальвации российского рубля в III кв. 2023 г. и эффектом низкой базы прошлого года. Несмотря на это, компания вновь получила чистый убыток в размере 3,2 млрд руб. Рост себестоимости и расходов на логистику в рамках переориентации с Европы на Восток, съедает всю маржу.🔰Чистый долг достиг 118,6 млрд руб. Долговая нагрузка по коэффициенту Чистый долг/OIBDA составляет 10,4х.

📍Из-за того, что АФК Систему включили в SDN-лист США, Группа Сегежа попадает под санкции, так как доля Системы в компании превышает 50%.

Более 90% своей продукции Сегежа уже поставляет в дружественные страны. Тем не менее, учитывая SDN лист, некоторые компании могут отказаться от сотрудничества. Соответственно, у компании упадут продажи и вырастут расходы на логистику.

✔️Таким образом, в условиях высоких ставок и будущих проблем из-за санкций, обслуживание долга проблематично. Цены на производимую продукцию остаются на низких уровнях, рубль продолжает укрепляться.

Авто-репост. Читать в блоге >>> Покупайте компании, когда у них проблемы… говорили они...

Покупайте компании, когда у них проблемы… говорили они...

📊 По Сегеже важно прочувствовать разворотные тенденции компании и определить моменты, когда будет безопасно покупать бумаги эмитента. На данный момент облигации торгуются с текущей доходностью порядка 12-13% годовых, но у выпуска RU000A104UA4 с ноябрьской офертой компания подняла купон до 15%. Скорее всего то же самое произойдет и с выпуском RU000A104FG2 с январской офертой. Видимо, ставку 15% менеджмент называет «рыночной» ставкой. Только под такую ставку занимают компании с куда более устойчивым финансовым положением, а за NetDebt/Oibda 10.4 явно положена премия. Если Сегежа прогадает с процентом, то внепланово ей придется гасить довольно много облигационного долга. В апреле 2024 предстоит погасить выпуск на 10 млрд, а также еще несколько выпусков друг за другом могут быть представлены к выкупу. Всего в течении следующего года придется перезанять на 42 млрд рублей. При этом коэффициент ликвидности падает из квартала в квартал. На начала года 0,9, 2кв 0,8, 3 кв 0,7. Тенденция ведет к тому, что оборотных активов становится меньше, а краткосрочных обязательств больше. Придется очень стараться, чтобы бумаги не понесли на выкуп. Облигации компании не будут интересны до тех пор, пока компания не будет достаточно зарабатывать хотя бы на покрытие процентов по ним.

Авто-репост. Читать в блоге >>> Правительство может впервые отменить курсовую экспортную пошлину для целой отрасли: Минпромторг предложил сделать это для целлюлозно-бумажной промышленности - Ъ

Правительство может впервые отменить курсовую экспортную пошлину для целой отрасли: Минпромторг предложил сделать это для целлюлозно-бумажной промышленности - Ъ

Минпромторг предложил освободить целлюлозно-бумажную промышленность от 7% экспортной пошлины, чтобы предотвратить потерю внешних рынков сбыта и убытки у компаний.

Замглавы Минпромторга Олег Бочаров отметил, что сохранение пошлины чревато убытками и потерей рынков. Он также подчеркнул, что другие отрасли могут запросить освобождение от пошлин.

Введение пошлин привело к снижению экспорта бумаги и картона из России, а также к увеличению цен на продукцию, что ухудшило конкурентоспособность российских компаний

Источник: www.kommersant.ru/doc/6350323

Авто-репост. Читать в блоге >>> 😔Сегежа

😔Сегежа

🥜Многострадальный, измученный Сегежа приземлился на исторические минимумы и ожидаемо движение стабилизировалось.

🥜Да, ситуация у компании не простая, но по последнему отчëту есть положительные подвижки, так что лично я хоронить Сегеженьку не буду и после смуты и темноты, обязательно придëт и светлое время, но как не странно на это нужно время!)

🥜Правильным в этом случае было не ловить падающих ножей, что я и делал, просто ждал. Сейчас я не жду роста с текущих, большая вероятность, что бумага может на этом уровне болтаться и тупить и если стабилизация будет по надëжней, можно тут и попробовать подтянуть среднюю.

🥜Сейчас у бумаги только один шанс порасти, это надо что бы рынок пошëл в рост и вот с рынкам, за одно бумажка может чутка прибавить. Самостоятельно, да ещё сильнее рынка пока у бумаги так не получится. В любом случае никаких панических настроений и страха у меня нет и эта позиция будет закрыта в плюс!

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Авто-репост. Читать в блоге >>> Сегежа: планы на 2024 год

Сегежа: планы на 2024 год

Запись эфира от 16.11.2023

В 2022 году российский лесопромышленный холдинг Сегежа вместе с остальными экспортерами сменил вектор поставок, развернув свои мощности на Восток. Компания реализует инвестпрограмму по модернизации предприятий и продолжает поставки на мировые рынки. В начале года бизнесу помогло ослабление рубля, однако во второй половине 2023 года Сегежа столкнулась с новым вызовом в виде роста ключевой ставки из-за высокой долговой нагрузки. Как холдинг намерен действовать в новых условиях?

Вместе с Еленой Романовой, директором по работе с инвесторами Сегежа, обсудили, какие операционные и финансовые результаты Сегежа показывает в 2023 году, как реализуется программа по модернизации предприятий и что происходит на рынках сбыта, а также какие существуют приоритеты компании: стратегия развития и сокращение долга.

www.youtube.com/watch?v=hIRcZY0rI20 Минпромторг предлагает вывести целлюлозно-бумажную продукцию из-под курсовой пошлины

Минпромторг предлагает вывести целлюлозно-бумажную продукцию из-под курсовой пошлины

Целлюлозно-бумажная промышленность РФ должна быть освобождена от экспортной пошлины, привязанной к курсу доллара, которая сейчас составляет 7%. С таким предложением в понедельник выступил замглавы Минпромторга РФ Олег Бочаров.

«Мы подготовили, и я, наверное, сегодня подпишу внос в Минэкономразвития документов, которые просят с целлюлозно-бумажной промышленности снять 7%-ю вывозную экспортную пошлину по одной простой причине: мы и так теряем внешние рынки», — сказал он.

www.interfax.ru/business/931332

Авто-репост. Читать в блоге >>> Заготовка древесины восстанавливается после спада в 2022 году. По итогам года объемы заготовки древесины там могут вырасти, по оценке Рослесинфорга, на 10% - Ъ

Заготовка древесины восстанавливается после спада в 2022 году. По итогам года объемы заготовки древесины там могут вырасти, по оценке Рослесинфорга, на 10% - Ъ

Лесопромышленные предприятия Северо-Западного округа постепенно восстанавливают производство и экспорт. За девять месяцев в макрорегионе было выпущено около 6 млн кубометров пиломатериалов, что на 1,2% выше показателей 2022 года.

Почти 4 млн кубометров пошло на экспорт, увеличив долю предприятий СЗФО в общем объеме зарубежных поставок пилопродукции из России до 25,5%. Замедляется падение лесозаготовки, которая сократилась на 3%, до 43 млн кубометров древесины.

В целом по стране объем лесозаготовки отстает от прошлого года на 6%. Китай стал крупнейшим покупателем российских пиломатериалов из СЗФО, увеличив долю в структуре экспорта до 59,2% за три квартала 2023 года.

В целом, деревообрабатывающая и целлюлозно-бумажная промышленность Северо-Запада практически достигла уровня прошлого года. В других регионах также отмечается постепенное восстановление объемов производства

Источник: https://www.kommersant.ru/doc/6339174

Авто-репост. Читать в блоге >>> 🎄Сегежа преподнесла подарочек...

🎄Сегежа преподнесла подарочек...Пока многие компании на рынке РФ обновляют свои исторические максимумы, Сегежа обновляет исторические минимумы. Этот год для бизнеса выдался не очень позитивным. Сегодня попробуем разобраться, есть ли вообще шансы на восстановление и какой ценой они могут достаться.

Компания выпустила отчет за 9 месяцев текущего года, предлагаю с него и начать.

📉 Цены на основную продукцию Сегежи продолжают снижаться, как и объемы продаж в годовом выражении. Ожидаемого разворота до конца года мы скорее всего не увидим, несмотря на оптимизм менеджмента.

📈 Стоимость обслуживания долговой нагрузки продолжает расти. Из-за того, что некоторые кредиты были краткосрочными, сейчас их приходится рефинансировать по более высоким ставкам, о чем мы ранее уже говорили. На конец 3 квартала текущего года средневзвешенная ставка по заемным средствам составила 12,4% годовых.

💰 Чистый долг на данный момент подошел к отметке 119 млрд руб., 44,7 млрд из которых придется рефинансировать уже в следующем году. ЦБ пока не планирует смягчать денежно-кредитную политику, что намекает на сохранение ключевой ставки близко к текущим уровням. Это приведет к еще большему росту стоимости обслуживания долга после его рефинансирования в 2024 году.

Авто-репост. Читать в блоге >>> 🌲 Взгляд на компанию: «Сегежа» отчиталась за 3кв23. Разбираемся подробнее

🌲 Взгляд на компанию: «Сегежа» отчиталась за 3кв23. Разбираемся подробнее

📑 В понедельник, 13 ноября, «Сегежа» раскрыла результаты за 3кв23, а во вторник провела звонок для инвесторов и аналитиков. Результаты оказались на уровне наших ожиданий — за исключением чистого убытка, который на 9% превысил прогноз.

💰Несмотря на рост выручки (+13% кв/кв), EBITDA осталась на уровне прошлого квартала — рентабельность снизилась на фоне роста себестоимости и расходов на логистику. Скорр. чистый убыток вырос на 24% кв/кв из-за процентных расходов и амортизационных отчислений.

📉 В сегменте пиломатериалов, на фоне снижения запасов в Китае, наблюдался рост объемов продаж (+29% кв/кв), однако цены продолжили падение (-11% кв/кв). Менеджмент отметил рост цен в течение 4кв23, что может положительно отразиться на следующих финансовых результатах.

❗️Долговая нагрузка остается высокой: ND/EBITDA LTM > 10x, что негативно в условиях высокой ключевой ставки. По итогам квартала денежный поток от операционной деятельности оказался меньше суммы выплаченных процентов.

Авто-репост. Читать в блоге >>> Сегежа. Нужна помощь мамы

Сегежа. Нужна помощь мамы

Вышел отчет за 9м по Сегеже. Отмечу следующие моменты

📍Операционное дно близко

400 млн рублей за 3кв операционного убытка уже не так плохо, девальвация увеличила выручку на 13% квартал к кварталу, но этот эффект отыгран, дальше поможет только рост цен на продукцию компании.

Из позитива отмечу, что перевозки лесных грузов по ж/д в октябре не падают год к году.

📍Компания попала в SDN-лист

Ко всем проблемам компании еще одну ложку дегтя добавил минфин США, внеся компанию в SDN-лист. Это создаст дополнительные проблемы с реализацией, оплатой и взысканием дебиторки по экспортным продажам.

🆘️ Кредиты убивают компанию

За 9м отдали на %-расходы 11.7, а дальше будет больше в связи с повышением ставки, а еще есть 40 млрд коротких кредит и займов, которые надо рефинансировать по ставке в 20%. Зачем платили дивиденды в долг в мае 2022...

📍Что дальше?

Дальше так долго продолжаться не может. Нужно платить зарплаты, оплачивать транспортировку, обновлять ОС, платить % по кредитам, а денег нет с учетом отрицательного FCF последние 4 квартала.

Авто-репост. Читать в блоге >>>

удивительно на укрепление рубля, даже такая отборная параша, как сегежа и то растёт. удивительно как этот мусор погрязший в долгах, ещё не с...

sniper, Наверно отдают долги и хватает на производственную деятельность .., а главное не закрывается .., будет и результат… зачем хоронить… хе

Позитивные ожидания менеджмента Сегежи на 2024 год пока не помогут преодолеть давление в акциях - Альфа-Банк

Позитивные ожидания менеджмента Сегежи на 2024 год пока не помогут преодолеть давление в акциях - Альфа-Банк

Менеджмент Segezha Group провел конференц-звонок с инвесторами по результатам 3К23. В целом CEO компании Михаил Шамолин звучал достаточно оптимистично в отношении перспектив бизнеса в 2024-25 гг. и высказал уверенность в том, что в обозримом будущем произойдет разворот рыночной конъюнктуры по основным продуктам лесопереработки в лучшую сторону, что способствует росту операционных и финансовых показателей г/г в 2024 г. и далее в 2025 г.

На наш взгляд, позитивные ожидания менеджмента на 2024 год имеют под собой основания и вероятность роста выручки и OIBDA компании по сравнению с 2023 годом мы оцениваем как высокую. При этом мы считаем, что позитивные ожидания на 2024 год пока не смогут способствовать преодолению сложившегося давления в акциях компании, учитывая продолжающееся укрепление рубля.

Курбатова Анна

«Альфа-Банк»

Авто-репост. Читать в блоге >>> А по Сегеже картинка обнадёживает… т.к. без устали кто хотел продал и теперь сосёт лапу (мишки)… инвесторы осторожно так прикупили хе… не мало..., жду хорошего, желательно с инфой… отскока...

А по Сегеже картинка обнадёживает… т.к. без устали кто хотел продал и теперь сосёт лапу (мишки)… инвесторы осторожно так прикупили хе… не мало..., жду хорошего, желательно с инфой… отскока...Ключ на старт… ну пжлст… хе хе

… как фанера над ПарижемНа наших глазах разворачивается достаточно трагичная история компании, на которую некогда возлагались большие надеж...

InveStory, вроде не было официальной информации о допке. ...как фанера над Парижем

...как фанера над ПарижемНа наших глазах разворачивается достаточно трагичная история компании, на которую некогда возлагались большие надежды. Речь, конечно же, про Сегежу $SGZH, которая вчера объявила о допэмиссии. Допэмиссию мы считаем актом отчаяния со стороны менеджмента, и сейчас вы узнаете почему.

Для понимания, насколько все плохо у компании:

— Чистый долг / OIBDA 10.4x (!!), хуже, чем когда-то у Мечела, с 2021 года чистый долг вырос в два раза;

— Операционная прибыль не покрывает даже проценты на обслуживание долга;

— Чистый убыток за последние 12 месяцев -11.9 млрд рублей, свободный денежный поток -17.1 млрд (!!!);

— Ключевой рынок для компании (Европа) закрыт надолго, премиальную продукцию приходится продавать в Китай сильно дешевле.В общем, ситуация — полная Ж. Менеджмент в разговорах с инвесторами рассказывает о скорой стабилизации показателей, но нас такие увещевания не убеждают.

Судите сами: США, ЕС и Китай балансируют на грани рецессии и с очень высокой вероятностью столкнутся с экономическим спадом в 2024 году. Строительный сектор Китая, от которого теперь сильно зависит Сегежа, будет «в отключке» надолго, потому что пузырь недвижимости уже лопнул.

Авто-репост. Читать в блоге >>> Сегежа - риски нарастают

Сегежа - риски нарастаютГлава холдинга «Сегежа груп» сообщил, что "выплата дивидендов в 2023г не выглядит оптимальным решением с текущим уровнем долга, но окончательное решение СД еще не принималось". Сценарий дефолта компании не рассматривается.

P.S. Вчера в телеграм каналах была информация о возможной доп. эмиссии акций Сегежа. Если подтвердится, то станет сильно негативной новостью для бумаг.

Бесплатный канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

VK: https://vk.com/club223300867

Приватный канал: https://t.me/TsaplinPrivateChannelBot

Авто-репост. Читать в блоге >>> СЕГЕЖА. Из князи в грязи.

СЕГЕЖА. Из князи в грязи.Как вы можете помнить, я держу в своем портфеле Сегежу. Начал я её набирать в середине 22-го года, и на тот момент дела у компании шли хорошо, были неплохие перспективы. Единственная проблема была с переориентацией рынков, но она казалась решаемой. Сейчас же я прекратил добор Сегежи, хотя по стратегии её нужно было бы докупать (доля ниже нужного).

Сегежа предоставила отчет по МСФО за 3-й квартал. Предлагаю посмотреть на результаты компании за все 9 месяцев.

Основные показатели:

Выручка: 45,01 млрд. руб. (-20,1 %г/г);

Чистая прибыль: убыток 10,897 млрд. руб. (против прибыли в 6,3 млрд руб. в 22-м году за 9 мес.);

Чистый долг: 118,6 млрд. руб. (+21,7% г/г),

Соотношение чистого долга/OIBDA 10,4х;Что можно сказать, исходя из данных результатов? Да ничего хорошего. 23-й год для компании выдался ужасным. Думаю, результаты за 4-й квартал не спасут ситуацию, сложившуюся за год.

В целом, по отчету видно, что выручка перестала снижаться и начала расти (+13% кв/кв), но этого не достаточно. OIBDA и чистая прибыль (точнее чистый убыток) топчется на месте, ко всему в придачу уровень долга достаточно высокий, и все это в совокупности с огромной ключевой ставкой. Поэтому обслуживание долга перед компанией на данный момент – это самый настоящий вызов.

Авто-репост. Читать в блоге >>> Сегежа: реструктуризация или дефолт?

Сегежа: реструктуризация или дефолт?Сегежа отчиталась за 9 месяцев. На его фоне акции обновили исторические минимумы, а облигации – дают 24% в рублях и 9% в юанях. Выбора у компании не много и нужно что-то делать.

Мы зарабатываем на поиске компаний-бриллиантов. Часто, это непопулярные, но доходные компании. Смотри, что мы уже разобрали: пивоварня Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, производитель протезов Моторика, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

О компании

Крупный лесозаготовитель, экспортер (63% валютной выручки), ведет деятельность в СЗ ФО и Красноярском крае. Объем лесозаготовки 1 425 тыс.м3 (+2%)

До 2022 года более половины всей продукции шли на европейский рынок. Сейчас компания полностью перестроилась на азиатский рынок: 86% пиломатериалов, 47% фанеры, и треть бумаги едет в Китай

Отчет за 9 месяцев

Итоги 9 месяцев плохи во всем:

· Выручка -20%

· OIBDA -63%

· Убыток 10,9 млрд. против прибыли 7 млрд. за 9 мес. 2022 года

Авто-репост. Читать в блоге >>> Финансовое положение Сегежа Групп остается слабым - Ренессанс Капитал

Финансовое положение Сегежа Групп остается слабым - Ренессанс Капитал

Сегежа – отчётность за 3кв23, перспективы рефинансирования

Группа Сегежа опубликовала сокращённую отчётность по МСФО за 3кв23. Финансовое состояние компании остаётся очень слабым – операционные финансовые потоки продолжают не покрывать проценты на обслуживание долга, чистый долг увеличился на ₽3 млрд, ликвидность на балансе сократилась до ₽7 млрд. Из умеренного позитива можно отметить почти прекратившееся увеличение оборотного капитала, остающиеся на низком уровне объёмы капзатрат и практически не изменившиеся по сравнению со 2кв23 коэффициенты долговой нагрузки.

Ближайшее погашение краткосрочного долга для компании – оферта по выпуску облигаций серии 002Р-04Р (₽8,2 млрд, 30 ноября, новый купон пока не установлен). На финансирование оферты компания, наверное, может использовать «неиспользованные лимиты кредитных линий» (₽13 млрд), указанные в квартальной презентации, хотя их реальная доступность непонятна.

В принципе, учитывая то, что прочие рублёвые выпуски группы котируются по доходности около 20% кроме самого короткого, а оба выпуска с офертами в ноябре 2023 – январе 2024 по цене 98,5–99,0 п.

Авто-репост. Читать в блоге >>>

Сегежа Групп - факторы роста и падения акций

- Компания может выиграть в случае девальвации рубля (27.11.2022)

- Компания традиционной экономики разместилась на IPO дороговато (P/E = 20) - в оценку заложены ожидания роста. (10.06.2021)

- Рост финпоказателей 2021 может быть временным, обусловленным скачком цен на пиломатериалы (24.10.2021)

- Большая часть оборудования Сегежи из Финляндии - вопрос - как скажутся санкции (29.08.2022)

- Высокая долговая нагрузка Net Debt/EBITDA: 3.5х (29.08.2022)

- с 10 августа'22 экспорт лесопромышленной продукции в ЕС был полностью запрещен (28% выручки всей группы шло из EC в 2021) + С конца июля в США начали действовать 35%-пошлины на импорт РФ пиломатериалов (29.08.2022)

Сегежа Групп - описание компании

Сегежа Груп — ведущий лесопромышленный холдинг с вертикально интегрированной структурой, полным циклом лесозаготовки и глубокой переработки древесины.Основана в 2014 году, после того как в Сентябре АФК Система купила лесопильные активы Банка Москвы.

По итогам 2020 года 72% продукции направлялось на экспорт.

Параметры IPO

Первый день торгов на Московской Бирже — 27 апреля 2021 года.Цена размещения = 8 рублей за акцию.

Форма = допэмиссия.

Размещено 3,75 млрд акций, объем средств привлеченных в компанию = 30 млрд. рублей.

По результатам IPO Free Float составил 23,9%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций