| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 990,5 млрд |

| Опер.доход | 3 428,0 млрд |

| Прибыль | 1 508,6 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 4,6 |

| P/B | 1,1 |

| ЧПМ | 6,0% |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сбербанк Календарь Акционеров | |

| 14/05 отчёт РПБУ за апрель 2024 года | |

| 11/06 отчёт РПБУ за май 2024 года | |

| 21/06 ГОСА СБЕРБАНК | |

| 10/07 SBER: последний день с дивидендом 33,3 руб | |

| 10/07 SBERP: последний день с дивидендом 33,3 руб | |

| 11/07 SBER: закрытие реестра по дивидендам 33,3 руб | |

| 11/07 SBERP: закрытие реестра по дивидендам 33,3 руб | |

| Прошедшие события Добавить событие | |

Сбербанк акции

ао: 309.47₽ +0.15%ап: 310₽ -0.06%

-

СБЕР НАШЕ ВСЕ !!!

СБЕР НАШЕ ВСЕ !!!

Сберанк очень хороший инструмент по волатильности он очень не предсказуем в своих разворотах но если уж развернулся то прет дуриком.Дает заработать и шортистам и лонгистам главное не жадничать.И ни какие другие инструменты с ним не сравняться. Банк России снизил ключевую ставку на 25 б.п. до 7.5% годовых

Банк России снизил ключевую ставку на 25 б.п. до 7.5% годовых

09/02/2018

13:31

Совет директоров Банка России снизил ключевую ставку на 25 б.п. до 7.5% годовых. Об этом говорится в сообщении ЦБ.

Годовая инфляция остается на устойчиво низком уровне. Инфляционные ожидания постепенно снижаются. Краткосрочные проинфляционные риски ослабли. В связи с этим баланс экономических и инфляционных рисков несколько сместился в сторону рисков для экономики. Усилилась неопределенность в отношении конъюнктуры глобальных финансовых рынков, подчеркивает ЦБ.

Вероятность превышения годовой инфляцией 4% в текущем году существенно снизилась. В этих условиях Банк России продолжит снижение ключевой ставки и допускает завершение перехода от умеренно жесткой к нейтральной денежно-кредитной политике в 2018 году. Сбербанк - увеличил кредитный портфель малому и среднему бизнесу в 2017 г на 17%

Сбербанк - увеличил кредитный портфель малому и среднему бизнесу в 2017 г на 17%

Сбербанк в 2017 году увеличил кредитный портфель малому и среднему бизнесу на 17%. Это выше прогноза, поскольку сектор стал менее рискованным. Об этом сообщил старший вице-президент Сбербанка Анатолий Попов на Всероссийской ежегодной конференции "Инновации рынка недвижимости"

«На текущий момент банку проще кредитовать малый и средний бизнес и небольшие предприятия — мы видим там больше спроса, менее риска. Если перейти в динамику по кварталу, то она выглядит более позитивно»

Ставки для малого и среднего бизнеса в Сбербанке в 2017 году снизились в среднем на 4 процентных пунктов и в настоящее составляют 11,2-11,3% годовых.

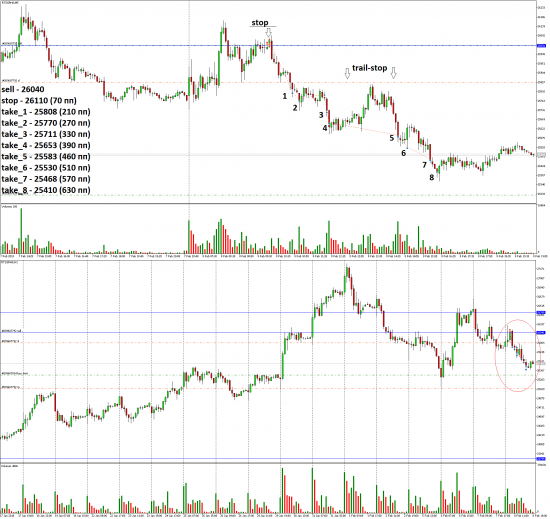

Прайм Сделка с Торгового Плана

Сделка с Торгового ПланаПриветствую, коллеги!

Интересный шорт SBRF получился сегодня. После ложного выхода выше уровня в зоне 26040 инструмент вернули под уровень. Продажа была открыта от длинной консолидации, после ретеста и ЛП. Запланированный сценарий отработал на 5+. Большая часть позиции закрыта. Небольшая часть ещё в рынке.

Скрин сегодняшнего плана

Присоединяйтесь к нам по ссылкеВсем профита :)

Лучше рынка сегодня как всегда должен быть Сбербанк

Лучше рынка сегодня как всегда должен быть Сбербанк

Главным негативом для продолжения роста российских акций стало более чем на доллар снижение цен на нефть после закрытия отечественного фондового рынка. Министерство энергетики США вчера сообщило о росте добычи нефти на 3,3% до 10,251 миллиона баррелей в сутки.

С технической точки зрения нефть пробила отметку 67 долларов за баррель – это нижняя граница восходящего канала, в котором она торговалась с середины прошлого года. Вероятно дальнейшее снижение «черного золота» ближе к 60 долларам за баррель, если котировки не сумеют в ближайшие сессии вернуться в канал. Пока нефть прибавляет символические 0,2%, торгуясь около 65,5 доллара за баррель.Открытия российского рынка ждем в легком, примерно полупроцентном, минусе, после чего покупки могут возобновиться, если цены на нефть покажут отскок. Лучше рынка сегодня должен как всегда быть «Сбербанк». Стоит обратить внимание на бумаги металлургов – вчерашнее ослабление рубля идет им на пользу.

Антонов Алексей

«Алор Брокер» продолжаем с энтузиазмом шортить сбер

продолжаем с энтузиазмом шортить сбер

контртренд вычислен, может быть вы удивитесь и даже не поверите, но локальное движение вверх поймано.

картинка по ссылке дает зоны локальных экстремумов, зоны проторговок и текущие поддержки

повторю для вновь прибывших — основное направление вниз

обратите внимание на динамику графика открытых позиций, ребята реально играют вверх, ничего не боятся)

joxi.ru/D2PVnGKupgWegr Сбербанк - переход к внутренним рейтингам добавил 50 б.п. к достаточности капитала

Сбербанк - переход к внутренним рейтингам добавил 50 б.п. к достаточности капитала

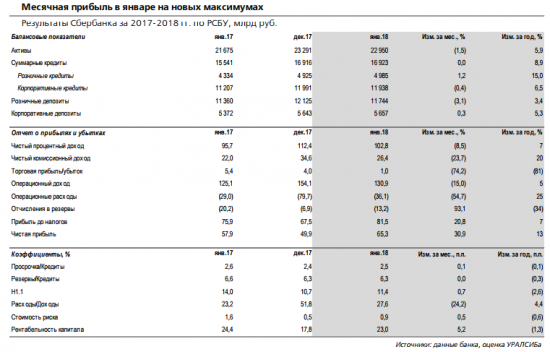

Результаты за январь по РСБУ: новый рекорд по чистой прибыли

ROAE составил 23%. Вчера Сбербанк опубликовал финансовую отчетность за январь. Чистая прибыль составила 65 млрд руб. – это новый месячный рекорд для банка. ЧПМ сезонно оказалась под давлением, лишившись 60 б.п. относительно высокого декабрьского значения, но относительно ноября потеряла только 10 б.п. В любом случае в текущем году банк вряд ли сможет избежать понижательного тренда в марже. При этом год к году чистый процентный доход вырос на 7%, а чистый комиссионный доход – на 20%. Расходы были сезонно низкие, но прибавили 25% год к году, что обусловлено изменением методологии; по итогам 1 кв. динамика должна нормализоваться.

Рост розничных кредитов ускорился до 15% год к году. Стоимость риска составила 0,9% за месяц, что соответствует уровню 4 кв. 2017 г.; среди прочего, на показателе положительно отразилось укрепление рубля. Портфель корпоративных кредитов за месяц сократился на 0,4%, но за вычетом переоценки прибавил 0,1%. Год к году он увеличился на 6,5% против роста на 5,8% в декабре. Розничные кредиты выросли на 1,2% за месяц и на 15% год к году, ускорившись относительно декабрьских 13,6%. Вклады населения потеряли 3,1% месяц к месяцу под действием сезонного фактора, корпоративные же счета выросли на 0,3%, или на 1,1% за вычетом переоценки.

Переход к внутренним рейтингам добавил 50 б.п. к достаточности капитала. Достаточность капитала Н1.1 выросла на 70 б.п. за месяц, Н1.0 – на 80 б.п. до 15,7%. Такая динамика, помимо заработанной прибыли, обусловлена совокупностью ряда факторов: 10 б.п. добавил окончательный переход на Базель III в части вычета из капитала по вложениям в дочерние компании, 50 б.п. добавил подход на основе внутренних рейтингов. При этом снизилась признаваемая в капитале величина субординированного долга от ЦБ, что имело отрицательный эффект в 30 б.п. Акции Сбербанка по итогам последнего ралли достигли нашей целевой цены, но мы видим потенциал ее повышения на 15– 20% с учетом последней стратегии, что позволяет сохранить рекомендацию ПОКУПАТЬ.

Уралсиб

Ахахаха

Церих говорит что в Сбербанке потенциал 54% с текущих уровней))))))

www.zerich.com/investIdeas/investIdea?Ticker=SBER.html

Сбер стоит $100 млрд!

А они говорят еще 54%!

Тимофей Мартынов, про 54% судить не берусь, но еще 30%, если не будет форс-мажоров, вполне могу допустить.

Geist, +1. Если их планы будут сбываться, то через 2 года дивы 22 рубля. Но на горизонте года… Звучит маловероятно

Ахахаха

Церих говорит что в Сбербанке потенциал 54% с текущих уровней))))))

www.zerich.com/investIdeas/investIdea?Ticker=SBER.html

Сбер стоит $100 млрд!

А они говорят еще 54%!

Тимофей Мартынов, про 54% судить не берусь, но еще 30%, если не будет форс-мажоров, вполне могу допустить. Сбербанк может выйти на показатель чистой прибыли 800 млрд рублей по году

Сбербанк может выйти на показатель чистой прибыли 800 млрд рублей по году

Сбербанк в январе 2018 г. увеличил чистую прибыль по РСБУ без учета СПОД на 12,8% — до 65,3 млрд руб.

Сбербанк России в январе 2018 года увеличил чистую прибыль по РСБУ без учета событий после отчетной даты (СПОД) на 12,8% — до 65,3 млрд рублей, говорится в пресс-релизе кредитной организации. В январе 2017 года чистая прибыль банка составляла 57,9 млрд рублей. Чистый процентный доход банка вырос в январе текущего года на 7,4% — до 102,8 млрд рублей Чистый комиссионный доход за месяц увеличился на 20,3% — до 26,4 млрд рублей. Банк в январе 2018 года нарастил операционные расходы на 24,5% — до 36,1 млрд рублей. Активы банка с начала года сократились на 1,5% (или на 341 млрд рублей) и на 1 февраля составили 22 трлн 950 млрд рублей.

Несмотря на замедление темпов роста прибыли Сбербанка, ее динамика является хорошей и по году банк вполне может выйти на показатель порядка 800 млрд руб. (по МСФО) или 14% г/г. Снижение динамики прибыли связано с валютными переоценками, без этого фактора мы бы увидели ускорение роста прибыли. Валютная переоценка, вкупе со снижением наличных денежных средств и средств в Банке России (из-за сезонного фактора), стала причиной сокращения активов Сбербанка.

Промсвязьбанк Ахахаха

Ахахаха

Церих говорит что в Сбербанке потенциал 54% с текущих уровней))))))

www.zerich.com/investIdeas/investIdea?Ticker=SBER.html

Сбер стоит $100 млрд!

А они говорят еще 54%! Сбербанк - переход на внутренние рейтинги добавит оптимизма

Сбербанк - переход на внутренние рейтинги добавит оптимизма

Сбербанк опубликовал хорошие результаты по РСБУ за январь

Чистая прибыль банка в январе составила 65.3 млрд руб. (+13% г/г), что предполагает аннуализированный RoE 22.6%. Чистый процентный доход вырос на 7% г/г до 103 млрд руб., а чистый комиссионный доход увеличился на 21% до 26 млрд руб. Доходность активов постепенно снизилась до 5.3% против 5.4%-5.7% во 2П17 за счет снижения процентных ставок и роста кредитного портфеля. Отчисления в резервы упали на 34% г/г до 13 млрд руб., а аннуализированная стоимость риска составила 0.9%. Корпоративный кредитный портфель снизился на 0.4% м/м, что является сезонным снижением, в то время как розничные кредиты выросли на 1.2% м/м. Начиная с 2018, Сбербанк стал применять внутренние рейтинги для оценки кредитных рисков. В результате коэффициент достаточности капитала 1-го уровня вырос до 11.4% (с 10.7%), а общего капитала — до 15.7% с 14.9%.

Сбербанк вновь опубликовал сильные результаты. Мы видим, что чистая процентная маржа начинает сокращаться, в то время как комиссионный доход ускоряется. Оба тренда ожидаемы. Переход на внутренние рейтинги для оценки кредитных рисков был ожидаем и способствует дополнительному оптимизму, увеличивая коэффициенты достаточности капитала банка. Сбербанк торгуется с мультипликаторами P/E 2018019П 6.9/6.1x и P/BV 1.4/1.2x, которые мы считаем привлекательными.

АТОН

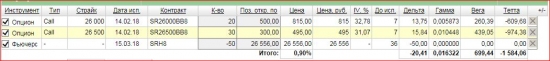

Восстановил шорт по сберу

Отчёт по Сберу вышел хороший, на этом тарили еще вчера, сегодня добивают.

Негативный внешний фон не сможет игнорироваться вечно. Поэтому восстановил шорт прикрытый ранее.

Причина открытия сделки: есть основания что рисуется бычья ловушка.

Учитывая прошлый печальный опыт (перебора риска), страховку брал заранее на опционах.

Сейчас профиль выглядит вот так:

Позиции, такие:

Основной риск, это заработанная прибыль и тета опционов. Выходить из сделки буду около 25100.

Zveroboy, поза понятна. только дороговато получилось. до экспиры осталось меньше 10 дн. распад просто бешеный. Что мешало взять просто путы, хотя бы 250 страйка, но на марте?

Alex64, (Сорри за минус, думал стрелочки это развернуть ответ :))

Эти call брались еще неделю назад, когда они вышли в плюс, я решил перевернуться.

Сбербанк (обыкновенные акции) — если смотреть рекомендации компаний то большинство сейчас говорит о целях 310-353, а некоторые до 400.

Это такие компании как (Goldman Sachs, HSBC, JPMorgan, Morgan Stanley, ВТБ Капитал)

Неужели все они будут рисковать своей репутацией ??? Не очень верится.

Так, что шорт мне кажется дело опасное в такой ситуации.

Pavel K,

Легко,

Их дело продать. Дело в том, что крупные институциональные инвесторы когда начинают пользоваться брокерскими услугами Банка а-ля голдман сакс получают бесплатно доступ к базе ресерчей этого банка. Так вот ресерчеры из кожи вон лезут, чтобы впарить рекомендацию (купить, продать, не важно). Это потому, что инвестор, принявший решение о покупке/продаже, будет делать это через этот банк. Ну, естественно, брокерская комиссия за банком.

400, это 9.6 P / E для сбера, что полный бред! Он столько стоил только в конце 2015, когда все ожидали удвоения чистой прибыли в следующем году (что и случилось). Вот ты ждешь прибыли 1,5 трлн руб. у сбера в 2018?)

300 — честная оценка для сбера. Сейчас даже не для рекламы какой-то… Я просто тут хорошо расписал как банки оценивать, если, конечно, интересно:

t.me/intristic_value

Сбербанк (обыкновенные акции) — если смотреть рекомендации компаний то большинство сейчас говорит о целях 310-353, а некоторые до 400.

Сбербанк (обыкновенные акции) — если смотреть рекомендации компаний то большинство сейчас говорит о целях 310-353, а некоторые до 400.

Это такие компании как (Goldman Sachs, HSBC, JPMorgan, Morgan Stanley, ВТБ Капитал)

Неужели все они будут рисковать своей репутацией ??? Не очень верится.

Так, что шорт мне кажется дело опасное в такой ситуации.

А это 76-152 млрд потерь прибыли ежегодно...

Вячеслав Кабаев, да они просто поднимут немного комиссии и получат +200 млрд. руб. прибыли. с учетом «не больше 1,4 млн. руб.» не смотря на комиссии у них клиентов только прибавится.

КИА,

У них всего около 380 млрд руб прибыли от комиссий и поднять их не так то просто. Это в основном не комиссии при взятии кредита. Это комиссии за обслуживание текущих счетов и банковских карт, а также переводов. А в сегменте банковских карт сейчас очень жесткая конкуренция, которую чувствует даже сбер

Вячеслав Кабаев, так народ сейчас после судов с АСВ подтянется, и прибыль по комиссиям вырастет. физики может и не сильно туда пойдут, а вот Юрики побегут от оспаривания сделок. не будут смотреть на размер комиссий!

А это 76-152 млрд потерь прибыли ежегодно...

Вячеслав Кабаев, да они просто поднимут немного комиссии и получат +200 млрд. руб. прибыли. с учетом «не больше 1,4 млн. руб.» не смотря на комиссии у них клиентов только прибавится.

КИА,

У них всего около 380 млрд руб прибыли от комиссий и поднять их не так то просто. Это в основном не комиссии при взятии кредита. Это комиссии за обслуживание текущих счетов и банковских карт, а также переводов. А в сегменте банковских карт сейчас очень жесткая конкуренция, которую чувствует даже сбер

Посмотрите на NIM Сбера по годам. В 2015 сильный провал, связанный с тем, что кредиты длиннее, чем депозиты. Затем обратный эффект — расширение маржи, причем сейчас она больше, чем в относительно стабильный 2013 год. Думаю, что как ставки на рынке стабилизируются (перестанут падать), Cбер потеряет минимум 0.5% маржи (а это (19'000*0.5%)*0.8 = 76 млрд руб. чистой прибыли!). Вторым важным фактором большой процентной маржи является переликвид на рынке (банкам не нужны деньги, кредитов выдаётся меньше, чем принимается депозитов). Если и этот фактор уйдет, то Сбер потеряет ещё больше маржи. И третий фактор, при низких ставках на рынке, банки имеют меньшую маржу в принципе. Вообще, консервативно, я бы закладывал 6.5%-7% NIM на горизонте 2-3 лет. А это 76-152 млрд потерь прибыли ежегодно...

Посмотрите на NIM Сбера по годам. В 2015 сильный провал, связанный с тем, что кредиты длиннее, чем депозиты. Затем обратный эффект — расширение маржи, причем сейчас она больше, чем в относительно стабильный 2013 год. Думаю, что как ставки на рынке стабилизируются (перестанут падать), Cбер потеряет минимум 0.5% маржи (а это (19'000*0.5%)*0.8 = 76 млрд руб. чистой прибыли!). Вторым важным фактором большой процентной маржи является переликвид на рынке (банкам не нужны деньги, кредитов выдаётся меньше, чем принимается депозитов). Если и этот фактор уйдет, то Сбер потеряет ещё больше маржи. И третий фактор, при низких ставках на рынке, банки имеют меньшую маржу в принципе. Вообще, консервативно, я бы закладывал 6.5%-7% NIM на горизонте 2-3 лет. А это 76-152 млрд потерь прибыли ежегодно...

Если вкратце, фундаментально в долгосроке цена акций Сбера точно будет ниже, но в перспективе 3-4 месяцев она спокойно может достигнуть 300 р.

Подробнее пишу здесь:

t.me/intristic_value Spydell о Сбербанке

Spydell о Сбербанке

Вот что пишет автор про пузырь в Сбере:

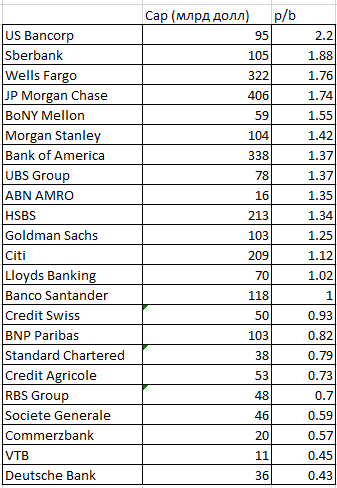

«Сбербанк в пятницу обогнал по капитализации таких европейских мега гигантов, как Deutsche Bank, BNP Paribas, Societe Generale, Credit Agricole, UBS Group, Credit Swiss, RBS Group и Lloyds Banking, став самым дорогим европейским банком за исключением HSBS, но у него активов в 6 раз больше. Более того, позади Morgan Stanley и Goldman Sachs!!! Сравните мировое влияние Сбербанка, которое равно нулю или около него и Goldman Sachs?! С 15 июня Сбербанк вошел в топ 1% самых быстрорастущих акций планеты с капитализацией больше 10 млрд долл.

По отношению капитализация к капиталу Сбербанк находится на втором месте, опережая мега структуры типа JP Morgan Chase (по 27 млрд прибыли в год) и Wells Fargo (23 млрд прибыли в год). События беспрецедентные, т.к. речь идет о самых влиятельных финансовых структурах мира (группа бангстеров), который собственно и определяют современную архитектуру финансовой системы, контролируя глобальные денежные потоки, и формируют стоимость активов. Сбербанк опередил их по финансовым коэффициентам при том, что американские банки в фазе 100 летнего пузыря (т.е. на хаях) и помимо этого всегда торговались с существенной премией к мировым аналогам, а в России наоборот дисконт.

Все это лишь подчеркивает масштаб пузыря в Сбербанке и все эти разговоры про супер-Грефа, супер-акцию и супер-банк закончатся очередным Газпромом. А прогнозы про 1 трлн прибыли при мертвой экономике весьма сюрреалистичны, хотя мы помним, что более 1.5 трлн прибыли Газпрома (еще тех, дорогих рублей) не помогали ему стоить дорого, а ведь все тоже неплохо начиналось с прогнозами в 2007 о 1 трлн долл (!) капитализации. Как говорится, помним, скорбим. Ну а пока наблюдаем за разрывом 100 летнего пузыря в США (американский фондовый рынок) и 10 летнего пузыря в России (Сбербанк). На падающем рынке всегда все прошлые лидеры становятся аутсайдерами.»

Стоит задуматься!

ПокупатьСбербанк сейчас - рискованная идея

ПокупатьСбербанк сейчас - рискованная идея

Российский рынок открылся бурным ростом, чему помогло позитивное закрытие американских бирж. Хотя вчера такой закономерности не было, потому что торги в США также начались с роста индексов, но при этом мы всё равно закрылись в минусе. То есть было понятно, что мы должны расти по идее, но этого не произошло.

Сбербанк" вчера рос против рынка на ожиданиях хорошего финансового отчета. Он появился утром: в январе «Сбербанк» заработал 65,3 млрд рублей чистой прибыли. В течение дня акции то немного снижались, то росли, в общем, консолидировались около определённых уровней на растущем рынке. Я не думаю, что текущая ситуация сложилась из-за разочарования инвесторов в отчёте, скорее это просто перекупленность бумаг. С одной стороны, «Сбербанк» демонстрирует хорошие показатели, но при таком рынке непонятно, какие есть риски и какие есть альтернативы. Мы видим, что у инвесторов существенно возрос спрос на низкодохоные и защитные активы, а покупать банк из развивающейся страны, который очень сильно вырос за последний год – это рискованная идея, поэтому идёт некоторый «фиксинг».

Союнов Гельды

«Альфа Банк»

Отчет Сбербанка не разочаровал

Отчет Сбербанка не разочаровал

В январе 2018 года прибыль «Сбербанка» по РСБУ составила 65,3 млрд рублей, сообщила кредитная организация.

Чистый процентный доход банка увеличился относительно января прошлого года на 7,4% и составил 102,8 млрд руб. вследствие увеличения объема работающих активов и снижения процентных ставок по привлеченным средствам клиентов.Среди новостей на российском рынке, нужно отметить финансовую отчетность «Сбербанка» за январь 2018 года. Вчера акции кредитной организации росли на ожиданиях, а сегодня слегка теряют. Отчет не разочаровал, но в данном случае сработало классическое «покупай на слухах, продавай на событии». У всех были завышенные ожидания относительно отчета, и когда он вышел, инвесторы начали фиксировать прибыль.

Скабалланович Алексей

Сегодня наблюдались покупки в «Магните». На мой взгляд, история в ритейлере еще не закончилась, и пока лучше воздержаться от сделок с данными бумагами.

Один из моих фаворитов на этот год — это «Газпром», и я ожидаю от этой бумаги многого. «РУСАЛ» же, в отличие от «Газпрома», может проиграть рынку в этом году.

«РЕГИОН Эссет Менеджмент»

Шорт сбербанка. Часть 9. Разгрузка.

Здравствуйте, уважаемые коллеги!!! И так, после набора в шорта Сбере от предыдущего понедельника, и последующей работы в КТД уже к этому понедельнику я набрал 3000 контрактов со средней в 26430 пп и был приятно удивлен вчера вечером. Сегодня утром сдал первую половину на 25250 и вторую часть по 25700 в равных долях. Сейчас увеличилась волатильность и меня это не может не радовать. На текущий момент основная позиция не преступила каких-либо изменений. Напомним из чего она состоит: 1.) 4000 контрактов фьючерс сбер обычка- шорт(средняя 22720), 2.) 4000 контрактов call опционов сбербанк обычка( страйк — 25000), 3.) 250000 акций сбербанк преф. — средняя 190, 4.) 2500 пут опционов сбербанк преф.(страйк — 17000).

Раздумывая вчера, как вести себя дальше в текущих условиях я поймал себя на следующий мысли: 1.) Не торопиться, 2.) Взять то, что дают. Т.к. моя первая локальная цель вверху по Сберу обычке находится на уровне 280 рублей, то я принял решение открыть шорт(это будет не новая, а уже основная позиция) на 1000 контрактов в диапазоне 26000-26500(в случае отскока), отскок уже состоялся, поэтому после вечернего клиринга шорт был открыт (средняя 26200). Если сбер пойдет выше — пусть так. Встретим его уже на 29000. Будет коррекция — будем считать это приятным бонусом. Пока сбер силен)) Держим хвост пистолетом и не расслабляемся. Ждём. Текущий фин. рез.: -0.1%%)))

Анатолий Макаров, в 1 части в чистом виде у вас открыта путовая позиция на 4000кт. на обычке и колловая поза на 2500кт. на префе.

Если с префами все понятно, сам так делаю, то непонятно с обычкой, зачем городить огород и тратить депо. если тупо можно купить путы 4000кт. на обычку 250 страйка и дешево и результат тот же.

Alex64, добрый день. Во-первых при росте цены увеличится контанго, что уменьшит премию за колы(я в прошлой статье не написал — это годовые опционы), во-вторых, и это главное, в этом году я хочу заработать на Сбере как на росте, так и на падении.

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Сбербанк вышел в прибыль в октябре 2022 года и может выплатить дивиденды уже в 2023 году (27.11.2022)

- Рекордная прибыль в 2023 году и ожидаемый рекордный дивиденд. (20.10.2023)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Рост процентных ставок может снизить чистую процентную маржу и соответственно прибыль Сбера в следующем году. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций