| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 930,7 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,2 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,4% |

| Див.доход ап | 11,4% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

ао: 306.88₽ +0.22%ап: 306.13₽ +0.38%

-

Сбербанк - набсовет 12 декабря рассмотрит дивидендную политику

Сбербанк - набсовет 12 декабря рассмотрит дивидендную политику

Наблюдательный совет Сбербанка на заседании 12 декабря рассмотрит и утвердит новую дивидендную политику кредитной организации.

Президент-председатель правления Сбербанка Герман Греф:

«Сегодня мы представляли (наблюдательному совету — ред.) нашу стратегию на 2018-2020 годы. Мы детально ее обсудили, договорились о том, что еще некоторые детали текстового характера мы доредактируем и вынесем на окончательное утверждение стратегию на заседание наблюдательного совета 12 декабря. Также вместе со стратегией набсоветом нам поручено подготовить изменения дивидендной политики. Таким образом, 12 декабря будут утверждены оба документа — и наша новая стратегия на 2018-2029 годы, и дивидендная политика».

14 декабря будет сделана презентация для инвесторов.

Ранее Блумберг со ссылкой на два источника сообщил, что совет директоров Сбербанка обсуждает план повышения дивидендных выплат в два этапа. Рассматривается возможность повышения дивидендов за 2017 год до 35-40% с 25% чистой прибыли по МСФО, а в 2018 году — до 50% прибыли.

Вместе с тем источники сообщили о некоторых опасениях Банка России, ключевого акционера Сбербанка, относительно целесообразности таких больших выплат.

Прайм Сбербанк: Повышение целевой цены на фоне перспектив роста дивидендов

Сбербанк: Повышение целевой цены на фоне перспектив роста дивидендов

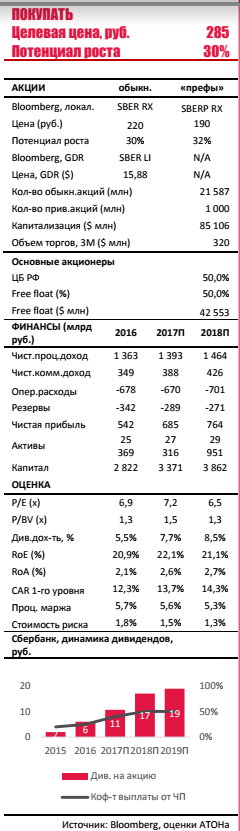

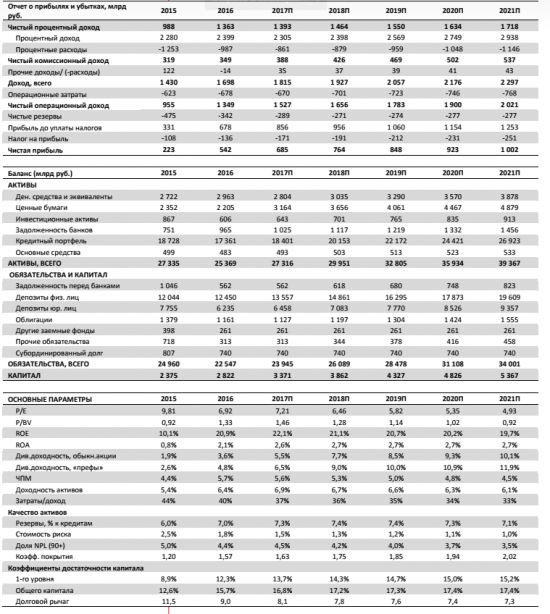

Аналитики считают, что инвесторов сильно обрадует новая дивидендная политика Сбербанка:

Сбербанк в настоящий момент разрабатывает новую стратегию на 2018-2020, которая должна быть утверждена Наблюдательным советом на этой неделе и представлена инвестиционному сообществу 14 декабря. Тем временем, некоторая информация о стратегии просачивается на рынок. В частности, якобы Сбербанк рассматривает увеличение коэффициента дивидендных выплат с 25% в 2016 до 35-40% в 2017 и 50% в 2018, согласно анонимным источникам, которые цитирует Bloomberg. Хотя этот сценарий еще не подтвержден официально, он вполне вероятен, учитывая, что правительство хотело бы видеть более высокие дивиденды от Сбербанка, принимая во внимание его отличные финансовые результаты, в отличие от многих других российских банков. Если этот сценарий подтвердится, Сбербанк увеличит дивиденды вдвое за 2017 до 12 руб. на акцию и почти втрое за 2018 до 17 руб. на акцию. Мы считаем, что инвесторов сильно обрадует новая дивидендная политика Сбербанка, что приведет к переоценке его акций за счет снижения стоимости капитала. С учетом этих ожиданий мы повышаем нашу целевую цену до 285 руб. по обыкновенным акциям (с 240 руб.) и подтверждаем рекомендацию ПОКУПАТЬ.

Большие дивиденды все ближе.

Мы прогнозируем, что чистая прибыль Сбербанка за 2017П составит 685 млрд руб. (+26% г/г; консенсус-прогноз Bloomberg: 667 млрд руб.). При коэффициенте выплат 40% банк должен направить на дивиденды около 274 млрд руб. или 12,0 руб. на обыкновенную и привилегированную акцию. Это вдвое выше уровня 2016 года (6,0 руб.) и предполагает доходность 5,5%/6,5% по обыкновенным/привилегированным акциям. Мы прогнозируем, что в 2018 чистая прибыль вырастет еще как минимум на 10% до 764 млрд руб. (консенсус-прогноз Bloomberg: 740 млрд руб.), и при коэффициенте выплат 50% дивиденды должны вырасти до 17 руб. на акцию – доходность 7,7%/9,0% по обыкновенным/привилегированным акциям – это сделает Сбербанк одной из самых привлекательных дивидендных историй в России. Стратегия Сбербанка по достижению чистой прибыли в 1 трлн руб. в 2020 предполагает среднегодовые темпы роста 13%, которые, на наш взгляд, не так уж агрессивны и вполне достижимы. Это может означать, что дивиденды могут достигнуть 500 млрд руб., а доходность − 10%. Учитывая снижение ключевой ставки ЦБ, низкую инфляцию и падающую доходность облигаций в России, такая щедрая дивидендная доходность также постепенно снизится по мере роста цены акций.

Что насчет коэффициентов достаточности капитала? Если Сбербанк решит повысить коэффициент дивидендных выплат до 50% к 2018, это может ограничить его возможности наращивать капитал, в соответствии со стандартами Базель III. Напомним, Сбербанк оценивает свой коэффициент достаточности капитала 1-го уровня, согласно Базель III по МСФО, выше 10,5% к концу 2017, но нацелен на комфортный уровень около 12,5%. Тем не менее, если новая дивидендная политика будет реализована, достижение этого уровня может стать сложной задачей. Тем не менее, соответствовать коэффициентам достаточности капитала согласно Базель III по МСФО – желание исключительно Сбербанка, и оно не носит обязательного характера. Банк имеет высокие коэффициенты достаточности капитала по Базель I, и его коэффициент Н1.0 по РСБУ (который совпадает с Базель III) составил 14,5% на конец 9M17. ВТБ, второй крупнейший банк в России, не имеет никаких намерений соответствовать стандартам Базель III по МСФО, и Сбербанк в связи с этим может ослабить свои собственные строгие требования к достаточности капитала. Банк также может нарастить капитал после 2018, снизив коэффициент выплат.

Оценка.

Мы повышаем нашу целевую цену для обыкновенных акций Сбербанка до 285 руб. (с 240 руб.), и для привилегированных акций – до 250 руб. с 180 руб. Мы оставляем наши финансовые прогнозы без изменений, но мы снижаем стоимость капитала до 14% с 15%, чтобы отразить улучшение корпоративного управления, связанное с ростом дивидендов. Мы также продляем нашу целевую цену до конца 2018 года. Наша оценка основывается на двухэтапной модели роста Гордона с нормализованным ROE 18%. По текущей цене Сбербанк торгуется с мультипликатором P/E 2018П 6.5x и P/BV 1.28x, которые предполагают существенные дисконты к мировым аналогам. По нашей целевой цене Сбербанк торгуется с мультипликатором P/E 2018П 8.4x и P/BV 1.7x с ROE 21%. День стратегии банка, когда «все карты будут на столе», остается его ключевым краткосрочным катализатором. Мы подтверждаем рекомендацию ПОКУПАТЬ по акциям банка.

АТОН

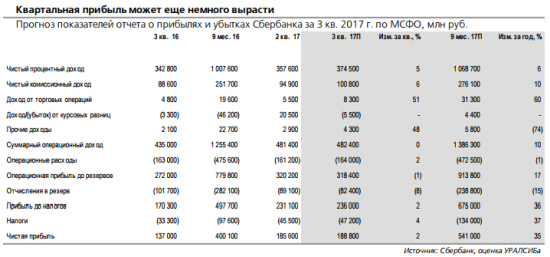

Сбербанк: Финансовая отчетность по МСФО

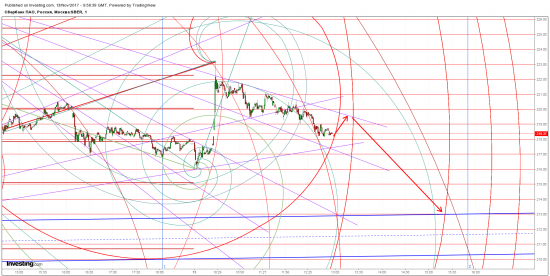

Сбербанк отчитается завтра, 15 ноября и проведет телефонную конференцию

Сбербанк отчитается завтра, 15 ноября и проведет телефонную конференцию

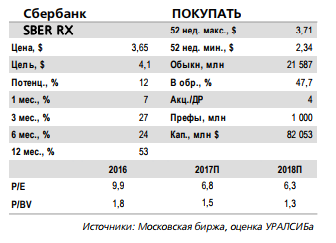

Аналитики Уралсиба ждут стабильную ЧПМ и ускорение роста комиссий:

Сбербанк завтра опубликует финансовые результаты за 3 кв. 2017 г. по МСФО и проведет телефонную конференцию. Мы ждем нового квартального рекорда по чистой прибыли (впрочем, это будет лишь плюс 2% квартал к кварталу, консенсус-прогноз предполагает рост примерно на 5% за квартал). По РСБУ чистая процентная маржа банка в 3 кв. не изменилась, и по МСФО мы также ждем ее примерно на уровне 2 кв. (6,3%, по нашим расчетам). Рост комиссионного дохода мог ускориться до 14% год к году в 3 кв. против 10% во 2 кв. (тренд на ускорение также присутствует в отчетности РСБУ). Рост за 9 мес. мог, таким образом, составить 10%, что укладывается в годовой прогноз, равный 10–12%.

Аналитики Уралсиба ожидают небольшого снижения стоимости риска – до 1,7% с 1,9% во 2 кв.:

Мы также ожидаем небольшого снижения стоимости риска – до 1,7% с 1,9% во 2 кв., когда банк создавал резервы по хорватскому ритейлеру Agrokor. Консенсус-прогноз еще более оптимистичен и предполагает показатель на уровне 1,5%. Соотношение Расходы/Доходы также могло остаться близким к уровню 2 кв. – мы прогнозируем около 34%, что укладывается в обновленный годовой прогноз менеджмента «около 35%», который был дан после публикации отчетности за 2 кв., и означает, что расходы не выросли относительно показателя за 9 мес. 2016 г. Кредитный портфель мог прибавить около 4% за квартал за счет как корпоративных, так и розничных кредитов, в то же время в депозитах мы не ждем сколь бы то ни было существенного роста. ROAE мог составить 24% за квартал и за 9 мес., что предполагает потенциал превышения годового прогноза менеджмента за весь год (был повышен с 16–19% до «примерно 20%» после отчетности за 2 кв.). Наш текущий прогноз – около 23%.

Аналитики Уралсиба считают, что запас по достаточности капитала позволяет нарастить дивиденды:

Акции банка на прошлой неделе резко отреагировали на слухи о возможном повышении дивидендных выплат до 35–40% от чистой прибыли за 2017 г. и до 50% в 2018 г., что означает дивидендную доходность для обыкновенных акций в размере 5–5,8%, а для «префов» – 5,8–6,6%. У банка на данный момент имеется запас по капиталу (показатели Н1.1 и Н1.2 на 1 ноября составляли 10,9%; минимум для системно значимых организаций с учетом буферов в 2018 г. будет составлять 7,025%). По нашей оценке, повышение коэффициента выплат с 25% до 40% может стоить банку около 50 б.п. по показателю Н1.1, что выглядит допустимым даже с учетом дополнительного негативного эффекта от введения стандарта МСФО 9 (порядка 50 б.п. для основного капитала, по оценке менеджмента). Мы подтверждаем рекомендацию ПОКУПАТЬ для бумаг Сбербанка и ждем комментариев менеджмента относительно годовых прогнозов. Комментарии по поводу дивидендов, скорее всего, будут отложены до презентации новой стратегии 14 декабря в Лондоне.

Сбербанк» признался, что стал причиной дефицита видеокарт в России

www.ntv.ru/novosti/1950387/

Не знаю как там исскуственный интелект, но помайнить, точно могут, да и фейк может быть про интелект. Ну или как прогназирует Греф, что банковская система, лет через десять может существенно измениться, что не будет такого количество персонала в банках, а работа будет производится за счет автоматизации(программ и. т.д)

Геннадий Парфенов,

GPU были разработаны для обработки видео. Да, GPU могут делать и математические расчёты и многие другие задачи, но сконструированы они были именно для обработки видео, а не для принятия решений. Обработка видео представляет из себя большие объёмы однотипной работы, при которой пикселям на экране монитора постоянно указывается, что они должны делать. Для эффективного выполнения такой работы GPU сконструированы так, что могут быстро обрабатывать большие объёмы повторяющихся операций, но при этом довольно медлительны в переключении на новую задачу. GPU содержат в себе большое количество ALU, значительно большее, чем содержат в себе CPU. В результате чего GPU выполняет громоздкие математические вычисления намного быстрее чем CPU.

CPU, в первую очередь, разрабатывались для того, чтобы принимать решения в соответствии с указаниями программы. Например, если вы печатаете документ и сохраняете его, то работа CPU заключается в том, чтобы преобразовать ваш документ в соответствующий тип файла и дать указание жёсткому диску записать этот файл. Процессор также способен выполнять математические расчёты, в каждом CPU есть один или несколько ALU, способен следовать инструкциям «если произошло это — сделай то, иначе сделай что то другое». Большое количество элементов CPU занимаются отслеживанием того, способны ли остальные элементы переключиться на выполнение новой задачи в необходимый момент.

Они что там будут майнить эфир или свой эфирчик замутят, если нужно было что принимал решение комп тогда надо супер компьютер. Взгляд на СБЕР

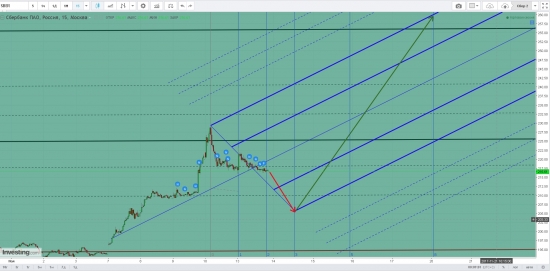

Взгляд на СБЕР

СБЕР показал примерные уровни коррекции. Все кто надеется на закрытие ГЕПа — спешу Вас разочаровать… только после отработки целей...

Так что внимательно смотрим за уровнем 204-205 р за акцию. Соответственно завтра также жду ослабления рубля… и нефть отправиться на коррекцию… все по плану ))

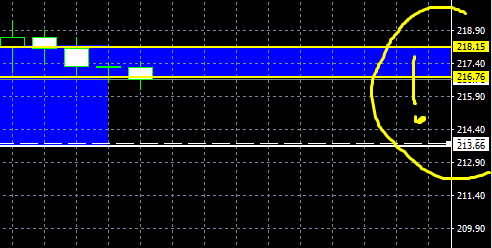

шорт сбера

шорт сбера

возможно идем делать минимумы дня. смотрите предыдущие посты по сберу, пока определяется зона, где можем проторговать завтра

invst.ly/5tq-k Сбербанк

Сбербанк

Пойдет вниз, если (условие) пробьет 213,66 и не будет подниматься выше этой отметки. Предположим что цена подошла к отметке 213,66. если цена не сможет опуститься ниже, то покупка со стопом за 213,66. «Пока» ситуация неопределенная. Рэндж ограничен.

Важные точки: 216,76, 218,15, 221,13, 222,60 и 225,28.

От них можно торговать. Если понимаете условия цен.

213,66 — важная точка для быков.

Личное видение — рост. Но с учётом вариантов.

Инновационный сбербанк

Я считаю сбербанк конченым банком. Он убог до сути своей.

Про то, что он разделен на дочерние общества, и каждое отделение вообще как самостоятельная фирма — уже писали. Именно поэтому восстановить карту можно лишь где открывали, все отделения работают по разному, нередко не работают с физиками, а также тянется прочий совковый бред.

Полным бредом является вообще наличие в банке очереди — надо уважать время людей и время самых дешевых в стране операционисток.

Тотальным бредом является общая очередь бабушек, у которых в этом сбертвиттере может пройти вся оставшаяся жизнь, и работника, который выскочил на обед, и время которого имеет цену.

Вчера пытался зайти в сбербанк-онлайн, Смс шла 10 минут, вместо максимальных 1-2. Какие роботы вместо кассиров-операционистов, нередко старых и плохообученных, если в онлайн-банк не войти полдня!

Греф потерял не только «заводские настройки», как мужчина, но и ориентацию в пространстве. Выдавай гранты талантливой молодежи, оплачивай обучение лучшим, введи карту «благотворительность», чтобы проценты на остаток например шли на счета детских учреждений… Стань реально лучшим банком в стране, а не эксплуатируй вечную мерзлоту российской территории, где лишь сбербанк и имел свои отделения.

Нет, занимаемся какой-то тотальной фигней, предлагаем предоставлять вкладчику не более одной страховой выплаты по вкладам за всю его жизнь, и чтоб не более 3 млн рублей (двухлетняя радикальная идея Грефа, мол в целях повышения финответственности вкладчиков за свои решения).

Ты лучше процент повысь тем, кто у тебя больше 2 сроков (например 2 лет) деньги держит, новатор, у тебя не проценты по вкладу, а лишь частичная компенсация инфляции. В то время как комиссии за наличные в некоторых случаях достигают 10%, если человек снимает сверх лимитов деньги, переведенные из другого банка и не пролежавшие месяц, — сам на это напоролся, помню — типа до 2 млн снять -1%, до 5 млн -5%, а выше -9% (!).

Когда в 2014 году доллар скакнул, у тебя какие в банке курсы в банке стояли? рядом надо было однорукого бандита ставить, чтобы такие курсы были обоснованными.

Какая реклама у сберанка — это отдельная песня, про то как Гермес пополняет баланс Зевсу (!) на 200 рублей. Олимп в шоке.

А бардак с документами? Мне нужно было подтверждение моего перевода на карту человека. Были распечатки по карте получателя, полученные в суде, нужно было чтобы конкретно банк подтвердил, что это МОЙ платеж. Написал заявление, два месяца ждал ответа, потому что передали в Москву. в итоге ответ -отписка, что не может предоставить, так как данных за 2014 год в системе уже нет, они перешли на новую, млин, модернизированную систему учета и проводок.

Добавим, что дивиденды копейки.

Добавим, что как брокер сбербанк какашка тоже.

В общем, лебединая песня Сбербанка — ты уже звучишь.

P.S.

-Вы любите Кафку???

-О, да, особенно ГРЕФневую!

Vanuta, сбер раньше форда стал использовать экзоскелеты?

Инновационный сбербанк

Я считаю сбербанк конченым банком. Он убог до сути своей.

Про то, что он разделен на дочерние общества, и каждое отделение вообще как самостоятельная фирма — уже писали. Именно поэтому восстановить карту можно лишь где открывали, все отделения работают по разному, нередко не работают с физиками, а также тянется прочий совковый бред.

Полным бредом является вообще наличие в банке очереди — надо уважать время людей и время самых дешевых в стране операционисток.

Тотальным бредом является общая очередь бабушек, у которых в этом сбертвиттере может пройти вся оставшаяся жизнь, и работника, который выскочил на обед, и время которого имеет цену.

Вчера пытался зайти в сбербанк-онлайн, Смс шла 10 минут, вместо максимальных 1-2. Какие роботы вместо кассиров-операционистов, нередко старых и плохообученных, если в онлайн-банк не войти полдня!

Греф потерял не только «заводские настройки», как мужчина, но и ориентацию в пространстве. Выдавай гранты талантливой молодежи, оплачивай обучение лучшим, введи карту «благотворительность», чтобы проценты на остаток например шли на счета детских учреждений… Стань реально лучшим банком в стране, а не эксплуатируй вечную мерзлоту российской территории, где лишь сбербанк и имел свои отделения.

Нет, занимаемся какой-то тотальной фигней, предлагаем предоставлять вкладчику не более одной страховой выплаты по вкладам за всю его жизнь, и чтоб не более 3 млн рублей (двухлетняя радикальная идея Грефа, мол в целях повышения финответственности вкладчиков за свои решения).

Ты лучше процент повысь тем, кто у тебя больше 2 сроков (например 2 лет) деньги держит, новатор, у тебя не проценты по вкладу, а лишь частичная компенсация инфляции. В то время как комиссии за наличные в некоторых случаях достигают 10%, если человек снимает сверх лимитов деньги, переведенные из другого банка и не пролежавшие месяц, — сам на это напоролся, помню — типа до 2 млн снять -1%, до 5 млн -5%, а выше -9% (!).

Когда в 2014 году доллар скакнул, у тебя какие в банке курсы в банке стояли? рядом надо было однорукого бандита ставить, чтобы такие курсы были обоснованными.

Какая реклама у сберанка — это отдельная песня, про то как Гермес пополняет баланс Зевсу (!) на 200 рублей. Олимп в шоке.

А бардак с документами? Мне нужно было подтверждение моего перевода на карту человека. Были распечатки по карте получателя, полученные в суде, нужно было чтобы конкретно банк подтвердил, что это МОЙ платеж. Написал заявление, два месяца ждал ответа, потому что передали в Москву. в итоге ответ -отписка, что не может предоставить, так как данных за 2014 год в системе уже нет, они перешли на новую, млин, модернизированную систему учета и проводок.

Добавим, что дивиденды копейки.

Добавим, что как брокер сбербанк какашка тоже.

В общем, лебединая песня Сбербанка — ты уже звучишь.

P.S.

-Вы любите Кафку???

-О, да, особенно ГРЕФневую!

Vanuta, Как дела у самого главного шортиста сбера?

БКС поднял оценку акций Сбербанка на 29%, подтвердив рейтинг «покупать»

Москва. 13 ноября. ИНТЕРФАКС — Финансовая группа (ФГ) «БКС» повысила прогнозную стоимость акций Сбербанка (MOEX: SBER) с 225 рублей до 290 рублей за штуку, сообщается в обзоре ФГ.

Рекомендация «покупать» для этих бумаг была подтверждена.

Как отмечается в обзоре, прогнозная цена акций банка была пересмотрена на фоне сильных финансовых показателей, а также в ожидании увеличения Сбербанком дивидендных выплат.

«Мы повышаем наш прогноз чистой прибыли Сбербанка на 2017-2019 гг. на 11-20% в свете сильных финансовых результатов и более оптимистично, чем консенсус, смотрим на способность Сбербанка генерировать прибыль. По нашему мнению, нет причин ожидать, что второе полугодие 2017 года будет слабее, чем первое, и полагаем, что прибыль продолжит расти благодаря восстановлению роста кредитования, комиссий и низких отчислений в резерв. Мы также более оптимистично смотрим на дивиденды: в нашу модель закладывается повышение коэффициента выплат до 50% от прибыли за 2018 год», — пишут эксперты «БКС».

Alex64, в последний вагон прыгают :)

Тимофей Мартынов, Если коменты почитать, то большинство уже во встречном места заняли. Думаю что после столь бурного роста бумага должна затухнуть на некоторое время, возможно чуть сползти вниз.После чего аптренд как всегда будет продолжен.Просто покорённые вершины нужно хорошенечко «оттоптать» привыкнуть морально к ним.С другой стороны шортистами данный откат будет воспринят как слабость бумаги, сбербанк гавно и.т.д после чего они понабьются в этот вагон и их прибьют в очередной раз.

Думаю что после столь бурного роста бумага должна затухнуть на некоторое время, возможно чуть сползти вниз.После чего аптренд как всегда будет продолжен.Просто покорённые вершины нужно хорошенечко «оттоптать» привыкнуть морально к ним.С другой стороны шортистами данный откат будет воспринят как слабость бумаги, сбербанк гавно и.т.д после чего они понабьются в этот вагон и их прибьют в очередной раз.

БКС поднял оценку акций Сбербанка на 29%, подтвердив рейтинг «покупать»

Москва. 13 ноября. ИНТЕРФАКС — Финансовая группа (ФГ) «БКС» повысила прогнозную стоимость акций Сбербанка (MOEX: SBER) с 225 рублей до 290 рублей за штуку, сообщается в обзоре ФГ.

Рекомендация «покупать» для этих бумаг была подтверждена.

Как отмечается в обзоре, прогнозная цена акций банка была пересмотрена на фоне сильных финансовых показателей, а также в ожидании увеличения Сбербанком дивидендных выплат.

«Мы повышаем наш прогноз чистой прибыли Сбербанка на 2017-2019 гг. на 11-20% в свете сильных финансовых результатов и более оптимистично, чем консенсус, смотрим на способность Сбербанка генерировать прибыль. По нашему мнению, нет причин ожидать, что второе полугодие 2017 года будет слабее, чем первое, и полагаем, что прибыль продолжит расти благодаря восстановлению роста кредитования, комиссий и низких отчислений в резерв. Мы также более оптимистично смотрим на дивиденды: в нашу модель закладывается повышение коэффициента выплат до 50% от прибыли за 2018 год», — пишут эксперты «БКС».

Alex64, в последний вагон прыгают :) БКС поднял оценку акций Сбербанка на 29%, подтвердив рейтинг «покупать»

БКС поднял оценку акций Сбербанка на 29%, подтвердив рейтинг «покупать»

Москва. 13 ноября. ИНТЕРФАКС — Финансовая группа (ФГ) «БКС» повысила прогнозную стоимость акций Сбербанка (MOEX: SBER) с 225 рублей до 290 рублей за штуку, сообщается в обзоре ФГ.

Рекомендация «покупать» для этих бумаг была подтверждена.

Как отмечается в обзоре, прогнозная цена акций банка была пересмотрена на фоне сильных финансовых показателей, а также в ожидании увеличения Сбербанком дивидендных выплат.

«Мы повышаем наш прогноз чистой прибыли Сбербанка на 2017-2019 гг. на 11-20% в свете сильных финансовых результатов и более оптимистично, чем консенсус, смотрим на способность Сбербанка генерировать прибыль. По нашему мнению, нет причин ожидать, что второе полугодие 2017 года будет слабее, чем первое, и полагаем, что прибыль продолжит расти благодаря восстановлению роста кредитования, комиссий и низких отчислений в резерв. Мы также более оптимистично смотрим на дивиденды: в нашу модель закладывается повышение коэффициента выплат до 50% от прибыли за 2018 год», — пишут эксперты «БКС».

Инновационный сбербанк

Инновационный сбербанк

Я считаю сбербанк конченым банком. Он убог до сути своей.

Про то, что он разделен на дочерние общества, и каждое отделение вообще как самостоятельная фирма — уже писали. Именно поэтому восстановить карту можно лишь где открывали, все отделения работают по разному, нередко не работают с физиками, а также тянется прочий совковый бред.

Полным бредом является вообще наличие в банке очереди — надо уважать время людей и время самых дешевых в стране операционисток.

Тотальным бредом является общая очередь бабушек, у которых в этом сбертвиттере может пройти вся оставшаяся жизнь, и работника, который выскочил на обед, и время которого имеет цену.

Вчера пытался зайти в сбербанк-онлайн, Смс шла 10 минут, вместо максимальных 1-2. Какие роботы вместо кассиров-операционистов, нередко старых и плохообученных, если в онлайн-банк не войти полдня!

Греф потерял не только «заводские настройки», как мужчина, но и ориентацию в пространстве. Выдавай гранты талантливой молодежи, оплачивай обучение лучшим, введи карту «благотворительность», чтобы проценты на остаток например шли на счета детских учреждений… Стань реально лучшим банком в стране, а не эксплуатируй вечную мерзлоту российской территории, где лишь сбербанк и имел свои отделения.

Нет, занимаемся какой-то тотальной фигней, предлагаем предоставлять вкладчику не более одной страховой выплаты по вкладам за всю его жизнь, и чтоб не более 3 млн рублей (двухлетняя радикальная идея Грефа, мол в целях повышения финответственности вкладчиков за свои решения).

Ты лучше процент повысь тем, кто у тебя больше 2 сроков (например 2 лет) деньги держит, новатор, у тебя не проценты по вкладу, а лишь частичная компенсация инфляции. В то время как комиссии за наличные в некоторых случаях достигают 10%, если человек снимает сверх лимитов деньги, переведенные из другого банка и не пролежавшие месяц, — сам на это напоролся, помню — типа до 2 млн снять -1%, до 5 млн -5%, а выше -9% (!).

Когда в 2014 году доллар скакнул, у тебя какие в банке курсы в банке стояли? рядом надо было однорукого бандита ставить, чтобы такие курсы были обоснованными.

Какая реклама у сберанка — это отдельная песня, про то как Гермес пополняет баланс Зевсу (!) на 200 рублей. Олимп в шоке.

А бардак с документами? Мне нужно было подтверждение моего перевода на карту человека. Были распечатки по карте получателя, полученные в суде, нужно было чтобы конкретно банк подтвердил, что это МОЙ платеж. Написал заявление, два месяца ждал ответа, потому что передали в Москву. в итоге ответ -отписка, что не может предоставить, так как данных за 2014 год в системе уже нет, они перешли на новую, млин, модернизированную систему учета и проводок.

Добавим, что дивиденды копейки.

Добавим, что как брокер сбербанк какашка тоже.

В общем, лебединая песня Сбербанка — ты уже звучишь.

P.S.

-Вы любите Кафку???

-О, да, особенно ГРЕФневую!

Сбербанк» признался, что стал причиной дефицита видеокарт в России

Сбербанк» признался, что стал причиной дефицита видеокарт в России

www.ntv.ru/novosti/1950387/

Не знаю как там исскуственный интелект, но помайнить, точно могут, да и фейк может быть про интелект. Ну или как прогназирует Греф, что банковская система, лет через десять может существенно измениться, что не будет такого количество персонала в банках, а работа будет производится за счет автоматизации(программ и. т.д) ОИ на сбербанке, продолжение темы

ОИ на сбербанке, продолжение темы

количество открытых позиций на минимуме с 23 октября, закрытие позиций продолжается

invst.ly/5tlbu

анализ по ОИ в квике

joxi.ru/KAg7VdZt401V9A

профиль объема на акциях, первая цель 212-213

joxi.ru/KAxdkNnIM0zNXA

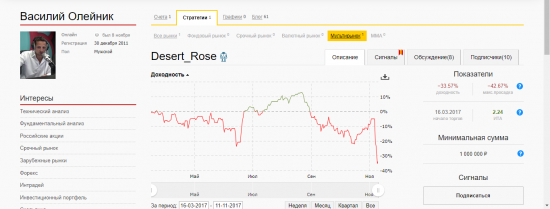

Одна картинка стоит тысячи слов

Одна картинка стоит тысячи слов

На смартлабе к сожалению, не приветствуются картинки без текста, но реально же: Одна картинка стоит тысячи слов.

Вася на очередном семинаре в Чебоксарах обещал коррекцию по СБЕРУ и судя по его портфелю, он зашортил.

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций