| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 858,4 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,1 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,5% |

| Див.доход ап | 11,5% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

Чего ждать от Сбербанка ч.2

Чего ждать от Сбербанка ч.2

Как обычно копипастик по Сбербанку.

Спред между Сбер–обычкой и Сбер-преф достиг 15%. В норме это 25%. Исходя из исторических данных снижение спреда указывает на приближающийся разворот тренда. Как правило, такие перегибы возникают в результате сильных трендовых движениях. Трейдеры сначала покупают (или шортят) обычку, так как она падает или растёт сильнее префа. Позже когда их выносят, они смещают свой интерес на префы, так как гарантийное обеспечение меньше. И там их опять выносят, так как префы начинают догонять обычку. Эта история повторяется из года в год, будьте внимательны.

Продолжение с графиком тут

Суд Хорватии отклонил апелляцию Сбербанка по финансовым схемам Agrokor

Суд Хорватии отклонил апелляцию Сбербанка по финансовым схемам Agrokor

Высокий коммерческий суд Хорватии отклонил 1 августа апелляцию Сбербанка на законность схемы roll-up по долгу Agrokor, пишет агентство Блумберг со ссылкой на отчет хорватской компании на сайте Министерства экономики. Агентство также сообщает, что банк Intesa присоединился к другому иску Сбербанка к Agrokor в Сербии. (Прайм)

Немного про сбер и его исторические хаи..

Немного про сбер и его исторические хаи..

Смотрю всем интересно где-же хаи у сбера и когда развернется??? Публикую картинку: Это сбер в долларах, недельки с 2011года!

И сразу видно где же хаи..

Интересно конечно форум почитать, но не правильнее ли будет свежие комментарии отображать вверху? А то, при первом просмотре, я подумал, что последний коммент от 7 сентября.

П.С. интересна ситуация по сберу, буду почаще заходить

Ильмир Ахметшин, учтем ваше мнение.

возможно вы правы.

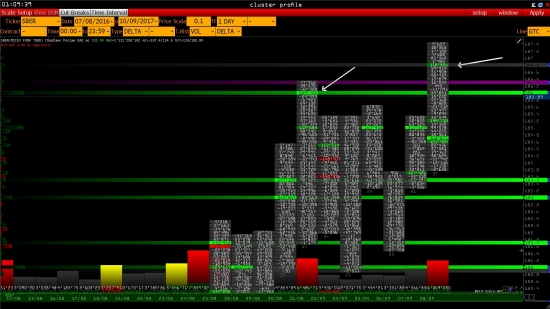

Geist, интересно будет глянуть обьемы на 200, но думаю что должны напугать шортилок

Geist, интересно будет глянуть обьемы на 200, но думаю что должны напугать шортилок Интересно конечно форум почитать, но не правильнее ли будет свежие комментарии отображать вверху? А то, при первом просмотре, я подумал, что последний коммент от 7 сентября.

Интересно конечно форум почитать, но не правильнее ли будет свежие комментарии отображать вверху? А то, при первом просмотре, я подумал, что последний коммент от 7 сентября.

П.С. интересна ситуация по сберу, буду почаще заходить

Geist, у меня тупая мысль. будет выше к концу года. продал в адр по 13 3/4, буду выкупать любую коррекцию

Geist, у меня тупая мысль. будет выше к концу года. продал в адр по 13 3/4, буду выкупать любую коррекцию

Коллеги, кто в лонге сбер об. - какие мысли?

Коллеги, кто в лонге сбер об. - какие мысли?

Когда будем штурмовать 200, сходу или после коррекции? ;)

Я предыдущий лонг закрыл перед отпуском в районе 179.7 (писал об этом), но после отпуска снова влез по 181.83. Пока держу, а сегодня даже добавил.

Априори пока вижу продолжение роста, но хаи есть хаи, на них почти всё возможно, поэтому пока собираюсь торговать больше по тактическому плану, а не по стратегическому ;) По обстановке, короче говоря.

Какие мысли? Сбер рвет и мечет

Сбер рвет и мечет

Робяты, прогнозы в топку.Система торгует в лонг.4ая сделка по фьючу сбербанка в плюс с начала июля.Два раза делал прогноз на разворот, но увы.Хорошо, что я не торгую по прогнозам.Первый раз здесь(https://smart-lab.ru/blog/413762.php) я вдруг решил, что если две сделки подряд в плюс, третий не дано,(статистика рулит), значит на разворот.Ошибался.Потом просигналил 4ый лонг от 18277.Думаю на 4ый раз точно убыток.Но опять сбер допер до цены активации профита.В данный момент включен тралл.Вот и делай прогнозы.Ты делаешь прогноз, а он прет и прет.

пс рекомендую сайт по подсчету предполагаемой прибыли.Например, если вы начали со 100000р и делаете 50% в год, то с учетом реинвестирования через 5лет у вас будет 11580465.51.Удобный калькулятор.

planetcalc.ru/573/ Сбербанк - 201.75

Сбербанк - 201.75

да уж. высоко забрался сбер.

посмотрим на сбер исходя из фибо.

общий вид

последний глобальный импульс 1-2 и коррекция.

23.6 в качестве поддержки и пробой двойки

куда идем вот в чем вопрос

ф. расширение 1-2-3

на днях это выглядит вот так

что имеем.

поддержка — двойка ( стандарт. фибо)

сопротивление — 38.2 ( ф. расширение)

посмотрим насколько приближен будет прогноз к реальности )

Сбербанк успокоил паникующих россиян /

Сбербанк успокоил паникующих россиян /Сбербанк опроверг появившиеся в соцсетях сообщения об изменении статуса дебетовых банковских карт на овердрафтные.

В ряде регионов России стали распространяться сообщения, что Сбербанк без согласия клиентов перевел дебетовые карты клиентов в статус овердрафтных. «Этот статус означает, что теперь на вашей карте не только ваши личные активы, но и активы банка… Если вам на карту перевели энную сумму, вам пришло оповещение, и вы тут же сняли сумму или перевели на другой счёт, то с вас тоже спишут процент», — утверждают авторы рассылки, выдержки из которой привел портал «Город».

Далее: news.rambler.ru/business/37866901/?utm_content=news&utm_medium=read_more&utm_source=copylink Сбербанк - прогнозируем коэффициент выплат 30% и 9,1 руб. на акцию, однако банк может удивить более высокими дивидендами

Сбербанк - прогнозируем коэффициент выплат 30% и 9,1 руб. на акцию, однако банк может удивить более высокими дивидендами

Минфин предлагает единый подход к дивидендной политике госбанков

Министерство финансов настаивает на едином подходе к дивидендной политике госбанков, включая Сбербанк, однако с привязкой к их уровням достаточности капитала. Министерство ведет переговоры по этому вопросу с Центральным банком, и в скором времени будет объявлено финальное решение. На настоящий момент Минфин закладывает в бюджет дивиденды в размере 150 млрд руб. от Сбербанка в 2018.

Это пока всего лишь предварительные обсуждения. Исходя из бюджетных расчетов Минфина, Сбербанку придется выплатить в общей сложности 300 млрд руб. дивидендов или 13,5 руб. на акцию (и по обыкновенным, и по привилегированным акциям). Это предполагает доходность 7,4% по обыкновенным и 8,4% по привилегированным акциям. Мы сомневаемся, что Сбербанк согласится выплатит такие высокие дивиденды за 2017 (хотя это возможно), поскольку ему необходимо наращивать капитал. На настоящий момент мы прогнозируем коэффициент выплат 30% и 9,1 руб. на акцию, однако банк может удивить более высокими дивидендами, например, банк может выпустить субординированные облигации для увеличения капитала и одновременно повысить дивиденды. Банк остается нашим фаворитом.

АТОН Сбербанк предложит населению собственные вечные облигации

Сбербанк предложит населению собственные вечные облигации

Сбербанк хочет продавать собственные вечные облигации через сеть своих отделений, сообщили «Ведомостям» три сотрудника Сбербанка. Продажи начнутся в октябре. Облигации на сумму до 150 млрд руб., срок погашения не установлен – по усмотрению эмитента, пока не зарегистрированы в ЦБ, но их проспект уже утвержден наблюдательным советом, хотя условия выпуска еще не определены. (Ведомости) Мой второй пост про Сбербанк

Мой второй пост про Сбербанк

Доброй ночи, друзья!

В первую очередь адресую данное сообщение к тем, кто работает по сберу, интересно узнать какие у вас ближайшие цели, как по лонгам, так и по шортам?

Теперь кратко по неделе: Так понимаю, что интрадейщиков, не так много поэтому на мой прошлый анализ минуток и десятиминуток все клали с высокой колокольни:) Поэтому давайте коротко обсудим только прошедшие 5 дней.

Итак: Всю неделю нас болтали 180,9-185,6 (посмотрите мой прошлый пост, я там писал, что 180-181 будут насмерть держать так и произошло) и в пятницу заветные 186 прокололи, но как выяснилось делать этого не хотели (роботеки переборщили видимо с давлением во время набора позиции))) ибо быстро вернулись обратно в массив недели. Честно говоря дальнейший рост просматривается уже не за горами, вопрос остаётся в дате, когда же это произойдёт?)

Теперь про тех, кто говорил, что отсюда нужно шортить. Скажу так, от этих уровней можно шортить, НО в меру! Я вчера шортил, но без фанатизма.

Да, лонги есть в прошлом посте, если интересно то смотрите.

PS: Друзья убедительная просьба давайте по делу, без шаблонов (а то началось, спекулянт не спекулянт). Если интересно обсудить предстоящую неделю, то с большим удовольствием обсужу с технарями, объёмщиками и волновиками их видение предстоящей недели.

Минфин пока обсуждает с ЦБ РФ размер дивидендов Сбербанка и других госбанков - Силуанов

Минфин пока обсуждает с ЦБ РФ размер дивидендов Сбербанка и других госбанков - Силуанов

Минфин РФ пока продолжает обсуждать с ЦБ вопрос о размере дивидендов Сбербанка и хочет распространить на все банки с госучастием.

Уровень выплаты дивидендов будет увязан с выполнением норматива достаточности капитала

Министр финансов Антон Силуанов:«Мы обсуждаем этот вопрос с ЦБ как с основным акционером Сбербанка»

«Здесь важно соблюдение нескольких условий, чтобы дивиденды не приводили к риску невыполнения норматива достаточности капитала (Н1)… Переговоры с ЦБ находятся в процессе. Я уверен, что в ближайшее время мы найдём решение этого вопроса с ЦБ»

«Мы обсуждаем возможность использования такого подхода к другим банкам… Мы поддерживаем позицию в области дивидендной политики о выплате дивидендов с учётом особенностей банковского сектора, то есть необходимости выполнения норматива Н1»«После анализа последствий для каждого банка выполнения этого норматива, с учётом всех рисков, которые могут быть в следующем году, будут уже определяться конкретные предложения по уровню дивидендов по ключевым банкам с госучастием».

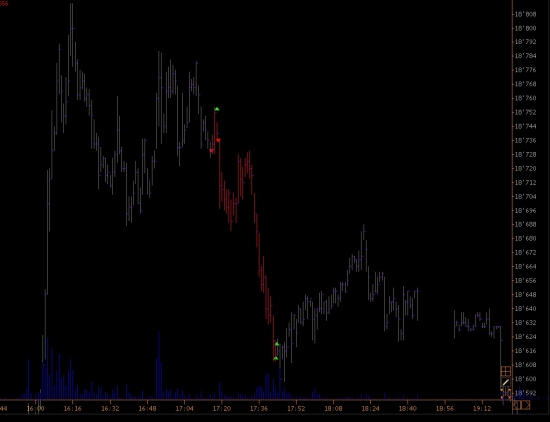

Прайм Это же надо было всю неделю таскать тудю-сюда, чтобы вот так стрельнуть, махинаторы блин.

Это же надо было всю неделю таскать тудю-сюда, чтобы вот так стрельнуть, махинаторы блин. Сбербанк

Сбербанк

Ребят, сам не люблю такие сигналы. Но тут прям ювелирщина.

Все очень наглядно =)

188 — 189 шорт (стоп 190,50)

180 — тейк

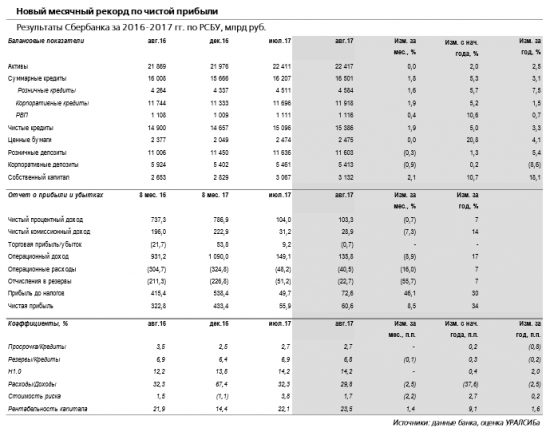

Сбербанк - за 8 мес. банк заработал 433 млрд руб. чистой прибыли и показал рентабельность капитала, равную почти 22%

Сбербанк - за 8 мес. банк заработал 433 млрд руб. чистой прибыли и показал рентабельность капитала, равную почти 22%

Результаты за август по РСБУ: ROAE вырос до 23,5%

Новый рекорд по прибыли. Вчера Сбербанк опубликовал финансовые результаты за август и 8 мес. по РСБУ. Месячная чистая прибыль выросла в августе на 9%, достигнув рекордных 60,6 млрд руб., а ROAE увеличился до 23,5%. Маржа, в мае-июле находившаяся на локальном максимуме 6,8%, снизилась на 20 б.п. до 6,6%, что, впрочем, все равно является довольно высоким уровнем. Чистые комиссии ускорили рост год к году до 14% против 13% по итогам 7 мес. 2017 г. Рост расходов, напротив, замедлился до 7% год к году с 8% за 7 мес.; отношение Расходы/Доходы снизилось до 30% по сравнению с 32% в июле. Стоимость риска упала до 1,7% с высокого июльского уровня 3,8%.

Рост корпоративного кредитования продолжается. Корпоративные кредиты в номинальном выражении выросли на 1,9% за месяц, а за вычетом переоценки рост превысил 2%, то есть банк третий месяц подряд демонстрирует довольно активное наращивание портфеля. В розничном сегменте портфель прибавил 1,6% за месяц, что является лучшим месячным показателем с 2014 г. С начала нынешнего года корпоративный портфель в номинальном выражении вырос на 5,2%, розничный на 5,7%, и при отсутствии шоковых сокращений портфеля можно говорить о том, что банк уже выполняет свой годовой прогноз, предусматривающий 5-7-процентный рост. Менеджмент связывает увеличение спроса на кредиты с понижением ставок в среднем на 2 п.п. с начала года. При этом относительно слабую динамику продемонстрировали депозиты, сократившиеся на 0,3% (розница) и на 0,9% (корпоративные клиенты) в номинальном выражении.

Ждем ROAE по МСФО на уровне почти 23% по итогам года. За 8 мес. банк заработал 433 млрд руб. чистой прибыли и показал рентабельность капитала, равную почти 22%. Недавно мы повысили наш прогноз прибыли по МСФО на текущий год до 706 млрд руб. при ROAE чуть ниже 23%. Пока прибыль по МСФО несколько опережает результат по РСБУ (на 11% за 1 п/г), и наш прогноз представляется нам вполне реалистичным. Мы подтверждаем рекомендацию ПОКУПАТЬ акции Сбербанка.

Уралсиб Сбербанк продолжает удерживать хорошие темпы роста прибыли

Сбербанк продолжает удерживать хорошие темпы роста прибыли

Сбербанк в январе-августе 2017г увеличил чистую прибыль по РСБУ на 34% — до 433 млрд. руб.

Сбербанк России в январе-августе 2017 года увеличил чистую прибыль по РСБУ на 34,3% — до 433,4 млрд. рублей по сравнению 322,8 млрд. рублей за аналогичный период 2016 года, говорится в сообщении банка. В августе 2017 года Сбербанк получил чистую прибыль в размере 60,6 млрд. рублей, что на 26,8% больше показателя за август 2016 года (47,8 млрд. рублей). Чистый процентный доход банка за 8 месяцев 2017 года вырос на 6,7% — до 786,9 млрд. рублей. Активы в августе текущего года практически не изменились, оставшись на уровне 22 трлн. 416,8 рублей. За январь-август текущего года активы выросли на 2,0%.

Сбербанк продолжает удерживать хорошие темпы роста прибыли, причем в августе наблюдалось ускорение. Рост прибыли банка способствует снижение стоимости фондирования за счет сокращения ставок по депозитам, а также увеличение кредитного портфеля. В тоже время сдерживающее влияние на рост прибыли оказывает увеличение отчислений резервы (рост в августе на 7,4%).

Промсвязьбанк

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций