Шортить надо начинать сбер. Кто как думает?

| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 965,7 млрд |

| Опер.доход | 3 428,0 млрд |

| Прибыль | 1 508,6 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 4,6 |

| P/B | 1,1 |

| ЧПМ | 6,0% |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сбербанк Календарь Акционеров | |

| 14/05 отчёт РПБУ за апрель 2024 года | |

| 11/06 отчёт РПБУ за май 2024 года | |

| 21/06 ГОСА СБЕРБАНК | |

| 10/07 SBER: последний день с дивидендом 33,3 руб | |

| 10/07 SBERP: последний день с дивидендом 33,3 руб | |

| 11/07 SBER: закрытие реестра по дивидендам 33,3 руб | |

| 11/07 SBERP: закрытие реестра по дивидендам 33,3 руб | |

| Прошедшие события Добавить событие | |

Открыл шорт сбера возможно рано

У Аэрофлота сигнал на подходе тоже шорт

Алроса все по плану

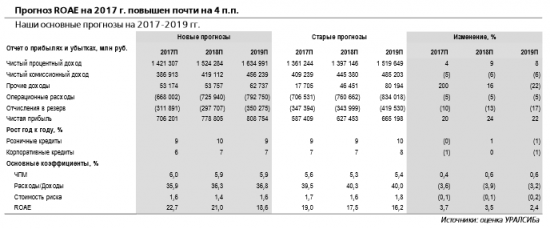

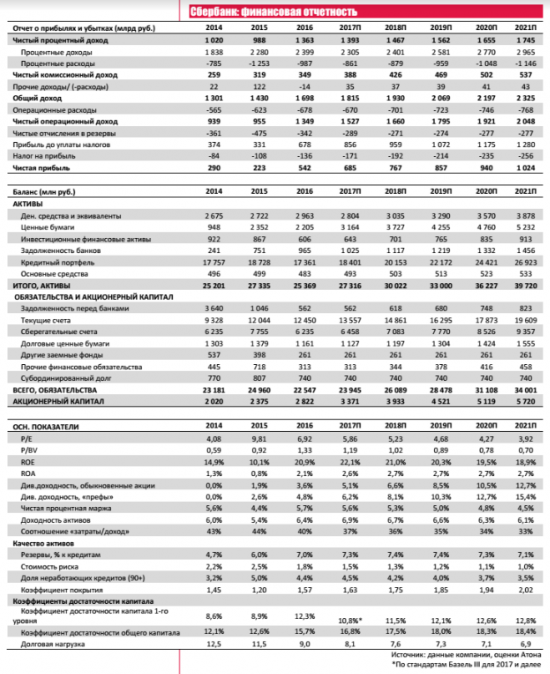

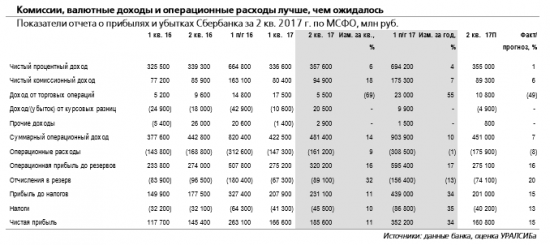

Повышаем прогнозную цену на 24%. Исходя из хороших результатов 2 кв. 2017 г. по МСФО, а также обновленного прогноза менеджмента на текущий год, мы повышаем нашу оценку прибыли Сбербанка на 2017 г. на 20% и теперь считаем возможной в этом году рентабельность капитала на уровне почти 23% против ранее прогнозировавшихся 19%. Менеджмент повысил свой прогноз по ROAE c 16-19% до «примерно 20%», однако в 1 п/г уже достигнут уровень 24%, и оценка менеджмента представляется нам несколько консервативной. На 2018-2019 гг. мы также повысили оценку чистой прибыли на 22-24% в рублевом выражении. В 1 п/г 2017 г. банк превзошел наши ожидания по марже, заложенные в предыдущем прогнозе, примерно на 50 б.п., и мы повышаем ее оценку на последующие годы примерно на ту же величину. Кроме того, мы теперь чуть более оптимистично смотрим на стоимость риска. Мы также закладываем более оптимистический прогноз по рублю на 2017-2019 гг., согласно нашему последнему макропрогнозу. В результате наша прогнозная цена акций выросла на 24% до 4,1 долл. за обыкновенную акцию и до 2,8 долл. за привилегированную. Несмотря на недавно обновленные ценовые рекорды, мы считаем, что потенциал роста котировок Сбербанка сохраняется, и мы подтверждаем рекомендацию ПОКУПАТЬ.Уралсиб

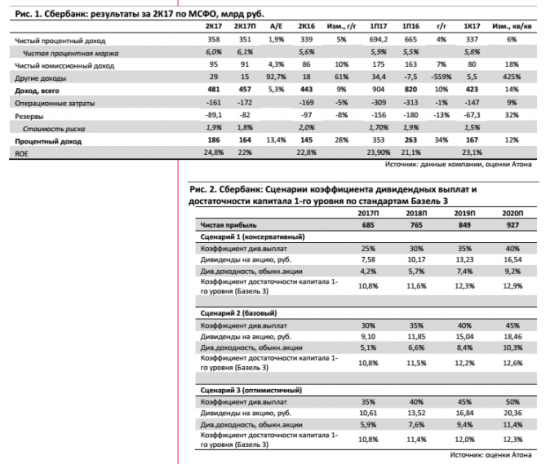

Сбербанк на этой неделе опубликовал превосходные результаты по МСФО за 2К17, которые подтвердили поразительную устойчивость банка к любым экономическим препятствиям. Телеконференция, проведенная менеджментом по итогам результатов, также вдохновила в плане ожиданий на 2П17 и в последующие годы. Мы учли недавно опубликованные финансовые результаты в модели оценки, что привело к росту наших финансовых прогнозов. В этой связи мы повышаем нашу целевую цену до 240 руб. (с 210 руб.) по обыкновенным акциям и подтверждаем рекомендацию ПОКУПАТЬ. Банк по- прежнему оценивается очень дешево (P/BV 201П 1.0x, P/E 2018П 5.3x), несмотря на показатель RoE выше 20% и быстрорастущие дивиденды, которые, на наш взгляд, могут достигнуть 9 руб. на акцию за 2017 (доходность 5% по обыкновенным акциям). Мы с большой степенью уверенности считаем, что акции банка достигнут новых ценовых максимумов во 2П17, а потому он остается нашим фаворитом в финансовом секторе. В середине ноября Сбербанк представит новую 3-летнюю стратегию; мы считаем это важным событием, которое станет очередным сильным катализатором для акций банка.

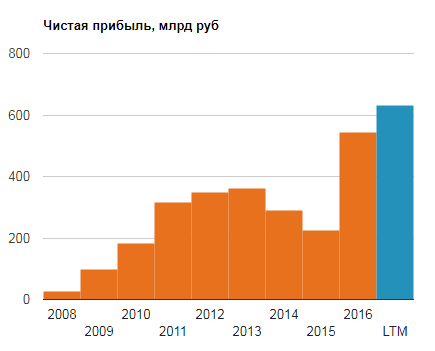

Мы повышаем наш прогноз по чистой прибыли Сбербанка за 2017 на 9% до 685 млрд руб. (+26% г/г, консенсус-прогноз Bloomberg: 645 млрд руб.), что ознаменует еще один рекордный год для Сбербанка предполагаемый RoE 22%.

Мы считаем возможным, что банк повысит коэффициент выплат с текущих 25% до 30% от чистой прибыли по МСФО. Полагаем, что дивиденды за 2017 могут достигнуть 9 руб. (против 6 руб. за 2016), что предполагает доходности 5% и 6% по обыкновенным и привилегированным акциям соответственно.

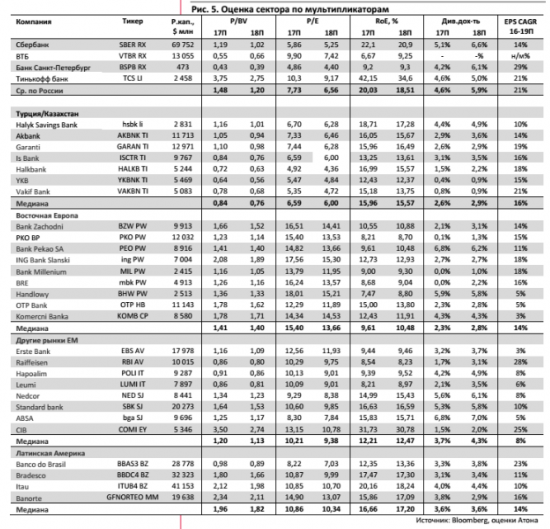

Что касается мультипликаторов Сбербанка на 2018, банк торгуется с мультипликатором P/BV 2018П равным 1.0x и P/E 2018П of 5.3x, по оценкам Атона. Мы считаем их необоснованно низкими, учитывая впечатляющий RoE и другие метрики. По мультипликатору P/E банк торгуется с дисконтом более 50% к банкам Восточной Европы и дисконтом 13% к собственному среднему историческому значению (6.0x). После учета в нашей модели последних финансовых результатов мы повысили нашу целевую цену для обыкновенных акций Сбербанка до 240 руб. (с 210 руб.), а для привилегированных акций — 180 руб. Мы считаем, что рост дивидендов будет причиной увеличения стоимости акционерного капитала банка выше исторического значения P/E 6.0x.

Наша модель оценки основывается на двухэтапной модели роста Гордона нормализованным RoE 18% и стоимостью акционерного капитала 15,0% (безрисковая ставка 8%, премия за риск по акциям 6%, премия за корпоративный риск, связанный с санкциями. Катализаторы для акций на 2П17 включают в себя презентацию новой 3-летней стратегии Сбербанка и результаты по МСФО за 2П17, которые, как мы ожидаем, окажутся сильными. Для привилегированных акций мы применили дисконт 25% и получили целевую цену 180 руб. за акции. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по обоим типам акций, но предпочитаем обыкновенные акции, поскольку текущий дисконт привилегированных акций составляет всего 18%, и мы считаем его слишком низким. Мы не видим специфических для банка рисков в ближайшей перспективе, только общие макроэкономические, политические и глобальные риски.АТОН

В данных по дивидендам ошибка — в этом году выплатили 0,25 от чистой прибыли — подскажите как сообщить об ошибке?

В данных по дивидендам ошибка — в этом году выплатили 0,25 от чистой прибыли — подскажите как сообщить об ошибке?

Дворкович: мировое соглашение Сбербанка и Транснефти полезно для их сотрудничества

(ТАСС)«Это вопрос воли двух сторон, но, мне кажется, это [мировое соглашение] было бы правильно, — сказал он. — Я имею в виду, с точки зрения будущего партнерства, а не с точки зрения урегулирования».

Сбербанк подошел к уровням продажи? Или потащят дальше? А если будут раздавать, то кто следующий на вынос вверх? Газпром?

Прошу неравнодушных высказать своё видение ситуации.

Мы видим потенциал повышения нашего годового прогноза прибыли на 20-25%. Руководство Сбербанка рассказало, каким, по его расчетам, будет влияние стандарта МСФО 9, который вводится начиная с 1 января 2018 г., отрицательный эффект для основного капитала должен составить до 50 б.п. Теперь менеджмент дает прогноз по достаточности капитала первого уровня на конец года по Базелю-3, и он составляет более 10,5%. Мы видим потенциал повышения нашего годового прогноза прибыли на 20-25% и подтверждаем рекомендацию ПОКУПАТЬ акции Сбербанка.Уралсиб

Сбербанк продемонстрировал хорошие темпы роста прибыли, но ее темпы во 2 кв. 2017 года несколько замедлилась. Основной вклад в рост прибыли внесло сокращение отчислений в резервы (на 13,3% к 6 мес. 2016 года), а также увеличение чистых процентных доходов при одновременном снижении расходов. В тоже время во 2 кв. 2017 года Сбербанк был вынужден увеличить отчисления в резервы (на 32,4% до 89,1 млрд. руб.), что и стало причиной замедления темпов роста прибыли.Промсвязьбанк

Конференция произвела на нас очень хорошее впечатление. Она предполагает, что наши прогнозы по прибыли могут оказаться заниженными, и обозначает важные катализаторы для акций банка во 2П17. Мы подтверждаем нашу позитивную позицию по Сбербанку.АТОН

Результаты оказались сильными — намного выше консенсус-прогноза за счет прибыли от торговых операций и снижения операционных затрат. Показатель ROE остается на рекордно высоком уровне. Мы видим потенциал того, что наши годовые прогнозы могут оказаться заниженными. Акции банка торгуются с мультипликатором P/BV 2018П 1,0x и P/E 2018П 5,1x. Мы ожидаем, что котировки продемонстрируют сильную динамику на фоне результатов и телеконференции. Акции банка остаются нашим фаворитом в финансовом секторе.АТОН