пишет

t.me/RaifFocusPocus/2166

РУСАЛ: во 2 полугодии оправился после коронакризиса

(1)

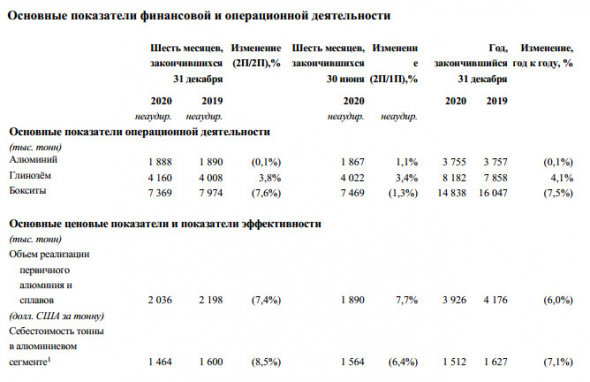

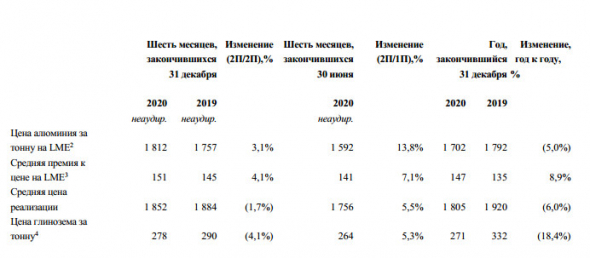

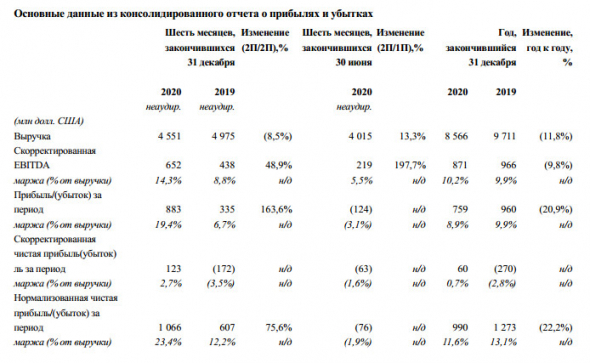

Сильные результаты за 2П на фоне восстановления рынка. РУСАЛ (-/Ba3/B+) представил сильные финансовые результаты за 2П 2020 г. на фоне восстановления рынка после коронакризиса. Так, выручка повысилась на 13% п./п. при росте объемов продаж на 7,7%, улучшении структуры реализации (+20% продукция с добавленной стоимостью) и цен реализации алюминия компании на 5,5%. Показатель EBITDA во 2П вырос втрое относительно провального 1П 2020 г. (и +49% г./г.) как за счет вышеуказанных факторов, так и ослабления рубля на 8% п./п. Рентабельность по EBITDA достигла 14,3% (+8,8 п.п.). Благодаря сильному 2П годовые результаты, учитывая пандемию, оказались вполне неплохими: снижение выручки на 12% г./г. и EBITDA – на 10% г./г. и повышение рентабельности на 0,3 п.п. до 10,2%.

Прогноз – дефицит на рынке в 2021 г. за счет Китая. Мировой спрос на алюминий в 2020 г. снизился всего на 1,7% г./г. (при росте в Китае на 3,9% и падении в остальных странах на 8,9%). Во 2П рынок был дефицитным благодаря высокому спросу со стороны Китая (цены выросли на 16% п./п.), а за год в целом остался профицитным на уровне 1,4 млн т. В 2021 г. компания прогнозирует, что дефицит первичного алюминия составит 0,4 млн т, предполагая восстановление спроса вне Китая на 8%, и что Китай cможет импортировать дополнительные 1 млн т ввиду сохранения отрицательного арбитража его экспортных цен.

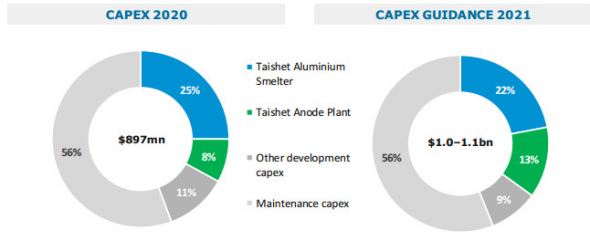

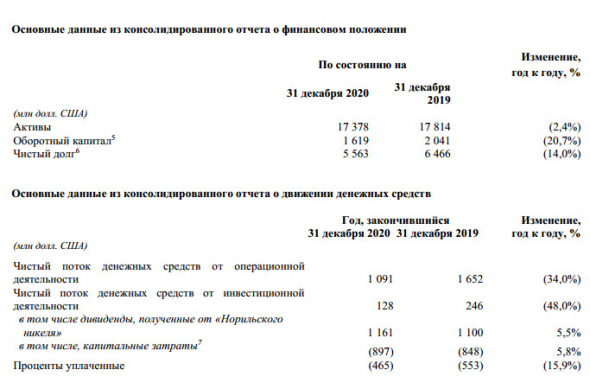

Операционный поток за 2П покрывает годовую программу капзатрат. Операционный денежный поток во 2П вырос более чем в 5 раз до 918 млн долл. Помимо восстановления операционной прибыли дополнительную поддержку оказало высвобождение 282 млн долл. из оборотного капитала (снижение запасов и дебиторской задолженности). Капвложения во 2П составили 485 млн долл., а за год в целом – 877 млн долл. В 2021 г. компания планирует программу инвестиций в объеме 1-1,1 млрд долл. Основными проектами останутся Тайшетский алюминиевый завод (230 млн долл.) и Тайшетский анодный завод (135 млн долл.), большая часть capex – ≈590 млн долл. – пойдет на поддержание существующих мощностей.

(2)

Ждем снижения дивидендов от НорНикеля за 2020 г. с восстановлением за 2021 г. Во 2П получено всего 380 млн долл. дивидендов от НорНикеля (790 млн долл. в 1П 2020 г.). Финальные дивиденды НорНикеля за 2020 г. будут объявлены в мае этого года, которые, как мы полагаем, будут снижены из-за штрафа Росприроднадзора (т.к. он был включен на уровне EBITDA, а дивиденд рассчитывается как % от этого показателя). Пока мы оцениваем, что дивиденды за 2021 г. (которые будут последними, если акционерное соглашение между Русалом и НорНикелем не будет продлено) восстановятся, несмотря на приостановку добычи на 2 рудниках НорНикеля из-за притока грунтовых вод (в соответствии с базовым сценарием возобновления добычи в течение 3-4 месяцев, рост цен на металлы пока компенсирует выпадающие объемы).

Срок погашения по кредиту Сбербанка перенесен на 2027 г. Чистый долг/EBITDA за 2П вернулся с уровня 9,1х до 6,4х. Ковенантная долговая нагрузка, которая рассчитывается как отношение чистого долга минус долг, обеспеченный акциями НорНикеля, к EBITDA (т.е. без влияния доли в НорНикеле, принимая во внимание только основной вид деятельности) составила 2,2х (3,1х на середину года), максимально допустимый уровень был пересмотрен с 3,0х до 5,5х, согласно презентации РУСАЛа. Также компания сообщила, что согласовала новые условия по кредиту Сбербанка, обеспеченного акциями НорНикеля: снижена процентная ставка, перенесен финальный срок погашения с 2024 г. на 2027 г.

Доходности бумаг РУСАЛа не соответствуют высоким кредитным рискам. Благодаря сдвигу выплат по кредиту Сбербанка произошло существенное сглаживание графика погашения долга. Так, раньше погашение евробондов компании (один выпуск в 2022 г. и два — в 2023 г.) приходились на пики выплат по кредиту Сбербанка. На счетах РУСАЛа – 2,2 млрд долл., что полностью покрывает долг к погашению в 2021 г. (0,5 млрд долл.) и в 2022 г. (1,6 млрд долл., в т.ч. евробонд на 520 млн долл.), в 2023 г. он возрастает до 1,8 млрд долл. (в т.ч. 2 евробонда на 1 млрд долл.). Дополнительный риск представляет истечение акционерного соглашения между НорНикелем и РУСАЛом 10 декабря 2022 г., после чего возникает много неопределенностей, в т.ч. с дивидендными выплатами от НорНикеля. Мы считаем, что доходность бумаг РУСАЛа RUALRU 22 c YTM 3,57%, RUALRU 23 (@ 1 февраля) c YTM 3,76% и RUALRU (@ 3 мая) с YTM 3,78% не соответствует высоким кредитным рискам.

| Число акций ао | 15 193 млн |

| Номинал ао | 0.656517 руб |

| Тикер ао |

|

| Капит-я | 659,6 млрд |

| Выручка | 1 041,2 млрд |

| EBITDA | 67,0 млрд |

| Прибыль | 6,2 млрд |

| Дивиденд ао | – |

| P/E | 106,4 |

| P/S | 0,6 |

| P/BV | 0,8 |

| EV/EBITDA | 17,6 |

| Див.доход ао | 0,0% |

| Русал Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Русал акции

43.415₽ -0.91%

-

«Русал» вернулся в Пикалево. Компания купила глиноземный завод за $71 млн

«Русал» вернулся в Пикалево. Компания купила глиноземный завод за $71 млн

«Русал» снова стал владельцем глиноземного завода в Пикалево, который оказался в центре скандала в 2009 году. Компания выкупила актив у бывшего руководителя «Фосагро» Максима Волкова за $71 млн. Завод может улучшить обеспеченность «Русала» собственным сырьем, которая в прошлом году оказалась под угрозой из-за конфликта с украинской таможней по поводу отгрузок с завода компании в Николаеве.

www.kommersant.ru/doc/4731542

Отчет по МСФО за 2020 год

Отчет по МСФО за 2020 год

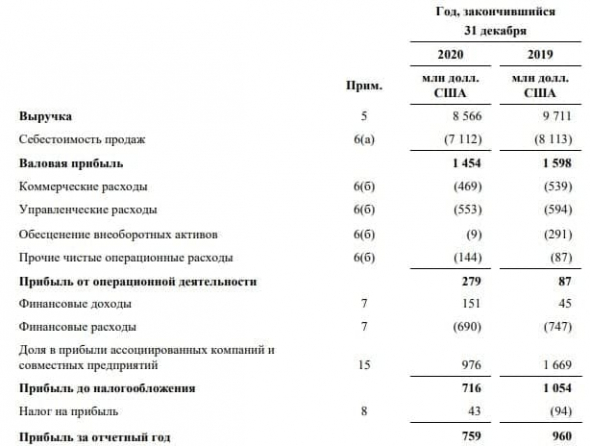

Выручка сократилась на 11,8% – до $8,566 млрд на фоне снижения спроса на алюминий вследствие пандемии COVID-19

Производство алюминия в отчётном периоде также сократилось на 0,1% (г/г) до 3,75 млн тонн. Правда, благодаря девальвации рубля себестоимость производства также снизилась — на 7,1% (г/г) до $1512 тыс за тонну.

Скорректированный показатель EBITDA снизился за год на 9,8% — до $871 млн., а рентабельность по скорректированному EBITDA составила 10%, что является достаточно низким уровнем для отечественной цветной металлургии.

В итоге, чистая прибыль упала на 20,9% — до $759 млн. Это самый низкий показатель за последние 5 лет.

Долговая нагрузка по мультипликатору Net Debt/EBITDA немного снизилась — с 6,69х до 6,38х, это немного обнадеживает.

Чистый долг в течение отчетного периода сократился на 14% и на 31 декабря составил $5,56 млрд.

Драйверы роста:

1.Китай хочет сократить использование угля для выработки электроэнергии. Новые источники удорожат производство алюминия (мировая доля 58%).

2.Выход из пандемии, инфляция и рост мировой экономики, тоже будут способствовать росту производства и удорожанию алюминия

Минусы:

1.Русалу принадлежит 27,8% акций ГМК Норникель, которого в последние месяцы часто преследуют аварии. Норникель по итогам этого года может сократить дивидендные выплаты, что окажет негативное влияние на финансовые результаты РУСАЛа.

2.История с Олегом Дерипаска в последнее время генерировала негатив, компания может страдать от санкций

Хороший отчёт Русала, коротко:

•операционно прибавили в глиноземе на 4% г/г, выпуск алюминия сохранили на том же уровне, не смотря на цены ниже безубытка в разгар COVID-19 (1400 $, сейчас 2200 $!)

• при падении средней цены на алюминий на 6% г/г, EBITDA упал всего на 10%, причем во второй половине 20 русал отработал с ростом EBITDA на 50% относительно второй половины 2019 (при падении выручки на 9%!).

•благотворно влияет девальвация и доллар по 73 рубля, при текущих ценах на алюминий могут зарабатывать 3 млрд $ в год.

•Снизили долг на 1 млрд за год (спасибо дивидендам ГМК)

Вывод: краткосрочно компания под влиянием аварий на ГМК, но по текущей коньюктуре могут хорошо жить и без дивидендов от Норникеля. Всё в руках цен на алюминий, компания делает премиум алюминий с модным low carbon и имеют одну из самых низких себестоимостей в мире.

Продолжаю держать акции, жду включения в индекс MSCI в течении 2021 года, если не будет провала в цене на алюминий из-за Китая.

Отчет En+ будет не менее позитивный явно, ждём.

Олег Кузьмичев, респект. единственный кто не написал про «огромный долг» Русал: а давайте заглянем в финансовую отчётность за 2020 год?

Русал: а давайте заглянем в финансовую отчётность за 2020 год?

🧮 РУСАЛ представил свои финансовые результаты по МСФО за 2020 год:

📉 Выручка сократилась на 11,8% (г/г) до $8,6 млрд, на фоне снижения спроса на алюминий вследствие пандемии COVID-19.

📉 Производство алюминия в отчётном периоде также сократилось на 0,1% (г/г) до 3,75 млн тонн. Правда, благодаря девальвации рубля себестоимость производства также снизилась — на 7,1% (г/г) до $1512 тыс за тонну.

📉 Как результат — скорректированный показатель EBITDA сократился почти на 10% (г/г) до $0,87 млрд, а рентабельность по скорректированному EBITDA составила 10%, что является достаточно низким уровнем для отечественной цветной металлургии.

📉 В итоге чистая прибыль Русала сократилась на 20,9% (г/г) до $0,76 млрд, что стало самым низким показателем за последние пять лет.

💼 Долговая нагрузка по мультипликатору Net Debt/EBITDA немного снизилась — с 6,69х до 6,38х, что хоть немного обнадёживает. Хотя показатель всё ещё высокий и отпугивает многих инвесторов.

Авто-репост. Читать в блоге >>> ⚠️🇷🇺🇺🇸#RUAL #сша

⚠️🇷🇺🇺🇸#RUAL #сша

«Русал» в настоящий момент отложил инвестиции в реализацию совместного проекта с компанией Unity Aluminum в США и ждет, когда партнеры привлекут финансирование со своей стороны — компания — ТАСС #Дивиденды #RUAL

#Дивиденды #RUAL

⚡️ СОВЕТ ДИРЕКТОРОВ «РУСАЛА» МОЖЕТ ОБСУДИТЬ ВОПРОС ВЫПЛАТЫ ДИВИДЕНДОВ ПЕРЕД СОБРАНИЕМ АКЦИОНЕРОВ В ИЮЛЕ — ТОП-МЕНЕДЖЕР — ТАСС Капекс Русала в 21 г может быть на уровне $1-1,1 млрд

Капекс Русала в 21 г может быть на уровне $1-1,1 млрд

"Русал" прогнозирует рост капитальных затрат в 2021 году до $1-1,1 млрд по сравнению с $897 млн в прошлом году, следует из презентации компании.

«Русал» прогнозирует в 2021 году дефицит первичного алюминия в мире порядка 400 тыс. тонн

Авто-репост. Читать в блоге >>> Отчет РУСАЛА за 2020 год по МСФО вышел ожидаемо слабым.

Отчет РУСАЛА за 2020 год по МСФО вышел ожидаемо слабым.

Выручка сократилась на 11,8% до $8,5 млрд за счет сокращения продаж из-за слабого спроса в первой половине года.

Чистая прибыль сократилась на 20,9% до $0,76 млрд.

Долговая нагрузка Net Debt/EBITDA хоть и сократилась до 6,38х, но по-прежнему выглядит устрашающе!

Но в 2021 году ситуация изменится к лучшему!

Мы видим рост цен на алюминий, который вызван ростом мировой экономики. Сейчас много прогнозов по темпу роста ВВП от МВФ, Всемирного банка, ОСЭР и т.д. Все они предполагают хороший рост мировой экономики, что вызовет увеличение потребления алюминия и положительно отразится на ценах.

Сейчас стоимостью алюминия на товарной бирже в Лондоне превышает $2200 за тонну. В прошлом году средняя цена была на 22,6% ниже.

РУСАЛ по итогам 2021 года сможет увеличить выручку и чистую прибыль, а также сократить долговую нагрузку, что обеспечит рост капитализации.

Cегодня вышел отчет Русала за 2020 год по МСФО.

Cегодня вышел отчет Русала за 2020 год по МСФО.

1. Выручка упала на 11.8%.

2. EBITDA упала на 9.8%.

3. Чистая прибыль упала на 20.9%.

4. Чистый долг сократился на 14%.

В целом отчет вышел слабым, выручка упала, чистая прибыль упала. Зато компании удалось сократить долг на 14% до $5.56 млрд. долларов.

Все надежды на рост котировок связаны с ростом спроса на алюминий. Потенциал роста у бумаги, как мне кажется, невелик, учитывая,

что цены на алюминий и так сейчас находятся практически на 10-ти летнем максимуме. А что будет, если алюминий упадет в цене?

К тому же компания не собирается платить дивиденды за 2020 год, жадный менеджмент не хочет делиться полученной прибылью. Русал отчитался не хуже ожиданий. Первая негативная реакция рынка не оправдана - Финам

Русал отчитался не хуже ожиданий. Первая негативная реакция рынка не оправдана - Финам

Сегодня «РУСАЛ» опубликовал отчетность за вторую половину и весь 2020 год. Данные отчета почти не разошлись с ожиданиями. Выручка за год снизилась на 11,8% — до $8566 млн (мы ожидали чуть больше, в районе $8,7 млрд). Скорректированный показатель EBITDA снизился на 9,8% — до $871, превысив прогнозы (мы ожидали снижения на 18% — до $0,76 млрд).

Нормализованная прибыль, учитывающая эффективную долю компании в прибыли «Норникеля», снизилась на 22,2% — до $990 млн (прогноз — $0,95 млрд). Скорректированная чистая прибыль без учета доходов от «Норникеля» составила $60 млн по сравнению с убытком в $270 млн, полученным от основной деятельности в 2019 году. Чистый долг сократился на 14% — до $5563 млн. При этом компании удалось выгодно реструктурировать кредиты «Сбербанка», снизив ставки и отодвинув сроки погашения до 2027 года.

На этом фоне непонятна реакция на выход отчетности в Гонконге, где котировки «РУСАЛа» в начале торгов обрушились более чем на 6%. Впрочем, впоследствии почти все снижение было отыграно, и к открытию Московской биржи бумаги снижались только на 2%, т.е. примерно на столько, на сколько акции «РУСАЛа» снизились накануне в Москве на фоне прогнозов «Норникеля» о падении добычи на 15% в 2021 году.

Показатели второго полугодия заметно превзошли результаты первой половины 2020 года, а по EBITDA и прибыли – и второго полугодия 2019 года. На фоне восстановления спроса и роста цен на алюминий мы видим явную тенденцию на улучшение показателей в 2021 году и сохраняем позитивное отношение к акциям «РУСАЛа».

Компания выиграет от роста цен на промышленные металлы и от курса мировой экономики на декарбонизацию. Более 90% алюминия «РУСАЛ» производит с использованием энергии от возобновляемых источников, что позволяет продвигать продукцию на рынке в качестве продукции с минимальным углеродным следом. Кроме прочих преимуществ это открывает компании доступ к льготному «зеленому» финансированию и позволит эффективно реструктурировать долг, который пока остается большим.

В перспективе мы видим, что компания сможет снизить долговую нагрузку и вернуться к выплате дивидендов, что станет сильным драйвером роста для ее акций. Предыдущие цели по акциям «РУСАЛа», которые мы ставили, были достигнуты еще на прошлой неделе, и сейчас оценка компании поставлена нами на пересмотр в сторону повышения.

Калачев Алексей

ГК «Финам»

Авто-репост. Читать в блоге >>>

Русал остается фаворитом в отрасли - Атон

Русал остается фаворитом в отрасли - Атон

Русал представил финансовые результаты за 2П20

Выручка компании составила $4 551 млн (-8.5% г/г, +13.3% п/п), показатель EBITDA достиг $652 млн (+48.9% г/г, +197.7% п/п), при этом рентабельность EBITDA увеличилась до 14.3%. Алюминиевая компания отчиталась о чистой прибыли в размере $123 млн по сравнению с убытком за 1П20 и 2П19. Денежная себестоимость у РУСАЛа составила $1 464/т (-8.5% г/г, -6.4% п/п), в то время как стоимость алюминия на Лондонской бирже металлов (LME) увеличилась до $1 812/т, а премии к цене LME немного выросли до $151/т. Скорректированный чистый долг составил $5 563 млн, что подразумевает отношение чистого долга к EBITDA на уровне 6.4x. Как сообщила компания, мировой спрос на алюминий в 2020 снизился на 1.7% г/г до 63.9 млн т, в то время как мировое производство выросло на 2.3% до 65.3 млн т. К концу 2020 премии за алюминий превысили докризисный уровень на фоне высокого спроса и дефицита алюминиевого лома за пределами Китая.

Результаты на 4% выше консенсус-прогноза по EBITDA, в целом нейтральные и, на наш взгляд, в значительной степени не имеют значения для рынка. Цены на алюминий в конце 2020 резко выросли (с $1 800 / т до $2 200 / т), что должно отразиться на финансовых результатах за 1П21. Ключевое значение имеет устойчивость цен на алюминий, учитывая, что их повышение в значительной степени определяется спекулятивными факторами. РУСАЛ оценивается рынком сверхдешево, с мультипликатором EV/EBITDA всего 0.5x (с поправкой на долю в Норникеле), и остается нашим фаворитом в отрасли. Единственным препятствием для инвесторов остаются сохраняющиеся санкционные риски.

Атон

Авто-репост. Читать в блоге >>> Отчет вполне предсказуемый: эффект от провального первого полугодия компенсирован восстановительным ростом во втором.

Отчет вполне предсказуемый: эффект от провального первого полугодия компенсирован восстановительным ростом во втором.

По итогу все равно потеряли почти 12% выручки и 10% EBITDA. Но в состоянии компании это, по сути, ничего не изменило. Прибыли алюминиевого бизнеса не хватает даже на то, чтобы покрыть процентные платежи.

В 2020 г. алюминиевый бизнес заработал $279 млн (в 2019 было$ 87 млн), а доля Русала в прибыли Норникеля, которая отражается в ОФР, составила $976 млн.

В 2020 г. Русал сгенерировал OCF в размере $1091 млн и получил $1170 млн дивидендами от ГМК. Из этих денег профинансировали CAPEX на $871 млн, выплатили $465 млн процентных платежей. Погашения долга в 2020 г. не было, но прирост кэша на балансе снизил чистый долг на 14%. При этом без дивидендов ГМК Net Debt/EBITDA у Русала 6,38х (с дивами около 2,5х).

Драйверы роста: цена на алюминий на LME сейчас $2200 за тонну – максимум с начала 2018 г. С учетом премии $130-150 к биржевой цене, первое полугодие у Русала может получиться отличным. Себестоимость тонны по итогам 2020 г. составила $1512. Дальше гадать пока бессмысленно: в 2020 г. на рынке был избыток предложения в размере 1,4 млн тонн

Еще один фактор роста: запуск в этом году Тайшетского АЗ добавит 430 тыс тонн или 11% к текущему объему производства Русала. Хороший отчёт Русала, коротко:

Хороший отчёт Русала, коротко:

•операционно прибавили в глиноземе на 4% г/г, выпуск алюминия сохранили на том же уровне, не смотря на цены ниже безубытка в разгар COVID-19 (1400 $, сейчас 2200 $!)

• при падении средней цены на алюминий на 6% г/г, EBITDA упал всего на 10%, причем во второй половине 20 русал отработал с ростом EBITDA на 50% относительно второй половины 2019 (при падении выручки на 9%!).

•благотворно влияет девальвация и доллар по 73 рубля, при текущих ценах на алюминий могут зарабатывать 3 млрд $ в год.

•Снизили долг на 1 млрд за год (спасибо дивидендам ГМК)

Вывод: краткосрочно компания под влиянием аварий на ГМК, но по текущей коньюктуре могут хорошо жить и без дивидендов от Норникеля. Всё в руках цен на алюминий, компания делает премиум алюминий с модным low carbon и имеют одну из самых низких себестоимостей в мире.

Продолжаю держать акции, жду включения в индекс MSCI в течении 2021 года, если не будет провала в цене на алюминий из-за Китая.

Отчет En+ будет не менее позитивный явно, ждём.

Причина падения — слабоватый отчёт. Выручка снизилась на 11,8%, а чистая прибыль упала на 20,9%. Снижение показателей произошло из-за падения цен на аллюминий и сокращения объема реализации первичного алюминия и сплавов. В 2019 г. аллюминия реализовали более необходимой нормы, это был накопленный на складах в период санкций 2018. Поэтому потребность в 2020 была ниже обычной, плюс ограничения пандемии тоже внесли свой негатив

Причина падения — слабоватый отчёт. Выручка снизилась на 11,8%, а чистая прибыль упала на 20,9%. Снижение показателей произошло из-за падения цен на аллюминий и сокращения объема реализации первичного алюминия и сплавов. В 2019 г. аллюминия реализовали более необходимой нормы, это был накопленный на складах в период санкций 2018. Поэтому потребность в 2020 была ниже обычной, плюс ограничения пандемии тоже внесли свой негатив Выручка РУСАЛа в 20 г -11,8%

Выручка РУСАЛа в 20 г -11,8%

По итогам 20 г выручка РУСАЛа сократилась на 11,8% – до 8 566 млн долл. США по сравнению с 9 711 млн долл. США в 2019 году. Это произошло в результате снижения средней цены на алюминий на LME на 5,0% с 1 792 долл. США за тонну в 2019 году до 1 702 долл. США за тонну в 2020 году, а также за счёт сокращения объёма реализации первичного алюминия и сплавов на 6,0%. Необходимо учитывать, что снижение показателя в основном связано с более высокой базой 2019 года, когда объемы продаж были выше нормального уровня из-за реализации избыточных складских запасов первичного алюминия, накопленных в течение 2018 года по

причине санкций OFAC.

Компания отразила чистую прибыль в размере 759 млн долл. США за 2020 год, по сравнению с 960 млн долл. США за 2019 год.

сообщение

Авто-репост. Читать в блоге >>> Чистая прибыль «Русала» в 2020 году снизилась на 20,9%

Чистая прибыль «Русала» в 2020 году снизилась на 20,9%

Чистая прибыль ОК «Русал» по МСФО в 2020 году снизилась по сравнению с предыдущим годом на 20,9% и составила 759 миллионов долларов, следует из материалов компании. Скорректированная чистая прибыль составила 60 миллионов долларов против убытка годом ранее на сумму 270 миллионов долларов, нормализованная чистая прибыль уменьшилась на 22,2%, до 990 миллионов долларов. Скорректированный показатель EBITDA снизился на 9,8%, до 871 миллиона долларов. Выручка сократилась на 11,8%, до 8,566 миллиарда долларов.

1prime.ru/industry_and_energy/20210317/833247980.html

ИНТЕРФАКС — Ежегодный рост спроса на алюминий может составить 1,5% в ближайшие 10 лет, полагают аналитики «ВТБ Мои Инвестиции».

ИНТЕРФАКС — Ежегодный рост спроса на алюминий может составить 1,5% в ближайшие 10 лет, полагают аналитики «ВТБ Мои Инвестиции».

«Цена алюминия превысила $2200/т, что подняло цену акций „РусАла“ (MOEX: RUAL) до новых максимумов. Главным драйвером являются сигналы Китая о планах по ограничению использования угля для выработки электроэнергии. Это приведёт к удорожанию производства алюминия в Китае (58% мирового производства металла) и поддержит рост цен на него. Другой драйвер — активное использование алюминия в автомобильной промышленности, включая электромобили. По нашим оценкам, это обеспечит ежегодный рост спроса на алюминий на 1,5% в ближайшее десятилетия», — отмечается в коммментарии экспертов «ВТБ Мои Инвестиции».

Годовая отчетность не помешает акциям Русала продолжить рост - Финам

Годовая отчетность не помешает акциям Русала продолжить рост - Финам

17 марта ожидается публикация консолидированной отчетности «Русала» по международным стандартам за 2020 год. Месяцем ранее компания раскрыла предварительные данные по операционной деятельности. Компании удалось сохранить объемы производства в прошлом году на уровне 2019 года. Объемы продаж снизились на 6%. Также примерно на 6% ниже оказались средние цены реализации алюминия, хотя в конце прошлого года цены восстанавливались, а в этом году продолжают рост и уже вышли на уровни 2018 года.

Мы ожидаем по итогам 2020 года снижения выручки примерно на 10% — до $8,7 млрд, скорректированного показателя EBITDA на 18% — до $0,76 млрд, нормализованной чистой прибыли — с учетом доходов от владения пакетом акций «Норникеля» — примерно на 20%-25% — до $0,95 млрд.

Тем не менее мы видим явную тенденцию на улучшение показателей в 2021 году и сохраняем позитивное отношение к акциям «Русала». Компания выиграет от роста цен на промышленные металлы и от курса мировой экономики на декарбонизацию. Более 90% алюминия «Русал» производит с использованием энергии от возобновляемых источников, что позволяет продвигать продукцию на рынке в качестве продукции с минимальным углеродным следом. Кроме прочих преимуществ, это открывает компании доступ к льготному «зеленому» финансированию и позволит эффективно реструктурировать долг, который пока остается большим.

В перспективе мы видим, что компания сможет снизить долговую нагрузку и вернуться к выплате дивидендов, что станет мощным драйвером роста для ее акций. Предыдущие цели по акциям «Русала», которые мы ставили, были достигнуты на прошлой неделе, и сейчас оценка компании поставлена нами на пересмотр в сторону повышения.

Калачев Алексей

«Финам»

Авто-репост. Читать в блоге >>>

Русал - факторы роста и падения акций

- Если продать долю ГМК 27,8% про рынку и загасить долг, то EV/EBITDA Русала будет равен 0.1 (при цене акций Русала 40 руб и ГМК 24,000 руб) (14.12.2020)

- Самая низкая в мире себестоимость производства алюминия (25.12.2023)

- В 2021 году начали перестройку производственных корпусов всех комбинатов, которая закончится к 2030 году. Это приведет к росту капзатрат (30.08.2021)

- Мажоритарий (Дерипаска, Эн+) исторически не любит платить дивиденды (05.07.2022)

- Возможные проблемы с производством (глиноземные заводы в Украине, Ирландии) и сбытом (40% выручки в недружественных странах) (05.07.2022)

- Русал объявил на ПМЭФ-2023, что собирается построить глиноземный завод в Ленобласти за 400 млрд руб (18.06.2023)

- В 2023-2026 может быть слабый дивидендный поток от Норникеля (18.06.2023)

- Экспортная пошлина забирает съедает большую часть маржи, т.к. в процентах к выручке маржа невысокая (рентабельность на грани убытков) при текущих ценах на алюминий (18.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Русал - описание компании

Русал — крупнейший в мире производитель алюминия и один из крупнейших производителей глинозема. На Московской бирже акции представлены в виде акций иностранного эмитента (код RUAL).Сайт: www.rusal.ru/

Инвесторам: www.rusal.ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций