Ростелеком 3 кв 2020

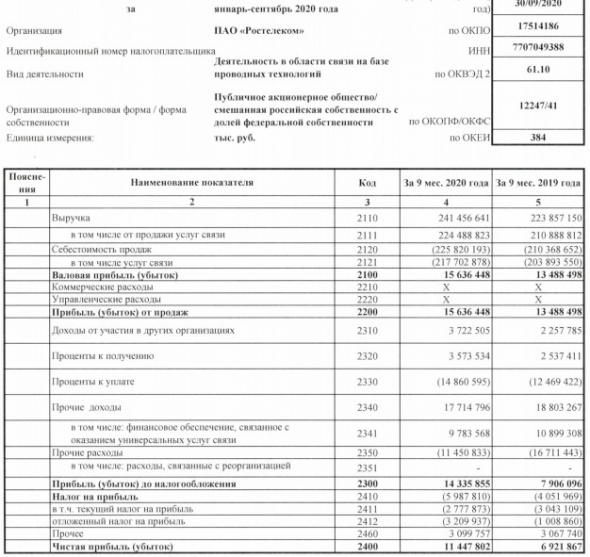

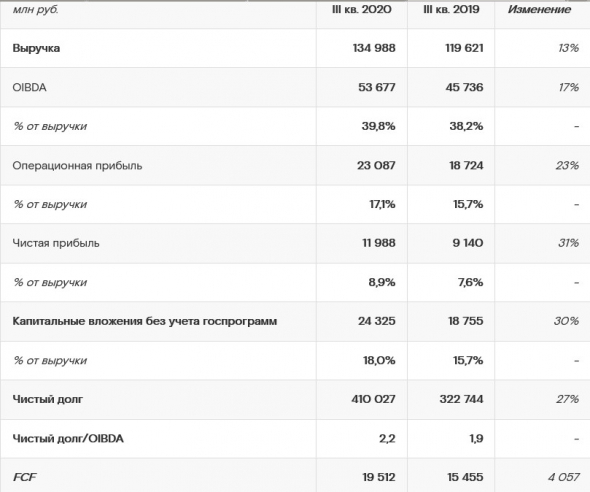

Отчет сильный. Выручка +12,8% г/г, OIBDA +17,4% г/г. Максимальная за последние 7 кварталов рентабельность по OIBDA на уровне 39,8%.

Компанию тянут вперед, по сути, два сегмента: Теле 2 растет на 14% г/г, цифровые сервисы – на 61,8% г/г. Прогресс цифровых сервисов значителен: если в 1 кв 2019 они занимали только 7% выручки, то в 3 кв 2020 уже 14,3%. С учетом того, что фиксированный ШПД растет слабо, уже через пару кварталов цифровые сервисы станут вторым по важности сегментом компании после Теле2.

Ростелеком активно идет на рынок дата-центров и цифровых услуг, как через слияния-поглощения, так и через собственные капзатраты: в 3 кв открыли 100 стоек в дата-центре, в 2021-2022 откроют еще 2000 стоек. Выручка от ЦОД растет на уровне 2,2х в год, от сервисов кибербезопасности – 2,6х. Потенциал в этой сфере огромен, если Ростелеком сможет наработать собственные компетенции, то имеет все шансы стать монополистом в РФ в этой сфере, особенно на фоне слухов о переводе всех госкомпаний и банков на российское ПО.

Слабой стороной остается высокий долг, который за 3 кв сократить не удалось. За 9 мес компания заработала 60,6 млрд операционной прибыли, но только обслуживание долго «съело» 25,2 млрд. Стоимость фондирования на уровне 7,6% выглядит высоковатой, особенно с учетом статуса госкомпании.

FCF из-за возросшего CAPEX на Теле2 и цифровые сервисы находится под давлением, за 9 мес 2020 FCF снизился на 9,8 млрд, а количество акций из-за допэмиссии выросло, так что вероятно дивиденды заплатят по минимуму в 5 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций