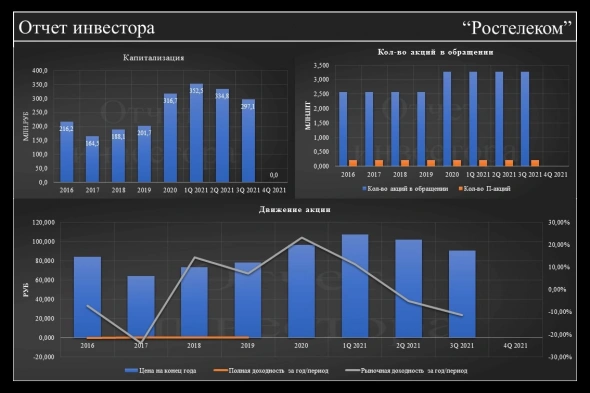

Ростелеком рассчитывает утроить капитализацию к 2025 году

👉 Ростелеком ожидает увеличить стоимость акционерного капитала в 3 раза к 2025 году

👉 Сообщается, что на рост повлияет ускоренное развитие кластеров.

👉 Ранее компания заявила, что ожидает роста дивидендов в 2 раза к 2025 году.

Авто-репост. Читать в блоге >>>

| Число акций ао | 3 283 млн |

| Число акций ап | 210 млн |

| Номинал ао | 0.0025 руб |

| Номинал ап | 0.0025 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 364,0 млрд |

| Выручка | 707,8 млрд |

| EBITDA | 283,2 млрд |

| Прибыль | 34,4 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 10,6 |

| P/S | 0,5 |

| P/BV | 8,7 |

| EV/EBITDA | 2,9 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Ростелеком Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Ростелеком акции

ао: 105.19₽ 0%ап: 89₽ 0%

-

💥🇷🇺#RTKM #прогноз #акции

💥🇷🇺#RTKM #прогноз #акции

РОСТЕЛЕКОМ РАССЧИТЫВАЕТ ПОЧТИ УТРОИТЬ КАПИТАЛИЗАЦИЮ К 2025Г Ростелеком выйдет на выручку более ₽700 млрд к 25 г — руководитель

Ростелеком выйдет на выручку более ₽700 млрд к 25 г — руководительНа горизонте 2025 года группа "Ростелеком" выйдет на выручку более 700 млрд рублей, мы рассчитываем, что наша OIBDA превысит 300 млрд рублей

— президент компании Михаил Осеевский

Авто-репост. Читать в блоге >>>

Ростелеком 3 кв 2021

Не буду пересказывать результаты, постараюсь коротко изложить свое мнение.

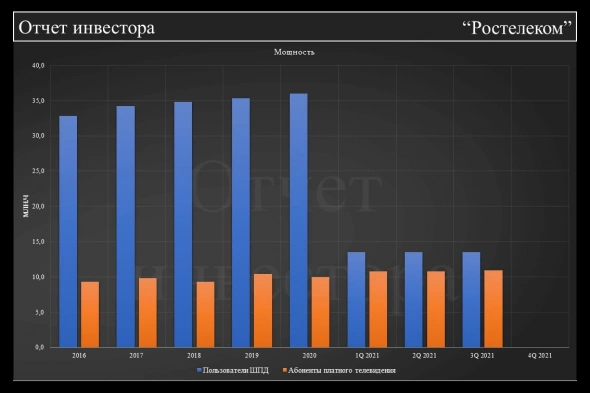

Если честно, то отчет разочаровал.

1. Слабый рост выручки как следствие стагнации операционных показателей. В фиксированном бизнесе стагнация как числа клиентов, так и ARPU. Мобильный сегмент тащит рост трафика, но существенно увеличился отток клиентов. Ценностное предложение Теле2 стало хуже. Цифровой сегмент и вовсе показал снижение из-за эффекта высокой базы.

2. Менеджмент делает акцент на росте OIBDA, но основной драйвер ее роста – амортизация (+23% г/г), операционная прибыль упала на 9% г/г. Компания в год направляет по 130 млрд на CAPEX, но рост слабый. При том что на госпрограммы приходится только 21% вложений. Вопрос об эффективности и целесообразности возникает сам собой.

3. После покупки Теле2 прошло почти 2 года, но долг застыл на отметке 500 млрд. Общая сумма кредитов и облигаций больше 400 млрд, из которых 38% под плавающую ставку. Interest coverage (EBIT/проценты) в 3 кв 2021 равно всего 2,23х (по Net Debt/OIBDA леверидж занижен в 2 раза, т.к. половина OIBDA идет на поддержание бизнеса в виде CAPEX, эти деньги нельзя пустить на выплату долга). А ведь в 4 кв ЦБ еще поднял ставку на 0,75 п.п. – минус 1,2 млрд в год чистой прибыли. Если весь FCF пойдет на дивиденды, то гасить долг нечем. IPO дата-центров проблему не решит, тем более и так уже продали долю ВТБ.

Общий вывод: доходность 6,2% на преф при слабом росте выручки и проблемах с долгами не привлекают от слова совсем.

Дилетант, второй приз твой👍👍

Выручка за 9мес2021 выросла до 412 млрд руб (+7% к 383 млрд за 9мес2020)

Операционные расходы выросли до 346 млрд (+7% к 322 млрд)

Финансовые расходы остались на уровне 26 млрд руб

Чистая прибыль выросла до 30 млрд руб (+15% к 26 млрд) или 9 руб на акцию

Долг вырос до 421 млрд руб (405 млрд на начало года)

Показатель OIBDA вырос до 170 млрд (+13%)

Чистый операционный денежный поток 93 млрд, капзатраты 83 млрд, госсубсидия 5.7 млрд, размещение облигаций 13 млрд, выплаченные дивиденды 17 млрд

В результате денежные средства снизились на 4.3 млрд до 26.9 млрд руб

Пока не очень интересно. Много лет платят по 5 руб дивидендов, сейчас озвучены 6 руб, что все равно весьма скромно. Из телекомов предпочитаю МТС.

Михаил П, первый приз твой👍 +750 В России в 2022 году тарифы на фиксированный доступ в интернет, платное телевидение и другие услуги проводной связи могут вырасти в среднем на 10 процентов.

В России в 2022 году тарифы на фиксированный доступ в интернет, платное телевидение и другие услуги проводной связи могут вырасти в среднем на 10 процентов.

iz.ru/1247227/valerii-kodachigov/tarif-podemnyi-tceny-na-internet-i-tv-v-rossii-sobiraiutsia-povysit-na-10

Ростелеком закрыл сделку по покупке 49,9% долей в компании РТК ЦТ и стал полным владельцем

Ростелеком закрыл сделку по покупке 49,9% долей в компании РТК ЦТ и стал полным владельцем

«Ростелеком» консолидировал 100% уставного капитала ООО «РТК ЦТ» через приобретение 49,9% долей его миноритарных участников.

Сумма сделки составила 4,5 млрд рублей.

Ожидается, что выручка «РТК ЦТ» в 2021 году составит приблизительно 12 млрд рублей при прогнозируемой рентабельности по OIBDA около 30% и чистом долге на уровне 1,4x Net Debt/OIBDA.

www.company.rt.ru/press/news/d461117/

Авто-репост. Читать в блоге >>> Финансовый анализ по "Ростелеком"

Финансовый анализ по "Ростелеком"Всем добрый день!

Выкладываю отчет по Ростелеком, включая 3Q2021г.

Так-же свое мнение по данной компании в самом низу.

Приятного просмотра и прочтения.

Авто-репост. Читать в блоге >>>

Ростелеком 3 кв 2021

Ростелеком 3 кв 2021

Не буду пересказывать результаты, постараюсь коротко изложить свое мнение.

Если честно, то отчет разочаровал.

1. Слабый рост выручки как следствие стагнации операционных показателей. В фиксированном бизнесе стагнация как числа клиентов, так и ARPU. Мобильный сегмент тащит рост трафика, но существенно увеличился отток клиентов. Ценностное предложение Теле2 стало хуже. Цифровой сегмент и вовсе показал снижение из-за эффекта высокой базы.

2. Менеджмент делает акцент на росте OIBDA, но основной драйвер ее роста – амортизация (+23% г/г), операционная прибыль упала на 9% г/г. Компания в год направляет по 130 млрд на CAPEX, но рост слабый. При том что на госпрограммы приходится только 21% вложений. Вопрос об эффективности и целесообразности возникает сам собой.

3. После покупки Теле2 прошло почти 2 года, но долг застыл на отметке 500 млрд. Общая сумма кредитов и облигаций больше 400 млрд, из которых 38% под плавающую ставку. Interest coverage (EBIT/проценты) в 3 кв 2021 равно всего 2,23х (по Net Debt/OIBDA леверидж занижен в 2 раза, т.к. половина OIBDA идет на поддержание бизнеса в виде CAPEX, эти деньги нельзя пустить на выплату долга). А ведь в 4 кв ЦБ еще поднял ставку на 0,75 п.п. – минус 1,2 млрд в год чистой прибыли. Если весь FCF пойдет на дивиденды, то гасить долг нечем. IPO дата-центров проблему не решит, тем более и так уже продали долю ВТБ.

Общий вывод: доходность 6,2% на преф при слабом росте выручки и проблемах с долгами не привлекают от слова совсем. Целевой ориентир по акциям Ростелекома поднят до 113 рублей - Промсвязьбанк

Целевой ориентир по акциям Ростелекома поднят до 113 рублей - Промсвязьбанк

Ростелеком сегодня опубликовал финансовые результаты за 3 кв. 2021 г. лучше консенсуса по OIBDA, но хуже по выручке и чистой прибыли. Выручка выросла на 5%, до 141,2 млрд рублей, EBITDA — на 9% г/г, до 58,3 млрд рублей. Чистая прибыль сократилась на 29% по причине убытков по обесценению активов и увеличения амортизационных отчислений. Также компания отметила, что может увеличить дивиденды по итогам 2021 года до 6 рублей на акцию. Мы полагаем, что Ростелеком продолжит развитие цифровых сервисов как одного из быстроразвивающихся сегментов, а также продолжит платить дивиденды в качестве лидирующей компании на российском телекоммуникационном рынке. Поднимаем целевой ориентир по акциям до 113 рублей за бумагу, что дает потенциал роста 21% к текущей цене.

Выручка и чистая прибыль Ростелекома в 3 квартале оказались ниже консенсус-прогноза: 141,2 против прогнозируемых 142,79 млрд рублей по выручке и 8,4 против прогнозируемых 11,18 млрд рублей по чистой прибыли. Показатель OIBDA оказался выше прогноза (58,3 против 57,63 млрд рублей). Рентабельность по OIBDA также чуть превысила ожидания – 41,3% против 40,48% прогнозируемых.

Авто-репост. Читать в блоге >>> Дивиденды Ростелекома должны стабильно расти после 2021 года - Атон

Дивиденды Ростелекома должны стабильно расти после 2021 года - Атон

Ростелеком представил смешанные результаты: показатели выручки и OIBDA выросли на 4.6% и 8.7% соответственно, что в целом соответствует консенсус-прогнозу Интерфакса.

На динамику выручки благоприятно повлияли хорошие показатели в сегментах мобильной связи (+8.3%) и услуг ШПД (+10.1%), при этом сдерживающее влияние оказало снижение выручки от цифровых услуг, обусловленное эффектом высокой базы, сформированной за счет ряда крупных проектов в 3К20. Рентабельность OIBDA показала рост на 1.5 пп г/г до 41.3% за счет жесткого контроля над затратами.

В пресс-релизе компании сообщается о планах выплатить дивиденды за 2021 в размере 6 руб., что на 20% выше объема выплат за 2020 (5 руб.) и предполагает дивидендную доходность на уровне 6.5%, исходя из текущих котировок (92.7 руб.).

Авто-репост. Читать в блоге >>>

Сегодня вышли финансовые результаты Ростелекома за 3 квартал и 9 месяцев 2021 по МСФО.

По сравнению с 3 кварталом 2020 года результаты скромные:

1. Выручка выросла на 5%.

2. EBITDA выросла на 9%.

3. Чистая прибыль упала на 29% (8.4 млрд руб. против 11.8 млрд руб. годом ранее).

А вот по сравнению с 9 месяцами 2020 года все выглядит гораздо лучше:

1. Выручка выросла на 7%.

2. EBITDA выросла на 13%.

3. Чистая прибыль выросла на 15%.

Отчет Ростелекома получился неоднозначным. Вроде бы все хорошо, но немного смущает падение чистой прибыли по итогам 3 квартала.

Ростелеком — это бумага, которая есть у меня в портфеле, так что я надеялся на то, что результаты будут получше. Тем не менее,

повода для грусти нет. Бумагу я продавать не намерен до нового года, все-таки дивиденды в 6 рублей за акцию по итогам года

не так уж и мало, раньше было 5 рублей, так что прогресс на лицо )))

AlexChi,

Когда див отсечка должна быть? Не весной разве

Генадий Гимаев, пока точная дата неизвестна. В этом году была отсечка 12 июля.

Сегодня вышли финансовые результаты Ростелекома за 3 квартал и 9 месяцев 2021 по МСФО.

По сравнению с 3 кварталом 2020 года результаты скромные:

1. Выручка выросла на 5%.

2. EBITDA выросла на 9%.

3. Чистая прибыль упала на 29% (8.4 млрд руб. против 11.8 млрд руб. годом ранее).

А вот по сравнению с 9 месяцами 2020 года все выглядит гораздо лучше:

1. Выручка выросла на 7%.

2. EBITDA выросла на 13%.

3. Чистая прибыль выросла на 15%.

Отчет Ростелекома получился неоднозначным. Вроде бы все хорошо, но немного смущает падение чистой прибыли по итогам 3 квартала.

Ростелеком — это бумага, которая есть у меня в портфеле, так что я надеялся на то, что результаты будут получше. Тем не менее,

повода для грусти нет. Бумагу я продавать не намерен до нового года, все-таки дивиденды в 6 рублей за акцию по итогам года

не так уж и мало, раньше было 5 рублей, так что прогресс на лицо )))

AlexChi,

Когда див отсечка должна быть? Не весной разве Сегодня вышли финансовые результаты Ростелекома за 3 квартал и 9 месяцев 2021 по МСФО.

Сегодня вышли финансовые результаты Ростелекома за 3 квартал и 9 месяцев 2021 по МСФО.

По сравнению с 3 кварталом 2020 года результаты скромные:

1. Выручка выросла на 5%.

2. EBITDA выросла на 9%.

3. Чистая прибыль упала на 29% (8.4 млрд руб. против 11.8 млрд руб. годом ранее).

А вот по сравнению с 9 месяцами 2020 года все выглядит гораздо лучше:

1. Выручка выросла на 7%.

2. EBITDA выросла на 13%.

3. Чистая прибыль выросла на 15%.

Отчет Ростелекома получился неоднозначным. Вроде бы все хорошо, но немного смущает падение чистой прибыли по итогам 3 квартала.

Ростелеком — это бумага, которая есть у меня в портфеле, так что я надеялся на то, что результаты будут получше. Тем не менее,

повода для грусти нет. Бумагу я продавать не намерен до нового года, все-таки дивиденды в 6 рублей за акцию по итогам года

не так уж и мало, раньше было 5 рублей, так что прогресс на лицо ))) Выручка за 9мес2021 выросла до 412 млрд руб (+7% к 383 млрд за 9мес2020)

Выручка за 9мес2021 выросла до 412 млрд руб (+7% к 383 млрд за 9мес2020)

Операционные расходы выросли до 346 млрд (+7% к 322 млрд)

Финансовые расходы остались на уровне 26 млрд руб

Чистая прибыль выросла до 30 млрд руб (+15% к 26 млрд) или 9 руб на акцию

Долг вырос до 421 млрд руб (405 млрд на начало года)

Показатель OIBDA вырос до 170 млрд (+13%)

Чистый операционный денежный поток 93 млрд, капзатраты 83 млрд, госсубсидия 5.7 млрд, размещение облигаций 13 млрд, выплаченные дивиденды 17 млрд

В результате денежные средства снизились на 4.3 млрд до 26.9 млрд руб

Пока не очень интересно. Много лет платят по 5 руб дивидендов, сейчас озвучены 6 руб, что все равно весьма скромно. Из телекомов предпочитаю МТС. 📈Ростелеком растё после увеличения дивидендов

📈Ростелеком растё после увеличения дивидендов

📈Ростелеком +1.2% Растёт на падающем рынке, после публикации отчётности и увеличения дивидендов. Чистая прибыль Ростелекома за 9 месяцев выросла на 17%, выручка по сравнению с III кварталом 2020 г. выросла на 5%, до 141,2 млрд руб.

Компания продолжает наращивать свободный денежный поток, который по итогам 9 месяцев 2021 года достиг почти 17 млрд рублей, что позволит увеличить дивидендные выплаты как за текущий год (до 6 рублей за акцию), так и в будущих отчетных периодах — Президент ПАО «Ростелеком» Михаил Осеевский

Авто-репост. Читать в блоге >>>

Ростелеком выпустил отчёт за 9 месяцев 2021 года по МСФО.

Ростелеком выпустил отчёт за 9 месяцев 2021 года по МСФО.

Выручка увеличилась с 384 до 412 млрд, то есть на 7%, что как раз сопоставимо с уровнем официальной инфляции.

Что красноречиво говорит нам, что компания стагнирует, бизнес не растёт совсем.

И развиваться компании некуда в своём традиционном бизнесе, драйверы отсутствуют.

Также показательно, что все операционные расходы г/г остались примерно на одном уровне, и единственно сильно выросшей строкой стала амортизация.

Оборудование устаревает, на его поддержание нужен большой CAPEX, а бизнес стагнирует.

Чистая прибыль выросла на 17%, но в основном из за «бумажных» статей, типа переоценки курсовых разниц и «прочих инвестиционных доходов».

Фактически — компания топчется на месте, как наверно, и вся отрасль телекома.

Но если коллеги по цеху хотя пытаются это положение преодолеть, строя «экосистемы», то Ростелеком, кажется, смирился.

пишет

t.me/marketinvestnews/100

#RTKMP #RTKM

Компания продолжает наращивать свободный денежный поток, который по итогам 9 месяцев 2021 года достиг почти 17 млрд рублей, что позволит увеличить дивидендные выплаты** как за текущий год (до 6 рублей за акцию), так и в будущих отчетных периодах** — Президент ПАО «Ростелеком» Михаил Осеевский

www.company.rt.ru/ir/news_calendar/d461086/

Роман Ранний, 6 рублей за акцию это фигня полная

Dmitrii Kravchenko, больше нет

пишет

t.me/marketinvestnews/100

#RTKMP #RTKM

Компания продолжает наращивать свободный денежный поток, который по итогам 9 месяцев 2021 года достиг почти 17 млрд рублей, что позволит увеличить дивидендные выплаты** как за текущий год (до 6 рублей за акцию), так и в будущих отчетных периодах** — Президент ПАО «Ростелеком» Михаил Осеевский

www.company.rt.ru/ir/news_calendar/d461086/

Роман Ранний, 6 рублей за акцию это фигня полная

Ростелеком - факторы роста и падения акций

- Компания платит стабильные дивиденды не менее 5 рублей на акцию. (20.03.2018)

- в июле 2021 Осеевский заикнулся о повышении дивидендов до 5,5-6 рублей - сдвинулись с мертвой точки, на которой стояли несколько лет. (16.08.2021)

- Фокус развития на цифровых сервисах (15.10.2023)

- Стратегия 2025 подразумевает увеличение выручки с уровня 2020 года до 700 млрд руб и удвоение прибыли. В 2022 году CEO говорил о том, что цели будут достигнуты быстрее. (15.10.2023)

- Дешевле МТС примерно на 40% по различным мультипликаторам. (15.10.2023)

- Внутри есть отдельные компании, которые могут стоить существенно дороже на рынке отдельно от Ростелекома. (20.10.2023)

- Доходы от фиксированной связи постоянно падают (19.06.2017)

- На рынке интернет услуг жесткая конкуренция (19.06.2017)

- 35% кредитов и займов по плавающей ставке (30.06.2023). (15.10.2023)

- Долг высоковат - (1,8хEBITDA) (30.06.2023) (15.10.2023)

- Госа и дивидендов за 2022 год до сих пор нет (15.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Ростелеком - описание компании

Ростелеком — оператор связи России.35% выручки приходится на мобильную связь

17% выручки на предоставление услуг интернета

14% оптовые услуги

13% выручки — цифровые услуги

7% выручки — услуги телевидения

Телефония занимает всего 9%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций