Но, аналитик Ремора рапортует о росте небывалом и беспрецендентном что должно несомненно обогатить вас. ФСК и Россети — отличный пример прозорливого Реморы!

Россети (старые) акции

-

именно поэтому этот шлак валится в бездну) Берегитесь! Все бумаги к которым прилагает свои усилия аналитик Ремора либо уже на дне, либо валятся в преисподнюю.

именно поэтому этот шлак валится в бездну) Берегитесь! Все бумаги к которым прилагает свои усилия аналитик Ремора либо уже на дне, либо валятся в преисподнюю.

Но, аналитик Ремора рапортует о росте небывалом и беспрецендентном что должно несомненно обогатить вас. ФСК и Россети — отличный пример прозорливого Реморы! Ремора, это откуда цифры?

Ремора, это откуда цифры?

По РСБУ ЧП всего 7 миллиардов против 185 за 9 месяцев 2016. Чистая прибыль "Россетей" по МСФО за 9 месяцев выросла на 3,4%

Чистая прибыль "Россетей" по МСФО за 9 месяцев выросла на 3,4%МОСКВА, 29 ноя — ПРАЙМ. Чистая прибыль «Россетей» по МСФО в январе-сентябре 2017 года выросла на 3,4% по сравнению с аналогичным периодом прошлого года и составила 81 миллиард рублей, говорится в материалах компании.

Скорректированная чистая прибыль компании выросла на 33,5% и составила 98,4 миллиарда рублей, выручка увеличилась на 5,9% и достигла 658,1 миллиарда рублей.

EBITDA за девять месяцев выросла на 4,7% — до 213,1 миллиарда рублей.

Скорректированный показатель EBITDA без учета убытков от обесценения финансовых вложений и обесценения дебиторской задолженности, убытков или доходов от изменения структуры группы компаний «Россети» увеличился на 15,4%, до 231,7 миллиарда рублей.

Аналитическое кредитное рейтинговое агентство (АКРА) присвоило ПАО «ФСК ЕЭС (MCX:FEES)» кредитный рейтинг «ААА(RU)», прогноз «стабильный», сообщается в пресс-релизе агентства.

Аналитическое кредитное рейтинговое агентство (АКРА) присвоило ПАО «ФСК ЕЭС (MCX:FEES)» кредитный рейтинг «ААА(RU)», прогноз «стабильный», сообщается в пресс-релизе агентства.

Кредитный рейтинг компании присвоен на уровне финансовых обязательств правительства Российской Федерации, что обусловлено высокой системной значимостью компании для российской экономики и степенью влияния государства на «ФСК ЕЭС».

Оценка собственной кредитоспособности (ОСК) компании на уровне «аа» обусловлена монопольным управлением стратегической инфраструктурой в сфере энергоснабжения экономики и населения, высокой рентабельностью бизнеса и уровня ликвидности, низким уровнем долговой нагрузки. ОСК сдерживается отрицательным денежным потоком в связи с существенными капитальными вложениями.

По прогнозам АКРА, в 2017-2018 годах денежный поток компании будет отрицательным. В 2019 году, как ожидает АКРА, он может стать положительным. Главный фактор, влияющий на формирование отрицательного денежного потока — высокие капитальные затраты. Завершение программы ДПМ (договоры о предоставлении мощности) и новые государственные приоритеты по стимулированию модернизации старых мощностей должны способствовать стабилизации капитальных затрат и выходу денежного потока «ФСК ЕЭС» в положительную зону. Ликвидность компании АКРА оценивает как очень высокую: погашение долга в ближайшие годы будет умеренным (в 2018 и 2019 годах — 8,8% и 7,6% портфеля соответственно). Компания имеет широкий доступ к внешним источникам ликвидности (открытые кредитные линии на сумму 152,5 млрд рублей).

ФСК владеет и управляет электросетевыми объектами Единой национальной электросети РФ. Государственному электросетевому холдингу «Россети» принадлежит 80,13% акций ФСК. В свою очередь «Россети» на 88,04% принадлежат государству.

К негативному рейтинговому действию, по мнению АКРА, могут привести: потеря контроля со стороны государства, в частности, несоблюдение на практике положений акционерного соглашения с ПАО «Россети (MCX:RSTI)» по управлению компанией; существенное снижение уровня системной значимости «ФСК ЕЭС» для экономики РФ; значительное сокращение объема оказываемой поддержки со стороны государства и увеличение выплат (дивидендов или иного) в пользу ПАО «Россети».

Последний абзац про дивиденды как можно расценивать? АКРА присвоило ФСК кредитный рейтинг "ААА(RU)" со стабильным прогнозом

АКРА присвоило ФСК кредитный рейтинг "ААА(RU)" со стабильным прогнозомМОСКВА, 28 ноя /ПРАЙМ/. АКРА присвоило ФСК ЕЭС <FEES>(входит в «Россети») высший кредитный рейтинг «ААА(RU)» со стабильным прогнозом, сообщается на сайте агентства.

«АКРА присвоило ФСК ЕЭС кредитный рейтинг ААА(RU), прогноз „стабильный“. Кредитный рейтинг ФСК ЕЭС присвоен на уровне финансовых обязательств правительства РФ, что обусловлено очень высокой системной значимостью компании для российской экономики и очень высокой степенью влияния государства на ФСК ЕЭС», — говорится в сообщении.

Как отмечает агентство, компании также дана оценка собственной кредитоспособности на уровне «АА». Такая оценка обусловлена монопольным управлением стратегической инфраструктурой в сфере энергоснабжения экономики и населения, очень высокой рентабельностью бизнеса, низким уровнем долговой нагрузки и высоким уровнем ликвидности. При этом оценка сдерживается отрицательным денежным потоком в связи с существенными капитальными вложениями.

Стабильный прогноз предполагает с высокой долей вероятности неизменность рейтинга на горизонте 12–18 месяцев, поясняет агентство.

К негативному рейтинговому действию могут привести существенное снижение уровня системной значимости ФСК для российской экономики, а также значительное сокращение объема оказываемой поддержки со стороны государства и увеличение выплат в пользу ПАО «Россети».

мимо проходил, я вообще перестал обращать внимание на все заявления, планы и отчеты наших компаний. Нет вижу в этом никакого смысла.

мимо проходил, я вообще перестал обращать внимание на все заявления, планы и отчеты наших компаний. Нет вижу в этом никакого смысла.

Сейчас буду докупать больше облигаций пока не дойдет до пропорции 40% в облигациях и 60% в акциях, а потом только ребалансировать буду портфель и все. В долю акций добавляю американских компаний покупаю через СПБ…

Ничего себе у вас тут горки были.

Поздравляю всех купивших бумагу с дивидендной доходностью меньше 1% в год!

Летом у меня была идея под спец дивы! А сейчас?

У кого на этот счёт есть идеи.

мимо проходил, Никаких идей нет, просто держу ради диверсификации доли в портфеле в электросетях, ну и конечно надеюсь что Ливинского уберут рано или поздно… Электромонтёр, а куда летать на нем собрался Ливинский? С казной сразу за бугор, чтобы на границе не перехватили?! ))) Он про ПВО интересно слышал?

Электромонтёр, а куда летать на нем собрался Ливинский? С казной сразу за бугор, чтобы на границе не перехватили?! ))) Он про ПВО интересно слышал? РОССИЯ-РОССЕТИ-ДИВИДЕНДЫ-АНАЛИТИКИ

РОССИЯ-РОССЕТИ-ДИВИДЕНДЫ-АНАЛИТИКИ

Москва. 20 ноября. ИНТЕРФАКС — ПАО «Российские сети» готовит новый план стратегического развития, который может быть представлен инвесторам в I полугодии 2018 года, сообщили аналитики ФГ БКС по итогам встречи с менеджментом компании.

Подробности стратегии пока не раскрываются. «Одним из ключевых пунктов новой стратегии могут стать инновации, включая внедрение „умных“/цифровых сетей, которые должны способствовать повышению эффективности компании», — говорится в отчете БКС.

Компания может обновить дивидендную политику, чтобы соответствовать видению правительства. Подход к дивидендным выплатам за 2017 год должен соответствовать подходу, прописанному в распоряжении правительства 1094-p от мая 2017 года. При

этом дивиденды за 2017 года, скорее всего, окажутся не ниже, чем в предыдущем году, отмечают аналитики.

===========================

ДАННОЕ РАСПОРЯЖЕНИЕ ПРЕДУСМАТРИВАЕТ 50% ВЫПЛАТЫ по МСФО

===========================

«Россети» (MOEX: RSTI) продолжат финансовую поддержку отдельных «дочек», сумма может превысить 40 млрд руб. в 2016-2018 года. Главные получатели — АО «Кубаньэнерго» (MOEX: KUBE), АО «Янтарьэнерго», ПАО «МРСК Северо-Запада» (MOEX: MRKZ) и ПАО «МРСК Юга» (MOEX: MRKY). «Завершение одобренной волны финансовой поддержки не требует привлечения дополнительных дивидендов от других „дочек“.

Минэнерго поручило компании разработать план финансовой поддержки на 2018-2020 года», — сообщают эксперты.

Компания готовится предложить новый подход к формированию дивидендной базы, говорил ранее «Интерфаксу» замглавы компании Евгений Ольхович. Он пояснял, что это необходимо для решения задачи компании по росту рыночной капитализации. «Мы прекрасно понимаем, что ключевым инструментом в достижении этой стратегической цели является комфортная и понятная дивидендная политика компании», -

подчеркивал замглавы холдинга.

При этом «Россети» видят «определенную нормативную неурегулированность» вопроса уплаты дивидендов сетевыми организациями, которая, по словам Е. Ольховича, заключается «в отсутствии в тарифном меню сетевых организаций дивидендов». По словам замглавы холдинга, компания обсуждает «разные варианты» подходов к дивидендам с ведомствами. «Мы, надеюсь, сможем предложить механизмы

обеспечения дивидендной доходности для акционеров без повышения тарифа (для конечных потребителей — ИФ)», — говорил он.

Е.Ольхович подчеркивал, что компания «намерена провести работу со всеми заинтересованными сторонами в рамках решения данной задачи», не раскрыв, какие могут быть предложены механизмы дивидендных выплат.

Как сообщалось, в сентябре в «Россетях» сменился гендиректор, новым главой компании стал Павел Ливинский, ранее занимавший пост руководителя департамента ЖКХ мэрии Москвы.

ПАО «Россети» — крупнейшая электросетевая компания России, объединяющая в своей структуре магистральный электросетевой комплекс, межрегиональные и региональные распределительные компании. Государству принадлежит 88,04% в капитале компании через Росимущество. ФСК, Россети: Не по виду суди, а по делам гляди

ФСК, Россети: Не по виду суди, а по делам гляди

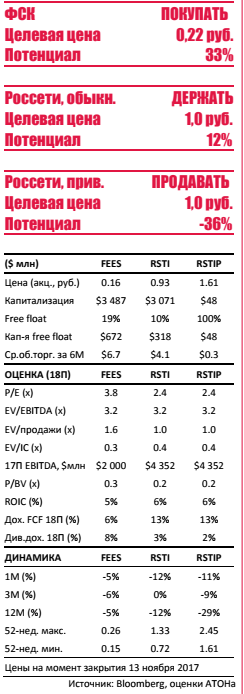

Федеральная сетевая компания принадлежит Россетям, и поскольку бизнес компаний тесно взаимосвязан, их экономика и бизнес очень схожи. Однако две наиболее ликвидные электросетевые компании в России предлагают очень разные инвестиционные истории.

Пять причин предпочесть ФСК Россетям

Среди самых ликвидных сетевых компаний в российском секторе электроэнергетики мы отдаем предпочтение ФСК перед Россетями по следующим причинам.

1). Акции предлагают высокую дивидендную доходность 8% в 2018П, что делает ФСК одной из наиболее привлекательных дивидендных историй в российской электроэнергетике.

2). В этом году акции ФСК отстают от рынка без очевидных причин.

3). В отличие от МРСК, ФСК регулируется механизмом долгосрочного тарифообразования RAB и делает крайне ограниченный вклад в конечный тариф на электроэнергию для потребителей, что означает меньшие регуляторные риски и отсутствие необходимости учитывать интересы социально незащищенных групп населения.

4). ФСК ожидает заметное снижение капзатрат к концу этого десятилетия, что превратит ее в компанию с бизнесом, обеспечивающим стабильно высокие денежные потоки.

5). Продажа доли в Интер РАО, хотя она и маловероятна в краткосрочной перспективе, может стать дополнительным сильным драйвером роста котировок. Мы начинаем аналитическое освещение акций ФСК с рекомендации ПОКУПАТЬ и целевой цены 0,22 руб.

Четыре недостатка Россетей

Мы не видим большой стоимости в акциях Россетей, однако принимая во внимание распродажу акций с середины октября, мы начинаем аналитическое освещение обыкновенных акций компании с рекомендации ДЕРЖАТЬ и целевой цены 1,0 руб. Мы выделяем четыре следующих недостатка, характерных для инвестиционного профиля Россетей:

Продавайте привилегированные акции Россетей

1). Компания не щедра на дивиденды – собирая 23 млрд руб. дивидендов от дочерних компаний, она выплачивает мизерную сумму в качестве собственных дивидендов; недавние комментарии главы компании по дивидендам почти не оставляют оснований для оптимизма;

2). В отличие от ФСК, Россети не планируют существенно снижать капзатраты к 2020;

3). Бизнес МРСК сталкивается с сильным регуляторным давлением, а механизм тарифообразования остается непонятным после фиаско методики RAB в отношении распределительных компаний;

4). Россети одержимы идеей размещения новых акций для финансирования капзатрат, и эта практика, похоже, прижилась (шесть размещений с 2010, и седьмое – лишь вопрос времени в связи с предстоящей консолидацией крымских активов).

После публикации разочаровывающих результатов по РСБУ за 9M17 привилегированные акции Россетей предложат гораздо более низкие дивиденды, чем были выплачены из рекордно высокой прибыли за 2016. Поскольку дивиденды – единственный катализатор роста для привилегированных акций, мы считаем их премию к обыкновенным акциям необоснованной и рекомендуем ПРОДАВАТЬ эти акции, хотя отмечаем низкую ликвидность.

Риски

Обе компании – государственные монополии, что подразумевает зависимость от воли регулятора их тарифов и выручки, а также инвестиционных программ и финансовых планов. Ни одна из компаний не имеет четкой дивидендной политики (за исключением привилегированных акций Россетей), что существенно снижает предсказуемость дивидендов. Консолидация крымских активов Россетями может означать риск международных санкций для компании, что вызовет распродажу зарубежными инвесторами. Возможный возврат к идее приватизации МРСК может стать сильным драйвером роста для акций Россетей и вернуть компанию на радары инвесторов.

АТОН

Российские сетевые компании: не по виду суди, а по делам гляди (АТОН)

Российские сетевые компании: не по виду суди, а по делам гляди (АТОН)

Федеральная сетевая компания принадлежит Россетям, и поскольку бизнес компаний тесно взаимосвязан, их экономика и бизнес очень схожи.Однако две наиболее ликвидные электросетевые компании в России предлагают очень разные инвестиционные истории.

Пять причин предпочесть ФСК Россетям

Среди самых ликвидных сетевых компаний в российском секторе электроэнергетики мы отдаем предпочтение ФСК FEES -0,40% перед Россетями по следующим причинам. 1). Акции предлагают высокую дивидендную доходность 8% в 2018П, что делает ФСК одной из наиболее привлекательных дивидендных историй в российской электроэнергетике. 2). В этом году акции ФСК отстают от рынка без очевидных причин. 3). В отличие от МРСК, ФСК регулируется механизмом долгосрочного тарифообразования RAB и делает крайне ограниченный вклад в конечный тариф на электроэнергию для потребителей, что означает меньшие регуляторные риски и отсутствие необходимости учитывать интересы социально незащищенных групп населения. 4). ФСК ожидает заметное снижение капзатрат к концу этого десятилетия, что превратит ее в компанию с бизнесом, обеспечивающим стабильно высокие денежные потоки. 5). Продажа доли в Интер РАО, хотя она и маловероятна в краткосрочной перспективе, может стать дополнительным сильным драйвером роста котировок. Мы начинаем аналитическое освещение акций ФСК с рекомендации ПОКУПАТЬ и целевой цены 0,22 руб.

Четыре недостатка Россетей

Мы не видим большой стоимости в акциях Россетей MRKH, однако принимая во внимание распродажу акций с середины октября, мы начинаем аналитическое освещение обыкновенных акций компании с рекомендации ДЕРЖАТЬ и целевой цены 1,0 руб. Мы выделяем четыре следующих недостатка, характерных для инвестиционного профиля Россетей: 1). Компания не щедра на дивиденды – собирая 23 млрд руб. дивидендов от дочерних компаний, она выплачивает мизерную сумму в качестве собственных дивидендов; недавние комментарии главы компании по дивидендам почти не оставляют оснований для оптимизма; 2). В отличие от ФСК, Россети не планируют существенно снижать капзатраты к 2020; 3). Бизнес МРСК сталкивается с сильным регуляторным давлением, а механизм тарифообразования остается непонятным после фиаско методики RAB в отношении распределительных компаний; 4). Россети одержимы идеей размещения новых акций для финансирования капзатрат, и эта практика, похоже, прижилась (шесть размещений с 2010, и седьмое – лишь вопрос времени в связи с предстоящей консолидацией крымских активов).

Продавайте привилегированные акции Россетей

После публикации разочаровывающих результатов по РСБУ за 9M17 привилегированные акции Россетей предложат гораздо более низкие дивиденды, чем были выплачены из рекордно высокой прибыли за 2016. Поскольку дивиденды – единственный катализатор роста для привилегированных акций, мы считаем их премию к обыкновенным акциям необоснованной и рекомендуем ПРОДАВАТЬ эти акции, хотя отмечаем низкую ликвидность.

Риски

Обе компании – государственные монополии, что подразумевает зависимость от воли регулятора их тарифов и выручки, а также инвестиционных программ и финансовых планов. Ни одна из компаний не имеет четкой дивидендной политики (за исключением привилегированных акций Россетей), что существенно снижает предсказуемость дивидендов. Консолидация крымских активов Россетями может означать риск международных санкций для компании, что вызовет распродажу зарубежными инвесторами. Возможный возврат к идее приватизации МРСК может стать сильным драйвером роста для акций Россетей и вернуть компанию на радары инвесторов.

https://1prime.ru/experts/20171117/828153076.html Правительство разрешило лишать энергосбыты статуса ГП за долги перед сетями

Правительство разрешило лишать энергосбыты статуса ГП за долги перед сетями

МОСКВА, 16 ноября (BigpowerNews) – Правительство РФ постановлением от 11 ноября 2017 года №1365 внесло изменения в ряд нормативных правовых актов, которыми устанавливается возможность лишения энергосбытовой компании статуса гарантирующего поставщика (ГП) при неисполнении или несвоевременном исполнении обязательств по оплате услуг по передаче электроэнергии.Документ подготовлен Минэнерго России.

До настоящее времени законодательством была предусмотрена возможность лишения организации статуса ГП за долги на оптовом рынке электрической энергии и мощности (ОРЭМ).

http://www.bigpowernews.ru/markets/document80610.phtml Меня такое «держать» с ростом до рубля вполне устроило бы.

Меня такое «держать» с ростом до рубля вполне устроило бы.

Более 25% роста с текущих.

Атон начал анализ Россетей с рейтингом «держать» для акций и ФСК с рейтингом «покупать» для бумаг компании

Для обыкновенных акций «Россетей» (MOEX: RSTI) была дана рекомендация «держать», а для привилегированных бумаг этой компании — «продавать».

В то же время для акций «ФСК ЕЭС» была дана рекомендация «покупать».

Оценки и рекомендации аналитиков (цены в рублях):

Прогнозная цена ФСК — 0,22 (текущая цена — 0,16), рекомендация — покупать;

Прогнозная цена Россети — 1 (текущая цена — 0,93), рекомендация — держать;

Прогнозная цена Россети (для прив. акций) — 1 (текущая цена — 1,61), рекомендация — продавать.

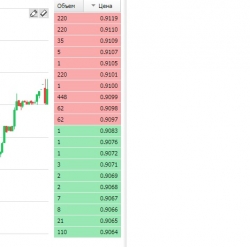

Ремора, ФСК и так 14% портфеля, так и чешутся руки по 0,158 закупить, но не доходит и отскакивает

Сергей Мелихов, тоже который день выставляю заявку на 0,158 и никак не доходит

Атон начал анализ Россетей с рейтингом «держать» для акций и ФСК с рейтингом «покупать» для бумаг компании

Для обыкновенных акций «Россетей» (MOEX: RSTI) была дана рекомендация «держать», а для привилегированных бумаг этой компании — «продавать».

В то же время для акций «ФСК ЕЭС» была дана рекомендация «покупать».

Оценки и рекомендации аналитиков (цены в рублях):

Прогнозная цена ФСК — 0,22 (текущая цена — 0,16), рекомендация — покупать;

Прогнозная цена Россети — 1 (текущая цена — 0,93), рекомендация — держать;

Прогнозная цена Россети (для прив. акций) — 1 (текущая цена — 1,61), рекомендация — продавать.

Ремора, ФСК и так 14% портфеля, так и чешутся руки по 0,158 закупить, но не доходит и отскакивает Не пойму на чем падает сетка, никто не подскажет? усреднил позу по 0.847, так как беру года на 3...)не будет ли падения к 0.8?

Не пойму на чем падает сетка, никто не подскажет? усреднил позу по 0.847, так как беру года на 3...)не будет ли падения к 0.8? Атон начал анализ Россетей с рейтингом "держать" для акций и ФСК с рейтингом "покупать" для бумаг компании

Атон начал анализ Россетей с рейтингом "держать" для акций и ФСК с рейтингом "покупать" для бумаг компанииДля обыкновенных акций «Россетей» (MOEX: RSTI) была дана рекомендация «держать», а для привилегированных бумаг этой компании — «продавать».

В то же время для акций «ФСК ЕЭС» была дана рекомендация «покупать».

Оценки и рекомендации аналитиков (цены в рублях):

Прогнозная цена ФСК — 0,22 (текущая цена — 0,16), рекомендация — покупать;

Прогнозная цена Россети — 1 (текущая цена — 0,93), рекомендация — держать;

Прогнозная цена Россети (для прив. акций) — 1 (текущая цена — 1,61), рекомендация — продавать.

Совещание у Прездинта РФ Владимира Путина по вопросам развития электроэнергетики

Совещание у Прездинта РФ Владимира Путина по вопросам развития электроэнергетикиwww.youtube.com/watch?time_continue=17&v=Bp-dgoXA3P8

интересные моменты:

1. Российские сетевые компании вышли за 5 лет с 183 места в мире на 10 место!

2. снизилась аварийность в сетях на 20%!

3. цена электроэнергии в РФ ниже среднемировой в 2-3раза! (есть место для роста тарифов

такой поворот в будущем более чем вероятен. страна идет по «демократическому» пути развития)

Всем привет!

Выходить из этой каки под названием Россети? Минус 11,5% уже…

dm, вооо)) такая же ситуация, — 9 уже

Патриция,

ЦРУ

19.12.2016

История допок Россетей:

— 04.10.2012 количество акций в обращении увеличено с 42 964 067 081 до 47 871 694 416 шт в связи с аннулированием индивидуальных номеров допвыпусков.— 10.07.2013 количество акций в обращении увеличено с 47 871 694 416 до 57 247 302 465 шт в связи с аннулированием индивидуальных номеров допвыпусков.

— 03.10.2013 количество акций в обращении увеличено с 57 247 302 465 до 161 078 853 310 шт в связи с аннулированием индивидуальных номеров допвыпусков.

— 24.08.2016 количество акций увеличено до 195 995 579 707 шт.

— 20.12.2016 количество акций увеличено на 3 259 955 215 шт., до 199 255 534 922 шт.

Так что с Россети поаккуратнее нужно быть.

Марэк, т е за 5 лет допка в 5 раз… чудесная компания)

«Так, акционерам приготовится к допкам, с дивидендами подождать. »

мимо проходил, это нормальная практика для Россетей

Роман Ранний, это нормальная практика для России и её компаний.

Денег нет, держитесь.

мимо проходил, для России не правильно, а для россетей верно

Россети (старые) - факторы роста и падения акций

- Очень дешевая компания по фундаментальным метрикам (10.07.2017)

- цена обыкновенных акций Россетей на ММВБ в разы дешевле рыночной оценки дочерних компаний. Хороший повод заработать на разнице. (18.08.2017)

- В 2019 году Россети затеяли движуху, хотят сделать реорганизацию, присоединить к себе все свои дочки - МРСК и превратить их в филиалы. Чем дороже акции Россетей, тем выгоднее для холдинга обмен акциями. (03.12.2019)

- Россети в конце июня 2021 года попросили Правительство включить в тарифы расходы на выплату дивидендов. Если их сделают 5% от выручки, то дивиденды Россетей могут существенно подрасти. (13.09.2021)

- Россети - по сути, производный инструмент на ФСК ЕЭС. Холдинговая компания, сама деньги не зарабатывает, а львиная доля капитализации Россетей состоит и пакета 80% акций ФСК. (10.03.2017)

- Россети платят смешные дивиденды в сравнении с той же ФСК ЕЭС(в которой нет допэмисиий и доли миноров не размывают). В Россетях жа запланированы допэмиссии на ближайшие 3 года (17.10.2017)

- Консолидированная выручка в 2019 году растет медленнее инфляции (03.12.2019)

Россети (старые) - описание компании

Россети — сетевая компанияОАО «Российские сети» (бывшее ОАО «Холдинг МРСК», ИНН 7728662669) — крупнейшая российская компания в секторе передачи и распределения электроэнергии, объединяющая магистральный и распределительный электросетевой комплекс, расположенный в большинстве регионов РФ. Россети владеют долями и управляют 11 межрегиональными и 5 региональными распределительными сетевыми компаниями, а также Федеральной сетевой компанией в России. Протяженность линий электропередачи холдинга, включая дочерние компании, насчитывает 2.2 млн км, трансформаторная мощность — 743 ГВА. Компания оказывает услуги в 73 субъектах РФ.

Контролирующим акционером Россетей является государство в лице Росимущества, владеющее долей в уставном капитале в размере 85.31%. В качестве взноса в уставный капитал компании передан принадлежащий РФ пакет акций ОАО «ФСК ЕЭС», что позволило завершить ключевой этап структурных преобразований системы управления магистральными и распределительными электрическими сетевыми активами.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций