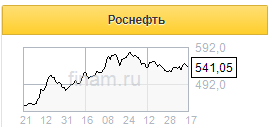

Показатель свободного денежного потока Роснефти окажет поддержку дивидендным ожиданиям по году - Альфа-Банк

«Роснефть» в минувшую пятницу представила финансовые результаты за 1К21 по МСФО, которые в целом соответствовали ожиданиям рынка — рентабельность EBITDA выросла на 180 6. п. к/к на фоне роста цен на нефть, оптимизации расходов и положительного эффекта демпфера в формуле обратного акциза, который позволил компенсировать рост НДД и НДПИ, что привело к увеличению маржинальности EBITDA до уровня 25% впервые с 2K19. Несмотря на то, что операционные показатели компании продемонстрировали негативную динамику на фоне продажи зрелых непрофильных добывающих активов, прибыльность сегмента разведки и добычи выросла на 27% к/к в пересчёте на баррель нефтяного эквивалента. Если компании удастся сохранить текущие показатели эффективности, это может оказать существенное влияние на финансовые показатели компании по мере запуска более эффективных новых месторождений. В сочетании с уверенной генерацией СДП и увеличением чистой прибыли компании, результаты 1К21 оказались сопоставимы с уровнями, зарегистрированными до пандемии, в то время как предполагаемая дивидендная база выглядит увереннее, чем бумажная прибыль 2020 г.

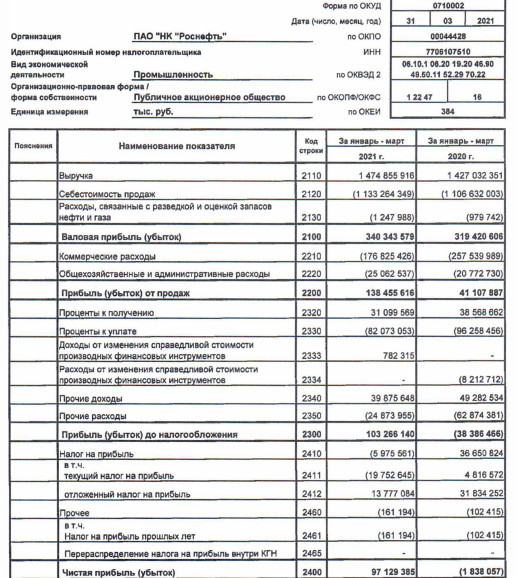

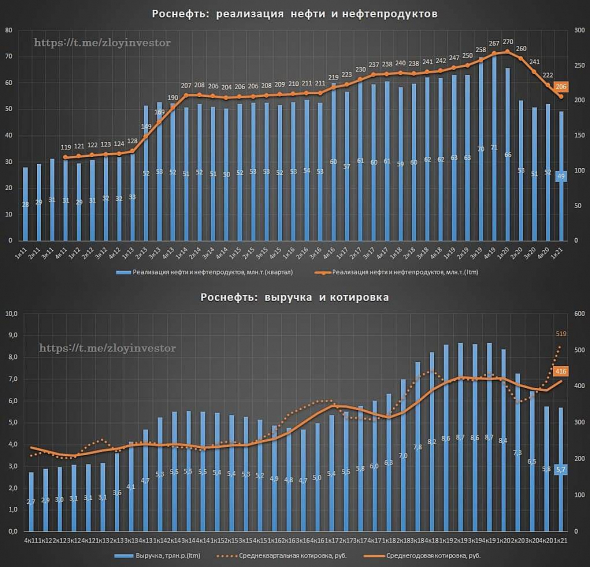

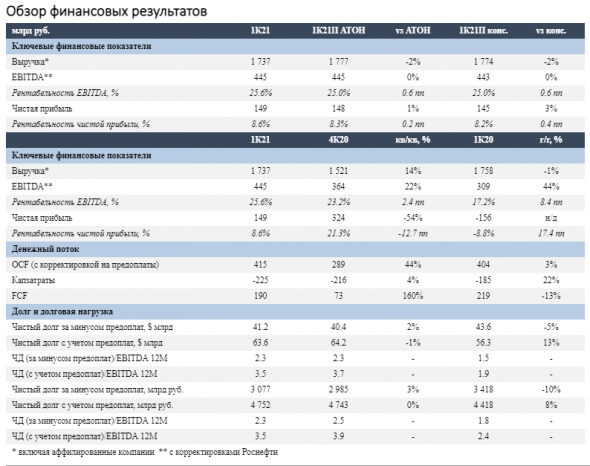

Возвращаясь непосредственно к результатам компании, выручка за 1К21 увеличилась на 14% к/к до 1,74 млрд руб., что оказалось на 2% ниже консенсус-прогноза агентства «Интерфакс». Последнее главным образом обусловлено ростом выручки добывающего сегмента на 27% на фоне скачка цены Urals на 33% к/к (+37,5% Brent). Позитивный эффект от роста цен был частично компенсирован снижением добычи жидких углеводородов на 8% к/к на фоне продажи малорентабельных активов в 4K20. С учетом коррекции на списание активов, суточное производство углеводородов в 1K21 выросло на 1% к/к до 3,75 млн барр. в сутки после смягчения квот по добычи в рамках сделки OПEK+ в 2021 г. В сочетании с ростом добычи газа на 4,6% на фоне, главным образом, добычи на месторождениях Береговое и Зохр, выпуск углеводородов за 1K21 вырос на 1,5% к/к на сравнительной основе (исключая продажу активов). Тем не менее, совокупная добыча составила 4,76 млн барр. в сутки, что почти на 6% ниже базы сравнения 4K20.

Негативный эффект на операционные результаты был частично компенсирован мерами по дальнейшему сокращению расходов и улучшению маржи переработки. Так, операционные расходы на добычу снизились на 10% к/к на фоне оптимизации портфеля активов, тогда как расходы на переработку снизились на 19% к/к в рублевом выражении. Помимо этого, динамика перерабатывающего сегмента получила сильный импульс от улучшения демпфирующей составляющей на моторное топливо и обратного акциза на нефть, что привело к дополнительным 59 млрд руб. поступлений в EBITDA на фоне восстановления экспортных нетбэков на дизельное топливо и бензин.

Таким образом, корректированная на учёт запасов между сегментами и проч. разовые статьи, EBITDA сегмента нефтепереработки вернулась в положительную зону, тогда как EBITDA сегмента разведки и добычи увеличилась на 17% к/к, что привело к дальнейшему восстановлению прибыльности компании. В итоге, 1К21 EBITDA выросла на 22% к/к до 445 млрд руб. (+ 44% г/г), что полностью совпало с консенсус-прогнозом агентства “Интерфакс” (443 млрд руб.).

Ниже строки операционной прибыли мы не отмечаем никаких разовых статей, оказывающих существенное влияние на финансовый результат за 1К21; так, в результате незначительного укрепления курса рубля на 2,5% компания признала весьма умеренный доход по курсовым разницам в размере 5 млрд руб. Тем не менее, чистая прибыль оставалась довольно волатильной в последние сезоны отчётности, восстановившись с отрицательных значений на уровне 156 млрд руб. убытка в первом квартале прошлого года до уровня 324 млрд. в 4K20. В целом чистая прибыль за 1К21 составила 149 млрд руб., что оказалось на 2,8% выше ожиданий рынка (консенсус-прогноз агентства “Интерфакс” предусматривал чистую прибыль на уровне 145 млрд руб.). Тем не менее, чистая прибыль сократилась на 54% к/к, что, главным образом, было вызвано эффектом высокой базы 4K20 из-за признания разового позитивного эффекта от переоценки чистой приведенной стоимости месторождений Пайяхского кластера на уровне $6,6 млрд.

Мы также отмечаем, что компания существенно увеличила генерацию СДП (190 млрд руб., что в 2,6 раза выше показателей за 4K20), несмотря на рост интенсивности капитальных затрат (они выросли на 4% к/к, 22% г/г) на фоне реализации комплексного проекта “Восток Ойл”. Поскольку увеличение чистой прибыли находит прямое отражается в дивидендной доходности, предполагая теоретический вклад в размере 7,85 руб. по итогам 1К21, уверенный показатель СДП должен оказать поддержку дивидендным ожиданиям по году, превосходя предполагаемые дивидендные выплаты в 2,5 раз.

Блохин Никита

«Альфа-Банк»

Между тем, налоговая нагрузка Роснефти в 1К21 не претерпела существенных изменений, составив 2,2x в отношении чистого долга к EBITDA в долларовом выражении (против 2,3x на конец 2020 г.). Хотя совокупный долг (исключая предоплату) снизился почти на $2,9 млрд в 1K21, подушка ликвидности также существенно сократилась, что предусматривает коэффициент покрытия краткосрочных долговых обязательств на уровне 2,3x (против З,0х в 4K20). Тем не менее перспективы скорого восстановления на нефтяном рынке должны будут оказать поддержку финансовым результатам компаний нефтегазового сектора, что предполагает улучшение их финансового положения в долгосрочной перспективе.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций