| Число акций ао | 666 млн |

| Номинал ао | 0.004 руб |

| Тикер ао |

|

| Капит-я | 264,4 млрд |

| Выручка | 185,8 млрд |

| EBITDA | 60,7 млрд |

| Прибыль | 34,6 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/S | 1,4 |

| P/BV | 1,3 |

| EV/EBITDA | 3,9 |

| Див.доход ао | 0,0% |

| Распадская Календарь Акционеров | |

| 21/05 ГОСА по дивидендам за 2023 год | |

| Прошедшие события Добавить событие | |

Распадская акции

-

Объясните мне, а зачем вообще главному акционеру компании делиться прибылью с миноритарными акционерами?

Объясните мне, а зачем вообще главному акционеру компании делиться прибылью с миноритарными акционерами?

Зачем он будет проявлять о них заботу и платить им дивиденды?

Ведь есть же десятки способов, с помощью которых из рентабельной компании главный акционер может выводить деньги в свой карман. И с миноритариями делиться не надо, и можно даже на налогах сэкономить.

Ну, упала стоимость акций на 16% за 2 дня. И что? Евразу от этого не тепло и не холодно.

Или я чего-то не понимаю?

Стэфан Геращенко,

В Распадской, ожидание дивов — бесперспективное занятие.

Марэк, в принципе с Вами почти согласен. За исключением, если кто-то почему-то не погрозит пальчиком группе Евраз (гр. Абрамович и Со). Тогда возможны почти фантастические события.

Но в целом — больше позитива. Цены на коксующиеся угли — вполне. По коэффициентам недооценка Распадской достигает 80-90%%. Перестанут её поддаивать по-крупному и хотя бы объявят по полугодию дивы рублей 6-8, то в среднесрочной перспективе всё будет выглядеть весьма оптимистично.

Но в целом — больше позитива. Цены на коксующиеся угли — вполне. По коэффициентам недооценка Распадской достигает 80-90%%. Перестанут её поддаивать по-крупному и хотя бы объявят по полугодию дивы рублей 6-8, то в среднесрочной перспективе всё будет выглядеть весьма оптимистично. Malishok, спасибо за совет, уже посмотрел.

Malishok, спасибо за совет, уже посмотрел.Не хочу никого в чём-то убеждать, или разубеждать, но отрицательные курсовые разницы указаны непосредственно в уменьшении капитала группы «Распадская»(отчёт о финансовом положении за 2017 год в у.е.). Кстати в отчёте Евраза за тот же период этих сумм в уменьшение капитала и близко нет — значит это внутригрупповые «перекладки», случайные или целенаправленные — не знаю. Дополнительно о затратах на восстановление после аварии 2010 г. ( а вернее об их отсутствии, за исключением ПИР) подробно написано в п. 6.5. Пояснений к бух.отчётности по РСБУ. Но о Капах на эти затраты пока ничего не слышал — может в пнд. что-то скажут.

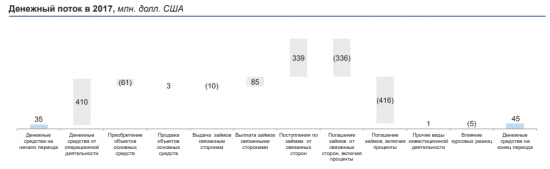

Достаточно интересен анализ самого отчёта Распадской по МСФО. Интересующимся бумагой рекомендую заглянуть в него чуть подетальнее. Неплохо видно, почему объективно не будет дивидендов за 2017 год (безотносительно к высказыванием менеджмента). К сожалению отчёт в долларах (что не здорово, так как имеются существенные искажения от перевода балансовых данных в баксы из рублей, по-моему они значительно превышают заявленные в отчёте 20 млн. у.е.). Самое интересное место в отчёте ниже:

Дебиторская и кредиторская задолженность по расчетам со связанными сторонами (п.12. примечаний к отчётности)

общая кредиторка 444 млн. (из них 413 млн. перед Южкузбассуглем )

общая дебеторка 399 млн. (из них 139 млн. Южкузбассуголь, остальные 260 млн — в основном металлурги Зап-Сиб и Кузнечка).

Разница 45 млн. «почему то» строго равна ДсиЭ по балансу.

Очевидно, что не рассчитаться с Южкузбассуглем и завалить у него добычу для Распадской смерти подобно и выбор менеджмента на сейчас очевиден.

Но при данных ценах (и даже при ценах процентов на 15 пониже) к 01.07.18 расчёты будут завершены и взаимная дебеторка и кредиторка внутри группы Евраз придут к нормальному виду.

Есть одно но — мы не знаем как дебиторка и кредиторка валютируется и на этом может быть дальше продолжена классная схема вытаскивания денег из Распадской в пользу Евраза без дивидендов через курсовые разницы. Итогом предыдущего финансирования по такой схеме на восстановление Распадской в 400 млн. баксов от Евраза стало уменьшение капитала от курсовых разниц на более чем 500 лямов. Правда это работает при резких скачках бакса вверх (надеюсь их в ближайшие 2 года не будет).

А в целом после публикации отчётности в рублях по МСФО и по РСБУ всё станет яснее (мы то акциями на ММВБ в рублях торгуем).

Стэфан Геращенко, не хотелось бы тебя растраивать, нашедшего схему легкого вывода 500млн через курсовые разницы, но это невозможно нахимичить, тк отчеты регулируются бухгалтерскими правилами как минимум. Ну а отчета оба вышло, как ты их не заметил? можешь там продолжить свои исследования: — www.raspadskaya.ru/upload/files/ГБО%20за%202017.pdf?FileID=1231 — www.raspadskaya.ru/upload/files/RASP_FS_2017_208FZ_RUS_финал.pdf?FileID=1230

malishok, Достаточно интересен анализ самого отчёта Распадской по МСФО. Интересующимся бумагой рекомендую заглянуть в него чуть подетальнее. Неплохо видно, почему объективно не будет дивидендов за 2017 год (безотносительно к высказыванием менеджмента). К сожалению отчёт в долларах (что не здорово, так как имеются существенные искажения от перевода балансовых данных в баксы из рублей, по-моему они значительно превышают заявленные в отчёте 20 млн. у.е.). Самое интересное место в отчёте ниже:

Достаточно интересен анализ самого отчёта Распадской по МСФО. Интересующимся бумагой рекомендую заглянуть в него чуть подетальнее. Неплохо видно, почему объективно не будет дивидендов за 2017 год (безотносительно к высказыванием менеджмента). К сожалению отчёт в долларах (что не здорово, так как имеются существенные искажения от перевода балансовых данных в баксы из рублей, по-моему они значительно превышают заявленные в отчёте 20 млн. у.е.). Самое интересное место в отчёте ниже:

Дебиторская и кредиторская задолженность по расчетам со связанными сторонами (п.12. примечаний к отчётности)

общая кредиторка 444 млн. (из них 413 млн. перед Южкузбассуглем )

общая дебеторка 399 млн. (из них 139 млн. Южкузбассуголь, остальные 260 млн — в основном металлурги Зап-Сиб и Кузнечка).

Разница 45 млн. «почему то» строго равна ДсиЭ по балансу.

Очевидно, что не рассчитаться с Южкузбассуглем и завалить у него добычу для Распадской смерти подобно и выбор менеджмента на сейчас очевиден.

Но при данных ценах (и даже при ценах процентов на 15 пониже) к 01.07.18 расчёты будут завершены и взаимная дебеторка и кредиторка внутри группы Евраз придут к нормальному виду.

Есть одно но — мы не знаем как дебиторка и кредиторка валютируется и на этом может быть дальше продолжена классная схема вытаскивания денег из Распадской в пользу Евраза без дивидендов через курсовые разницы. Итогом предыдущего финансирования по такой схеме на восстановление Распадской в 400 млн. баксов от Евраза стало уменьшение капитала от курсовых разниц на более чем 500 лямов. Правда это работает при резких скачках бакса вверх (надеюсь их в ближайшие 2 года не будет).

А в целом после публикации отчётности в рублях по МСФО и по РСБУ всё станет яснее (мы то акциями на ММВБ в рублях торгуем).

Минпромторг: ущерб РФ от пошлин США на сталь и алюминий составит от $3 млрд

23 марта, 13:23

МОСКВА, 23 марта. /ТАСС/. Ущерб для российских компаний от введения США новых пошлин на стальную и алюминиевую продукцию составит от $2 млрд по стали и порядка $1 млрд по алюминию. Об этом замглавы Минпромторга Виктор Евтухов сообщил в пятницу в эфире телеканала «Россия 24».

«Что касается убытков наших предприятий, наших компаний, то, по предварительным расчетам, это не менее $2 млрд по стали и $1 млрд по алюминию», — сказал Евтухов.

Марэк, если он в теме(Евтухов), ещё бы раскладку по компаниям дал? Кто и сколько потеряем, зачем просто воздух сотрясать?

Минпромторг: ущерб РФ от пошлин США на сталь и алюминий составит от $3 млрд

Минпромторг: ущерб РФ от пошлин США на сталь и алюминий составит от $3 млрд

23 марта, 13:23

МОСКВА, 23 марта. /ТАСС/. Ущерб для российских компаний от введения США новых пошлин на стальную и алюминиевую продукцию составит от $2 млрд по стали и порядка $1 млрд по алюминию. Об этом замглавы Минпромторга Виктор Евтухов сообщил в пятницу в эфире телеканала «Россия 24».

«Что касается убытков наших предприятий, наших компаний, то, по предварительным расчетам, это не менее $2 млрд по стали и $1 млрд по алюминию», — сказал Евтухов. Распадская - решение о дивидендах разочаровало инвестиционное сообщество

Распадская - решение о дивидендах разочаровало инвестиционное сообщество

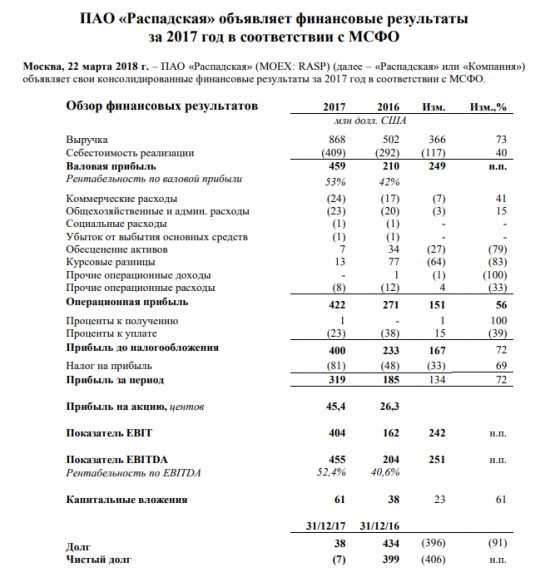

Результаты за 2017 г. по МСФО: финансовые показатели улучшились благодаря росту цен на уголь

EBITDA практически удвоилась. Вчера ПАО «Распадская» опубликовало консолидированные результаты за 2017 г. по МСФО. По итогам года выручка увеличилась на 73% до 868 млн долл., EBITDA выросла более чем вдвое – до 455 млн долл., рентабельность по EBITDA повысилась на 12 п.п. до 52%, а чистая прибыль увеличилась на 72% до 319 млн долл. При относительно низких капзатратах (61 млн долл.) Распадская снизила долговую нагрузку до 38 млн долл. (были погашены еврооблигации на 400 млн долл.), а по итогам года была сформирована чистая денежная позиция.

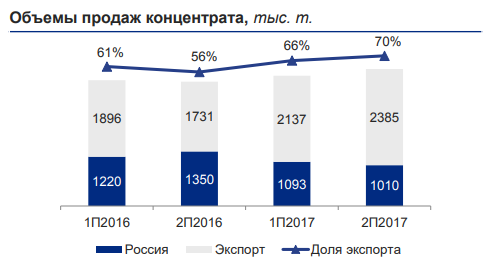

Помимо повышения цен на продукцию, увеличению выручки способствовали рост объемов реализации и изменение структуры продаж. В 2017 г. фактическая средневзвешенная цена реализации угольного концентрата, приведенная к базису FCA Междуреченск, на всех региональных рынках выросла на 59% до 95,5 долл., в том числе на внутреннем рынке – 127,2 долл., на рынке Европы – 91,6 долл., для стран АТР – 77,6 долл.

Но дивидендов за 2017 г. не будет. Несмотря на все это, 21 марта совет директоров принял решение не рекомендовать выплату дивидендов за прошлый год, подчеркнув, что, если цены на рынке угля останутся высокими, он рассмотрит возможность объявления устойчивой дивидендной политики. Такое решение разочаровало инвестиционное сообщество, ожидавшее от компании выплаты высоких дивидендов. Котировки акций Распадской вчера упали на 11%.

Уралсиб Вот что пишет БКС

Вот что пишет БКС

Василий Карпунин

23.03.2018 08:02

Совет директоров не оправдал ожиданий многих участников рынка, и рекомендовал вообще не распределять прибыть на дивиденды. С одной стороны, это очевидный негатив, что уже в полной мере отразилось на котировках, но в то же время отчетность компании говорит о том, что это один из самых дешевых представителей добывающего сектора. В Распадской, которая по мультипликаторам оценена крайне дешево, наблюдается недоверие инвесторов к перспективе сохранения высоких цен на коксующийся уголь, что и обеспечивает стабильную фундаментальную дешевизну акций. Ну а решения менеджмента о невыплате дивидендов в моменте еще сильнее отталкивают потенциальных покупателей. При этом отметим, что у компании с практически нулевой долговой нагрузкой и столь дешевой оценкой при прочих равных не должно быть сформировано down-тренда. Локальная волатильность может смениться очень плавным восстановлением при условии стабильной ценовой конъюнктуры на рынке угля. Распадская объявит устойчивую дивидендную политику, если цены на уголь останутся высокими

Распадская объявит устойчивую дивидендную политику, если цены на уголь останутся высокими

Выручка Распадской в 2017 г. по МСФО выросла в 1,7 раза, до $868 млн, EBITDA — вдвое, до $455 млн

Выручка Распадской по МСФО в 2017 году составила $868 млн по сравнению с $502 млн годом ранее (прирост в 1,7 раза), говорится в отчете угольной компании. Чистая прибыль в прошлом году составила $319 млн против $185 млн по итогам 2016 года. Показатель EBITDA по МСФО в прошлом году вырос вдвое, до $455 млн. Рентабельность по EBITDA выросла в прошлом году до 52,4% с 40,6% годом ранее.

Распадская продемонстрировала хороший рост финансовых показателей, что связано с увеличением объемов реализации, а также сильным ростом цен на коксующийся уголь. В тоже время участники рынка вчера распродавали акции компании, т.к. Распадская не оправдала их ожиданий по дивидендам. Компания приняла решение не платить дивиденды по итогам 2017 года (выплаты акционерам не осуществляются уже три года подряд). Надо отметить, что компания планирует рассмотреть возможность объявления устойчивой дивидендной политики, если цены на уголь останутся высокими. Мы ожидаем падения цен на коксующийся уголь в 2018 году (на 20-30%).

Промсвязьбанк

Алексей, спасибо что подбадривайте, осталось скрестить пальцы и ждать чтоб геополитика в мире нормализовалась, торговых войн не было, ну и цена на уголь держалась хоть как то

Дмитрий, геополитика в мире никогда не нормализуется. Торговые войны всегда были и будут.

И санкции будут, и ультиматумы от западных стран. И на каждое обострение политики будут заваливаться акции на бирже.

Лыжник, добавлю и никакие классные мультики компании в этом не помогут… хотя акции сбера говорят обратное с 2015года

Алексей, спасибо что подбадривайте, осталось скрестить пальцы и ждать чтоб геополитика в мире нормализовалась, торговых войн не было, ну и цена на уголь держалась хоть как то

Дмитрий, геополитика в мире никогда не нормализуется. Торговые войны всегда были и будут.

И санкции будут, и ультиматумы от западных стран. И на каждое обострение политики будут заваливаться акции на бирже. Алексей, спасибо что подбадривайте, осталось скрестить пальцы и ждать чтоб геополитика в мире нормализовалась, торговых войн не было, ну и цена на уголь держалась хоть как то

Алексей, спасибо что подбадривайте, осталось скрестить пальцы и ждать чтоб геополитика в мире нормализовалась, торговых войн не было, ну и цена на уголь держалась хоть как то

летит летит ласточка, те кто боялся, что не дадут по 100, подбирайте))

Аслан Аслан, скоро вы будете писать «летит летит ласточка,… по 85 подбирайте». это не рекомендация моя а лишь 6 чувство

Дмитрий, оо прикольно

интересно что за мое мнение было, на которое там ссылались?

Тимофей Мартынов, приветствую. я еще не знал тогда что вы учредитель смартлаба, скажу честно точно не помню ресурс, Финам или нет, мы же трейдеры по ресурсам бегаем, читаем всякую инфу вот и всплыла… там аналитик написал статью про рынок и акции, цетирую (не дословно) «по утверждению Тимофея Мартынова основателя Смарт--лаб...». ну а если встретится мне статья выложу, самому уж интересно опять стала Дмитрий, оо прикольно

Дмитрий, оо прикольно

интересно что за мое мнение было, на которое там ссылались?

Распадская. Эмоции в сторону, трезвый расчет.

Распадская. Эмоции в сторону, трезвый расчет.

Всем привет!

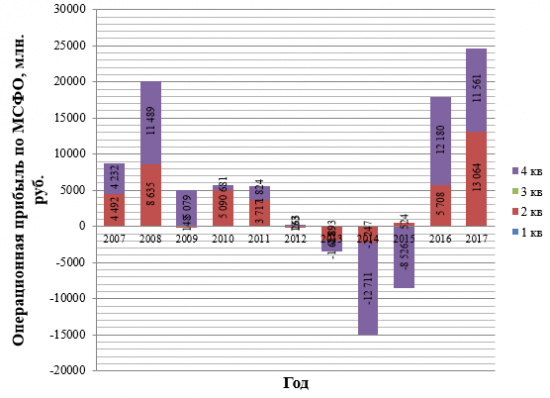

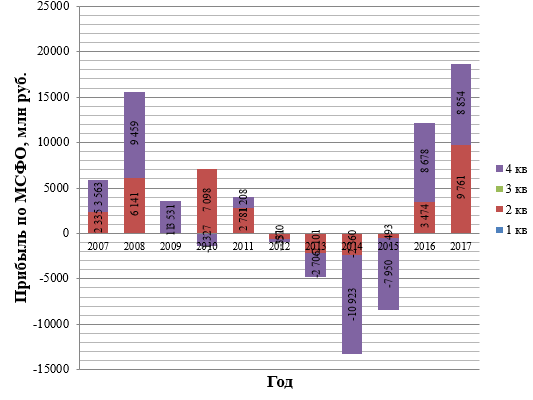

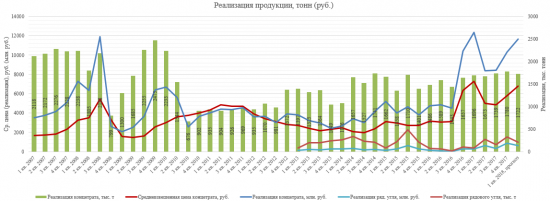

Сегодня был опубликован отчет Распадской по МСФО за 2017 год. В презентации данные в долларах США, на графиках в рублях.

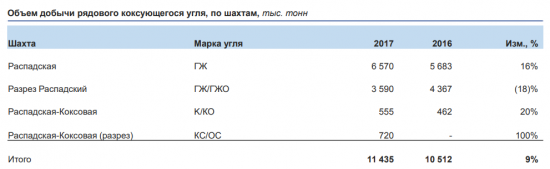

Сказать, что отчет отличный – ничего не сказать. Все финансовые показатели рекордные для компании и превзошли мои смелые ожидания. Чистый долг обнулился и даже стал отрицательным, а значит процентные выплаты остались в прошлом. За 2017 год компания выплатила более 1,3 млрд. рублей процентами по займам, а это 7% от годовой прибыли. В 2018 году данных выплат не будет и это положительно скажется на прибыли, более того появятся средства на депозитах и счетах, и мы дополнительно получим какую-то прибыль от этого.Объем добычи и реализации растут.

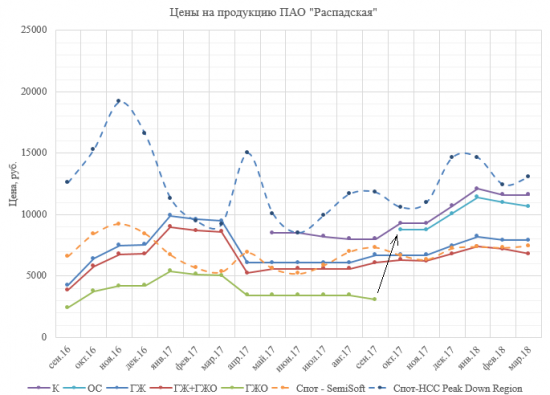

Важно отметить, что компания часть мощностей с добычи дешевых сортов угля перенаправила на добычу премиальных. Это хорошо видно по составу прейскуранта, из реализации выпал дешевый ГЖО и появился премиальный ОС, что положительно влияет на фин. показатели.

Несмотря на то, что годом ранее в 1-м квартале цены реализации на марку ГЖ были выше нынешних цен, благодаря появлению премиальных марок и увеличению добычи выручка за 1-й квартал 2018 года будет сопоставима с выручкой за 1-й квартал 2017 года.

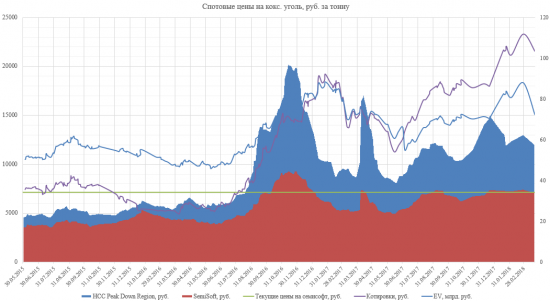

Спотовые цены на уголь держатся на высоком уровне, правда в последнюю неделю имеется некоторое снижение, но цены все еще более чем в 2 раза выше тех, по которым компания работала бы в 0.

Из этого графика также видно, что стоимость (EV) компании сейчас ниже прошлогодней из-за гашения долга и сегодняшнего падения.

Итак, перейдем от меда к дегтю. Помимо отчета сегодня также вышла информация, что компания не будет выплачивать дивиденды по результатам 2017 года, и это полностью затмило финансовые результаты. Признаюсь, для меня это стало неприятным сюрпризом. Я не ждал 10 рублей дивидендов и готов был получить символические 2-3 рубля (это обошлось бы компании всего в 1,4-2,1 млрд. рублей), но полное их отсутствие стало неожиданностью, и не только для меня, но и для рынка, график котировок говорит сам за себя. Однако безумное падение в моменте до 98 рублей – это явный перебор. Виной тому завышенные ожидания некоторых участников рынка, понабравших с плечами данную акцию. Они покупали данный актив и думали, что им выплатят больше 10 рублей на акцию, эти спекулянты явно оторваны от реальности и рынок их сегодня наказал. Менеджмент решил полностью погасить долг прежде чем начать платить дивиденды, и его можно понять, компания еще два года назад была так обременена долгом, что с трудом обслуживала его. Стоит вопрос: что дальше делать с акциями Распадской? Для начала необходимо послушать конференц-звонок, где тема дивидендов конечно же будет затронута, и это прольет свет на будущие перспективы. Также необходимо осознать, что компания за год погасила 400 млн. долларов заемных средств, то есть около 23 млрд. рублей.

Текущая капитализация компании 72 млрд., то есть за 3 года (при условии сохранения текущих цен на уголь) компания генерирует денежный поток сопоставимый стоимости компании, при этом активно вкладывает в развитие и оптимизацию, что очень и очень здорово. После того, как долг уже погашен, компания вновь полученные денежные средства может направить либо на выплату дивидендов, либо на развитие/покупку новых активов. Оба варианта обязательно приведут к увеличению стоимости акций, конечно это случится не завтра, на это уйдет какое-то время. Но в случае инвестиционного подхода так и бывает.

Ранее я писал, что компания пробьют зимние максимумы, но для похода на 130 и выше нужна конкретная информация по дивидендам. Так и вышло, акции преодолели отметку в 100 рублей, но все еще остаются дешевыми и при текущей конъюнктуре рынка имеют справедливую стоимость на 20-30% выше сегодняшних котировок. Ждем конференц-звонка в понедельник.

Всем удачи и успехов.

Распадская - факторы роста и падения акций

- Высокие цены на уголь (02.07.2022)

- Возможное возобновление выплаты дивидендов вместе с высокими финансовыми результатами могут дать высокую дивидендную доходность. (02.07.2022)

- Дешевые мультипликаторы (20.10.2023)

- Основной акционер близок по доле к моменту возможного делистинга (02.07.2022)

- Компания приостановила выплаты дивидендов в 2022 году. (02.07.2022)

- Отказ от выделения из структуры Евраза (02.07.2022)

- Основной акционер Evraz - британская компания с акционерами под санкциями. Пока она не решит свои проблемы с переездом из недружественной юрисдикции, то, вероятно, дивидендов в Распадской мы не увидим. (30.01.2023)

- Технологические риски, у Роспотребнадзора бывают жалобы после которых приостанавливают работу. (20.10.2023)

- Трудности с логистикой из-за загруженности жд (20.10.2023)

Распадская - описание компании

Публичное акционерное общество «Распадская», созданное в 1973 году, на сегодняшний день является одной из крупнейших угольных компаний России. Добывает коксующийся уголь.

Ориентир экспортной цены Распада является hard coking coal (FOB Australia)

Фьючерс: www.cmegroup.com/trading/energy/coal/fob-australia-premium-hard-coking-coal-tsi.html

Данные: https://www.argusmedia.com/metals-platform/price/assessment/coking-coal-premium-hard-fob-australia-low-vol-swaps-month-1-PA00152330601

Внутренняя цена: https://spimex.com/markets/energo/indexes/territorial/ (Индекс OTID, марка OOGJ)

Фьючерс на Сингапурской бирже, с поставкой Китай: https://ru.tradingview.com/symbols/SGX-CCF1!/

Фьючерс на Сингапурской бирже, с поставкой Австралия: https://ru.tradingview.com/symbols/SGX-ACF1!/

ПАО «Распадская» – единый производственно-территориальный комплекс по добыче и обогащению угля, расположенный в Кемеровской области Российской Федерации. ПАО «Распадская» имеет лицензии на ведение горных работ на территории обширного угольного месторождения к юго-западу от Томусинского участка Кузнецкого угольного бассейна, который обеспечивает три четверти добычи коксующегося угля в России.

http://www.raspadskaya.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций