| Число акций ао | 666 млн |

| Номинал ао | 0.004 руб |

| Тикер ао |

|

| Капит-я | 263,4 млрд |

| Выручка | 185,8 млрд |

| EBITDA | 60,7 млрд |

| Прибыль | 34,6 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/S | 1,4 |

| P/BV | 1,3 |

| EV/EBITDA | 3,8 |

| Див.доход ао | 0,0% |

| Распадская Календарь Акционеров | |

| 21/05 ГОСА по дивидендам за 2023 год | |

| Прошедшие события Добавить событие | |

Распадская акции

-

Маркин Павел, если подходить к вопросу с такой точки зрения, то лучше ждать 25 или 15р.=))))

Маркин Павел, если подходить к вопросу с такой точки зрения, то лучше ждать 25 или 15р.=))))

Маркин Павел, рекомендую вам в стать в шорт. Кокс ведь никому не нужен в 21 веке, металл можно печатать на 3D принтере.

Маркин Павел, рекомендую вам в стать в шорт. Кокс ведь никому не нужен в 21 веке, металл можно печатать на 3D принтере.

Антон Ромашов, нет. Изменена ставка риска по шортам. Их будут крыть до 19.04.

Антон Ромашов, нет. Изменена ставка риска по шортам. Их будут крыть до 19.04. Bublikk, то есть на 19-21 назначен очередной добровольный отъем акций у населения?

Bublikk, то есть на 19-21 назначен очередной добровольный отъем акций у населения? Для любителей плечей информация по риск-параметрам: www.moex.com/n15656/?nt=114

Для любителей плечей информация по риск-параметрам: www.moex.com/n15656/?nt=114 Evraz, Мечел и Распадская - рост цен на уголь

Evraz, Мечел и Распадская - рост цен на уголь

Циклон Дебби — последствия для отросли

Уроки 2011 были усвоены, и в этот раз горнодобывающая отрасль отделалась довольно легкими последствиями. Однако были повреждены железнодорожные линии их ремонт может потребовать несколько недель, что сделает недоступным для рынка коксующийся уголь на сумму до $1 млрд, по нашим оценкам. Цены фьючерсов на уголь взлетели на 30%, за ними выросли спотовые цены на 20%. Момент благоприятен для поставщиков угля: их переговорные позиции в отношении контрактов на 2К существенно укрепились.

Мы считаем, что наводнение не полностью отражено в ценах на уголь, которые могут подняться гораздо выше $220/т, а также в котировках, в которых может продолжиться спекулятивный рост. Основные бенефициары Evraz, Мечел и Распадская, рост цен на уголь на каждые $10/т будет добавлять к их EBITDA $35-45 млн. НЛМК и ММК в этом плане занимают менее благоприятные позиции, на наш взгляд.

АТОН

Горнодобывающие компании восстанавливают добычу – уроки 2011 выучены После циклона Яси в 2011 компании сделали «домашнюю работу» и установили в шахтах инфраструктуру для откачки воды. Эта инфраструктура, по имеющейся информации, оправдала свое предназначение. BHP сообщила, что возобновляет добычу и наращивает производство, Peabody Energy опубликовала схожие заявления. Тем не менее, обе компании объявили о форс-мажорных обстоятельствах, связанных с отсрочкой восстановления железнодорожных линий. В этом году главной причиной перебоев с поставками стал ущерб, причиненный железнодорожным линиям, а не шахтам.

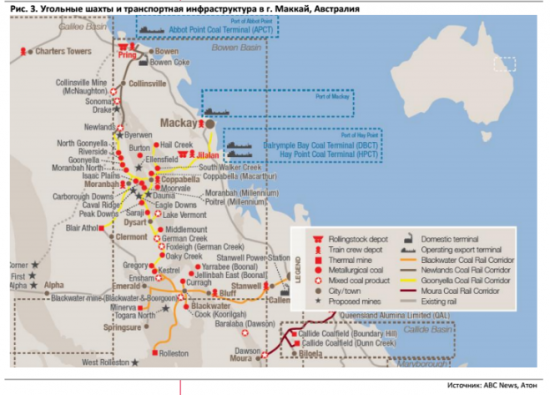

Железнодорожный коридор Goonyella, скорее всего, будет закрыт на несколько недель Система, которая обслуживает район добычи угля в бассейне Боуэна и используется для поставок угля в терминалы Hay Point и Dalrymple Bay Coal, была закрыта для железнодорожного сообщения 28 марта. По последней информации, железнодорожный коридор Goonyella, принадлежащий оператору Aurizon, скорее всего, не будет работать примерно пять недель. Агентство Reuters со ссылкой на неназванные источники сообщает, что линии будут закрыты как минимум на неделю. Железная дорога обслуживает свыше 20 шахт и перевозит уголь с BHP Billiton Mitsubishi Alliane, Anglo Coal и других компаний.

Локальные запасы могут вырасти, как и очереди на погрузку Остается неясным, достаточно ли будет пропускной способности железнодорожной линии для быстрого снижения запасов (которые могут вырасти, если шахты в скором времени возобновят добычу). Stanmore Coal ожидает рост очередей на погрузку, что может повлиять на продажи в оставшиеся месяцы 2017. Линия Goonyella постоянно расширялась и модернизировалась: так, расширение, обошедшееся в $130 млн, помогло увеличить пропускную способность со 129 млн т в год до 140 млн т в год.

Последствия для российских производителей стали и угля Рост цен на коксующийся уголь на каждые $10/т будет иметь следующее влияние на EBITDA: Evraz +$45 млн (интеграция − 190%, добыча – 14 млн т); Распадская +$40 млн (8 млн т); Мечел +$35 млн т (9 млн т, продажи сторонним компаниям − 6 млн т). Это приблизительные подсчеты, поскольку: 1) внутренние цены неэффективно следуют правилу “нетбэк” — внутренние котировки медленно и лишь частично повторяют динамику бенчмарков; 2) экспортируемый российский уголь имеет более низкое качество, чем австралийский коксующийся уголь; 3) крупнейшие производители интегрированы в сталь. Больше всего пострадать могут НЛМК (интеграция в уголь − 0%) и ММК (<40%); Северсталь (90%) сравнительно нечувствительна к колебаниям цен на уголь.

Австралия – крупнейший экспортер коксующегося угля Ее основные экспортные рынки для коксующегося угля – Индия, Япония и Китай. На штат Квинсленд, который пострадал от циклона Дебби, приходится свыше 50% угля, добываемого в стране. В 2015/16 Австралия экспортировала около 190 млн т коксующегося угля стоимостью примерно $20 млрд.

Мечел, Распадская и Evraz - выиграют от повышения цен на уголь

Мечел, Распадская и Evraz - выиграют от повышения цен на уголь

Уголь подорожал до максимума за 11 недель из-за последствий тропического циклона в Австралии

Цены на коксующийся уголь на мировом рынке в понедельник подскочили самыми быстрыми темпами за почти четыре года и продолжили рост во вторник, поскольку тропический циклон Дебби поставил под угрозу часть поставок из Австралии — крупнейшего экспортера этого сырья.

За последние несколько дней цены на коксующийся уголь подорожали на 25% с 150 $/т до 187,5 $/т. Энергетический уголь вырос более скромно (на 8,5% до 88,4 $/т). Мы считаем, что фактор циклона будет временным. Однако, если производители коксующегося угля смогут получить высокие контрактные цены на 2 кв. 2017 года, то его влияние будет более долгосрочным. В частности, в 1 кв. 2017 года контрактная цена была установлена на уровне 285 $/т, во 2 кв. ожидалось ее снижение до 150 $/ т, если по факту она окажется выше это позитив для производителей коксующегося угля. В России это этого выиграют Мечел, Распадская и Evraz.

Промсвязьбанк Производители угля Evraz, Мечел и Распадская могут оказаться в центре внимания спекулятивного спроса

Производители угля Evraz, Мечел и Распадская могут оказаться в центре внимания спекулятивного спроса

Цены на коксующийся уголь выросли на фоне ухудшения прогнозов по австралийским поставкам

Спотовые цены в понедельник взлетели на 15% и закрылись ростом на 0,6% во вторник на уровне $177 за тонну премиального твердого коксующегося угля — цены апрельских фьючерсных контрактов выросли на 20% до $215/т. В австралийском штате Квинсленд добывается свыше 50% мировых объемов коксующегося угля экспортируемого по воде, а на ремонт железнодорожного коридора Goonyella, через который поставляется более половины экспортных объемов штата, как ожидается, потребуется пять недель. Иными словами, 25% мирового экспортного предложения могут быть недоступны в течение месяца.

Оценки последствий австралийского циклона Дебби для мирового предложения коксующегося угля, похоже, ухудшились, поскольку еще на прошлой неделе Glencore и BHP обещали быстрое восстановление добычи. Рост цен на коксующийся уголь существенно укрепляет переговорные позиции производителей угля в отношении контрактов на второй квартал — даже если этот рост окажется краткосрочным, производители угля могут ожидать более долгосрочного позитивного влияния на финансовые результаты. Мы считаем, что производители угля, а именно, Evraz, Мечел и Распадская могут оказаться в центре внимания и увидеть спекулятивный спрос на фоне потенциала роста цен на коксующийся уголь.

АТОН Инвестиционный обзор - Распадская

Инвестиционный обзор - РаспадскаяРассмотрим финансовые результаты:

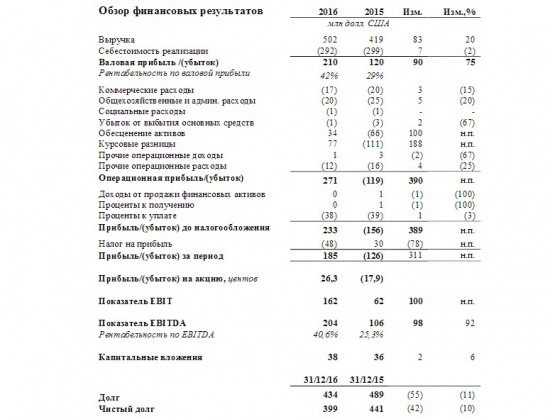

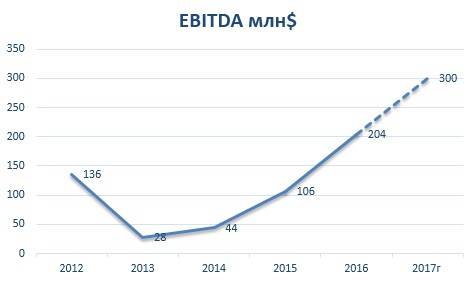

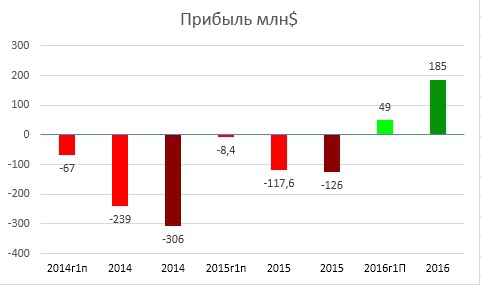

По итогам года компания заработала 185 млн долл. против убытка 126 млн.долл.годом ранее.Ебитда выросла вдвое.Чистый долг сократился на 10%.

Все эти позитивные улучшения произошли благодаря улучшению конъюктуры рынка и увелич.добычи на «Разрезе Распадская» на 25% по сравнению с 2015 годом.

Хочется отметить что рост цен на коксующийся уголь начался только в начале 4 квартала 2016. Далее пофантазируем что средняя цена на кокс.уголь в 2017 будет 140$ и попробуем спрогнозировать будущюю Ebitda :

Думаю 300 млн.долл. Ebitda в 2017 Распадская осилит легко.Далее рассмотрим чистую прибыль:

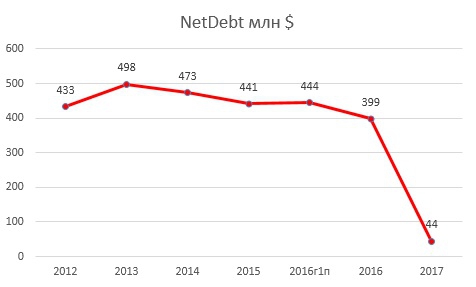

Прогноз по прибыли на 2017 год? Думаю 250 млн.долл. компания заработает.Далее рассмотрим чистый долг:

Данный прогноз по чистому долгу делается на основе презентации компании

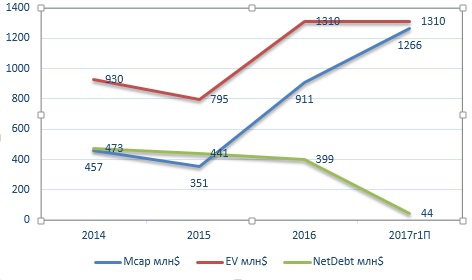

Здесь мы видим что Евраз является держателем еврооблигаций на сумму 374 млн.долл.И я думаю что в апреле текущего года Евраз их погасит.Эффект от делевериджа повысит справедливую стоимость одной акции до 100 руб.

На след.диаграмме рассмотрим как это будет происходить:

Также компания на конференц.звонке объявила что после 2017-го года ОБЯЗАТЕЛЬНО вернется к вопросу распределения прибыли и обсуждения дивидендной политики.Это позитив.

Далее давайте рассмотрим мультипликаторы компании:

NetDebt/Ebitda-

2015=4;2016=2, а по итогам 2017 года этот коэф. будет менее 0.5

EV/Ebitda-

2015=7,5;2016=6.4, но по итогам 2017 года этот коэф.улучшится до 4.

Напоминаю что все расчёты сделаны при условиях что цена на уголь в 2017 будет не менее 140$ в среднем.И при курсе доллара в 55 рублей.

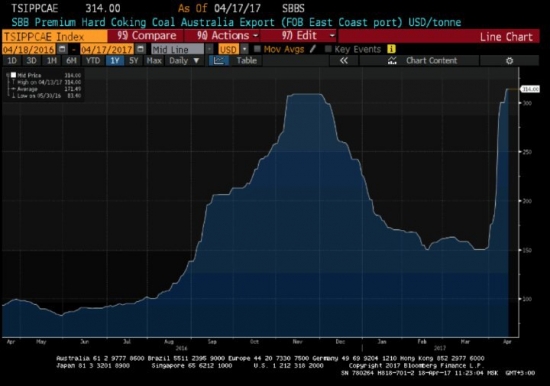

В конце прилагаю скрин цены на уголь на данный момент

Выводы для меня очевидны.Однозначно по текущим можно и нужно докупать.

Распадская может показать сильные результаты в первом полугодии 2017 г., однако во 2-ом, после падения цен, можно ожидать их ухудшения

Распадская может показать сильные результаты в первом полугодии 2017 г., однако во 2-ом, после падения цен, можно ожидать их ухудшения

EBITDA Распадской в 2016 г. выросла в 1,9 раза, до $204 млн, прибыль составила $185 млн против убытка в 2015 г.

Распадская в 2016 году получило чистую прибыль по МСФО в размере $185 млн против $126 млн убытка годом ранее, говорится в отчете компании. Выручка увеличилась на 18% — до $466 млн. Показатель EBITDA компании вырос в 1,9 раза — до $204 млн. Рентабельность по EBITDA составила 40,6% против 25,3% в 2015 году. Чистый денежный поток от операционной деятельности вырос до $172 млн по сравнению со $104 млн в 2015 году. По состоянию на 31 декабря чистый долг компании составил $399 млн против $441 млн по итогам предыдущего года. Общий долг снизился на 11% — до $434 млн.

Средняя цена реализации угля компании в 2016 году увеличилась на 24%, но физические объемы продаж сократились на 13%. На этом фоне рост выручки составил 18%. В то же время весь рост цены, вкупе со снижением издержек на тонну концентрата (на 3,7%), «ушел» в EBIT, что и объяснят столь серьезное увеличение. По нашим оценкам, в 1-ом полугодие 2017 года цены на уголь еще останутся высокими, хотя и скорректируются относительно 4 кв. 2016 года. Это позволит Распадской показать сильные результаты, однако во 2-ом полугодии, после падения цен, можно ожидать их ухудшения.

Промсвязьбанк

куплю распадскую по 40. если кто продаст.))))

Шурик, Продам по 250 и выше -если кто купит…

Да кстати если кто то растроен не выплатой дивидентов -это хорошо.«баба с возу-кобыле легче».Кто хочет продовать акции-продавайте, они перейдут в более долгосрочные руки.Любое очищение бумаги от краткосрочных спекулей-это всегда очень позитивное дело.В тем более что акции двигают крупные деньги, а не мелкие спекули.

Да кстати если кто то растроен не выплатой дивидентов -это хорошо.«баба с возу-кобыле легче».Кто хочет продовать акции-продавайте, они перейдут в более долгосрочные руки.Любое очищение бумаги от краткосрочных спекулей-это всегда очень позитивное дело.В тем более что акции двигают крупные деньги, а не мелкие спекули.

Илюха-перехай, по вам сразу видно близкий человек к рынку.

никто не ждал див, об этом Евраз говорил

Распадская - факторы роста и падения акций

- Высокие цены на уголь (02.07.2022)

- Возможное возобновление выплаты дивидендов вместе с высокими финансовыми результатами могут дать высокую дивидендную доходность. (02.07.2022)

- Дешевые мультипликаторы (20.10.2023)

- Основной акционер близок по доле к моменту возможного делистинга (02.07.2022)

- Компания приостановила выплаты дивидендов в 2022 году. (02.07.2022)

- Отказ от выделения из структуры Евраза (02.07.2022)

- Основной акционер Evraz - британская компания с акционерами под санкциями. Пока она не решит свои проблемы с переездом из недружественной юрисдикции, то, вероятно, дивидендов в Распадской мы не увидим. (30.01.2023)

- Технологические риски, у Роспотребнадзора бывают жалобы после которых приостанавливают работу. (20.10.2023)

- Трудности с логистикой из-за загруженности жд (20.10.2023)

Распадская - описание компании

Публичное акционерное общество «Распадская», созданное в 1973 году, на сегодняшний день является одной из крупнейших угольных компаний России. Добывает коксующийся уголь.

Ориентир экспортной цены Распада является hard coking coal (FOB Australia)

Фьючерс: www.cmegroup.com/trading/energy/coal/fob-australia-premium-hard-coking-coal-tsi.html

Данные: https://www.argusmedia.com/metals-platform/price/assessment/coking-coal-premium-hard-fob-australia-low-vol-swaps-month-1-PA00152330601

Внутренняя цена: https://spimex.com/markets/energo/indexes/territorial/ (Индекс OTID, марка OOGJ)

Фьючерс на Сингапурской бирже, с поставкой Китай: https://ru.tradingview.com/symbols/SGX-CCF1!/

Фьючерс на Сингапурской бирже, с поставкой Австралия: https://ru.tradingview.com/symbols/SGX-ACF1!/

ПАО «Распадская» – единый производственно-территориальный комплекс по добыче и обогащению угля, расположенный в Кемеровской области Российской Федерации. ПАО «Распадская» имеет лицензии на ведение горных работ на территории обширного угольного месторождения к юго-западу от Томусинского участка Кузнецкого угольного бассейна, который обеспечивает три четверти добычи коксующегося угля в России.

http://www.raspadskaya.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций