| Число акций ао | 474 млн |

| Номинал ао | 0.03 руб |

| Тикер ао |

|

| Капит-я | 149,6 млрд |

| Выручка | 100,4 млрд |

| EBITDA | 43,0 млрд |

| Прибыль | 20,1 млрд |

| Дивиденд ао | – |

| P/E | 7,4 |

| P/S | 1,5 |

| P/BV | – |

| EV/EBITDA | 3,5 |

| Див.доход ао | 0,0% |

| Полиметалл Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полиметалл акции

-

Полиметалл - в рамках бонусной программы распределено 153 тыс. 53 акции

Полиметалл - в рамках бонусной программы распределено 153 тыс. 53 акцииТоп-менеджеры Полиметалла получили в рамках программы отложенного бонуса 124 тыс. 54 акции (0,03% акционерного капитала).

Еще 28 тыс. 999 ценных бумаг получили сотрудники компании.

Всего в рамках бонусной программы было распределено 153 тыс. 53 акции.

источник

Авто-репост. Читать в блоге >>> Полиметалл входит в топ-акций в российском золотодобывающем секторе - Альфа-Банк

Полиметалл входит в топ-акций в российском золотодобывающем секторе - Альфа-Банк

Polymetal вчера представил финансовые результаты за 2019 г. по МСФО и провел телефонную конференцию. Результаты оказались сильными, а EBITDA превысила консенсус-прогноз на фоне роста объемов производства, повышения цен на золото и серебро и стабильных денежных затрат.

Чистый долг. Polymetal снизился до $1 479 млн. Коэффициент “чистый долг/EBITDA” составил 1,38x на 31 декабря, что ниже установленного ориентира менеджмента на уровне 1,5x. Исходя из сильных финансовых результатов, Polymetal объявил о дивидендных выплатах за 2П19 в размере $197 млн ($0,42/акцию), что эквивалентно коэффициенту дивидендных выплат на уровне 50% скорректированной чистой прибыли компании за 2П19, дивидендная доходность по итогам 2019 года составляет 5%.

Polymetal подтвердил свой текущий производственный прогноз на уровне 1,6 тыс. унций на 2020 г. и 2021 г. и совокупные денежные расходы на уровне $650-700/унцию. Отметим также, что недавнее ослабление рубля поддерживает денежные потоки компании, так как изменение курса на 1,0 руб. приводит к изменению СДП на $18-20 млн.

Мы по-прежнему позитивно относимся к инвестиционной привлекательности компании и считаем бумагу Polymetal нашей топ-акцией в российском золотодобывающем секторе.

Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Авто-репост. Читать в блоге >>> В 2020 году оборотный капитал Полиметалла должен стабилизироваться - Sberbank CIB

В 2020 году оборотный капитал Полиметалла должен стабилизироваться - Sberbank CIB

Вчера были опубликованы показатели Polymetal за 2П19 по МСФО. Итоги полугодия производят хорошее впечатление.

В частности, EBITDA оказалась выше, чем предполагали наши ожидания и консенсус-прогноз. При этом свободные денежные потоки и дивиденды соответствуют нашим прогнозам. EBITDA за 2П19 составила $672 млн, заметно превысив уровень 1П19 (на 67%) и годичной давности (на 41%); рентабельность по этому показателю достигла рекордной отметки 52%. По итогам всего 2019 года EBITDA выросла на 38% — до $1 075 млн при рентабельности 48%.

Совокупная денежная себестоимость по итогам 12 месяцев осталась на уровне 2018 года, составив $655 на унцию золотого эквивалента, что несколько выше, чем прогнозировал менеджмент ($600-650 на унцию). Впрочем, руководство компании также отмечало, что этот показатель, возможно, будет ближе к верхней границе прогнозируемого диапазона.

В 2П19 компания генерировала свободные денежные потоки после выплаты процентов на сумму $319 млн с доходностью 4,2%. Это соответствует нашим оценкам с учетом данных о чистом долге на конец 2019 года (обнародованных вместе с производственными показателями). По итогам 2019 года свободные денежные потоки после выплаты процентов составили $256 млн с доходностью 3,4%. Капиталовложения за 12 месяцев достигли $436 млн, превысив прогноз менеджмента на 15% из-за ускоренной подготовки к вскрышным работам на Надеждинском месторождении. Кроме того, на свободные денежные потоки за 2019 год негативно повлияло увеличение оборотного капитала на значительную сумму — $200 млн.

Авто-репост. Читать в блоге >>>

Полиметалл - пересмотрит див. политику в середине года. Повысил оценку проекта Кутын в 2 раза

Полиметалл - пересмотрит див. политику в середине года. Повысил оценку проекта Кутын в 2 раза

Полиметалл думает над пересмотром дивидендной политики, хочет сделать «более предсказуемыми» спецдивиденды

совет директоров Полиметалла рассмотрит предложения об обновлении дивидендной политики в середине 20г

Полиметалл оценивает золоторудный проект Кутын «как минимум в 2 раза дороже» прежних $40 млн после роста запасов

Авто-репост. Читать в блоге >>> Полиметалл показал сильные финансовые результаты - Промсвязьбанк

Полиметалл показал сильные финансовые результаты - Промсвязьбанк

Скорректированная EBITDA Полиметалла в 2019г. выросла на 38% г/г

Выручка за 2019 год выросла на 19% и составила 2 246 млн. долл. (1 882 млн долл. в 2018 году). Скорректированная EBITDA выросла на 38% по сравнению с прошлым годом, достигнув рекордного значения в 1 075 млн. долл. Рентабельность по скорректированной EBITDA составила 48% (41% в 2018 году). Скорректированная чистая прибыль выросла на 31% до 586 млн долл. за счет увеличения операционной прибыли. Капитальные затраты составили 436 млн долл, увеличившись на 27% по сравнению с 344 млн долл. в 2018 году.

Полиметалл ожидаемо показал сильные финансовые результаты, что стало возможным за счет роста операционных показателей, в частности, продаж золота (+14% г/г) и увеличения цен его реализации. Это в свою очередь сказалось на динамике EBITDA, что было поддержано и стабильно низкими затратами. Денежные затраты группы составили 655 долл./унц. (в золотом эквиваленте), совокупные денежные затраты составили 866 долл. /унц. На 2020г. компания прогнозирует незначительное увеличение денежных и совокупных затрат до соответственно 650-670 долл./унц и 850-900 долл./унц. У Полиметалла сохраняется низкий уровень долговой нагрузки. Коэффициент чистый долг/Скорректированная EBITDA равен 1,38x при целевом уровне в 1,5x. Компания направит на дивиденды 50% скорректированной чистой прибыли по итогам 2П 2019г., что составит 0,42 долл./акция. Полиметалл на 2020-2021гг прогнозирует производство на уровне 2019г. в 1,6 млн. унц. Тем не менее мы рассчитываем на сохранение стоимости золота на высоком уровне в течение года, что позитивно скажется на результатах компании.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Акции Полиметалла не выглядят дешевыми - Атон

Акции Полиметалла не выглядят дешевыми - Атон

Полиметалл: EBITDA во 2П19 на 5% выше консенсуса

Выручка Полиметалла за 2П19 выросла на 37% п/п и 19% г/г до $1 300 млн (в рамках консенсус-прогноза и оценок АТОНа), в основном, в результате благоприятной динамики цен на золото и серебро. Показатель EBITDA подскочил на 67% п/п и 40% г/г до $672 млн (+5% против консенсуса, +6% против оценок АТОНа) вследствие увеличения цен на сырье и роста объемов продаж, а также стабильного уровня затрат. Рентабельность EBITDA достигла 51.7% (против 42.6% в 1П19). Полиметалл подтвердил свой производственный прогноз на 2020-2021 в объеме 1.6 млн. унций в год в золотом эквиваленте. Ожидается, что денежные затраты компании (TCC) в 2020 составят $650-700 на унцию золотого эквивалента, совокупные денежные затраты (AISC) — $850-900 на унцию золотого эквивалента. Показатель чистой прибыли ($330 млн) определил сумму финальных дивидендов — $0.42 на акцию (дивидендная доходность 2.7%).

Мы считаем результаты в целом НЕЙТРАЛЬНЫМИ. Структурно мы сохраняем оптимизм по динамике цен на золото, которое выигрывает от действий мировых центробанков по смягчению ДКП и неопределенности в связи с распространением коронавируса. При этом Полиметалл не выглядит дешевым, торгуясь с мультипликатором EV/EBITDA 2020П 7.7x, что предполагает премию 5% к Полюс Золото.

Атон

Авто-репост. Читать в блоге >>> Полиметалл Интернэшнл МСФО2019 — Кызыл радует, в долларах!

Полиметалл Интернэшнл МСФО2019 — Кызыл радует, в долларах!

Чистая прибыль за 2019 +36,1% (скорректированная +31%).

Выручка +19,3%. Продали больше золота +14% при поднятой средней цене +13%. Серебро тоже в плюсах.

Совет директоров на радостях рекомендовал выплатить дивиденды за 2полугодие2019 — $0,42 на акцию, 50% скорректированной ЧП! И уже 11 мая (если проголосуют)!

Скорректированная прибыль 1,25 доллара на акцию, +26%!

Денежные затраты чуть выросли до 655 долларов на унцию золотого эквивалента (повысились дизельное топливо и НДПИ). Не страшно.

Совокупные денежные затраты 866 долларов на унцию как в 2018.

Печалят капитальные затраты 436 млн долларов, +27%! Нежданинск нежданно потребовал больше затрат. А впереди еще 55% объема работ там.

Громкое снижение чистого долга оказалось до 1,479 млрд долларов! Всего лишь минус 2,7%!

Годовое производство в золотом эквиваленте 1,614 млн. унций, +3%.

Годовое производство золота 1,316 млн. унций, +8%. Серебро минус 15% (Дукат не тот уже).

Полиметалл подтверждает текущий производственный план 1,6 млн унций золотого эквивалента на 2020 и 2021.

Уже в отчете 2019 списал 28 млн долларов — избавится от Омолона, включая Сопку Кварцевую.

Совет директоров одобрил миноритарное участие в Томторском месторождении редкоземельных металлов, радость эта случится в 1полугодии2020. Новое дальнее направление для Полиметалла! И по географии (Якутия), и по времени — реально начать эксплуатацию Томтора можно в 2026-2027 годах.

По отчету акция стала на 2020-2022 года облигацией с двумя купонами в год на 0,62 доллара. Котировка не привлекает покупать :(. Но курс доллара в сочетании со спецдивидендами могут влиять на участников рынка :). Полиметалл: финансовые результаты за 2019 г. по МСФО. Рекордные показатели - рекордные дивиденды!

Полиметалл: финансовые результаты за 2019 г. по МСФО. Рекордные показатели - рекордные дивиденды!Полиметалл опубликовал финансовые результаты за 2019 г. по МСФО. Выручка увеличилась на 19% по сравнению с 2018 г. – до $2,2 млрд на фоне роста производственных показателей и объёма продаж.

Скорректированный показатель EBITDA составил $1 млрд, увеличившись на 38% по сравнению с 2018 г., рентабельность достигла 48%. При этом, компания снизила долговую нагрузку по показателю Чистый долг/EBITDA до 1,38х. Основной рост показателей пришёлся на увеличение цен цветных металлов в 2019 г., средняя цена реализации золота выросла на 13% и серебра 11% год к году.

Авто-репост. Читать в блоге >>> Полиметалл - возобновил поставки золотого концентрата в Китай

Полиметалл - возобновил поставки золотого концентрата в Китай

глава Полиметалла Виталий Несис в ходе телефонной конференции:

«Поставки концентрата в Китай были отложены на две недели в первой половине февраля, но сейчас регулярные поставки концентрата в Китай возобновились, как по морю, так и по железной дороге. Сейчас мы не ожидаем никаких перебоев в цепочке поставок из-за вируса, я имею в виду ситуацию с Китаем»

Несис оценивает эффект от коронавируса на сегодняшний день как незначительный.

Специальное подразделение компании оценивает потенциальный риск ущерба, который может нанести распространение вируса в другие страны.

«Сейчас мы не видим существенных рисков для цепочки поставок, даже если пандемия заболевания, вызванного коронавирусом, будет распространена в другие страны»

источник

Авто-репост. Читать в блоге >>> Ослабление рубля будет способствовать увеличению рентабельности продаж Polymetal - Фридом Финанс

Ослабление рубля будет способствовать увеличению рентабельности продаж Polymetal - Фридом Финанс

Polymetal отчитался за 2019 год.

Основные финансовые показатели оправдали ожидания аналитиков. Цена на золото в 4 кв. была немного ниже, чем в 3 кв., но по итогам года цена реализации золота выросла на 13%, до $1411 за унцию, серебро подорожало на 11%, до $16,5. Соответствующим образом это отразилось на выручке, которая увеличилась на 19%. За счет укрепления рубля и низкой инфляции показатель Adj. EBITDA увеличился на 38%, а операционный денежный поток — на 36%. Таким образом, по уровню рентабельности этого показателя Polymetal входит в тройку лидеров среди российских металлургических компаний. Чистый долг сократился с 1,9 до 1,38х к EBITDA на фоне ее роста.

Мы оцениваем отчетность позитивно. Средняя цена на золото по итогам 1 кв. может вырасти на 6-8% по сравнению с 4 кв. прошлого года. Мы не исключаем ралли в золоте из-за спроса на защитные активы вследствие коррекции фондовых рынков. Polymetal представил ориентиры по добыче и капзатратам. Объем производства в золотом эквиваленте останется на уровне 2019 года (1,6 млн унций). Пока довольно рано делать предположения по выручке на год в связи с высокой волатильностью цены на золото. Оптимистичный вариант прогноза предполагает ее рост на 14%, до $2,56 млрд. Ослабление рубля будет способствовать увеличению рентабельности продаж. Снижение процентных ставок, на наш взгляд, окажет слабое влияние на расходы по обслуживанию долга (в пределах $8 млн). Сохраняем рекомендацию «держать», цель: 1100 руб.

Ващенко Георгий

ИК «Фридом Финанс»

Авто-репост. Читать в блоге >>> Полиметалл - в I п/г завершит приобретение доли в Томторе

Полиметалл - в I п/г завершит приобретение доли в Томторе

Совет директоров Полиметалла одобрил небольшие миноритарные инвестиции. Транзакция будет завершена в I-II квартале 2020 года

Речь идет о вхождении компании в Томторское месторождение редкоземельных металлов в Якутии. Размер доли — до 10%

Виталий Несис в ходе телефонной конференции отметил, что инвестиции в приобретение доли будут небольшими и несущественными для компании с точки зрения финансовых показателей, однако стратегически решение войти в проект крайне важно для Polymetal.

источник

Авто-репост. Читать в блоге >>> Polymetal International - Отчет за 2019г. Дивы финал 2019г: $0,42. Реестр 11 мая 2020

Polymetal International - Отчет за 2019г. Дивы финал 2019г: $0,42. Реестр 11 мая 2020

Polymetal International plc

470 230 200 акций

Free-float 65%

https://www.polymetalinternational.com/ru/investors-and-media/shareholder-centre/share-information/

Капитализация на 04.03.2020г: 509,353 млрд руб = $7,767 млрд

Общий долг на 31.12.2016г: $1,748 млрд

Общий долг на 31.12.2017г: $1,821 млрд

Общий долг на 31.12.2018г: $1,899 млрд

Общий долг на 31.12.2019г: $1,732 млрд

Выручка 2016г: $1,583 млрд

Выручка 6 мес 2017г: $683 млн

Выручка 2017г: $1,815 млрд

Выручка 6 мес 2018г: $789 млн

Выручка 2018г: $1,882 млрд

Выручка 6 мес 2019г: $946 млн

Выручка 2019г: $2,246 млрд

Прибыль 2016г: $395 млн

Прибыль 6 мес 2017г: $120 млн

Прибыль 2017г: $354 млн

Прибыль 6 мес 2018г: $175 млн

Прибыль 2018г: $355 млн

Прибыль 6 мес 2019г: $169 млн

Авто-репост. Читать в блоге >>> Polymetal International plc

Polymetal International plc

470 230 200 акций

Free-float 65%

www.polymetalinternational.com/ru/investors-and-media/shareholder-centre/share-information/

Капитализация на 04.03.2020г: 509,353 млрд руб = $7,767 млрд

Общий долг на 31.12.2016г: $1,748 млрд

Общий долг на 31.12.2017г: $1,821 млрд

Общий долг на 31.12.2018г: $1,899 млрд

Общий долг на 31.12.2019г: $1,732 млрд

Выручка 2016г: $1,583 млрд

Выручка 6 мес 2017г: $683 млн

Выручка 2017г: $1,815 млрд

Выручка 6 мес 2018г: $789 млн

Выручка 2018г: $1,882 млрд

Выручка 6 мес 2019г: $946 млн

Выручка 2019г: $2,246 млрд

Прибыль 2016г: $395 млн

Прибыль 6 мес 2017г: $120 млн

Прибыль 2017г: $354 млн

Прибыль 6 мес 2018г: $175 млн

Прибыль 2018г: $355 млн

Прибыль 6 мес 2019г: $169 млн

Прибыль 2019г: $483 млн (+36% г/г) – Р/Е 16,1

www.polymetalinternational.com/ru/investors-and-media/reports-and-results/result-centre/

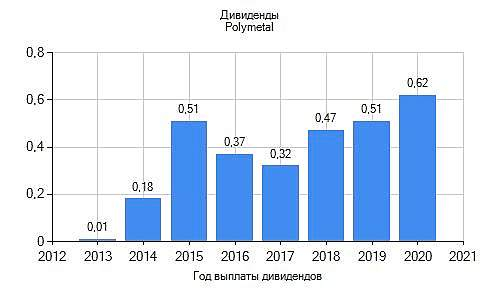

Polymetal International plc – Dividends

Тип дивиденда * Реестр * Выплата * Размер

Окончательный 2019 * 11 мая 2020 * 29 мая 2020 * U$0.42

Специальный за 2019 * 14 фев 2020 * 05 мар 2020 * U$0,20

Промежуточный 2019 * 06 сен 2019 * 27 сен 2019 * U$0,20

Окончательный 2018 * 10 мая 2019 * 24 мая 2019 * U$0.31

Промежуточный 2018 * 07 сен 2018 * 28 сен 2018 * U$0,17

Окончательный 2017 * 11 мая 2018 * 23 мая 2018 * U$0.30

Промежуточный 2017 * 08 сен 2017 * 29 сен 2017 * U$0.14

Окончательный 2016 * 05 мая 2017 * 26 мая 2017 * U$0.18

Специальный 2016 * 16 дек 2016 * 29 дек 2016 * U$0.15

Промежуточный 2016 * 02 сен 2016 * 23 сен 2016 * U$0.09

www.polymetalinternational.com/ru/investors-and-media/news/press-releases/27-08-2019-b/?month=&q=&year=2019

www.polymetalinternational.com/ru/investors-and-media/shareholder-centre/dividends/

Полиметалл: увеличение дивидендов почти на 70%

Полиметалл: увеличение дивидендов почти на 70%Итоговые дивиденды за 2019г: $0,42 на акцию, ~₽27,6

Доходность выплаты: 2,6%

Дивиденды за весь 2019г: $0,82 на акцию, +70% в годовом выражении

Закрытие реестра: 11 мая, купить под дивиденды нужно до 6 мая

Доходность дивидендов 2020 (exp): 5%, ниже среднего для российского рынка акцийДивидендная политика

50% от скорректированной чистой прибыли при коэффициенте «чистый долг/скорр EBITDA» <2,5х. Также в конце каждого финансового года совет директоров рассматривает вопрос о выплате специальных дивидендов.Компания соблюдает политику, + выплатили $0,2 на акцию в виде спецдивидендов.

Дивидендная стратегия

После роста цен на золото, которое инвесторы воспринимают как средство защиты от неопределенности в экономике, Полиметаллу удалось значительно увеличить выплаты акционерам. Несмотря на это невысокая дивидендная доходность и средний свободный денежный поток не позволяют добавить акцию в портфель по стратегии

Авто-репост. Читать в блоге >>>

Полиметалл - чистая прибыль по МСФО за 2019 г +36%

Полиметалл - чистая прибыль по МСФО за 2019 г +36%ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ Полиметалла за 2019 г по МСФО

Выручка за 2019 год выросла на 19% и составила US$ 2 246 млн (US$ 1 882 млн в 2018 году). Средние цены реализации золота и серебра соответствовали динамике рынка и выросли на 13% и 11% соответственно. Объем продаж золота составил 1 366 тыс. унций, увеличившись на 14% по сравнению с предыдущим годом, объем продаж серебра снизился на 14% до 22,1 млн унций, в соответствии с динамикой производства, при этом на объем реализации оказало положительное влияние высвобождение оборотного капитала.

Денежные затраты Группы1 по сравнению с прошлым годом были стабильно низкими и составили US$ 655 на унцию золотого эквивалента, что на 1% превысило первоначальный прогноз затрат US$ 600-650 на унцию. Причинами стали рост внутренних цен на дизельное топливо и увеличение НДПИ. Совокупные денежные затраты

Авто-репост. Читать в блоге >>> Полиметалл - итоговые дивиденды в размере US$ 0,42 на акцию

Полиметалл - итоговые дивиденды в размере US$ 0,42 на акциюСовет директоров, в соответствии с дивидендной политикой Полиметалла, предложил выплатить итоговые дивиденды в размере US$ 0,42 (2018: US$ 0,31) на акцию или приблизительно US$ 197 млн по результатам года, закончившегося 31 декабря 2019 года. Это составляет 50% от скорректированной чистой прибыли за II полугодие 2019 года при соблюдении соотношения чистого долга к скорректированной EBITDA в пределах целевого значения 1,5х и значительно ниже установленного порогового значения 2,5x.

Таким образом, суммарный размер дивиденда по результатам 2019 года находится на рекордном уровне US$ 0,82 (2018: US$ 0,48) на акцию или приблизительно US$ 385 млн (2018: US$ 223 млн). Дивидендная доходность к средней цене акции в 2019 году составит 6,5%. Средняя дивидендная доходность за 5 лет — 5%.

релиз

Авто-репост. Читать в блоге >>>

Полиметалл - факторы роста и падения акций

- Рост цен на драгметаллы; Возможное ослабление рубля (01.02.2017)

- FREE FLOAT 75% - самый высокий на российской рынке (13.05.2021)

- Качественные месторождения: содержание металла в руде выше, чем у конкурентов. (13.05.2021)

- Возможный переезд в Казахстан 17.07.23 позволит выплатить дивиденды за 23 год (Несис держит акции в НРД) (12.05.2023)

- Должны продать российский бизнес больше, чем у него долгов на балансе (20.10.2023)

- Есть риск повышения налоговой нагрузки в РФ и Казахстане (но не ранее 22 года) (13.05.2021)

- Компания может разделиться на казахскую и российскую, а российская теоретически может быть продана на сторону с большим дисконтом. (08.07.2022)

- Дивиденды акционерам с Мосбиржи пока не могут дойти (20.10.2023)

Полиметалл - описание компании

Полиметалл — компания, которая добывает золото и серебро в России и Казахстане.Доля продаж золота в 2020 году составила 86% в структуре выручки.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций