Полюс - чистая прибыль в 1 квартале 2018 года по МСФО снизилась на 53% г/г - до 13,789 млрд рублейПАО «Полюс» публикует промежуточные неаудированные финансовые результаты за 1 квартал 2018 года.

Основные финансовые результаты

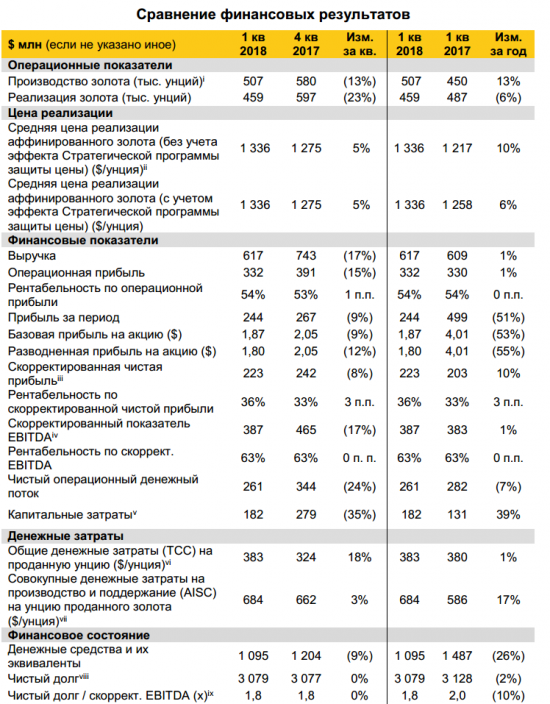

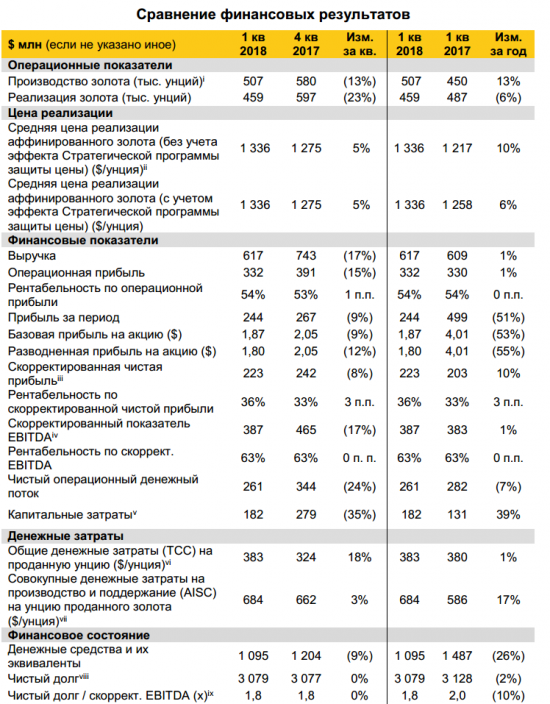

Объем реализации золота в 1 квартале 2018 года составил 459 тыс. унций, сократившись на 23% по сравнению с 4 кварталом 2017 года или на 6% по сравнению с 1 кварталом 2017 года. Общий объем реализации золота включает 13 тыс. унций золота в концентрате с Олимпиады.

Выручка составила $617 млн, снизившись на 17% по сравнению с $743 млн в 4 квартале 2017 года и увеличившись на 1% по сравнению с 1 кварталом 2017 года. Снижение в квартальном сопоставлении вызвано сокращением объема реализации (включая флотоконцентрат)

на фоне снижения производства золота (аффинированное золото и золото в концентрате) по сравнению с предыдущим кварталом на 13% в связи с увеличением запасов на аффинажном заводе и промплощадке.

Общие денежные затраты (ТСС) Группы выросли на 18% до $383 на унцию против $324 на унцию в 4 квартале 2017 года или на 1% по сравнению с 1 кварталом 2017 года. Рост в квартальном сопоставлении был в первую очередь связан с уменьшением объема реализации золота и флотоконцентрата в отчетном периоде в сочетании с ростом цен на топливо и тарифов на электроэнергию. Дополнительное влияние на этот показатель оказали увеличение затрат на расходные материалы и укрепление российского

рубля. В 1 квартале 2018 года Полюс после запуска проекта по переработке руды с высоким содержанием сурьмы получил первые объемы сурьмяного концентрата. Поставок сурьмяного концентрата иностранным покупателям до мая 2018 года не было, и показатель TCC за 1 квартал 2018 года не отражает эффект от реализации данного попутного продукта. Вместе с тем совокупные денежные затраты на производство и поддержание (AISC) увеличились по сравнению с 4 кварталом 2017 года на 3% и на 17% по сравнению с 1 кварталом 2017 года, составив $684 на унцию.

Скорректированный показатель

EBITDA снизился на 17% в квартальном сопоставлении и вырос на 1% в годовом, составив $387 млн. Причиной сокращения по сравнению с предыдущим кварталом явилось снижение объема реализации. Рентабельность по

скорректированному показателю EBITDA не изменилась, составив 63%.

Прибыль за период сократилась до $244 млн, снизившись по сравнению с 4 кварталом 2017 года и 1 кварталом 2017 года на 9% и

51% соответственно, что частично обусловлено снижением операционной прибыли и эффектом неденежных статей, таких как прибыль от инвестиций и переоценка стоимости производных

финансовых инструментов, а также прибыль от курсовых разниц.

Скорректированная чистая прибыль по сравнению с предыдущим кварталом снизилась на 8% и увеличилась на 10% по сравнению с 1 кварталом 2017 года, составив $223 млн.

Положительный чистый операционный денежный поток в 1 квартале 2018 года составил $261 млн против $344 млн в 4 квартале и $282 млн в 1 квартале 2017 года.

Капитальные затраты составили $182 млн, снизившись на 35% в квартальном сопоставлении, но увеличившись на 39% в годовом.

Снижение в квартальном сопоставлении отражает более низкий уровень капитальных затрат на всех бизнес-единицах Группы, а также снижение капитальных затрат на поддержание производства на Олимпиаде, Вернинском и Куранахе.

пресс-релиз

пресс-релиз

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций