| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 891,5 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,6 |

| P/S | 1,5 |

| P/BV | 4,1 |

| EV/EBITDA | 5,2 |

| Див.доход ао | 8,1% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФосАгро акции

6884₽ +0.2%

-

#PHOR

⚡️ ПО НАШИМ ПРОГНОЗАМ ТЕКУЩИЕ ВЫСОКИЕ ЦЕНЫ НА УДОБРЕНИЯ БУДУТ СЛЕДУЩИЕ 3 ГОДА, НЕ ОЖИДАЕМ СНИЖЕНИЯ — ФОСАГРО

Роман Ранний, А на чëм строится прогноз?

Сергей Анатольевич, откуда мне знать, это заявления самой компании

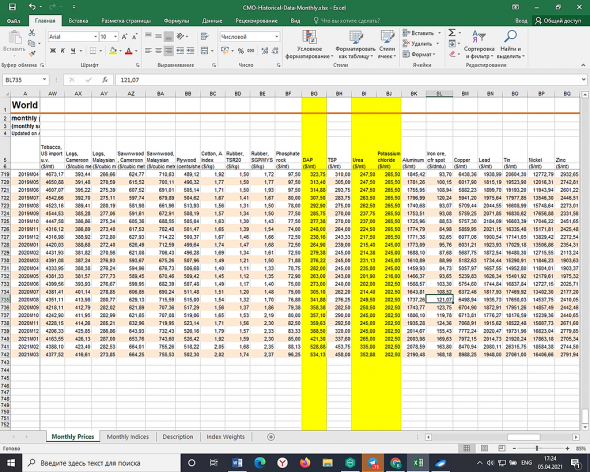

Роман Ранний, если позволите вклиниться в разговор, то я лично смотрю по трем главным индикаторам на удобрения -цены на карбамид, хлорид калия и диаммонийфосфат (желтым подсветил их) и прогноз фосагро сбывается- из месяца в месяц рост. на опережение напишу инфу брал с этого сайта www.worldbank.org/en/research/commodity-markets Совет директоров Фосагро 14 апреля обсудит дивиденды

Совет директоров Фосагро 14 апреля обсудит дивиденды

2.2. Дата проведения заседания совета директоров эмитента: 14 апреля 2021 года.

2.3. Повестка дня заседания совета директоров эмитента:

22) О рекомендациях годовому общему собранию акционеров по распределению прибыли, в том числе о выплате (объявлении) дивидендов, Общества по результатам 2020 года

сообщение

Авто-репост. Читать в блоге >>>

#PHOR

⚡️ ПО НАШИМ ПРОГНОЗАМ ТЕКУЩИЕ ВЫСОКИЕ ЦЕНЫ НА УДОБРЕНИЯ БУДУТ СЛЕДУЩИЕ 3 ГОДА, НЕ ОЖИДАЕМ СНИЖЕНИЯ — ФОСАГРО

Роман Ранний, А на чëм строится прогноз?

Сергей Анатольевич, откуда мне знать, это заявления самой компании

#PHOR

⚡️ ПО НАШИМ ПРОГНОЗАМ ТЕКУЩИЕ ВЫСОКИЕ ЦЕНЫ НА УДОБРЕНИЯ БУДУТ СЛЕДУЩИЕ 3 ГОДА, НЕ ОЖИДАЕМ СНИЖЕНИЯ — ФОСАГРО

Роман Ранний, А на чëм строится прогноз? #PHOR

#PHOR

⚡️ ПО НАШИМ ПРОГНОЗАМ ТЕКУЩИЕ ВЫСОКИЕ ЦЕНЫ НА УДОБРЕНИЯ БУДУТ СЛЕДУЩИЕ 3 ГОДА, НЕ ОЖИДАЕМ СНИЖЕНИЯ — ФОСАГРО

Лидер роста.

Лидер роста.

Фосагро — экспортёр. Большая часть выручки в долларах.

Достаточно долго котировки не реагировали на рост доллара. Пока рубль дешевел к доллару на почти на 5%, котировки Фосагро не реагировали, сегодня рынок начал более справедливо оценивать компанию.

Причина роста: доллар на локальных максимумах, цены на удобрения уже 2 месяца держатся на значениях 520-540 долларов за тонну, что например вдвое выше чем было в конце 19-начале 20 годов, еще до всех коронакризисов

Причина роста: доллар на локальных максимумах, цены на удобрения уже 2 месяца держатся на значениях 520-540 долларов за тонну, что например вдвое выше чем было в конце 19-начале 20 годов, еще до всех коронакризисов

но триггер естественно валюта, даже странной выглядит такая тупая зависимость

подозреваю, просто кто-то решил именно сегодня, что доллар ниже 70 мы уже не увидим никогда, в силу того что ниже 73 он так и не смог закрепится на недавнем нырке

Причина роста: Фосагро опубликовал хорошую презентацию по финансовым результатам за 4кв 2020. Кроме того, начало посевной внушает инвесторам позитив

Валдис Куксаев, все проще

witkacy, А именно?

Причина роста: Фосагро опубликовал хорошую презентацию по финансовым результатам за 4кв 2020. Кроме того, начало посевной внушает инвесторам позитив, тем более сегодня доллар продолжает расти.

Причина роста: Фосагро опубликовал хорошую презентацию по финансовым результатам за 4кв 2020. Кроме того, начало посевной внушает инвесторам позитив, тем более сегодня доллар продолжает расти.

Финансирование госпрограммы эффективного вовлечения в оборот земель сельхозназначения и развития мелиоративного комплекса, проект которой разработал и внес в правительство Минсельхоз, за 10 лет оценивается в 754 млрд рублей

ru.investing.com/news/economy/article-2041090 Санкции

Санкции

Комиссия по международной торговле правительства США решила наложить ограничения на импорт фосфорных удобрений из Марокко и России после того, как пришла к выводу, что производители из обеих стран субсидируются их правительствами, что наносит ущерб производителям фосфатов в США. Решение было принято после жалобы на наводнение импорта, поданной американским производителем фосфатов и калийных удобрений Mosaic.

Авто-репост. Читать в блоге >>>

Российские производители минеральных удобрений считают достаточным существующий комплекс мер по обеспечению их доступности на внутреннем рынке, говорится в заявлении Российской ассоциации производителей удобрений (РАПУ).

«На совещаниях, состоявшихся на прошлой неделе в правительстве РФ, реализуемый комплекс мер был признан эффективным», — заявила ассоциация в ответ на предложение Минсельхоза заморозить цены на удобрения для внутреннего рынка для прохождения весенней посевной.

кина не будет)

ru.investing.com/news/economy/article-2040280

ФосАгро по-прежнему выигрывает от восстановления рынка - Атон

ФосАгро по-прежнему выигрывает от восстановления рынка - Атон

Правительство рассматривает возможность заморозки внутренних цен на удобрения

Как сообщает Коммерсант, правительство рассматривает возможность фиксации внутренних цен на удобрения на несколько месяцев посевного сезона. Такой сценарий поддержал Минсельхоз РФ, но окончательное решение пока не принято. По данным газеты, также ведутся переговоры о снижении цен на удобрения, как уже было в 2015, когда цены на внутреннем рынке выросли на фоне ослабления рубля.

Внутренний рынок важен для Фосагро — продажи на нем обеспечили 28% общего объема выручки в 4К20. Поэтому любые дискуссии относительно регулирования цен в ручном режиме, на наш взгляд, скорее всего будут восприняты негативно. Тем не менее, на данном этапе мы считаем новость нейтральной — цены на удобрения находятся на локальных максимумах, и фиксация их на данных уровнях может выступить положительным фактором в плане прогноза выручки Фосагро. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Фосагро — компания по-прежнему выигрывает от восстановления рынка.

Атон

Авто-репост. Читать в блоге >>>

Причина падения — инвесторам не нравится перспектива о заморозке цен. Это может ограничить выручку.

Минсельхозу и Минпромторгу поручили договориться о фиксированной цене для весенней посевной кампании. С производителями могут заключить соглашение по аналогии с договором по подсолнечному маслу и сахару.

Владимир Граф, они то с ними договаривались только нефига это не помогло. Все равно пробили цену. mosaic их конкурент в сша растет, а фосагро падает, странно, похоже пора закупаться

mosaic их конкурент в сша растет, а фосагро падает, странно, похоже пора закупаться

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций