📊 Результаты за III квартал 2023:

🔹 GMV показал рост на 140%, достигнув 450,8 млрд рублей

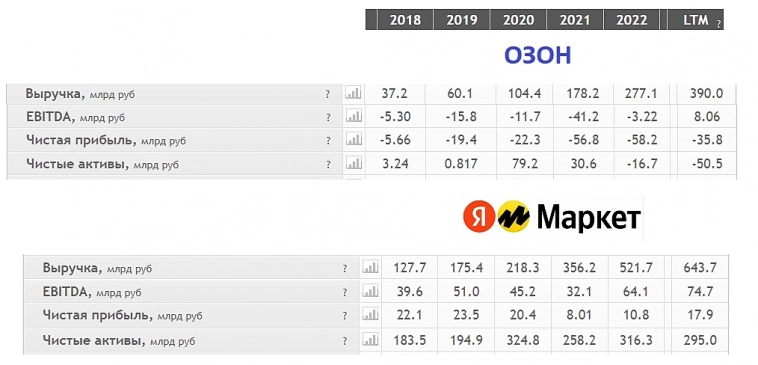

🔹 Выручка выросла на 77% до 109 млрд рублей

🔹 Скорректированная EBITDA по итогам квартала стала отрицательной (-4 млрд рублей)

— Дальнейший рост проникновения e-commerce в РФ: доля электронной коммерции в России в общем объеме розничной торговли продолжит расти, при этом крупные игроки, такие как Ozon, должны выиграть больше других за счет масштаба.

— Компания продолжает масштабироваться: количество заказов выросло на 134% г/г, а количество активных покупателей на 30%.

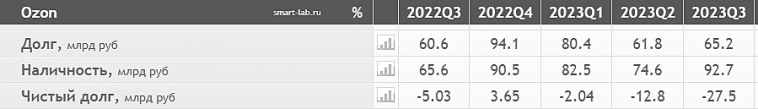

— Рост чистого потока денежных средств: показатель увеличился на 17,0 млрд руб. и составил 24,9 млрд руб. прежде всего в результате положительного эффекта от оборотного капитала.

🔴 Ключевые риски:

— Серьезная конкуренция

— Зарубежная прописка компании

🟡 Технически акции находятся в восходящем тренде с начала мая. Недавно оттолкнулись от поддержки в районе 2607. Ближайшие цели лежат на отметках 2843-2876 рублей за акцию.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций