| Число акций ао | 2 276 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 392,5 млрд |

| Выручка | 128,6 млрд |

| EBITDA | 85,7 млрд |

| Прибыль | 62,2 млрд |

| Дивиденд ао | – |

| P/E | 6,3 |

| P/S | 3,1 |

| P/BV | 1,9 |

| EV/EBITDA | 4,6 |

| Див.доход ао | 0,0% |

| Московская биржа Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Московская биржа акции

-

Доля частных инвесторов на валютном рынке Мосбиржи выросла до 18% по сравнению с 12% в прошлом году, число активных клиентов на рынке акций приближается к 1 млн чел

Доля частных инвесторов на валютном рынке Мосбиржи выросла до 18% по сравнению с 12% в прошлом году, число активных клиентов на рынке акций приближается к 1 млн чел

«Доля инвесторов-физических лиц в операциях спот на валютном рынке сейчас составляет 18% по сравнению с 12% в прошлом году. Валютно-денежный рынок — это крупнейший сегмент финансового рынка России, где в основными участниками являются банки, брокеры и корпорации», — сообщил диpeктop дeпapтaмeнтa дeнeжнoгo pынкa Мосбиржи Cepгeй Tитoв.

В этом году в шесть раз вырос объем торгов казахстанским тенге к рублю, в 12 раз – турецкой лирой к рублю и в 55 раз – армянским драмом к рублю (июль 2023 к июлю 2022 года).

Доля физлиц на рынке акций составляет 81%. Каждый день сделки на фондовом рынке совершают 995 тыс клиентов.

1prime.ru/Forex/20230828/841579099.html

1prime.ru/Stocks/20230828/841579261.html

Авто-репост. Читать в блоге >>> Мосбиржа планирует выпустить на платформе Финуслуги розничный продукт в цифровых финансовых активах в конце 2023г - начале 2024г

Мосбиржа планирует выпустить на платформе Финуслуги розничный продукт в цифровых финансовых активах в конце 2023г - начале 2024г

«Группа Московская биржа вошла в реестр ОО/ОИС ЦФА. Думаю, мы возьмем суперамбицию — выпустить первый розничный продукт на „Финуслугах“ в ЦФА в конце 2023 — начале 2024 года. Я вижу здесь очень большой потенциал», — сказал управляющий директор «Финуслуг» Игорь Алутин.

www.interfax.ru/business/918052

Авто-репост. Читать в блоге >>> Инвестиционный кейс Московской биржи привлекателен - Атон

Инвестиционный кейс Московской биржи привлекателен - Атон

Московская биржа анонсировала ряд стратегических инициатив

В 2023 Московская биржа планирует достичь цели в 1 квадриллион рублей по объему торгов, что соответствует показателям 2021 и 2022. Компания также планирует запустить новые финансовые инструменты: бессрочные фьючерсы на индекс Мосбиржи, а также фьючерс на сахар. Наконец, компания планирует запустить платформу для проведения pre-IPO, дающую небольшим компаниям возможности привлечения капитала.

Новости воспринимаются позитивно, хотя и не оказывают существенного влияния на доходы биржи. В 3К23 Мосбиржа планирует представить новый план стратегического развития. В целом нам импонирует инвестиционный кейс Московской биржи. Ее акции торгуются на уровне 7.0x по мультипликатору P/E 2023П — мы считаем данную оценку привлекательно.

Атон

Авто-репост. Читать в блоге >>> Мосбиржа прорабатывает вопрос запуска торгов индийской рупией, окончательного решения пока нет, необходимо разрешение регулятора Индии

Мосбиржа прорабатывает вопрос запуска торгов индийской рупией, окончательного решения пока нет, необходимо разрешение регулятора Индии

Мосбиржа прорабатывает вопрос запуска торгов индийской рупией, окончательного решения пока нет, сообщил директор департамента денежного рынка биржи Сергей Титов.

«Рупия, к сожалению, не является свободно конвертируемой валютой и для того, чтобы запустить торги за пределами Индии, необходимо получить разрешение регулятора Индии. Мы ведем диалог на эту тему, окончательного решения нет. Мы видим спрос со стороны участников рынка», — сказал Титов журналистам.

Авто-репост. Читать в блоге >>> МосБиржа ожидает объем торгов за 2023 год на уровне одного квадриллиона рублей (в 2021г - 1,01 квадрлн руб, в 2022г - 1,1 квадрлн руб)

МосБиржа ожидает объем торгов за 2023 год на уровне одного квадриллиона рублей (в 2021г - 1,01 квадрлн руб, в 2022г - 1,1 квадрлн руб)

«В 2023 году мы в третий раз побьем свой собственный бенчмарк в один квадриллион рублей. За семь месяцев оборот составил уже 657 триллионов рублей, и мы думаем, что один квадриллион мы увидим по итогам этого года», - управляющий директор биржи Владимир Крекотень. В 2021г — 1,01 квадрлн руб, в 2022г — 1,1 квадрлн руб.

За семь месяцев оборот составил уже 657 триллионов рублей, отметил Крекотень.

www.interfax.ru/business/918043

Авто-репост. Читать в блоге >>> На сентябрь 2023 года запланирован запуск торгов «вечным» фьючерсом на индекс Московской биржи

На сентябрь 2023 года запланирован запуск торгов «вечным» фьючерсом на индекс Московской биржи

На сентябрь 2023 года запланирован запуск торгов «вечным» фьючерсом на индекс Московской биржи, сообщила журналистам руководитель срочного рынка торговой площадки Мария Патрикеева. Это будет пятый по счету инструмент семейства однодневных контрактов с автоматической пролонгацией.

quote.rbc.ru/news/article/64eba5729a794733ace1242c

Авто-репост. Читать в блоге >>> Мосбиржа пообещала доработать механизм дискретных аукционов

Мосбиржа пообещала доработать механизм дискретных аукционов

Московская биржа будет дорабатывать механизм дискретных аукционов для снижения дестабилизации в акциях второго и третьего эшелонов, рассказал журналистам директор департамента рынка акций Мосбиржи Борис Блохин. Он назвал механизм своеобразным «лежачим полицейским» на пути необоснованно сильного роста цены.

www.vedomosti.ru/investments/news/2023/08/28/992106-mosbirzha-poobeschala-dorabotat-mehanizm-diskretnih-auktsionov

Авто-репост. Читать в блоге >>> На сентябрь 2023 года запланирован запуск торгов «вечным» фьючерсом на индекс Московской биржи - компания

На сентябрь 2023 года запланирован запуск торгов «вечным» фьючерсом на индекс Московской биржи - компания

«Мы продолжаем расширять линейку вечных фьючерсов и в ближайшее время, в сентябре, мы планируем запустить новый вечный фьючерс на индекс Мосбиржи. Индексные фьючерсы позволяют участвовать в движении цены целого рынка без необходимости покупки отдельных акций и риска поставки базового актива», — сказала она.

Также в сентябре планируется запуск расчетного фьючерса на российский сахар. 25 августа торговая площадка начала расчет ежедневного индекса сахара.

Патрикеева напомнила, что первый «вечный» фьючерс появился на Мосбирже в апреле 2022 года, с тех пор суммарный объем торгов всеми инструментами этого семейства превысил ₽1 трлн.

«Число активных клиентов на всех «вечных» контрактах более 30 тыс. человек. На текущий момент открытый интерес составляет более ₽50 млрд. Инструмент востребован широким кругом участников, в том числе как физическими лицами, так и банками, которые хеджируют свои валютные позиции», — приводит статистику представитель Мосбиржи.

Авто-репост. Читать в блоге >>> Мосбиржа до конца года создаст платформу для pre-IPO компаний. Объем размещений может составить около ₽100-300 млн на сделку - директор департамента рынка акций Мосбиржи

Мосбиржа до конца года создаст платформу для pre-IPO компаний. Объем размещений может составить около ₽100-300 млн на сделку - директор департамента рынка акций Мосбиржи

Московская биржа планирует до конца 2023 года разработать платформу для pre-IPO компаний, предоставляющую возможность покупки акций до листинга на бирже.

Директор департамента рынка акций Мосбиржи, Борис Блохин, сообщил, что первые размещения на платформе могут состояться в конце 2023 или начале 2024 года. Эта инициатива актуальна для компаний, особенно из технологического сектора, желающих привлечь акционерный капитал на ранних стадиях развития.

По словам Блохина, такие сделки помогут инвесторам диверсифицировать портфель и снизить риски. Сервис для сделок с акциями без листинга на внебиржевом рынке уже запущен в декабре 2022 года, а новая платформа предоставит возможность более широко привлекать капитал и предложит инвесторам интересные инструменты. Объем сделок pre-IPO ожидается в диапазоне ₽100-300 млн на сделку.

Источник: quote.rbc.ru/news/article/64e86eb09a7947a2682508f4

Авто-репост. Читать в блоге >>> НРД разрабатывает сервис быстрых переводов ценных бумаг между брокерами, по функционалу сравнимый с СБП - ТАСС

НРД разрабатывает сервис быстрых переводов ценных бумаг между брокерами, по функционалу сравнимый с СБП - ТАССНациональный расчетный депозитарий (НРД), входящий в группу Мосбиржи, планирует внедрить инновационный сервис быстрых переводов ценных бумаг между брокерами. Процесс будет упрощен до нескольких кликов в приложении брокера.

Эта система, аналогичная Системе Быстрых Платежей (СБП) позволит клиентам быстро переносить активы от одного брокера к другому. По словам председателя НРД Виктора Жидкова, техническая реализация уже осуществлена, и тестирование начато с несколькими участниками рынка.

Новый сервис облегчит перевод ценных бумаг, соответствующих учету в НРД, и потребует изменений в законодательстве для корректного учета налогов при передаче активов.

Источник: quote.rbc.ru/news/article/64e899f69a794743f99eb2fe

Авто-репост. Читать в блоге >>> Рекорды на FORTS

Рекорды на FORTS

15 августа 2023 года на срочном рынке Московской биржи были установлены сразу два рекорда. Дневной объем торгов превысил 700 млрд рублей, а сделки в течение дня заключали свыше 67 тысяч клиентов. Оба показателя стали максимальными с февраля 2022 года.Доля физических лиц в общем объеме торгов составила 65%.

Десятку наиболее востребованных инструментов по объему торгов 15 августа составили фьючерсы:

на валютные пары «доллар США – российский рубль»,

«китайский юань – российский рубль»,

«евро – российский рубль»,

«евро – доллар США»,

вечный фьючерс на доллар США,

фьючерсы на индексы МосБиржи и РТС,

на природный газ, золото и нефть марки Brent.Срочный рынок Московской биржи – ведущая площадка по торговле производными финансовыми инструментами в России и странах Восточной Европы, которая сочетает в себе развитую инфраструктуру, надежность и гарантии, а также самые современные технологии торговли фьючерсами и опционами.

Сегодня на рынке деривативов Московской биржи торгуются 27 опционов на акции, 3 опциона на валюты, 104 фьючерсных контракта и 55 опционов на них, базисными активами которых выступают фондовые индексы, акции, валютные пары, драгоценные и промышленные металлы, нефть, газ и другие товары, процентные ставки.

Авто-репост. Читать в блоге >>> Мосбиржа опубликовала график проведения торгов валютой с 1 по 30 сентября 2023г

Мосбиржа опубликовала график проведения торгов валютой с 1 по 30 сентября 2023г

График проведения торгов валютой на Московской бирже с 1 по 30.09.2023Дата Событие Инструменты 01.09.2023 Не проводятся торги по инструментам:

— в связи с нерасчетным днем по иностранной валюте в соответствии с Правилами клиринга

— в связи с отменой проведения торгов по инструменту в выходной или праздничный нерабочий день в соответствии с законодательством РФ

— по решению Биржи об отмене проведения торгов по согласованию с Клиринговым центром в соответствии с Правилами торгов.

Торги по остальным инструментам проводятся в обычном режиме.UZS_TODTOM UZSRUB_TOD 04.09.2023 Не проводятся торги по инструментам:

— в связи с нерасчетным днем по иностранной валюте в соответствии с Правилами клиринга

— в связи с отменой проведения торгов по инструменту в выходной или праздничный нерабочий день в соответствии с законодательством РФ

— по решению Биржи об отмене проведения торгов по согласованию с Клиринговым центром в соответствии с Правилами торгов.

Торги по остальным инструментам проводятся в обычном режиме.

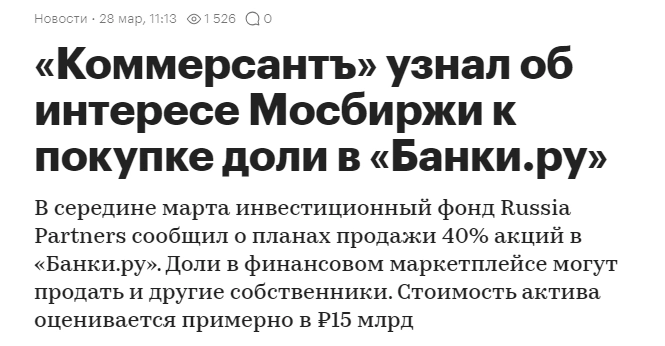

Авто-репост. Читать в блоге >>> Трудности сделки Мосбиржи и Банки.ру

Трудности сделки Мосбиржи и Банки.ру

Мосбиржа была одним из претендентов на актив:

Что любопытно, интерес можно было проследить в гайденсе от Мосбиржи.Гайденс по операционных расходам на 2023 год в 1-ом квартале составлял 10-14%, при этом в 1-ом квартале Opex снизился почти на 18%:

Авто-репост. Читать в блоге >>> Московская биржа может отказаться от покупки доли в сервисе по подбору банковских продуктов Банки.ру из-за высокой цены сделки

Московская биржа может отказаться от покупки доли в сервисе по подбору банковских продуктов Банки.ру из-за высокой цены сделкиМосковская биржа может отказаться от покупки доли в сервисе по подбору банковских продуктов «Банки.ру» из-за высокой цены сделки, к тому же против выступили несколько членов совета директоров торговой площадки, рассказали Frank Media два осведомленных источника. Торговую площадку не устроила цена — она оказалась слишком высокой, говорит один из собеседников: «А мы так не хотим». Однако он указывает, что переговоры «еще идут, но сложно».

Другой источник подтверждает, что сделка «почти развалилась» из-за цены и перспективности такого бизнеса для Мосбиржи. У тех, кто не поддержал сделку аргументы сводились к тому, что в перспективе банки все меньше будут конкурировать по цене и все больше — по уровню сервиса, то есть само по себе сравнение цен станет менее востребованной услугой.

Идея покупки «Банков.ру» принадлежит главе маркетплейса «Финуслуги» (входит в группу Мосбиржи) Игорю Алутину, знает источник, знакомый с обсуждениями в группе. Она заключается в том, чтобы наложить генерацию трафика сайта на продукты «Финуслуг»: «Поставить их под капот «Банков.ру»». Эта идея с самого начала была противоречивой и вызвала неоднозначную реакцию, отмечает один из собеседников FM.

Авто-репост. Читать в блоге >>> Минэкономразвития запускает прием заявок от МСП на субсидии за размещение ценных бумаг на бирже

Минэкономразвития запускает прием заявок от МСП на субсидии за размещение ценных бумаг на биржеС 1 сентября Минэкономразвития России начинает прием документов для заключения соглашений на возмещение части затрат предприятий по выпуску акций, облигаций и выплате купонного дохода по облигациям. Субсидия из федерального бюджета предоставляется в рамках нацпроекта «Малое и среднее предпринимательство», который инициировал Президент и курирует первый вице-премьер Андрей Белоусов.

Результатом предоставления субсидии по размещению является оказание поддержки при выпуске ценных бумаг (количество размещенных субъектами малого и среднего предпринимательства выпусков облигаций, ежегодно).

Субсидии предоставляются в целях компенсации части затрат по выпуску акций и облигаций и выплате купонного дохода по облигациям, размещенным на фондовой бирже.🔹 @bondholders

economy.gov.ru/material/news/minekonomrazvitiya_zapuskaet_priem_zayavok_ot_msp_na_subsidii_za_razmeshchenie_cennyh_bumag_na_birzhe.html

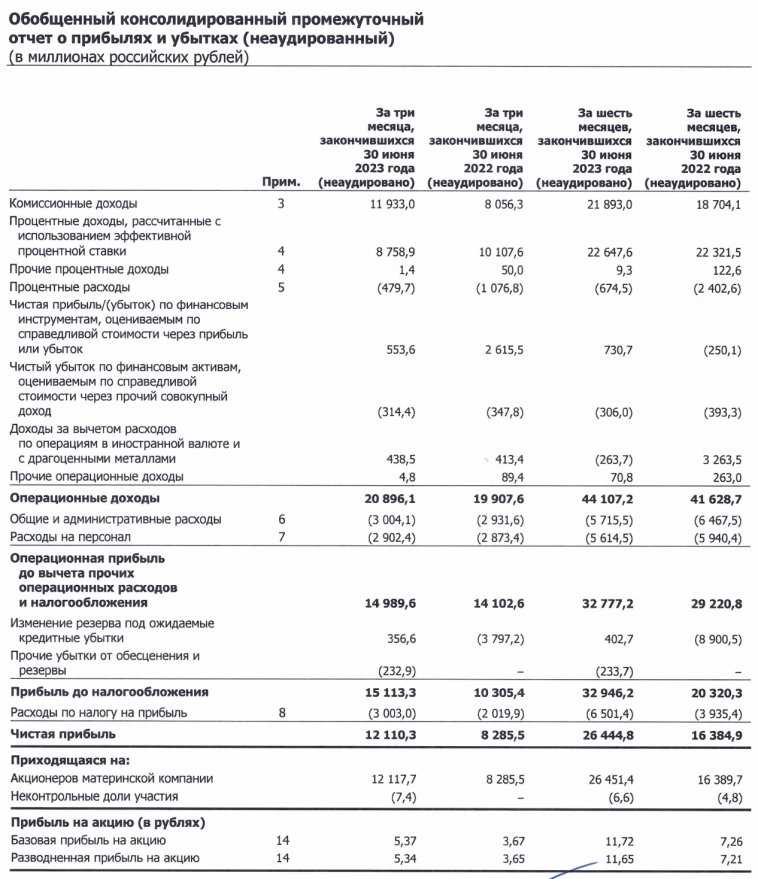

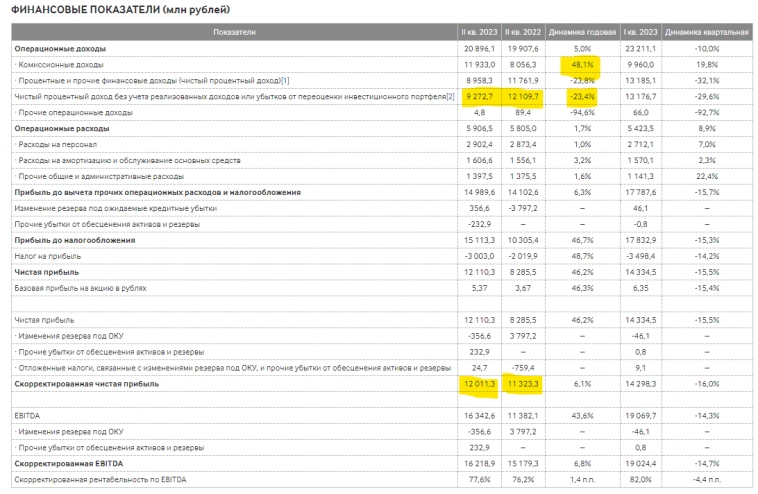

Авто-репост. Читать в блоге >>> Обзор финансовых результатов МосБиржи за II кв. 2023 г. по МСФО. Ставка в помощь

Обзор финансовых результатов МосБиржи за II кв. 2023 г. по МСФО. Ставка в помощь— Комиссионные доходы: 11,9 млрд руб. (+48,1% г/г)

— Чистый процентный доход: 9,0 млрд руб. (-23,8% г/г)

— Скорректированная EBITDA: 16,2 млрд руб. (+6,8% г/г)

— Чистая прибыль: 12,1 млрд руб. (+46,2% г/г)

Результаты Московской биржи относительно сильные. Комиссионные доходы биржи выросли на фоне роста доходов на всех сегментах. В частности, этому способствовал приток розничных инвесторов на фоне повышения тарифов и объёмов торгов биржи.

А вот процентный доход МосБиржи снизился из-за того, что деньги по счетам типа С были переданы в АСВ. При этом, операционные расходы остались на прежнем уровне. По итогам I пол. 2023 г. операционные расходы снизились на 8,7% год к году. В результате, мы увидели рост чистой прибыли биржи за отчётный период.

Мы ожидаем роста финансовых показателей в III и IV кв. 2023 г. на фоне роста комиссионных доходов и процентных доходов на фоне роста ключевой ставки ЦБ РФ. Положительная динамика месяц к месяцу наблюдается во всех сегментах, кроме срочного рынка, а высокая ключевая ставка останется до конца года. Тем более, есть вероятность её роста на заседании Банка России в сентябре. #Обзор #MOEX

Авто-репост. Читать в блоге >>> Московская биржа начинает расчет ежедневного индекса сахара

Московская биржа начинает расчет ежедневного индекса сахара25 августа 2023 года Национальная товарная биржа (НТБ, входит в Группу «Московская Биржа») начинает расчет и ежедневную публикацию нового семейства национальных ценовых индикаторов – ежедневных региональных индексов рынка сахара.

Новые индексы дополняют существующую на НТБ группу еженедельных региональных внебиржевых индикаторов.

НТБ будет ежедневно рассчитывать три индекса. Первый будет отражать стоимость сахара в Центральном федеральном округе, второй – в Приволжском, третий – одновременно в Южном и Северо-Кавказском федеральных округах.

С 25 августа начинается расчет и публикация индекса, отражающего цену сахара в Южном и Северо-Кавказском федеральных округах (код индекса SUGAROTCSOU). Индексы Центрального и Приволжского федеральных округов будут запущены позднее, по мере увеличения производства сахара в этих регионах в новом сезоне.

Индексы будут рассчитываться на базе внебиржевых договоров, регистрируемых на НТБ участниками рынка, и отражать среднюю за день цену внебиржевых договоров купли-продажи сахара. В расчете учитываются сделки, заключенные на условиях отгрузки с заводов и заводских складов на условиях предоплаты.

Авто-репост. Читать в блоге >>> Мосбиржа не сбавляет оборотов

Мосбиржа не сбавляет оборотов🧮 Московская биржа накануне представила финансовые результаты за 2 кв. 2023 года.

📈 Комиссионные доходы выросли с апреля по июнь на +48,1% (г/г) до 11,9 млрд руб. Эффект высокой базы прошлого года нивелирован, и теперь биржа радостно рапортует о росте комиссионного дохода. Который, действительно, отрицать сложно. При этом количество физ.лиц, имеющих брокерские счета на бирже, достигло уже 26,4 млн человек, и только с начала текущего года прирост составил более 3 млн чел. Понятное дело, что многие из этих счетов являются либо пустыми, либо пополнены на минимальную сумму, но факт остаётся фактом.

📉 А вот чистый процентный доход сократился в отчётном периоде на -23,8% (г/г) до 9 млрд руб., что было ожидаемо, поскольку гигантский объём заблокированных средств нерезидентов (на счетах типа «С») перекочевал теперь из НРД в АСВ, и этот сегмент доходов у Мосбиржи оказался фактически потерян. Поэтому в 3Q2023 c большой долей вероятности мы вновь можем увидеть отрицательную динамику по этой статье доходов. При этом состоявшийся рост ключевой ставки с 7,5% до 12,0% позволит хотя бы частично компенсировать потери от ухода средств нерезидентов, поскольку биржа всегда выигрывает от ужесточения кредитно-денежной политики, т.к. размещает средства клиентов под ключевую ставку ЦБ.

Авто-репост. Читать в блоге >>> Приложение MOEX... RIP!

Приложение MOEX... RIP!

Прощай, приложение Московской биржи для Андроида! Мне будет тебя не хватать.

Пусть ты показывало котировки с задержками, но зато было маленьким, быстрым, нетребовательным и удобным.

Тебя сменил громоздкий неповоротливый неудобный монстр под названием «Финуслуги», требующий номер телефона или авторизацию на госуслугах. Сменил, чтобы впаривать мне кредиты и вклады.

Но я показываю ему жирную фигу и отказываюсь подчиняться!

Такие дела...

Авто-репост. Читать в блоге >>> Комиссионные доходы Мосбиржи будут расти, но процентные доходы будут сокращаться - Промсвязьбанк

Комиссионные доходы Мосбиржи будут расти, но процентные доходы будут сокращаться - Промсвязьбанк

Мосбиржа отчиталась за 2 кв. 2023 г. Чистая прибыль составила 12,11 млрд руб., +46,2% г/г. EBITDA выросла на 43,6% г/г, до 16,3 млрд руб. Комиссионные доходы составили 11,93 млрд руб., +48,1% г/г. Чистый процентный доход снизился на 23,8% г/г, до 8,958 млрд руб.

Отчет Мосбиржи в целом неплохой, по прибыли результат превзошел консенсус Интерфакса. Но акции реагируют снижением в пределах 2%. Рост комиссионных доходов был ожидаем как следствие низкой базы прошлого года и активизации инвесторов в текущем году. Так, на рынке акций доходы увеличились почти в 3,5 раза, в то время как объемы торгов выросли на 111,4%. А комиссионные доходы на рынке облигаций увеличились почти в 3 раза на фоне роста объемов торгов (без учета однодневных облигаций) на 173,7%. Что касается процентных доходов, то их снижение также было ожидаемо, так как ранее биржа получала их за счет размещения средств нерезидентов на счетах типа «С», которые затем были переведены в АСВ.

Сдержанный рост операционных расходов (всего на 1,7% г/г) обусловил в том числе и наращивание EBITDA. Чистая прибыль биржи выросла за счет положительного изменения резерва под ожидаемые кредитные убытки (год назад был фиксирован расход в 3,8 млрд руб.).

Авто-репост. Читать в блоге >>> Дивидендная доходность Московкой биржи за 2023 год может составить 4,4% - Атон

Дивидендная доходность Московкой биржи за 2023 год может составить 4,4% - Атон

Мосбиржа опубликовала результаты за 2К23 по МСФО

Комиссионный доход подскочил на 48.1% г/г / 20% кв/кв до 11.9 млрд руб. Основной рост пришелся на рынок акций (+246% до 1.6 млрд руб.) и облигаций — +192% г/г до 0.7 млрд руб. Сегмент деривативов также показал сильный рост — на 163% до 1.5 млрд руб. Остальные сегменты выросли на 23-40% г/г. Для сравнения, чистый процентный доход снизился на 23.4% г/г / 30% кв/кв до 9.3 млрд руб. после того, как ЦБ РФ перевел замороженные средства, принадлежащие иностранным инвесторам, на так называемые С-счета в Агентство по страхованию вкладов. Операционные расходы компании росли медленно — на уровне 1.7% г/г / 8.9% кв/кв. В результате EBITDA выросла на 43% г/г / -14.3% кв/кв до 16.3 млрд руб., а чистая прибыль прибавила 46.2% г/г / -15.5% до 12 млрд руб. Прогноз роста операционных расходов снизился до 6-10% г/г в 2023 году с 10-14% ранее, что является позитивным фактором. Мосбиржа планирует представить новую стратегию до конца 3К23.

По нашим оценкам, Мосбиржа торгуется с мультипликатором P/E 2023П около 7.

Авто-репост. Читать в блоге >>> Позиции в РОССИЙСКИХ Акциях на 23.08.2023

Позиции в РОССИЙСКИХ Акциях на 23.08.2023

По сравнению с 22.08.2023 в акциям Акциях МОСКОВСКАЯ БИРЖА, ГАЗПРОМ ежедневный контроль и графики изменений не показали, продолжаем удерживать среднесрочную открытую позицию.

Акции ГАЗПРОМ держим на контроле возможны изменения позиции.

В акциях АЭРОФЛОТ сработал СТОП.

Авто-репост. Читать в блоге >>> Мосбиржа продолжает зарабатывать высокую прибыль. Какие сценарии по дивидендам?

Мосбиржа продолжает зарабатывать высокую прибыль. Какие сценарии по дивидендам?

Мосбиржа опубликовала финансовые результаты за 2-ой квартал. Биржа продолжает зарабатывать высокую прибыль за счет процентных доходов и не комментировать размер остатков средств, которые они могут инвестировать.

В отчете отмечаем сохранение высоких процентных доходов и значительный рост комиссионных доходов.

Авто-репост. Читать в блоге >>> Мосбиржа набирает силы

Мосбиржа набирает силыГлавная торговая площадка РФ отчиталасьза 2 квартал

Мосбиржа

МСар = ₽353 млрд

Р/Е = 8

📊Итоги

— комиссионные доходы: ₽12 млрд (+48%);

— процентный доход: ₽9 млрд (-24%);

— чистая прибыль: ₽12 млрд (+6%);

— операционные расходы: ₽6 млрд (+2%).

👍Торговая площадка вновь обновила прогноз по росту операционных расходов на этот год: теперь он составляет 6-10% вместо предыдущих 10-14%.

📈Бумаги Мосбиржи снижаются на 1,5%

👉Как Мосбиржа отчиталась за 1 квартал?

🚀Аналитики MP ожидают, что по итогам года Мосбиржа продемонстрирует отличные результаты благодаря росту объемов торгов и процентных доходов на фоне снижения операционных расходов относительно плановых уровней в начале года.

🔸Кроме того, в следующих кварталах повышение ключевой ставки позитивно скажется на процентных доходах компании.

👉Напоминаем про недавнее резкое повышение ставки

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Авто-репост. Читать в блоге >>> 🟥 Финансы. Московская биржа: результаты за 2кв2023

🟥 Финансы. Московская биржа: результаты за 2кв2023

💰В 2кв23 чистый процентный доход Московской биржи снизился на 32% кв/кв за счет выбытия доходов от счетов типа С, однако уверенный рост комиссионного дохода фондового, денежного и срочного рынков частично компенсировал это снижение.

🧐 EBITDA снизилась на 14% кв/кв, но EBITDA маржа осталась на высоком уровне — 78%.

🔮 По итогам 2023 мы ожидаем, что рост комиссионного дохода составит 19% г/г благодаря увеличению объемов торгов и тарифной политики компании. В то же время мы ожидаем, что повышение ключевой ставки должно позитивно отразиться на процентном доходе биржи во 2П23 и прогнозируем его снижение по итогам года всего на 5%.

🧮 Рост операционных расходов составил всего 1,7% г/г. Руководство снизило свой прогноз по росту операционных расходов по итогам 2023 года с 10-14% г/г до 6-10% г/г. Это совпадает с нашим прогнозом роста расходов на 8% г/г.

💸 По итогам квартала чистая скорректированная прибыль биржи составила 12 млрд руб. По нашим прогнозам, прибыль по итогам 2023 года может составить 51 млрд руб. Мы считаем, что высокая прибыльность может позволить бирже увеличить дивидендную выплату по итогам 2023 года до 60% с 30% по результатам 2022 года, что предполагает размер дивиденда 14 руб. на акцию и доходность 9%.

Авто-репост. Читать в блоге >>>

Московская биржа - факторы роста и падения акций

- Прозрачный, понятный бизнес (02.02.2017)

- Фактический монополист (валютный, денежный, срочный рынки + рынок рос. облигаций), что дает чистую маржу на уровне 52% (11.03.2021)

- Один из немногих реальных бенефициаров в случае роста процентных ставок ЦБ РФ (11.03.2021)

- До 2021 года Мосбиржа стабильно выплачивала около 85% прибыли в виде дивидендов (24.03.2023)

- Нет драйверов роста, которые могли бы привести к существенной переоценке вверх (07.11.2019)

- В 2023 году Мосбиржа нарушила свою дивполитику и выплатила только 30% прибыли за 2022 год в виде дивидендов. Менеджмент намекнул, что в условиях неспокойного внешнего фона платить дивы 85% от прибыли будет непросто (24.03.2023)

- Достаточность капитала была низкой еще в феврале 2022 года и ее размер до сих пор неизвестен. Имея низкую достаточность, биржа не будет платить большую долю от чистой прибыли в виде дивидендов. (24.03.2023)

- Мосбиржа непонятно зачем множит персонал и раздувает операционные расходы. Много денег уходит на рекламу Финуслуг. (14.12.2024)

Московская биржа - описание компании

Московская биржа (Публичное акционерное общество«Московская Биржа ММВБ-РТС») — биржа №1 в России

Годовой отчет Московской Биржи 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций