Магнит – мсфо

94 561 355 http://moex.com/s909 + 7 350 000 (допка 15.11.2017г) = 101 911 355 акций

Капитализация на 15.11.2017г: 644,9 млрд руб

Общий долг на 31.12.2016г: 258,84 млрд руб

Общий долг на 30.06.2017г: 260,80 млрд руб

Выручка 9 мес 2016г: 790,14 млрд руб

Выручка 9 мес 2017г: 840,99 млрд руб

Валовая прибыль 9 мес 2016г: 217,43 млрд руб

Валовая прибыль 9 мес 2017г: 227,87 млрд руб

Прибыль 6 мес 2016г: 26,11 млрд руб

Прибыль 9 мес 2016г: 40,92 млрд руб

Прибыль 2016г: 54,41 млрд руб

Прибыль 1 кв 2017г: 7,54 млрд руб

Прибыль 6 мес 2017г: 20,75 млрд руб

Прибыль 9 мес 2017г: 27,67 млрд руб

Прибыль 2017г: 37 млрд руб – Прогноз. Р/Е 17,4

http://ir.magnit.com/wp-content/uploads/Press-release-1H2017_Reviewed_25Aug2017-rus_g.pdf

http://ir.magnit.com/ru/press-relizyi/

http://ir.magnit.com/ru/financial-reports-rus/

| Число акций ао | 102 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 307,1 млрд |

| Выручка | 3 256,2 млрд |

| EBITDA | 180,2 млрд |

| Прибыль | 24,4 млрд |

| Дивиденд ао | – |

| P/E | 12,6 |

| P/S | 0,1 |

| P/BV | 11,0 |

| EV/EBITDA | 4,1 |

| Див.доход ао | 0,0% |

| Магнит Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Магнит акции

3013₽ +1.11%

-

Я купил, а ракеты вверх нет. Печаль

Антон, по крайней мере, особого падения не будет до 25 ноября. Это ж после всех операций доля Галицкого, видимо, снизится на 7п.п. до 28% с 35%. Неплохо. При расчёте учел, что Галицкий не использует преимущественного права, а выкупает те бумаги, что не выкуплены по преимущественному праву. В итоге Галицкий получит около 28,7млрд.руб.

Это ж после всех операций доля Галицкого, видимо, снизится на 7п.п. до 28% с 35%. Неплохо. При расчёте учел, что Галицкий не использует преимущественного права, а выкупает те бумаги, что не выкуплены по преимущественному праву. В итоге Галицкий получит около 28,7млрд.руб.

до продажи Галицкий продает после Галицкого новые акции итого после доля

94 561 555 — 94 561 555 7 350 000 101 911 555

33 200 562 -7 100 000 26 100 562 2 450 000 28 550 562 28,0%

61 360 993 7 100 000 68 460 993 4 900 000 73 360 993 72,0%

Манит Магнит

Манит Магнит

КУПИТЬ ~ 5500 > ПРОДАТЬ ~ 7500

Всё, что ниже 6000 — сладко, а 5500 — сахарная вата )

Профита!

X5 Retail котировки GDR на 15.11.2017г: $39,08

www.x5.ru/ru/Pages/Investors/SharePriceChart.aspx

X5 Retail Group

Общее число акций — 67 893 218

что эквивалентно — 271 572 872 GDR

www.x5.ru/ru/Pages/Investors/ShareHolderCapital.aspx

Free-float 37,64%

Капитализация на 15.11.2017г: 639,76 млрд руб

Общий долг на 31.12.2016г: 156,03 млрд руб

Общий долг на 30.09.2017г: 172,06 млрд руб

Выручка 9 мес 2016г: 739,49 млрд руб

Выручка 9 мес 2017г: 933,30 млрд руб

Валовая прибыль 9 мес 2016г: 178,55 млрд руб

Валовая прибыль 9 мес 2017г: 223,00 млрд руб

Прибыль 6 мес 2015г: 7,94 млрд руб

Прибыль 9 мес 2015г: 12,08 млрд руб

Прибыль 2015г: 14,17 млрд руб

Прибыль 1 кв 2016г: 5,05 млрд руб

Прибыль 6 мес 2016г: 13,00 млрд руб

Прибыль 9 мес 2016г: 19,87 млрд руб

Прибыль 2016г: 22,29 млрд руб

Прибыль 1 кв 2017г: 8,36 млрд руб

Прибыль 6 мес 2017г: 18,70 млрд руб

Прибыль 9 мес 2017г: 25,98 млрд руб

Прибыль 2017г: 31 млрд руб – Прогонз. Р/Е 20,6

www.x5.ru/ru/PublishingImages/Pages/Media/News/X5-Q3-2017-Financial-Results.pdf

www.x5.ru/ru/Pages/Investors/ResultsCenter.aspx

Марэк, а почему это на форуме магнита?

ааа понял. вижу комментарий X5 Retail котировки GDR на 15.11.2017г: $39,08

X5 Retail котировки GDR на 15.11.2017г: $39,08

www.x5.ru/ru/Pages/Investors/SharePriceChart.aspx

X5 Retail Group

Общее число акций — 67 893 218

что эквивалентно — 271 572 872 GDR

www.x5.ru/ru/Pages/Investors/ShareHolderCapital.aspx

Free-float 37,64%

Капитализация на 15.11.2017г: 639,76 млрд руб

Общий долг на 31.12.2016г: 156,03 млрд руб

Общий долг на 30.09.2017г: 172,06 млрд руб

Выручка 9 мес 2016г: 739,49 млрд руб

Выручка 9 мес 2017г: 933,30 млрд руб

Валовая прибыль 9 мес 2016г: 178,55 млрд руб

Валовая прибыль 9 мес 2017г: 223,00 млрд руб

Прибыль 6 мес 2015г: 7,94 млрд руб

Прибыль 9 мес 2015г: 12,08 млрд руб

Прибыль 2015г: 14,17 млрд руб

Прибыль 1 кв 2016г: 5,05 млрд руб

Прибыль 6 мес 2016г: 13,00 млрд руб

Прибыль 9 мес 2016г: 19,87 млрд руб

Прибыль 2016г: 22,29 млрд руб

Прибыль 1 кв 2017г: 8,36 млрд руб

Прибыль 6 мес 2017г: 18,70 млрд руб

Прибыль 9 мес 2017г: 25,98 млрд руб

Прибыль 2017г: 31 млрд руб – Прогноз. Р/Е 20,6

www.x5.ru/ru/PublishingImages/Pages/Media/News/X5-Q3-2017-Financial-Results.pdf

www.x5.ru/ru/Pages/Investors/ResultsCenter.aspx

Сравните динамику прибыльности в 2017г. относительно 2016г. и долговую нагрузку Х5 Retail и Магнит, и сразу все станет понятно.

Иностранные инвесторы выкупили 78% SPO Магнита

Иностранные инвесторы выкупили 78% SPO Магнита

Иностранные инвесторы выкупили 78% SPO Магнита, большую часть выкупили долгосрочные инвесторы

Исполнительный директор управления рынков акционерного капитала «ВТБ Капитала» Дмитрий Болясников:

«Сделка является одной из самый крупных на российском рынке за последние несколько лет. Книга была хорошо переподписана, было более 40 инвесторов. Если говорить по аллокации, то в США ушло 41%, в Великобританию — 36%, в РФ — 22%, и оставшаяся часть пришлась на инвесторов из континентальной Европы. Доминировали долгосрочные инвесторы, на хедж-фонды пришлась треть спроса»

По словам Болясникова, средства, которые были привлечены в сделке вчера, могут в полном объеме быть реинвестированы в компанию.«Транзакция, которую мы провели — это классический и немного подзабытый рынком за последние несколько лет формат top up-структуры, где сначала продает текущий акционер, а потом уже компания делает допэмиссию и текущий акционер реинвестирует средства в компанию, участвуя в допэмиссии. Происходит это для того, чтобы минимизировать рыночный риск, если такую сделку с акциями, уже принадлежащими акционеру, можно структурировать за несколько дней. Обычно российская допэмиссия занимает минимум 1,5-2 месяца»

По мнению Болясникова, российские компании видимо и дальше будут применять такую структуру сделок по привлечению финансирования.

«Сделка проводится молниеносно, а затем — допэмиссия, когда ушел риск, есть цена и когда есть закрытая сделка и привлеченные средства акционер в полном объеме готов реинвестировать в компанию»

Финанз

Russian Macro,

Магнит Р/Е 14,5 вы считаете это дешево?

Газпром Р/Е 4,5

Сбербанк Р/Е 7,2

Алроса Р/Е 8

РусГидро Р/Е 9,9

Северсталь Р/Е 12,6

Марэк, нельзя сравнивать компании из разных секторов.

Alex64, почему нельзя? По хорошему для инвестора без разницы, куда инвестировать, всё в конце концов сводится к доходности вложений.

Коэффициент P/E можно немного скорректировать и получится E/P (earnings yield), то есть доходность, на которую по факту можешь рассчитывать.

Единственно, так как мультипликатор — это моментный показатель, то по-хорошему в расчетах нужно учитывать темпы прироста показателей, то есть примерный коэффициент роста, учитывающий специфику компании и отрасли.

В случае с Магнитом Е/P совсем невысокий, причем данный показатель и дальше будет падать, учитывая прибыль за 9мес в размере всего 28млрд (плюс в 2016г прибыль ниже 2015).

Excessreturn, нельзя, потому что бизнес по-разному устроен. Даже вроде бы и один и тот же сектор, но разное направление и так же нельзя сравнить Возьмем фармацевтику: есть производитель, есть дистрибутор, и есть розница. И в каждом направлении есть своя методика расчетов.

Alex64, если вы инвестор, вам в любом случае придётся сравнивать компании из разных секторов. Вы, например, можете купить Газпром по 131, а можете Магнит по 6300р и что вы выберете? Мультипликаторы — это упрощенный инструмент для сравнения всего со всем. Не надо идти по пути теории и усложнять там, где это не надо. Вам нужна доходность — вот и ищите её. Если вам что-то не нравится в бизнесе, корректируйте коэффициент и сравнивайте. Если же вы хотите большую точность, делайте тогда прогнозные финансовые модели и смотрите что к чему (хотя не уверен, что в них будет точнее).

Excessreturn, единственно с чем соглашусь:«Мультипликаторы — это упрощенный инструмент для сравнения всего со всем.» А если Вы собрались инвестировать, то просчитывать нужно абсолютно все. Когда на собственной отрасли собираемся купить точку или сеть, то просчитываем не только в рамках сектора, но и с точки зрения разных форматов. И то бывает ошибаемся в оценке. Но еще ни разу никому в голову не пришло сравнивать с газпромом или сбером.

Alex64, ну так вроде речь и шла про мультипликаторы. А по поводу бизнеса правильнее учитывать всё существенные нюансы компании, а специфика отрасли — это как один из нюансов.

А по поводу сравнения всех со всеми именно на ФР то я так и делаю. Но правда я использую скорректированные мультипликаторы и показатели, и по ним сравниваю компании и нахожу лучших. При этом корректировка зависят как раз от разных нюансов по деятельности компании и от прогноза их будущего. Сейчас как раз у меня отслеживается 75 акций. Элвис:

Элвис:

«считаю это скрытая форма выплаты дивидендов тем кто «верит в команду» на западный манер. Условно говоря ты был бы расстроен или рад допке 6% Ленэнерго ап по 60₽? Думаю рад, так как мог бы докупить и по преимущественному праву и на рынке по 65₽.»

Элвис Марламов:

Элвис Марламов:

«Купил 400 акций Магнита на отскок.

Да это случилось! Всех уже отмаржинколили плюс шорты тут будут крыть и докупаться тоже.» SPO «МАГНИТА» ПРОШЛО БЕЗ ЯКОРНЫХ ИНВЕСТОРОВ, НО КРУПНЫЕ ЗАЯВКИ ПОДАВАЛИСЬ — ВТБ КАПИТАЛ

SPO «МАГНИТА» ПРОШЛО БЕЗ ЯКОРНЫХ ИНВЕСТОРОВ, НО КРУПНЫЕ ЗАЯВКИ ПОДАВАЛИСЬ — ВТБ КАПИТАЛ

ИНОСТРАННЫЕ ИНВЕСТОРЫ ВЫКУПИЛИ 78% ОБЪЕМА SPO «МАГНИТА», ДОЛЯ США ПРЕВЫСИЛА 40% — ВТБ КАПИТАЛ

Russian Macro,

Магнит Р/Е 14,5 вы считаете это дешево?

Газпром Р/Е 4,5

Сбербанк Р/Е 7,2

Алроса Р/Е 8

РусГидро Р/Е 9,9

Северсталь Р/Е 12,6

Марэк, нельзя сравнивать компании из разных секторов.

Alex64, почему нельзя? По хорошему для инвестора без разницы, куда инвестировать, всё в конце концов сводится к доходности вложений.

Коэффициент P/E можно немного скорректировать и получится E/P (earnings yield), то есть доходность, на которую по факту можешь рассчитывать.

Единственно, так как мультипликатор — это моментный показатель, то по-хорошему в расчетах нужно учитывать темпы прироста показателей, то есть примерный коэффициент роста, учитывающий специфику компании и отрасли.

В случае с Магнитом Е/P совсем невысокий, причем данный показатель и дальше будет падать, учитывая прибыль за 9мес в размере всего 28млрд (плюс в 2016г прибыль ниже 2015).

Excessreturn, нельзя, потому что бизнес по-разному устроен. Даже вроде бы и один и тот же сектор, но разное направление и так же нельзя сравнить Возьмем фармацевтику: есть производитель, есть дистрибутор, и есть розница. И в каждом направлении есть своя методика расчетов.

Alex64, если вы инвестор, вам в любом случае придётся сравнивать компании из разных секторов. Вы, например, можете купить Газпром по 131, а можете Магнит по 6300р и что вы выберете? Мультипликаторы — это упрощенный инструмент для сравнения всего со всем. Не надо идти по пути теории и усложнять там, где это не надо. Вам нужна доходность — вот и ищите её. Если вам что-то не нравится в бизнесе, корректируйте коэффициент и сравнивайте. Если же вы хотите большую точность, делайте тогда прогнозные финансовые модели и смотрите что к чему (хотя не уверен, что в них будет точнее).

Excessreturn, единственно с чем соглашусь:«Мультипликаторы — это упрощенный инструмент для сравнения всего со всем.» А если Вы собрались инвестировать, то просчитывать нужно абсолютно все. Когда на собственной отрасли собираемся купить точку или сеть, то просчитываем не только в рамках сектора, но и с точки зрения разных форматов. И то бывает ошибаемся в оценке. Но еще ни разу никому в голову не пришло сравнивать с газпромом или сбером.

интересно, по магниту прошел рекордный объем сделок. больше чем 20 октября уже наторговали. а внутри дня движение не такое уж и большое. то есть мнение очень сильно разделилось, огромное число акций продают даже после гэпа и так же усиленно это кто-то скупает… кто же из них умный, а кто красивый?)))) судя по объему в первые минуты — сработали стопы, которые кто-то подобрал, возможно продавцы и не хотели продавать ТАК низко.

Алекс Бергманн, ну так цена же хорошо просела. Кто-то решил сыграть на отскок, какие-то фонды решили, что трудности временные и потом они всё продадут с прибылью. Акции и интересны тем, что существует неопределенность в исходах, а как итог наличие продавцов и покупателей.

Russian Macro,

Магнит Р/Е 14,5 вы считаете это дешево?

Газпром Р/Е 4,5

Сбербанк Р/Е 7,2

Алроса Р/Е 8

РусГидро Р/Е 9,9

Северсталь Р/Е 12,6

Марэк, нельзя сравнивать компании из разных секторов.

Alex64, почему нельзя? По хорошему для инвестора без разницы, куда инвестировать, всё в конце концов сводится к доходности вложений.

Коэффициент P/E можно немного скорректировать и получится E/P (earnings yield), то есть доходность, на которую по факту можешь рассчитывать.

Единственно, так как мультипликатор — это моментный показатель, то по-хорошему в расчетах нужно учитывать темпы прироста показателей, то есть примерный коэффициент роста, учитывающий специфику компании и отрасли.

В случае с Магнитом Е/P совсем невысокий, причем данный показатель и дальше будет падать, учитывая прибыль за 9мес в размере всего 28млрд (плюс в 2016г прибыль ниже 2015).

Excessreturn, нельзя, потому что бизнес по-разному устроен. Даже вроде бы и один и тот же сектор, но разное направление и так же нельзя сравнить Возьмем фармацевтику: есть производитель, есть дистрибутор, и есть розница. И в каждом направлении есть своя методика расчетов.

Alex64, если вы инвестор, вам в любом случае придётся сравнивать компании из разных секторов. Вы, например, можете купить Газпром по 131, а можете Магнит по 6300р и что вы выберете? Мультипликаторы — это упрощенный инструмент для сравнения всего со всем. Не надо идти по пути теории и усложнять там, где это не надо. Вам нужна доходность — вот и ищите её. Если вам что-то не нравится в бизнесе, корректируйте коэффициент и сравнивайте. Если же вы хотите большую точность, делайте тогда прогнозные финансовые модели и смотрите что к чему (хотя не уверен, что в них будет точнее).

интересно, по магниту прошел рекордный объем сделок. больше чем 20 октября уже наторговали. а внутри дня движение не такое уж и большое. то есть мнение очень сильно разделилось, огромное число акций продают даже после гэпа и так же усиленно это кто-то скупает… кто же из них умный, а кто красивый?)))) судя по объему в первые минуты — сработали стопы, которые кто-то подобрал, возможно продавцы и не хотели продавать ТАК низко.

интересно, по магниту прошел рекордный объем сделок. больше чем 20 октября уже наторговали. а внутри дня движение не такое уж и большое. то есть мнение очень сильно разделилось, огромное число акций продают даже после гэпа и так же усиленно это кто-то скупает… кто же из них умный, а кто красивый?)))) судя по объему в первые минуты — сработали стопы, которые кто-то подобрал, возможно продавцы и не хотели продавать ТАК низко.

Russian Macro,

Магнит Р/Е 14,5 вы считаете это дешево?

Газпром Р/Е 4,5

Сбербанк Р/Е 7,2

РусГидро Р/Е 9,9

Северсталь Р/Е 12,6

Марэк, Обычно по мультипликаторам сравнивают компании из одной отрасли. Из разных — не совсем корректно. У Газпрома традиционно низкий p/e. Его вообще нужно смотреть по денежным потокам. Что толку, что он показывает прибыль, если всё это зарывает. Металлургов лучше смотреть не по текущему p/e (к прибыли за последние 12 мес), а сравнивать со средней прибылью за последние 5-10 лет, т.к. отрасль циклическая. Тот же подход, что при расчёте Shiller PE ratio.

для банков всё-таки определяющий ориентир p/bv, который зависит от темпов роста и рентабельности капитала.

А для Магнита лучший аналог X5, у которого сейчас p/e около 23

Russian Macro, в итоге получается, что случай с газпромом — это не специфика отрасли, а специфика компании. Добывающие компании смотреть 10-летний PE бессмысленно, так как у нас быстрорастущие компании с серьезным изменением структуры капитала. Ну а банки смысл на нашем рынке смотреть по P/BV, если в конце концов дивы выплачиваются из прибыли. Да и нафиг нужен банк, который не зарабатывает на свой капитал ничего? Вон есть банк СПБ с низким P/BV, а что толку? Это раньше, помню, было популярно ещё впаривать генераторов на основе их недооценки по мультику стоимость компании к установленной мощности.

Ну а так у всех свой подход. Главное, чтобы был прибыльный. )))

Russian Macro,

Магнит Р/Е 14,5 вы считаете это дешево?

Газпром Р/Е 4,5

Сбербанк Р/Е 7,2

Алроса Р/Е 8

РусГидро Р/Е 9,9

Северсталь Р/Е 12,6

Марэк, нельзя сравнивать компании из разных секторов.

Alex64, почему нельзя? По хорошему для инвестора без разницы, куда инвестировать, всё в конце концов сводится к доходности вложений.

Коэффициент P/E можно немного скорректировать и получится E/P (earnings yield), то есть доходность, на которую по факту можешь рассчитывать.

Единственно, так как мультипликатор — это моментный показатель, то по-хорошему в расчетах нужно учитывать темпы прироста показателей, то есть примерный коэффициент роста, учитывающий специфику компании и отрасли.

В случае с Магнитом Е/P совсем невысокий, причем данный показатель и дальше будет падать, учитывая прибыль за 9мес в размере всего 28млрд (плюс в 2016г прибыль ниже 2015).

Excessreturn, нельзя, потому что бизнес по-разному устроен. Даже вроде бы и один и тот же сектор, но разное направление и так же нельзя сравнить Возьмем фармацевтику: есть производитель, есть дистрибутор, и есть розница. И в каждом направлении есть своя методика расчетов.

Russian Macro,

Магнит Р/Е 14,5 вы считаете это дешево?

Газпром Р/Е 4,5

Сбербанк Р/Е 7,2

Алроса Р/Е 8

РусГидро Р/Е 9,9

Северсталь Р/Е 12,6

Марэк, нельзя сравнивать компании из разных секторов.

Alex64, почему нельзя? По хорошему для инвестора без разницы, куда инвестировать, всё в конце концов сводится к доходности вложений.

Коэффициент P/E можно немного скорректировать и получится E/P (earnings yield), то есть доходность, на которую по факту можешь рассчитывать.

Единственно, так как мультипликатор — это моментный показатель, то по-хорошему в расчетах нужно учитывать темпы прироста показателей, то есть примерный коэффициент роста, учитывающий специфику компании и отрасли.

В случае с Магнитом Е/P совсем невысокий, причем данный показатель и дальше будет падать, учитывая прибыль за 9мес в размере всего 28млрд (плюс в 2016г прибыль ниже 2015).Здесь надеяться на рост сырья как в случае с сырьевыми компаниями не стоит. Магнит - дополнительное давление на котировки может создать возможность для спекулятивной покупки

Магнит - дополнительное давление на котировки может создать возможность для спекулятивной покупки

Компания привлекает 730 млн долл. через SPO

Цена размещения на 11% ниже рынка. Lavreno Limited (структура, связанная с основным владельцем Магнита Сергеем Галицким) разместила 7,1 млн акций ритейлера по процедуре ускоренного формирования книги заявок. Цена размещения составила 6 185 руб./акция, что на 11% ниже цены вчерашнего закрытия на Московской бирже. На втором этапе Магнит проведет допэмиссию акций в пользу Lavreno Limited с ценой размещения на том же уровне, что и в первой сделке. По текущей цене объем SPO эквивалентен 730 млн долл., или 7,5% капитала компании.

Средства будут направлены на развитие торговой сети и вертикальную интеграцию. Магнит планирует направить средства, привлеченные в рамках SPO, на расширение торговой сети, программу реновации магазинов и на вертикальную интеграцию бизнеса. В частности, на открытие новых магазинов формата «у дома» компания собирается направить около 25% от объема привлеченных средств, а на магазины дрогери – около 15%. На программу обновления магазинов планируется потратить около 20% от привлеченных средств. На программу вертикальной интеграции должно быть направлено около 40% полученных средств, в том числе около 25% на проекты индустриального парка «Краснодар».

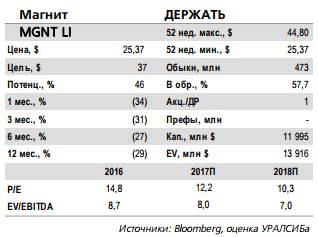

Дополнительное давление на котировки может создать возможность для спекулятивной покупки. С момента публикации откровенно слабых результатов за 3 кв. 2017 г. стоимость ГДР Магнита опустилась на 33% на опасениях, что снижение рентабельности может оказаться долгосрочным трендом. Размещение может оказать дополнительное давление на котировки, что может создать привлекательную возможность для покупки, но неопределенность относительно фундаментального потенциала компании остается высокой. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции Магнита. Зачем покупать, если сам Кэп покидает это тонущее судно? Разве что чуть-чуть спекульнуть на отскок? Имхо — он застрянет надооолго в коридоре 6000-7000 с периодическими проколами вниз. Шорт, конечно, закрыл сегодня, отлично прокатился, и как всегда в шорте — очень быстрая прибыль). Лонг — нафиг, нафиг тут сидеть на этом гнилом типа рынке… Пусть сидельцы газпрома скупают на 10 летние сроки инвестирования, чтоб продать потом дешевле или хоть по своей))

Зачем покупать, если сам Кэп покидает это тонущее судно? Разве что чуть-чуть спекульнуть на отскок? Имхо — он застрянет надооолго в коридоре 6000-7000 с периодическими проколами вниз. Шорт, конечно, закрыл сегодня, отлично прокатился, и как всегда в шорте — очень быстрая прибыль). Лонг — нафиг, нафиг тут сидеть на этом гнилом типа рынке… Пусть сидельцы газпрома скупают на 10 летние сроки инвестирования, чтоб продать потом дешевле или хоть по своей))

Russian Macro,

Магнит Р/Е 14,5 вы считаете это дешево?

Газпром Р/Е 4,5

Сбербанк Р/Е 7,2

РусГидро Р/Е 9,9

Северсталь Р/Е 12,6

Марэк, Обычно по мультипликаторам сравнивают компании из одной отрасли. Из разных — не совсем корректно. У Газпрома традиционно низкий p/e. Его вообще нужно смотреть по денежным потокам. Что толку, что он показывает прибыль, если всё это зарывает. Металлургов лучше смотреть не по текущему p/e (к прибыли за последние 12 мес), а сравнивать со средней прибылью за последние 5-10 лет, т.к. отрасль циклическая. Тот же подход, что при расчёте Shiller PE ratio.

для банков всё-таки определяющий ориентир p/bv, который зависит от темпов роста и рентабельности капитала.

А для Магнита лучший аналог X5, у которого сейчас p/e около 23

Магнит - факторы роста и падения акций

- Казначейский пакет акций Магнита составляет 33,4%, соответственно Магнит может платить дивиденды так, как будто эти акции погашены - треть дивидендов будут возвращаться обратно в компанию. (16.05.2024)

- Проигрывают по всем финансовым показателям Х5: чистая прибыль, EBITDA, свободный денежный поток, выручка. Даже долговая нагрузка относительно EBITDA выше, но стоял в полтора раза дороже. (29.08.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Магнит - описание компании

Магнит — ритейлер под одноименным брендом.IR:

Альберт Аветиков

Дина Чистяк

magnitIR@magnit.ru

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций