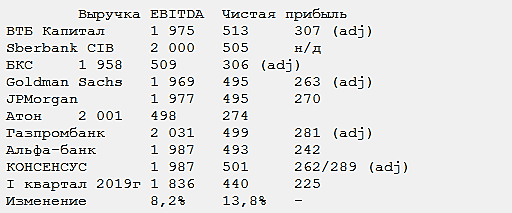

1 августа ММК представит финансовую отчетность по МСФО за II квартал 2019 г. Согласно нашим расчетам, выручка компании увеличится на 11% к/к до 2 032 млн долл. благодаря росту объема продаж металлопродукции на 3% к/к и средней цены реализации на 8% к/к.

Мы ожидаем, что рост EBITDA будет скромнее из-за взлета цен на железную руду во II квартале и составит 5% к/к, а показатель достигнет 662 млн долл. Чистая прибыль увеличится на 4% к/к до 234 млн долл.Сидоров Александр

Движение в акциях на отчетности может произойти в следствие существенного отклонения от консенсус-прогноза. В остальном мы не ждем реакции рынка, так как основное влияние на отчетность оказали цены и операционные данные, которые уже известны рынку.

ИК «Велес Капитал»

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций