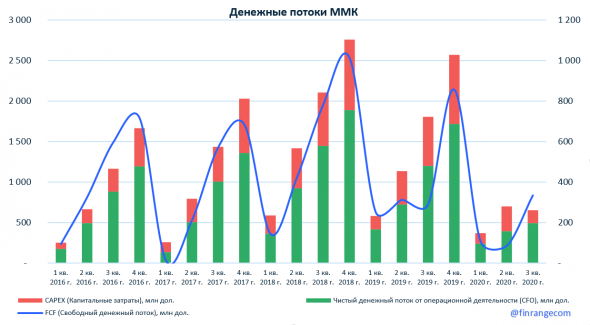

ММК, вслед за “Северсталью”, также порадовал акционеров восстановлением финансовых результатов в III квартале. Особенно впечатлил рост FCF, однако более половины квартального денежного потока было получено за счет сильного сокращения оборотного капитала, что навряд ли удастся повторить в IV квартале. Что, впрочем, не отменяет рекордных дивидендов, которые совет директоров рекомендовал за июль-сентябрь исходя из выплаты акционерам 100% FCF. И на этом фоне повышаются шансы бумаг ММК удержаться в индексе MSCI Russia в рамках ближайшего пересмотра.

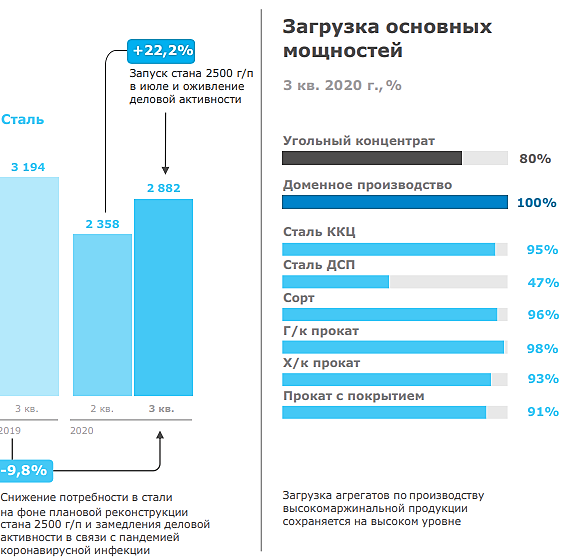

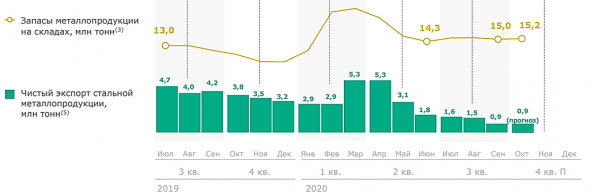

Что касается перспектив, то компания рассчитывает, что отложенный спрос со стороны строительной отрасли вкупе с государственными мерами по стимулированию экономики окажут положительное влияние на объемы продаж в 4 квартале 2020 года. Плюс на полную мощность выйдет стан 2500. Цены на внутреннем рынке в IV квартале ожидаются на уровне предыдущего на фоне стабилизации цен на горячекатаные рулоны в бассейне Черного моря".

Совет директоров рекомендовал выплату дивидендов за 3 квартал 2020 года в размере 2,391 рубля на одну обыкновенную акцию, что соответствует 100% от свободного денежного потока за 3 квартал. В настоящий момент дивидендная доходность ММК из расчета всех выплаченных за последние 12 месяцев дивидендов составляет 11,97% (12-месячная дивидендная доходность).Павлов Алексей

«Открытие Брокер»

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций