| Число акций ао | 103 млн |

| Номинал ао | 0.25 руб |

| Тикер ао |

|

| Капит-я | 72,3 млрд |

| Выручка | 250,5 млрд |

| EBITDA | 73,9 млрд |

| Прибыль | 21,7 млрд |

| Дивиденд ао | – |

| P/E | 3,3 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| ЛСР Группа Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ЛСР Группа акции

-

в смарт-лабе ссылку на файл отчета по МСФО за 1 полугодие 2021 года не ту приложили (прошлогоднюю)!

в смарт-лабе ссылку на файл отчета по МСФО за 1 полугодие 2021 года не ту приложили (прошлогоднюю)!

вот верная: www.lsrgroup.ru/assets/files/2021/lsr-cfs-6m2021-rus-final.pdf

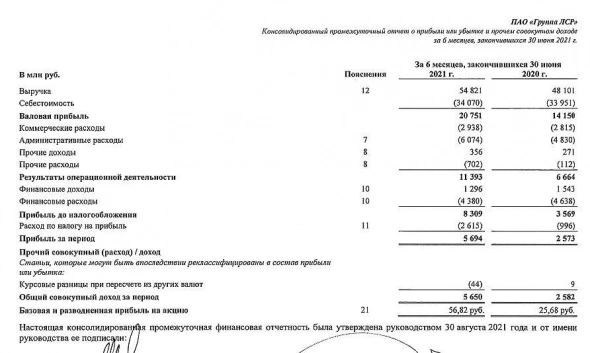

Прибыль ЛСР за 1 п/г по МСФО выросла в 2,2 раза

Прибыль ЛСР за 1 п/г по МСФО выросла в 2,2 раза

target="_blank">https://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1720031

Авто-репост. Читать в блоге >>>

Группа ЛСР представит сильные результаты за 1 полугодие - Финам

Группа ЛСР представит сильные результаты за 1 полугодие - Финам

Одна из крупнейших российских публичных строительных компаний ЛСР, акции которой находятся в нашем аналитическом покрытии, сегодня представит свои финансовые и операционные результаты за первое полугодие 2021 года.

Ранее компания опубликовала финансовые результаты своей деятельности в соответствии с Российскими стандартами бухгалтерского учета (РСБУ). Выручка ЛСР по итогам первых шести месяцев 2021 года увеличилась на 36% г/г и составила 3,44 млрд руб. Чистая прибыль компании достигла 904,67 млн руб., что в 5,5 раз больше, чем за аналогичный период годом ранее.

Наша текущая рекомендация «Покупать» по бумагам ЛСР с целевой ценой 1050,5 руб. за акцию на конец 2021 года подразумевает потенциал роста на 30% от текущего ценового уровня.

Пырьева Наталия

ФГ «Финам»

Авто-репост. Читать в блоге >>>

Самое последнее обновление по ЛСР

Самое последнее обновление по ЛСРГлобально в компании ничего не изменилось: стратегия осталась та же, однако нам не нравится отсутствие новых проектов. Сама компания делает акцент на московском ЗИЛАРТе, хоть и рынок СПБ остаётся приоритетным. По итогам 2020 ЛСР заключила больше контрактов, но ввела меньше в эксплуатацию кв.м. Как и в случае с Эталоном, мы считаем, что причина в ограничительных мерах в 1 полугодии 2020. ЛСР славилась своими дивидендами, однако их снижение в 2020г стало главным фактором скептицизма инвесторов и плохим ростом котировок.

Финансовый анализ показал хороший рост показателей ликвидности и финансовой устойчивости. Current ratio вырос с 2,5 до 2,8 г/г, а мультипликатор net debt/EBITDA снизился с 1,24 до 1,17 г/г. Также нам понравился рост выручки и ЧП после провального 2019. Тем самым маржинальность увеличилась с 6,76% до 10,19%, ROA с 6,24% до 8,31%, а ROE с 8,9% до 13,1%.

Волатильность акций остается высокой, хоть и снизилась по сравнению с осенью, что оставляет акции ЛСР в рядах рискованных бумаг. Хотя акции девелопера переиграли рынок по итогам 2020 на 17%, с начала 2021 рынок показал доходность на 30% лучше акций ЛСР. Тем не менее остаётся потенциал роста: акции находятся в 26,13% от своего 4-х летнего максимума.

Также, как и в ситуации с Эталоном, коэффициент Тобина низкий и находится на уровне 0,97, что говорит о недооцененности акций ЛСР.

Авто-репост. Читать в блоге >>>

ЛСР опоздун среди застройщиков

ЛСР опоздун среди застройщиков

Спекулянты начинают подбирать недооцененные акции, при том тот же ПИК и Самолет имеют больший процент ипотек в отчетности, поэтому в долгосрочном плане посыпятся сильнее.

Здесь бешенного роста не было, поэтому для среднесрока хороший вариант успеть прокатиться на 20 и выше %.

Цели на графике.

мой телеграм: Акции Shock

Авто-репост. Читать в блоге >>>

началось?

Efan, продавцы иссякли. 1.5 месяца их продажи кто-то подбирал.

Serj90, и две плиты двух-лямные рядышком на покупке

Сергей, про плиты пока ничего не могу сказать, когда в них нальют или ими ударят по рынку, тогда можно сделать заключение. А сейчас я вижу проторговку объемом всего лишь в 100кк, и это, лично для меня, вкупе с довольно продолжительном набором позы кем-то заинтересованным, говорит о том, что продавцов больше нет. Если жирные плиты будут в стакане на покупку, то возможно заинтересованное лицо не полностью закупилось и ждет отката на росте))

началось?

Efan, продавцы иссякли. 1.5 месяца их продажи кто-то подбирал.

Serj90, и две плиты двух-лямные рядышком на покупке

Что-то не нравятся мне последние телодвижения ЛСР в Лондоне и с выкупом акций. Не ведет ли Молчанов дело к делистингу?

Алексей Никулин, выкуп акций вероятно означает что акционер считает бумагу недооцененной

Что-то не нравятся мне последние телодвижения ЛСР в Лондоне и с выкупом акций. Не ведет ли Молчанов дело к делистингу?

Алексей Никулин, что будет с бумагой если ее решат вообще делистингнуть с MOEX?

Марвин_Инвестор, емнип, будет выкуп по средней цене за определенный период.

Что-то не нравятся мне последние телодвижения ЛСР в Лондоне и с выкупом акций. Не ведет ли Молчанов дело к делистингу?

Алексей Никулин, что будет с бумагой если ее решат вообще делистингнуть с MOEX? Что-то не нравятся мне последние телодвижения ЛСР в Лондоне и с выкупом акций. Не ведет ли Молчанов дело к делистингу?

Что-то не нравятся мне последние телодвижения ЛСР в Лондоне и с выкупом акций. Не ведет ли Молчанов дело к делистингу?

Чета у меня чувство что бумага щас вверх рванет

Тимофей Мартынов, ждём, но пока топлива нет

уже 6 месяцев накопление… когда уже выстрел к 850?

IBender, когда все уже перестанут ждать…

Брокер прислал сообщение Оферта на выкуп по цене 780 руб. Кто что знает по этому поводу?

Сергей Кошелев,

В сообщении брокера указаны параметры. Есть нюанс с налогом, были аналогичные ситуации с другими бумагами, посмотрите на сайте. Предъявлять к выкупу или держать, решать вам.

ИгорьMSK, Т.е предьявить к выкупу это право, а не обязанность в данном случае?

mayonez,

Да. Как Решите Сами.

ЛСР Группа - факторы роста и падения акций

- Большой портфель проектов, превышающий в несколько раз капитализацию компании. (15.10.2023)

- Красный рост продаж в 2023 году (20.10.2023)

- Слабый уровень коммуникаций с акционерами (31.12.2021)

- Мажоритарный акционер кредитует сам себя по сниженной ставке за счет ЛСР, вместо того, чтобы платить дивиденды (5 млрд руб в 1П22) (31.08.2022)

- КРАЙНЕ НИЗКИЕ ПРАКТИКИ КОРПОРАТИВНОГО УПРАВЛЕНИЯ!!! В НАЧАЛЕ 2023 ГОДА МЕНЕДЖМЕНТ ПОДАРИЛ САМ СЕБЕ 22МЛН АКЦИЙ НА 11 МЛРД РУБЛЕЙ, КОТОРЫЕ БЫЛИ ВЫКУПЛЕНЫ ЗА СЧЕТ СРЕДСТВ КОМПАНИИ. (31.03.2023)

- Высокая долговая нагрузка (выше конкурентов, ND/EBITDA = 2,7) (15.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций