Отчёт вроде нормальный, но бумага падает…

Vladimir Medved, надо думать на 2 шага вперед

| Число акций ао | 103 млн |

| Номинал ао | 0.25 руб |

| Тикер ао |

|

| Капит-я | 72,5 млрд |

| Выручка | 250,5 млрд |

| EBITDA | 73,9 млрд |

| Прибыль | 21,7 млрд |

| Дивиденд ао | – |

| P/E | 3,3 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| ЛСР Группа Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Отчёт вроде нормальный, но бумага падает…

Эффект на акции. Мы полагаем, что снижение продаж в 1К21 уже заложено в цене акции и будет в целом нейтрально воспринято инвесторами. При этом высокая ожидаемая дивидендная доходность акций ЛСР (порядка 9% в 2021 г.) защищает их от возможной коррекции. Мы сохраняем позитивный взгляд на акции ЛСР ввиду сильных фундаментальных показателей компании и отличных перспектив всей отрасли жилищного строительства.Ибрагимов Марат

Результаты слабые, но в целом соответствует трендам других девелоперов, которые отчитались на прошлой неделе. Основной причиной скорее является дефицит предложения, чем влияние спроса. Компания планирует повышать предложение жилья в ближайшие кварталы, чтобы достичь своих годовых целевых показателей. Мы считаем результаты нейтральными для динамики акций.Атон

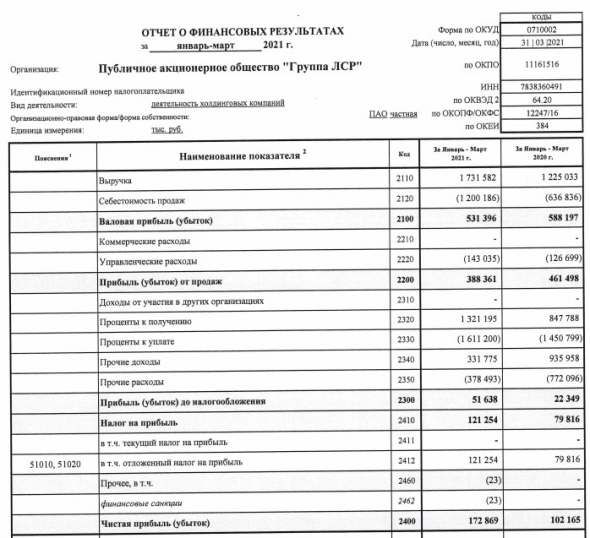

МСФО за 2020:

Выручка составила 118,1 млрд.руб. (+7%)

Прибыль составила 12 млрд.руб (+60%). Рост показателей благодаря низким процентным ставкам и льготной ипотеке = дешевые кредиты для строителей и покупателей. Плюс позитивны вклад в показатели компании внесли растущие цены на квадратные метры, особенно в Москве, Питере и Екатеринбурге.

Скорректированная EBITDA 27,4 млрд.руб. (+30%)

Денежный поток от операционной деятельности 22,4 млрд.руб.

Р/Е = 7,2 — дороже, чем у ПИКа (5,9)

Стоимость заключенных новых договоров выросла на 12% (г/г) и достигла 95 млрд руб

Стоимость новых контрактов +16%

Ипотечные контракты +72%

Компания регулярно платит дивиденды, Средняя дивидендная доходность за 5 лет, была около 9% годовых. На выплату дивидендов направляет не менее 50% чистой прибыли, при этом, нижняя планка в рамках див. политики — 20%. С 2019 дивиденды немного сократили, отдав предпочтение обратному выкупу. Это логичный ход в период, когда цены на акции просели.

Во 2 полугодии 2021 нас ждет прекращение льготной ипотеки и исчерпание спроса за счет активных покупок в конце 2020 и начале 2021. Повышается риск перегрева и замедления роста акций.

ЛСР МСФО

— Продажи недвижимости — 95 млрд руб (+12%)

— Введено в эксплуатацию — 672 тыс. кв. м. (-19%)

— Доля ипотечных контрактов — 64%

— Сегмент продажи строительных материалов снизился в среднем на 10% по сравнению с 2019 годом.

Дивиденды: 78 рублей на одну акцию или 8,3% доходности. (Последние два года выплаты снижены. Средняя доходность 3%)

Выручка по МСФО немного разочаровала, рост всего на 7%, и это в такой благоприятный год для застройщиков (низкая ставка, льготная ипотека). Рост произошел за счет роста цен на недвижимость, а объем продаж в квадратных метрах остался на уровне прошлого года. Себестоимость же продаж еще учитывает часть старых цен на застройку, поэтому общая маржинальность подросла, что позволило увидеть прибыль в +60% г/г.

То есть спрос на квартиры ЛСР не увеличился. Новые дома они не строили, выручка выросла только за счёт роста цен за квадратный метр. И то, цены на недвижимость выросли на 30%, а выручка подросла только на 7%.

В целом ЛСР отчиталась похуже, чем ПИК, у которого финансовые и операционные результаты вышли лучше конкурента.

Строители не попадут ни под двойной ни под одинарный удар.

1) Эскроу счета это бесплатные деньги для банка на год-полтора. Реально это деньги строителя. Давно работает схема кредитования строителя де факто его же деньгами со стороны банка. В какую юридическую обертку это оборачивается — долго писать. Ставка ЦБ здесь не при чем.

2) Вы знаете сколько в мире людей ежедневно умирают от голода? Это не останавливает рост цен на продовольствие. Вы знаете сколько людей в мире (и в России) не могут купить себе жилье? Это не останавливает рост цен на квартиры. Спрос на базовые потребности не эластичный. В России продолжается процесс миграции населения из глубинки в большие города. Обеспеченность жильем в больших городах крайне низкий.

Если ( и когда) объявят о завершении программы льготной ипотеки — отличный момент выбить слабые руки и увеличить позицию в ПИК и ЛСР по хорошей цене.

Андрей, не совсем бесплатные. Кажется, в отчете Эталона читал, что кредитная ставка зависит от степени покрытия кредитов эскроу счетами. Полагаю, схожие условия смогли выбить и другие застройщики в разных банках.

zzznth,

Вы правы. Но это долго описывать.

Все же поняли суть.

Думаю, что банк, обслуживающий таких монстров как ПИК и ЛСР, будет весьма сговорчив в вопросах ставок.

Основная мысль была в том, что банк выполняет в большой степени лишь функцию прокладки и ставка ЦБ здесь играет не значительную роль.

Строители не попадут ни под двойной ни под одинарный удар.

1) Эскроу счета это бесплатные деньги для банка на год-полтора. Реально это деньги строителя. Давно работает схема кредитования строителя де факто его же деньгами со стороны банка. В какую юридическую обертку это оборачивается — долго писать. Ставка ЦБ здесь не при чем.

2) Вы знаете сколько в мире людей ежедневно умирают от голода? Это не останавливает рост цен на продовольствие. Вы знаете сколько людей в мире (и в России) не могут купить себе жилье? Это не останавливает рост цен на квартиры. Спрос на базовые потребности не эластичный. В России продолжается процесс миграции населения из глубинки в большие города. Обеспеченность жильем в больших городах крайне низкий.

Если ( и когда) объявят о завершении программы льготной ипотеки — отличный момент выбить слабые руки и увеличить позицию в ПИК и ЛСР по хорошей цене.

Андрей, не совсем бесплатные. Кажется, в отчете Эталона читал, что кредитная ставка зависит от степени покрытия кредитов эскроу счетами. Полагаю, схожие условия смогли выбить и другие застройщики в разных банках.

Строители не попадут ни под двойной ни под одинарный удар.

1) Эскроу счета это бесплатные деньги для банка на год-полтора. Реально это деньги строителя. Давно работает схема кредитования строителя де факто его же деньгами со стороны банка. В какую юридическую обертку это оборачивается — долго писать. Ставка ЦБ здесь не при чем.

2) Вы знаете сколько в мире людей ежедневно умирают от голода? Это не останавливает рост цен на продовольствие. Вы знаете сколько людей в мире (и в России) не могут купить себе жилье? Это не останавливает рост цен на квартиры. Спрос на базовые потребности не эластичный. В России продолжается процесс миграции населения из глубинки в большие города. Обеспеченность жильем в больших городах крайне низкий.

Если ( и когда) объявят о завершении программы льготной ипотеки — отличный момент выбить слабые руки и увеличить позицию в ПИК и ЛСР по хорошей цене.