| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 829,1 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,0 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 17,0% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

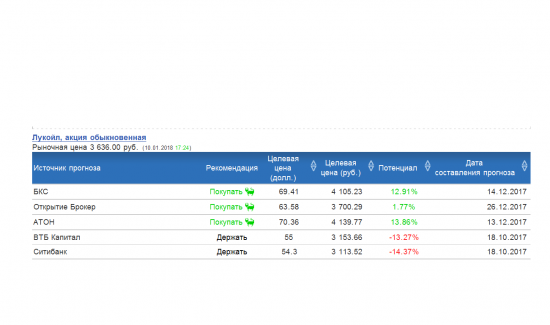

Лукойл акции

-

Что такой ажиотаж раздули ))

Что такой ажиотаж раздули ))

Лукойл подобной практикой занимается с 2011г. Сейчас одна программа закончилась по срокам, сегодня объявили о начале новой.

Топ-менеджмент «Лукойла» с конца 2011 года потратил на выкуп акций компании около миллиарда долларов. Наиболее активными покупателями стал сам Федун, а также его непосредственный начальник — глава «Лукойла» Вагит Алекперов. Высшее руководство начало скупать акции в конце 2011 года, однако наиболее активно они приобретали доли в компании в 2013 году. За первые семь месяцев 2013 года топ-менеджмент потратил на эти цели около 700 миллионов долларов, а в прошлом году — чуть менее 300 миллионов долларов.

В 2012 году «Лукойл» объявил об обратном выкупе акций на 2,5 миллиарда долларов. Совет директоров ЛУКОЙЛа в декабре 2012 года утвердил положение о долгосрочном стимулировании сотрудников компании и ее дочерних обществ на 2013-2017 годы. Участники программы будут приобретать акции ЛУКОЙЛа на сумму не менее 50% от начисляемой им премии. "Лукойл" направит на buy back $2-3 млрд за пять лет

"Лукойл" направит на buy back $2-3 млрд за пять лет

МОСКВА, 12 янв — ПРАЙМ. «Лукойл» планирует потратить на программу обратного выкупа акций (buy back) 2-3 миллиарда долларов за пять лет, сообщил журналистам глава и совладелец крупнейшей российской частной нефтяной компании Вагит Алекперов.

«2-3 миллиарда долларов в течение пяти лет», — сказал Алекперов.

Алекперов сообщил также, что «Лукойл» погасит казначейские акции на 10% капитала до конца текущего года. «Из 140 миллионов акций, которые у нас на балансе, 100 миллионов будет погашено, то есть 10% (уставного капитала)», — сказал Алекперов, отметив что казначейские акции будут погашены до конца 2018 года. Остальные 40 миллионов акций пойдут на стимулирование менеджмента.

По словам Алекперова, его доля в компании после погашения казначейских акций составит не более 30%, вице-президента компании Леонида Федуна — около 10%.

1prime.ru/energy/20180112/828337089.html С одной стороны новость хорошая.А с другой, непонятно почему сейчас будут гасить казначейки? Сейчас, когда всё хорошо! Почему решили гасить? Пакет можно было бы использовать и поинтереснее!

С одной стороны новость хорошая.А с другой, непонятно почему сейчас будут гасить казначейки? Сейчас, когда всё хорошо! Почему решили гасить? Пакет можно было бы использовать и поинтереснее!

Кстати, не стоит забывать, что кто-то недавно собирался чуть ли не половину АЗС продать!))А получилось наоборот, их стало больше!)) следующим будет ГП? заседает СД в понедельник — ждем очередной порции позитива и в космос?

следующим будет ГП? заседает СД в понедельник — ждем очередной порции позитива и в космос?

ну а че, скажут, план собрать со своих дочек отжать 50% со всех на дивы, чтобы также заплатить 50% дивов и выполнить указ )

ну и еще разогнать половину топов надо бы.

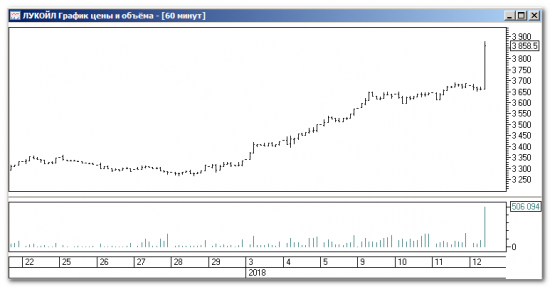

Что с Лукойлом случилось, на чем рост?

Что с Лукойлом случилось, на чем рост?

drow, никто не знает. значит надо шортить

ЛУКОЙЛ — направит на buy back $1,3 млрд — Алекперов

ЛУКОЙЛ направит на buy back $1,3 млрд — Алекперов

Добыча жидких углеводородов ЛУКОЙЛа в 2018 году составит с учетом сделки опек+ 85,9 млн тонн — Алекперов

ЛУКОЙЛ погасит казначейские акции на 10% уставного капитала — Алекперов

ЛУКОЙЛ принял инвестиционное решение по бурению двух геологоразведочных скважин в Камеруне — Алекперов

Прайм

редактор Боб, ну говорил же я что Лукойл лучшая голубая фишка)!

Роман Ранний, + менеджмент тарил нещадно неспроста. даже тут обсуждали и я писал полгода назад — что не просто так это все.

а Федун в интервью в начале года 2017 говорил — знаете какая акция вам даст более +50% в долларах за год — нет не знаем, он — Лукойл тарьте и будет счастье. так и вышло.

Крутая новость.

Не думал что такое реально

Тимофей Мартынов, ну и опять напишу — читайте Элвиса, год назад все было разжевано по полочкам и муссировалось целый год с периодичностью раз в квартал.

правда некоторые присваивают себе его идеи… но это кроме смеха ничего не вызывает у думающих людей).

ЛУКОЙЛ — направит на buy back $1,3 млрд — Алекперов

ЛУКОЙЛ направит на buy back $1,3 млрд — Алекперов

Добыча жидких углеводородов ЛУКОЙЛа в 2018 году составит с учетом сделки опек+ 85,9 млн тонн — Алекперов

ЛУКОЙЛ погасит казначейские акции на 10% уставного капитала — Алекперов

ЛУКОЙЛ принял инвестиционное решение по бурению двух геологоразведочных скважин в Камеруне — Алекперов

Прайм

редактор Боб, ну говорил же я что Лукойл лучшая голубая фишка)!

ИСПРАВЛЕНО — ЛУКОЙЛ НАПРАВИТ НА BUY BACK $2-3 МЛРД (НЕ $1,3 МЛРД) — АЛЕКПЕРОВ

ИСПРАВЛЕНО — ЛУКОЙЛ НАПРАВИТ НА BUY BACK $2-3 МЛРД (НЕ $1,3 МЛРД) — АЛЕКПЕРОВ

Добыча жидких углеводородов ЛУКОЙЛа в 2018 году составит с учетом сделки опек+ 85,9 млн тонн — Алекперов

ЛУКОЙЛ погасит казначейские акции на 10% уставного капитала — Алекперов

ЛУКОЙЛ принял инвестиционное решение по бурению двух геологоразведочных скважин в Камеруне — Алекперов

ЛУКОЙЛ сформировал бюджет компании на 2018 год, исходя из цены на нефть в $50 — Алекперов

Капвложения ЛУКОЙЛа в 2018 году планируются на уровне 550 млрд руб — Алекперов

Алекперов сообщил, что его доля в ЛУКОЙЛе после погашения казначейских акций составит не более 30%, Федуна — около 10%

Цена нефти в $60-70 за баррель устраивает как участников ОПЕК+, так и российские компании — Алекперов

Совет директоров ЛУКОЙЛа одобрил продажу до 20% акций Litasco менеджменту этой трейдинговой компании — Алекперов

ЛУКОЙЛ в ближайшие 10 лет будет наращивать дивиденды минимум по инфляции — Алекперов

ЛУКОЙЛ погасит казначейские акции на 10% капитала до конца 2018 года — Алекперов

ЛУКОЙЛ рассматривает новые проекты по добыче в Западной Африке и в странах СНГ

ЛУКОЙЛ планирует в 2018 г выплатить около $2,5 млрд долга, не будет занимать

Прайм

ЛУКОЙЛ — совет директоров одобрил механизм buyback

ЛУКОЙЛ — совет директоров одобрил механизм buyback

Сегодня в Москве состоялось заседание Совета директоров ЛУКОЙЛ, на котором подведены предварительные итоги деятельности в 2017 году и поставлены задачи на 2018 год по исполнению Программы стратегического развития на 2018-2027 годы.

Алекперов:

«Долгосрочная Программа стратегического развития, утвержденная Советом директоров в декабре прошлого года, в первую очередь нацелена на повышение эффективности и рост финансовых показателей. Она также включает ряд важных изменений, которые мы планируем реализовать уже в 2018 году. В частности, в рамках рассмотрения стратегии Совет директоров поддержал инициативы менеджмента по погашению основной части казначейских акций, находящихся на балансе Группы, и использованию оставшихся акций в новой долгосрочной программе мотивации ключевых работников Компании, а также по созданию дополнительного механизма распределения средств акционерам в виде программы обратного выкупа акций . Считаю, что данные изменения будут способствовать дальнейшему повышению акционерной стоимости Компании»

сообщение

Лукойл может вернуться к активной работе на шельфе Западной Африки

Лукойл может вернуться к активной работе на шельфе Западной Африки

Как сообщает газета Коммерсант, «ЛУКОЙЛ» рассматривает возможность покупки долей в добычных проектах на шельфе Нигерии у бразильской Petrobras. По информации источников газеты, окончательное решение относительно такой сделки «ЛУКОЙЛ» пока не принял, продолжая оценивать стоимость активов, которые сама Petrobras, согласно данным Bloomberg, оценивает в 1.5 млрд долл.

Нигерийскими активами Petrobras управляет СП Petrobras Oil & Gas B.V., в котором компании принадлежат 50% (еще 40% и 10% контролируют, соответственно, BTG и Helios Investment Partners). Совместное предприятие владеет 12.49% месторождения Agbami и 16% в блоке OML 130. По данным Bloomberg, BTG и Helios Investment Partners также рассматривают возможность выхода из проекта.

50%-я доля в СП Petrobras Oil & Gas B.V. обеспечивает владельцу всего 6.2% в месторождении Agbami и 8% в блоке OML 130. В 2013 г, Petrobras продала BTG 40% СП за 1.5 млрд долл., но тогда средняя цена на нефть превышала 108 долл./барр. Мы полагаем, что в текущей макроэкономической ситуации окончательная цена пакета может быть значительно ниже 1.5 млрд долл.

«ВТБ Капитал»

Мы также по-прежнему с осторожностью относимся к зарубежным операциям российских нефтегазовых компаний, учитывая сочетание рисков (геологических, операционных, политических и др.) и сравнительно негативный опыт таких проектов. В целом, притом что окончательное решение о покупке активов пока не принято, мы расцениваем эту новость как нейтральную для рынка на данном этапе. В то же время нельзя не напомнить общее негативное отношение инвесторов к предыдущим зарубежным проектам «ЛУКОЙЛа».

В 2016 г. эффективный объем добычи Petrobras на упомянутых нигерийских месторождениях составил 24 тыс. барр./сут. (против 48 тыс. барр./сут. общей добычи Petrobras Oil & Gas B.V.). Доля компании в доказанных запасах СП по классификации SEC по состоянию на 2016 г. составляла 71 млн бнэ. ЛУКОЙЛ посмотрит на Нигерию всерьез. Компания думает о покупке доли в местных проектах у Petrobras

ЛУКОЙЛ посмотрит на Нигерию всерьез. Компания думает о покупке доли в местных проектах у Petrobras

ЛУКОЙЛ может вернуться к активной работе на шельфе Западной Африки, купив миноритарные доли в двух крупных добычных проектах в Нигерии у бразильской Petrobras. По данным Bloomberg, Petrobras оценивает свою долю в $1,5 млрд, и ряд источников “Ъ” полагает, что по этой цене будет сложно продать актив, несмотря на большое число интересантов. ЛУКОЙЛ в предыдущие годы активно вел геологоразведку в Западной Африке, но не смог совершить крупных открытий. Однако компании необходимы новые проекты за рубежом из-за ограниченных возможностей для развития в РФ. (Коммерсант)

www.kommersant.ru/doc/3515352 Сбербанк КИБ пишет что Лукойл может погасить 16% своих казначейских акций частично или полностью, а затем объявить выкуп акций — и эта новость может быть главным драйвером во всем нефтесекторе в 2018 году.

Сбербанк КИБ пишет что Лукойл может погасить 16% своих казначейских акций частично или полностью, а затем объявить выкуп акций — и эта новость может быть главным драйвером во всем нефтесекторе в 2018 году. Долг «Открытия» приведет Алекперова к прокурору

Долг «Открытия» приведет Алекперова к прокуроруКак сообщил сегодня ряд СМИ, в процедуре санации банка «Открытие» произошел кардинальный поворот. Генпрокуратура отреагировала на запрос ЦБ РФ и начала проверку ряда сделок с признаками вывода активов из банка.

В частности, расследованием обстоятельств покупки обанкротившимся банком «Открытие» непрофильного актива – алмазодобывающей компании «Архангельскгеолдобыча». А Центробанк вместо уже привычного дотирования недоимки в капитале из собственных резервов приступил к истребованию активов у бывших собственников кредитной организации.

Ранее зампред Банка России Василий Поздышев заявлял, что бывшие собственники банка отказались от сотрудничества, что не позволило в намеченные сроки восполнить брешь в капитале. После этого к данной миссии была привлечена Генпрокуратура. Источники говорят, неожиданность ситуации вызвана тем фактом, что глава регулятора Эльвира Набиуллина не первый год пребывает в товарищеских отношениях с Беляевым и Мамутом. Именно они, по негласной версии, позволили «Открытию» стать санатором банка «Траст», обойдя на конкурсе имеющий колоссальный опыт в этой сфере «Альфа банк», и получив от регулятора 127 млрд рублей. После этого оздоровить «Траст» так и не удалось, а сам процесс был остановлен после вмешательства опять же Генпрокуратуры в лице зама Юрия Чайки Александра Буксмана. Последний официально довел до ведома Набиуллиной, что ее ведомство утратило контроль над санацией «Траста».

Поскольку залатать дыру в капитале банка Беляева за счет государства и не спровоцировать оргвыводы руководства страны было невозможно, Набиуллина, по-видимому, вынуждена была отставить на задний план дружеские отношения с коммерческими банкирами. Немалую роль здесь сыграли и политические взгляды Беляева: тот участвовал в «болотных» волнениях 2011 года и призывал столичных бизнесменов поддержать непарламентских оппозиционеров. Сегодня же, когда путь в Россию для банкира фактически заказан, можно ожидать его выступлений в западной прессе с «сенсационными» разоблачениями «режима».

regions.ru/news/2614694/

И совсем трэш:

Дыру в «Открытии» закроют те, кто ее проделал: Алекперова и Федуна заставят всё вернуть

«Прежним владельцам придется либо погасить кредиты по активам, либо вернуть их на баланс банка», — предупредил Михаил Задорнов, который в 2018 году возглавит правление «Открытия». Наряду с этим заявлением в интервью Financial Times банкир усомнился в том, что непрофильные активы переживут санацию. Упомянутую выше «Архангельскгеолдобычу» наряду с недвижимостью он в этом смысле выделил особо. «Я не думаю, что у банка будет большое желание к непрофильной деятельности, будь то добыча бриллиантов или строительство офисов», — подытожил Задорнов.

Читайте больше на www.pravda.ru/economics/20-12-2017/1362474-bank-0/

И мы все знаем, кому перейдет Лукойл по наследству!

Изменение ставки экспортной пошлины на нефть снизит EBITDA ЛУКОЙЛа

Изменение ставки экспортной пошлины на нефть снизит EBITDA ЛУКОЙЛа

Правительство снизило совокупный объем добываемой нефти, практически освобожденный от экспортных пошлин, для месторождения им. Корчагина (первого проекта «ЛУКОЙЛа» на Каспии) с 21,8 млн. т до 8,8 млн. т. Об этом вчера сообщил Интерфакс.

Правительство также понизило льготные объемы нефти для трех других месторождений (Южно-Талаканского, Дулисьменского и Восточно-Мессояхинского), но в значительно меньшей степени, чем для месторождения им. Корчагина.

Льготы по экспортным пошлинам на нефть с новых месторождений определяются по формуле 2013 года; в результате при цене нефти ниже $96/барр. пошлина становится нулевой.

Месторождение им. Корчагина — меньшее из двух проектов, разрабатываемых в данный момент «ЛУКОЙЛом» на Каспии. Система налоговых льгот для этого месторождения разработана с таким расчетом, чтобы обеспечивать ему внутреннюю норму рентабельности на уровне 16,3%.

Sberbank CIB

Время от времени правительство пересматривает финансовые модели и может корректировать сроки действия льгот по экспортной пошлине. В данном случае ставка пересмотрена весьма значительно, и экспортная пошлина будет уплачиваться в полном объеме с 2020, а не с 2028 года, как мы ожидали ранее. Изменение ставки экспортной пошлины на нефть с этого месторождения означает снижение нашего прогноза EBITDA «ЛУКОЙЛа» на 2020 год только на $130 млн. (менее чем на 1%).

Налоговый режим для второго каспийского проекта «ЛУКОЙЛа», значительно более крупного месторождения им. Филановского (пиковая добыча 6,2 млн. т против 1,8 млн. т на месторождении им. Корчагина) отличается от установленного для месторождения им. Корчагина: льготная ставка по экспортной пошлине для месторождения им. Филановского действует до 2032 года. Таким образом, нынешнее решение правительства напрямую не влияет на его налогообложение. Тем не менее изменение первоначального решения правительства (основанное на пересмотренных финансовых моделях по месторождению им. Корчагина и другим проектам) еще раз свидетельствует о непредсказуемости системы налоговых льгот, управление которой осуществляется в ручном режиме.

Например, если нефть с месторождения им. Филановского будет облагаться экспортной пошлиной по полной ставке уже с 2019 года (а не с 2032 года), EBITDA «ЛУКОЙЛа» будет на $0,5 млрд. (или на 4%) ниже, чем ожидается сейчас.

«Компаний в России все меньше и меньше, и все хуже и хуже активы, которые у них остаются». Президент ЛУКОЙЛа Вагит Алекперов о планах по покупке активов и отношениях с «Роснефтью»

«Компаний в России все меньше и меньше, и все хуже и хуже активы, которые у них остаются». Президент ЛУКОЙЛа Вагит Алекперов о планах по покупке активов и отношениях с «Роснефтью»

По сути, единственная оставшаяся крупная частная нефтекомпания России — ЛУКОЙЛ — в 2017 году удивила рынок сообщениями о возможной продаже активов. Что именно она может продать, а что купить для пополнения запасов, а также об отношениях с государственной «Роснефтью» в интервью “Ъ” рассказал глава и основной владелец ЛУКОЙЛа Вагит Алекперов. (Коммерсант)

www.kommersant.ru/doc/3508459

сегодня ожидаем: LKOH: отсечка по д-дам 85 руб

см. календарь по акциям

Амиран, шортим фьючерс в краткосрок?

На сайте Тинькофф появилась вот такая идея:

" Предвыборное ралли капитала из России

Мы думаем, что российские публичные компании будут активнее отдавать капитал акционерам (через повышенные дивиденды, выкуп и погашение собственных акций). Считаем, что на этом можно много и быстро (до выборов президента) заработать.

Что будет происходить?

Сегодня контролирующие акционеры многих российских публичных компаний продают свои активы (обкэшиваются).

Хотят успеть до выборов (пока идёт предвыборная кампания, первое лицо нуждается в поддержке и никого не трогает, а после выборов все может поменяться).

Из нашего понимания вопроса, самыми быстрыми и простыми способами обкэшиться и вывести деньги из страны сейчас являются дивиденды и выкуп акций.

Этими способами будут пользоваться все компании, у кого много денежных средств на балансе: частная нефтянка (ЛУКОЙЛ, Татнефть), телеком, некоторые металлурги и др.

Начнём с самого горяченького — ЛУКОЙЛ

У компании не только много денежных средств на балансе и почти нет долгов. Компания ЛУКОЙЛ владеет огромным пакетом собственных акций, голосует ими, получает на них дивиденды. Получаются так называемые квази-казначейские акции.

Сейчас у компании 141 млн квази-казначейских акций, а всего акций 851 млн. То есть 16.5% акций принадлежат самой компании.

Мы считаем, что ЛУКОЙЛ будет гасить ранее выкупленные квази-казначейские акции. Это перераспределит стоимость от компаний к акционерам. Приведёт к росту акций и позволит крупным акционерам продать их пакеты подороже.

Если 141 млн акций будет погашен, то акции ЛУКОЙЛа подорожают минимум на 20% (по нашим оценкам, это случится уже в первом квартале, доходность более 80% годовых).

Рекомендуем покупать ЛУКОЙЛ с горизонтом до выборов. "

Кто тут грамотный, экономически подкованный, прокомментируйте. Скажите, что об этом думаете?

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций