| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 824,6 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,0 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 17,0% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

Но и Продавать сейчас наверно мало кто будет — Если только начнут продавать когда Индекс поднимется в Диапазон 3000-3300 — любые прогнозы сейчас — Пальцем в НЕБО

Но и Продавать сейчас наверно мало кто будет — Если только начнут продавать когда Индекс поднимется в Диапазон 3000-3300 — любые прогнозы сейчас — Пальцем в НЕБО

Алексей — Трейдинг, маловероятно. в сентябре Лукойл загонят на 7500.

Все надежды на ставку ЦБ, что до 20% поднимет.

Metzger,

Я Вам так отвечу — если покупать акции не будут — то хрен ты загонишь Лукойл на 7500, в данный момент до Октября есть более интересные вложения чем Акции и Облигации — возможно после 1 Октября ситуация поменяется — охлаждение грузоперевозок и грузооборота — но пока рано что-либо говорить — существенный рост зарплат(год к году) влияет очень сильно на потребление и рост кредитования населения!

И открытый вопрос — что будет делать ЦБ РФ?! Наверно самый важный в данный момент!

Итоги торгов за 26 августа 2024 г, отработка сетапов и прогнозы. Лукойл.

Итоги торгов за 26 августа 2024 г, отработка сетапов и прогнозы. Лукойл.Посмотрим, как торговался Лукойл вчера, 26.08.

Прогноз движения цены был рассмотрен в предыдущей статье.Бумагу (как и фьючерс) вчера не рассматривал в качестве объекта постоянного контроля, поскольку не считал, что Лукойл вчера резво пойдет вверх при общем отскоке рынка от показанных минимумов. Причина: Лукойл уже отскочил ранее от своих минимумов, и цена оказалась зажата между двумя уровнями 6.551,5 и 6.311;

Уровень 6.311 сильный, поскольку это уровень, показанный еще в сентябре 2023 года, имеющий подтверждение лоями цен за период 5 – 15 августа и имеющий ложный пробой за период 16 – 21 августа;

Решил отсидеться на заборе, понаблюдать.

Что получили в итоге и какие возможны краткосрочные сделки?

Бумага стрельнула гэпом вверх на открытии, после чего консолидировалась.

Текущая техническая картина:

# Структура нисходящего тренда нарушена — цена несколькими амплитудными барами вернулась выше линии ЕМА;

# Цена выше ЕМА_22, а линия RSI выше своей скользящей средней — можно играть в лонг;

Авто-репост. Читать в блоге >>>

Алексей — Трейдинг, плохо. Не дали закупиться.

Metzger,

Ну Можем еще Нырнуть В Октябре

Шанс — есть — но маленький?!

Дая тоже не полностью прикупил

Результаты нефтегазовых компаний за 1П 2024 г.: что уже имеем и чего ждем

Результаты нефтегазовых компаний за 1П 2024 г.: что уже имеем и чего ждемНефтегазовые компании начали отчитываться по итогам 2 кв. и 1П 2024 г. 21 августа «Татнефть» опубликовала сильный отчет за 1-е полугодие. Акции реагировали позитивно: с момента публикации они выросли на ~2%, в то время как индекс Мосбиржи снизился на 3%.

Ранее отчет представила «Газпромнефть». В посте подробнее поговорим о том, чего мы ждем от результатов других нефтегазовых компаний.

Финрезультаты «Татнефти» выросли г/г за счет рублевых цен на нефть

«Татнефть» представила сильный отчет за 1П 2024 г. Выручка выросла на 49% г/г, до 931 млрд руб., EBITDA — на 14% г/г, до 197 млрд руб., чистая прибыль — на 3% г/г, до 151 млрд руб. «Татнефть» уже рекомендовала дивиденды по итогам 1П 2024 г. на уровне 38,2 руб./акцию (6% див. доходности к текущей цене), дата закрытия реестра — 8 октября 2024 г. Дивиденды по итогам 1П 2024 г. составили 57% от чистой прибыли за период.

Ранее, в конце июля, отчет за 1П 2024 г. опубликовала компания «Газпромнефть».

Авто-репост. Читать в блоге >>> Лукойл #LKOH – первая ласточка разворота? #миниобзор

Лукойл #LKOH – первая ласточка разворота? #миниобзорНа данный момент, одна из бумаг на рынке, в которой есть потенциал на слом нисходящего тренда.

Конечно об этом говорить пока рано, но сейчас можно присоединиться к спекулятивному движению наверх с минимальным риском.

НО.Для этого нужно дождаться откат к промежуточному урону 6400. Где можно искать диапазон для входа в лонг со стопом от 2,5%. По системе не обязательно чтобы цена ударила в промежуточный уровень тик-в-тик, хотя часто так и бывает)

Цели движения наверх: уровень 6800, затем 7000 и в идеале 7400.

Напомню, что это не прогноз движения цены, а мой план действий. Заранее заходить в сделку, на ожиданиях, не советую, но рекомендую обязательно ставить стопы.

Авто-репост. Читать в блоге >>>

Говорили же юнгам:

1) Не берите плечи;

2) Не шортите рынок.

Но ёжики упорно продолжали кушать кактус.

DonkeyHot, Шортить с плечами — это очень круто. Я всегда все советую.

6579 уже, но до 6620 на начале торгов пока не дотягиваем…

6579 уже, но до 6620 на начале торгов пока не дотягиваем…

UPD: 6588,5… но идем вяло…

6599…

6601,5… но пока не смогли пробить…

Таки пробили"

6615! К сожалению сегодня эфир провести не получилось, но сделал для вас видео разбор широкого рынка 💡

К сожалению сегодня эфир провести не получилось, но сделал для вас видео разбор широкого рынка 💡

📍Ютуб > youtu.be/orbAOwb0ny0

📍ВК > vk.com/wall-211097844_54

Как всегда на базе индекса $IMOEXF построили и разобрали локальные, среднесрочные перспективы рынка.

Потенциальные драйверы роста $LKOH и его перспективы. Потенциальные разворотные уровни $SBER

Так затронули сектор золота $PLZL и самые волатильные бумаги $MTLR

Рассказали максимально подробно и понято, хороших торгов !

Говорили же юнгам:

1) Не берите плечи;

2) Не шортите рынок.

Но ёжики упорно продолжали кушать кактус.

DonkeyHot, да уж… тем кто шортил Лукойл с 6050 мои поздравления…

Результаты портфелей на рынке РФ за 12-16 августа 2024 г. +8,7% за неделю

Результаты портфелей на рынке РФ за 12-16 августа 2024 г. +8,7% за неделюКаждую неделю я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

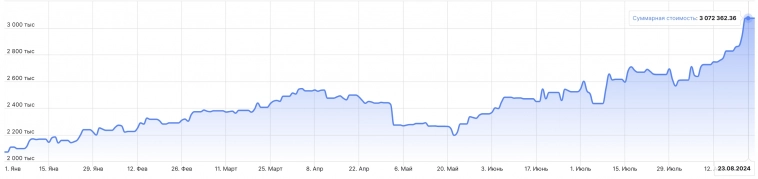

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 072 362,36 руб.

- Результат за неделю +245 728,38 руб.

- Доходность портфеля: +284,05%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сентимента, с минимальным соотношением риск к прибыли 1:3. Одновременно может быть открыто до 4 позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На протяжении недели закрывал короткие позиции по акциям Сегежи, Аэрофлота и Газпрома, которые открывал ранее. Также на этой неделе добавил шорт по акциям Газпрома, который также закрыл в конце недели. В результате спекулятивныйпортфель за неделю вырос на +8,7%, в то время как индекс МосБиржи рухнул на -5,86%.

С начала года портфель вырос на +48,42%, в то время как индекс МосБиржи упал на -14,11%.

Авто-репост. Читать в блоге >>>

А Лукойл наверное знал за три дня об этом ....

Молодцы! скупили на 30 ярдов… своих акций!

Гоша Фомич, красиво

Сергей Соколов, КОНВЕРТАТОРЫ ВНЕ ЗАКОНА… ЦБ РФ.

Гоша Фомич, Я знаю одно — РАЗРЕШЕН выход НЕ резидентов из ценных бумаг в России с выводом денег за границу до 12 октября 2024 года.

Ну а тонкости… А Лукойл наверное знал за три дня об этом ....

А Лукойл наверное знал за три дня об этом ....

Молодцы! скупили на 30 ярдов… своих акций! Предписание ЦБ по бумагам нерезидентов

Предписание ЦБ по бумагам нерезидентов

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ (БАНК РОССИИ)

107016, Москва, ул. Неглинная, 12

тел.: (499) 300-30-00, 8 (800) 300-30-00

От: 24.08.2024

№: 02-04/7745

На: Депозитариям (по списку рассылки)

ПРЕДПИСАНИЕ БАНКА РОССИИ

В соответствии с пунктом 5 статьи 20 Федерального закона от 08.03.2022 № 46-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», пунктом 7 статьи 44 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» в целях обеспечения финансовой стабильности:

Банк России ПРЕДПИСЫВАЕТ:

Депозитариям с даты получения настоящего предписания и до 31.12.2024:

Обеспечить обособленный учет на всех счетах депо доверительного управляющего, счетах депо иностранных уполномоченных держателей и счетах депо инвестиционного товарищества акций российского акционерного общества (в том числе в случаях, если в число владельцев ценных бумаг входят лица недружественных иностранных государств), облигаций федерального займа, облигаций российского эмитента, централизованных счетах депо (обязательства централизованного хранения которых обслуживаются российским центральным депозитарием), инвестиционных счетах в отношении российских депозитариев.

паев российского газового инвестиционного фонда, в число владельцев которых (лиц осуществляющих права по которым) после 01.03.2022 входили лица недружественных иностранных государств, и поступивших на указанные счета с одного из счетов, указанных в подпунктах «а» — «г» пункта 1 Указа Президента Российской Федерации от 03.03.2023 № 138 «О дополнительных временных мерах экономического характера, связанных с обращением ценных бумаг» (далее – российские ценные бумаги), за исключением следующих случаев:

1.1. В число владельцев российских ценных бумаг и (или) ценных бумаг иностранных эмитентов, удостоверяющих права в отношении акций российского акционерного общества, и (или) лиц, осуществляющих права по указанным ценным бумагам, после 1 марта 2022 г. не входили иные лица, указанные в пункте 1 Указа Президента Российской Федерации от 05.03.2022 № 95 «О временном порядке исполнения обязательств перед некоторыми иностранными кредиторами» (далее – Указ № 95), кроме лиц, отвечающих одновременно требованиям подпунктов «а» и «б» пункта 12 Указа № 95.

1.2. Российские ценные бумаги зачислены на счета депо по итогам клиринга обязательств, возникших в результате биржевых сделок, заключенных на основании безадресных заявок.

Не осуществлять операции зачисления российских ценных бумаг, соответствующих указанным в пункте 1 настоящего предписания критериям, на торговые счета депо, субсчета депо, открытые в клиринговому счету.

Не вносить запись о фиксации (регистрации) права залога российских ценных бумаг, обособленных в соответствии с пунктом 1 настоящего предписания, а также не осуществлять по счетам депо операции по списанию российских ценных бумаг, обособленных в соответствии с пунктом 1 настоящего предписания, по поручению лиц, которые открыли указанные счета депо, а также по поручению клиринговой организации, за исключением следующих операций:

3.1. Операций, совершаемых в соответствии с разрешениями, выданными на основании указов Президента Российской Федерации.

3.2. Операций, совершаемых по поручению новых владельцев российских ценных бумаг (лиц, осуществляющих права по ценным бумагам).

в рамках исполнения судебных решений, а также операций, совершаемых в связи с погашением российских ценных бумаг.

3.3. Совершаемых без перехода права на российские ценные бумаги операций по переводу российских ценных бумаг на счет депо (за исключением зачисления на счет депо иностранного номинального держателя):

открытый в другом депозитарии, при условии направления депозитарием в такой другой депозитарий предусмотренного пунктом 4 настоящего предписания уведомления;

открытый в этом же депозитарии, при условии обеспечения в отношении переводимых российских ценных бумаг требований пункта 1 настоящего предписания.

3.4. Совершаемых с переходом права на российские ценные бумаги в порядке универсального правопреемства операций по переводу российских ценных бумаг на другой счет депо (за исключением зачисления на счет депо иностранного номинального держателя):

открытый в другом депозитарии при условии направления депозитарием в такой другой депозитарий предусмотренного пунктом 4 настоящего предписания уведомления;

открытый в этом же депозитарии, при условии обеспечения в отношении переводимых российских ценных бумаг требований пункта 1 настоящего предписания.

3.5. Операций, совершаемых по поручению клиринговой организации по итогам клиринга обязательств, возникших из биржевых сделок, заключенных до 23.08.2024 включительно на основании безадресных заявок.

В случае прекращения депозитарием учета прав на российские ценные бумаги, в отношении которых им обеспечен обособленный учет в соответствии с пунктом 1 настоящего предписания, направить депозитарию, которому передаются для учета права указанные российские ценные бумаги, уведомление о том, что в отношении таких российских ценных бумаг должен быть обеспечен обособленный учет (по форме, указанной в Приложении 1). Такое уведомление направляется любым способом по выбору депозитария (в том числе путем направления уведомления в электронном виде на адрес...

телекоммуникационными каналами связи), позволяющими подтвердить получение такого уведомления адресатом.

Не позднее 18:00 29.08.2024 предоставить в Банк России информацию обо всех учитываемых по состоянию на конец операционного дня 22.08.2024, 23.08.2024 и 26.08.2024 российских ценных бумагах на счетах депо доверительного управляющего, счетах депо иностранных уполномоченных держателей и счетах депо инвестиционного товарищества по форме, указанной в Приложении 2, в формате MS Excel.

Ежемесячно в срок не позднее 10 (Десяти) рабочих дней с даты окончания отчетного месяца предоставлять в Банк России информацию о российских ценных бумагах, в отношении которых обеспечивается обособленный учет в соответствии с пунктом 1 настоящего предписания, по форме, указанной в Приложении 3, в формате MS Excel, за исключением случаев, когда в отчетном периоде депозитарий не осуществлял учет прав на российские ценные бумаги, подлежащие обособленному учету в соответствии с пунктом 1 настоящего предписания.

Если депозитарий не может быть обеспечено соблюдение абзаца первого настоящего пункта, депозитарию в установленный абзацем первым настоящего пункта срок надлежит предоставить в Банк России письменное мотивированное объяснение о причинах невозможности такого обеспечения.

Информацию, указанную в пунктах 5 и 6 настоящего предписания, предоставлять в Банк России через личный кабинет участника финансового рынка в виде электронных документов, подписанных усиленной квалифицированной электронной подписью в соответствии с Федеральным законом от 06.04.2011 № 63-ФЗ «Об электронной подписи», без представления на бумажном носителе.

Приложение: 3 файла.

Первый заместитель Председателя Банка России

В.В. Чистюхин…

В общем как бы то ни было, рынок падает и это падение хорошо вписывается в цикличность.А цикличность эта как раз и основана на выходе не рез...

Сергей Соколов, КОНВЕРТАТОРЫ ВНЕ ЗАКОНА… ЦБ РФ.

В общем как бы то ни было, рынок падает и это падение хорошо вписывается в цикличность.А цикличность эта как раз и основана на выходе не резидентов из бумаг России.

В общем как бы то ни было, рынок падает и это падение хорошо вписывается в цикличность.А цикличность эта как раз и основана на выходе не резидентов из бумаг России.

Ну и плюс СВОИ., те кто работает на цикличности.

О расконвертации расписок: Навеса не будет, для рынка одномоментной угрозы нет — главный инвестиционный стратег ИК «Айгенис» Искандер ЛуцкоБ...

Nordstream, есть всего несколько цифр от Мосбиржи и Минфина, предположим, что они корректны.

В 2022 капитализация Росфонды составляла 37трлн. и к осени 2023 выросла до 57трлн. с FF порядка 30%, то есть рост капитализации FF произошел с 11 до 17трлн. На самом деле капитализация рынка доходила до 63трлн.

Доля неких недружрезов еще в 2022 составляла примерно 75% от 37трлн.(8,5трлн.) и они якобы в 2022 начали сливать, что вызывает большие сомнения, ибо Росфонда была люто разогнана в 2023 как раз инорезами.

В декабре 2023 и по сей день Мосбиржа оценивет долю недружрезов уже в 60% от 57-60трлн. FF, то есть якобы заблокированные 10,5трлн. Соответственно Мосбиржа утверждает, что в 2023 при стремительном росте рынка аж на 20трлн. одновременно недружрезами было слито 2,5трлн.FF.

Можно ли в это верить? Я бы не стал.

Сейчас же из каждого утюга ноют о массовом выпуске/выходе уже дружрезов, который мол длится с февраля.

Но позвольте, граждане аналитики-нытики, их доля оценивалалсь и оценивается в 2%FF, а это нищебродские 340млрд. рублей, размытых предположим на 15-20 бумаг, выйти из которых могли давным давно, это смешной обьем даже для месячного горизонта.

Главное же заключается в том, что исходя из элементарных норм безопасности формирования структуры владения дружественным резидентам не было и нет никакой необходимости уходить с нашего рынка. Только в случае совершенно четкого понимания того, что этот рынок просядет раза в два.

В качестве резюме, на мой взгляд, в стакан от уровней IMOEX 3500 последовательно начали уходить на определенных условиях сменившие владение бумаги из вот тех вот заблокированных 60% и учитывая обьем 10,5трлн. продолжаться это может довольно долго с перерывами на отскок в наиболее интересных инструментах.

В совокупности с иными вводными вполне вероятно это приведет к просадке капитализации FF Росфонды. Не думаю, что она будет уж слишком серьезной потому как навес в отдельных, тяжеловесных бумагах, доля недружрезов в которых наиболее чувствительна, будут отчасти смягчать прочими индексообразующими.

Большие деньги требуют большого роста и их обладателям разумеется интересно существенное снижение котировок пула из примерно 60 бумаг для консолидации пакетов и взятия под управления российского FF.

То есть схематоз, обратить в доход государства и/или выкупить с существенным дисконтом большую часть доли недружрезов — слить на условных максимумах с периодическими отскоками — консолидировать внизу еще более крупные пакеты — начать уходить вверх к IMOEX, грубо говоря, 4000+ выглядит наиболее логичным, практичным и управляемым с окончанием наверное где-нить в начале лета 2025.

Заниматься этим могут компании не только с росюрисдикцей, но и казахские, китайские, индийские, иранские, вьетнамские… с сохранением существенной доли росFF за периметром страны.

Если конечно изначально не предполагать того, что сама по себе биржа с фантиками это лишь один из финансовых костылей власти и есть гораздо более значимые и доходные проекты.

Одно является очевидным, что бы не происходило финансовый олигархат всегда найдет способы обхода любых блокировок и решения любых вопросов и только в инфо поле для розовых пони будут работать санкции, блокировки, страшные указы президента, геноцид регуляторов...

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций