| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 5 594,8 млрд |

| Выручка | 7 928,0 млрд |

| EBITDA | – |

| Прибыль | 1 155,0 млрд |

| Дивиденд ао | 945 |

| P/E | 4,8 |

| P/S | 0,7 |

| P/BV | 0,9 |

| EV/EBITDA | – |

| Див.доход ао | 11,7% |

| Лукойл Календарь Акционеров | |

| 06/05 LKOH: последний день с дивидендом 498 руб | |

| 07/05 LKOH: закрытие реестра по дивидендам 498 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

лавный бухгалтер «ЛУКОЙЛа» (MOEX: LKOH) Вячеслав Верхов увеличил долю в компании с 0,0039% до 0,0043%

лавный бухгалтер «ЛУКОЙЛа» (MOEX: LKOH) Вячеслав Верхов увеличил долю в компании с 0,0039% до 0,0043% Считаем размер промежуточных дивидендов Лукойла вместе

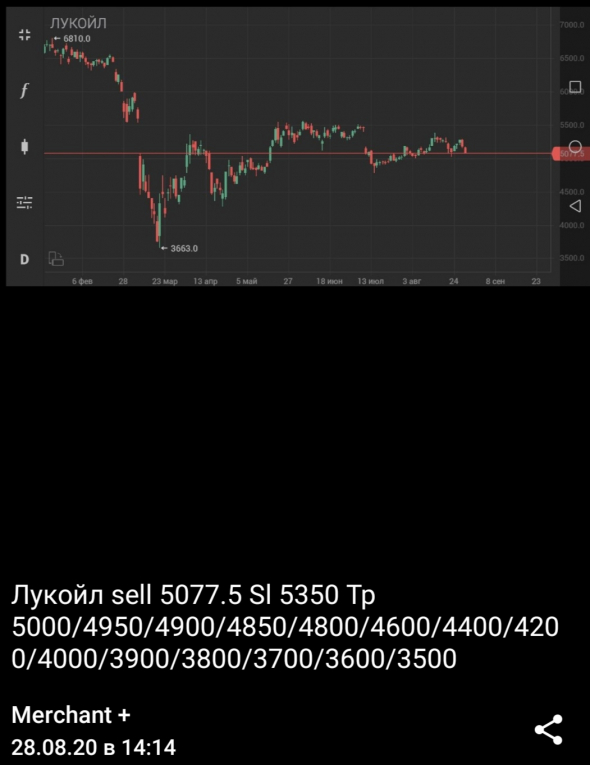

Считаем размер промежуточных дивидендов Лукойла вместеВ прошлой статье мы с Вами разобрали отчетность Лукойла, которая вышла ниже ожиданий. Давайте все же прикинем, на какие выплаты могут расчитывать акционеры по итогам первого полугодия 2020 года. Если Вам станет скучно, переходите к выводам )))

Не забывайте подписываться на мою группу Вконтакте

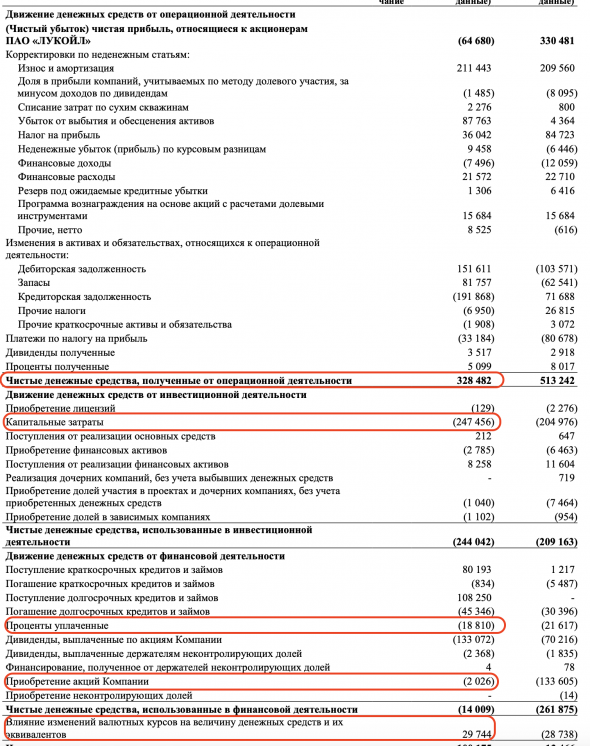

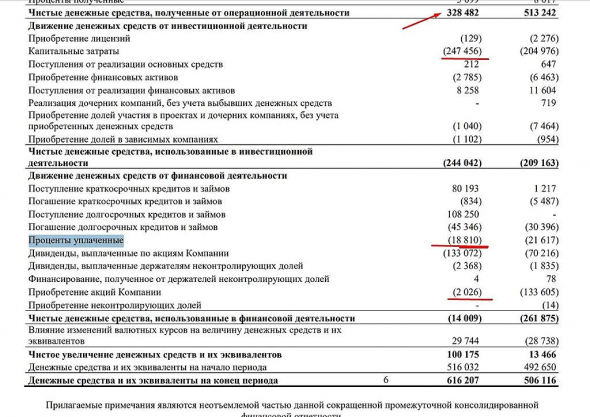

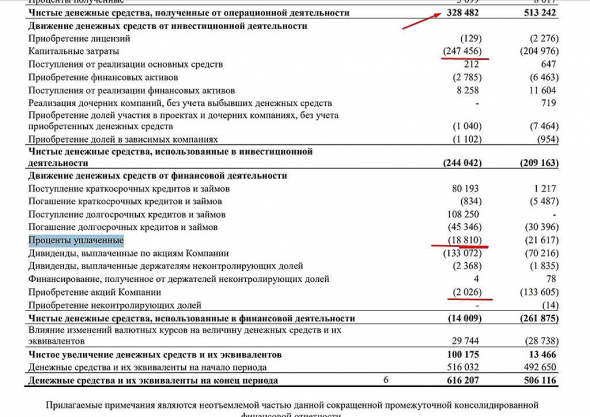

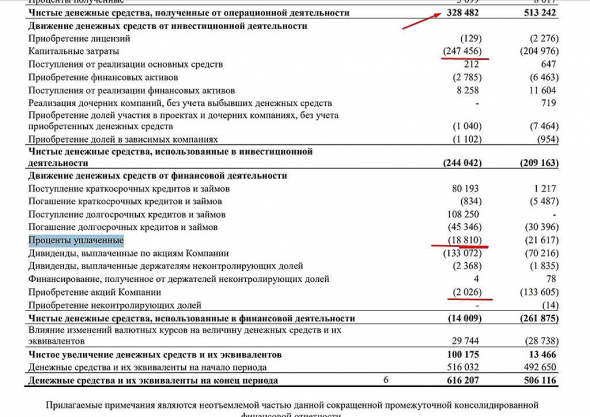

По дивидендной политике, принятой в конце 2019 года, компания платит дивиденды дважды в год, при этом промежуточные выплачиваются на основании отчетности за 6 месяцев по МСФО, которую мы с Вами и разбирали. Общая сумма дивидендов составляет не менее 100% от скорректированного свободного денежного потока, который рассчитывается так:

Чистые денежные средства ➖

Капитальные затраты ➖

Уплаченные проценты ➖

Обязательства по аренде ➖

Расходы на обратный выкуп акций ➖

Корректировка на изменение валютных курсов

Авто-репост. Читать в блоге >>> Результаты телеконференции Лукойла по 2 кварталу нейтральны - Атон

Результаты телеконференции Лукойла по 2 кварталу нейтральны - Атон

Лукойл: телеконференция по результатам 2К20

ЛУКОЙЛ 28 августа провел телеконференцию по результатам за 2К20. Ниже мы представляем ее основные моменты.

ЛУКОЙЛ подтвердил свои капзатраты на уровне 450-500млрд руб., как и было объявлено в июне (против предыдущего прогноза в 550 млрд руб.).

Компания видит потенциал быстрого наращивания своей добычи в России — на 230 тыс. барр. в сутки при необходимости и при условии снятия ограничений ОПЕК+.

Компания приостановила добычу газа на проекте Гиссар в Узбекистане. Также она прекратила экспорт газа из Узбекистана в Китай на фоне превышения стоимости трубопроводного газа над стоимостью СПГ, однако сейчас ведутся переговоры о его возобновлении (в настоящий момент суточные объемы добычи составляют 20% от проектной мощности).

Мы считаем результаты телеконференции в целом нейтральными. Дивиденды за 1П20 должны составить 46 руб. на акцию (доходность 1%) — этот вопрос совет директоров обсудит в октябре. ЛУКОЙЛ торгуется с консенсус-мультипликатором EV/EBITDA 2020П 5.0x против 6.7x у нефтяных аналогов.

Атон

Авто-репост. Читать в блоге >>> Лукойл и Татнефть очень по-разному отчитались за полугодие - Финам

Лукойл и Татнефть очень по-разному отчитались за полугодие - Финам

Сезон корпоративных отчетностей за первое полгодие в самом разгаре — вчера отчитался «ЛУКОЙЛ», сегодня «Татнефть». Результаты первого оказались чуть хуже ожиданий. Выручка «ЛУКОЙЛа» упала на треть, показатель EBITDA снизился более чем в два раза и компания зафиксировала убыток за полугодие в размере 64,7 млрд рублей. Причем ожидалось, что убыток сократится, потому что ожидалось, что по итогам второго квартала компания выйдет в плюс.

Если в первом квартале основной удар наненсла валютная переоценка из-за резкого снижения рубля, во втором же квартале случилась некая стабилизация, но на этот квартал пришлась переоценка активов. Как известно нефтяные компании производят переоценку активов в связи со снижением цен на нефть. Поэтому вместо ожидаемой прибыли во 2 квартале получился убыток. С другой стороны, это как-то не должно беспокоить инвесторов, потому что в прошлом году компания пересмотрела свою дивидендную политику и теперь платит не из прибыли, а со свободного денежного потока. Причем два раза в год. Но тем не менее капитальные затраты «ЛУКОЙЛа» выросли, а свободный денежный поток компании сократился почти в четыре раза. Так что за полугодие, возможно, дивидендов особо ждать не стоит…

Авто-репост. Читать в блоге >>> Лукойл - добыча на большинстве скважин была восстановлена в течение суток

Лукойл - добыча на большинстве скважин была восстановлена в течение суток

вице-президент Лукойла Павел Жданов в ходе телефонной конференции:

«Как показал наш опыт в предыдущей сделке ОПЕК+, остановка низкорентабельных скважин является самым эффективным способом. Мы готовы в сжатые сроки восстановить добычу нефти. Так, в июле мы нарастили добычу на 20 тыс. б/с, а в августе еще на 60 тыс. б/с. И на большинстве скважин мы смогли сделать это в течение суток»

Добыча жидких углеводородов Лукойла за 1 пг -6,3% г/г, до 1,676 млн б/с без учета проекта «Западная Курна — 2». Снижение добычи связано с реализацией соглашения ОПЕК+.

источник

Авто-репост. Читать в блоге >>> Лукойл - подтвержден прогноз по капзатратам на 20 г в диапазоне от 450 до 500 млрд руб

Лукойл - подтвержден прогноз по капзатратам на 20 г в диапазоне от 450 до 500 млрд руб

первый вице-президент по экономике и финансам Лукойла Александр Матыцын в ходе телефонной конференции:«На прошлом звонке мы заявили об оптимизации инвестпрограммы текущего года. По итогам второго квартала фактически экономия составила порядка 25 млрд рублей. Мы ожидаем еще большей экономии во втором полугодии. Мы подтверждаем наш прогноз по капзатратам на 2020 год в диапазоне от 450 до 500 млрд рублей»

Изначальный план по капзатратам был на уровне 550 млрд рублей.

источник

Авто-репост. Читать в блоге >>>

все вычитать — это скорректированный для дивидендов, а просто свободный денежный поток Лукойл сам считает по первой и простой формуле: 328482-247456

jata, так правильно для дивидендов 60 млрд. получилось, а на самом деле он 30 млрд.! не пойму что ещё надо вычесть

Хотя пардон, нам же скорректированный нужен для расчета дивидендов! Надо будет еще вычесть уплаченные проценты, погашение обязательств по аренде, приобретение акций при выкупе и разделить на актуальное количество акций, а не как я поделил на средневзвешанное из отчета.

jata, всё вычел и получилось 60. где ошибка не пойму

Лукойл - в октябре решит по дивидендам, предварительно 46 руб/ао

Лукойл - в октябре решит по дивидендам, предварительно 46 руб/ао

вице-президент по финансам Лукойла Павел Жданов:«Решение по размеру дивидендов будет приниматься советом директоров, который запланирован на октябрь месяц»

«Что касается дивидендной политики, в соответствии с ней мы выплачиваем не менее 100% скорректированного свободного денежного потока, привязки к чистой прибыли в нашей дивидендной политике нет с момента ее изменения, поэтому мы планируем ее придерживаться»

расчетные дивиденды за первое полугодие составляют «46 рублей на акцию в соответствии с нашей методологией расчета».

источник

Авто-репост. Читать в блоге >>> ⚡️🔥#LKOH #дивиденды

⚡️🔥#LKOH #дивиденды

СОВЕТ ДИРЕКТОРОВ ЛУКОЙЛА В ОКТЯБРЕ ПРИМЕТ РЕШЕНИЕ ПО ДИВИДЕНДАМ ЗА I ПОЛУГОДИЕ, ИХ РАСЧЕТНЫЙ УРОВЕНЬ СОСТАВЛЯЕТ 46 РУБ НА АКЦИЮ — ТОП-МЕНЕДЖЕР — ПРАЙМ 🇺🇿#LKOH #узбекистан

🇺🇿#LKOH #узбекистан

«Лукойл» полностью остановил добычу газа на проекте Гиссар в Узбекистане — топ-менеджер — ТАСС

Лукойл МСФО 6мес2020 Боль списаний и сокращений… и в Сенегале не пустили...

Убыток 64,24 млрд руб, а за 6мес2019 была прибыль 331,59 млрд. Газовые проекты в Республике Узбекистан убыток обесценения активов на 36 млрд руб. Еще списание стоимости запасов нефти и нефтепродуктов до чистой стоимости продажи на 13 млрд руб (2кв2020) и 108 млрд руб (1кв2020).

Выручка минус 33,3% до 2,652 трлн руб. Экспорт более 2 трлн руб выручки дает.

Новое соглашение ОПЕК+ — сокращение добычи Лукойла на 19%,

Скорректированный свободный денежный поток (FCF) 32 млрд руб. Эх… дивидендная новая политика… Все уже сосчитали от 100% потока будет только 46,18 руб дивидендов. Остается надеяться на старые добрые слова Алекперова и соответственно старые добрые дивиденды, которые можно в принципе организовать. Есть нераспределенная прибыль 3,8 трлн руб.

Разводненный убыток на акцию за полугодие 96,01 руб, вместо прибыли год назад 470,87 руб.

И еще Лукойлу подпортили направление в Сенегале. Австралийская Woodside воспользовалась правом преимущественной покупки 40% доли Cairn Energy PLC в проекте RSSD (Rufisque, Sangomar и Sangomar Deep) на шельфе Республики Сенегал после сообщений о намерении Лукойла приобрести эту часть. Лукойлу очень нужны новые месторождения и опыт на море.

jata, как у вас вышло скорр. FCF 32 млрд руб.? когда по отчёту получается 60 млрд.

Роман Ранний, точно ошибка, FCF 81,026 млрд руб! И дивиденд составит 124,77 руб! Это уже намного веселей!

jata, в вебкасте уже сказали что дивиденды будут 46 руб

Лукойл МСФО 6мес2020 Боль списаний и сокращений… и в Сенегале не пустили...

Убыток 64,24 млрд руб, а за 6мес2019 была прибыль 331,59 млрд. Газовые проекты в Республике Узбекистан убыток обесценения активов на 36 млрд руб. Еще списание стоимости запасов нефти и нефтепродуктов до чистой стоимости продажи на 13 млрд руб (2кв2020) и 108 млрд руб (1кв2020).

Выручка минус 33,3% до 2,652 трлн руб. Экспорт более 2 трлн руб выручки дает.

Новое соглашение ОПЕК+ — сокращение добычи Лукойла на 19%,

Скорректированный свободный денежный поток (FCF) 32 млрд руб. Эх… дивидендная новая политика… Все уже сосчитали от 100% потока будет только 46,18 руб дивидендов. Остается надеяться на старые добрые слова Алекперова и соответственно старые добрые дивиденды, которые можно в принципе организовать. Есть нераспределенная прибыль 3,8 трлн руб.

Разводненный убыток на акцию за полугодие 96,01 руб, вместо прибыли год назад 470,87 руб.

И еще Лукойлу подпортили направление в Сенегале. Австралийская Woodside воспользовалась правом преимущественной покупки 40% доли Cairn Energy PLC в проекте RSSD (Rufisque, Sangomar и Sangomar Deep) на шельфе Республики Сенегал после сообщений о намерении Лукойла приобрести эту часть. Лукойлу очень нужны новые месторождения и опыт на море.

jata, как у вас вышло скорр. FCF 32 млрд руб.? когда по отчёту получается 60 млрд.

Роман Ранний, точно ошибка, FCF 81,026 млрд руб! И дивиденд составит 124,77 руб! Это уже намного веселей! ⚡️#LKOH

⚡️#LKOH

ЛУКОЙЛ ОЦЕНИВАЕТ ОБЪЕМ СВОИХ СВОБОДНЫХ МОЩНОСТЕЙ В РОССИИ В 230 ТЫС Б/С, МОЖЕТ БЫСТРО ВОССТАНОВИТЬ ДОБЫЧУ В БУДУЩЕМ — ТОП-МЕНЕДЖЕР — ПРАЙМ ⚡️#LKOH

⚡️#LKOH

ЛУКОЙЛ СОХРАНЯЕТ ДИАПАЗОН ИНВЕСТПРОГРАММЫ НА 2020 ГОД В 450-500 МЛРД РУБ — ТОП-МЕНЕДЖЕР — ПРАЙМ ⚡️🔥#LKOH #дивиденды

⚡️🔥#LKOH #дивиденды

ЛУКОЙЛ: ВЕСЬ СВОБОДНЫЙ ДЕНЕЖНЫЙ ПОТОК ОТ УЛУЧШЕНИЯ КОНЪЮНКТУРЫ БУДЕТ ОТПРАВЛЯТЬСЯ АКЦИОНЕРАМ Более низкие дивиденды могут быть негативно восприняты инвесторами Лукойла - Промсвязьбанк

Более низкие дивиденды могут быть негативно восприняты инвесторами Лукойла - Промсвязьбанк

Сегодня финансовую отчетность по МСФО представил ЛУКОЙЛ. Результаты оказались слабее ожиданий рынка, компания показала больший убыток по итогам полугодия. Свободный денежный поток остался в плюсе, но существенно ниже ожиданий из-за увеличения рабочего капитала, что скажется в уменьшении ожидаемых дивидендов.

Снижение финрезультата во 2 кв. 2020 и в целом за 1-е полугодие обусловлено преимущественно слабой ценовой конъюнктурой: цена на нефть просела как в рублях на 50,5% г/г, так и в долларах – на 56% г/г – это только за 2 кв. Объемы реализации нефти на мировом рынке во 2 кв. сократились на 19% г/г, но за полугодие смогли вырасти – на символические 1,6% г/г.

Показатель EBITDA во 2 кв. снизился, что также объясняется негативной динамикой цен на нефть и на нефтепродукты, а также сокращением добычи в рамках следования соглашению ОПЕК+. Маржа EBITDA в итоге потеряла 1% во 2 кв. и 5% за 1-е полугодие. Однако спад показателя был частично компенсирован девальвацией рубля и положительным эффектом от временного лага по экспортной пошлине и НДПИ.

Авто-репост. Читать в блоге >>> Фокус Покус про Лукойл:

Фокус Покус про Лукойл:

ЛУКОЙЛ: обратный выкуп акций за счет долга окажет минимальное влияние на долговую нагрузку

Вчера ЛУКОЙЛ (BBB/Baa2/BBB+) опубликовал финансовые результаты за 2 кв. 2020 г., которые оказались слабыми с точки зрения денежных потоков, но долговая нагрузка остается близкой к нулю.

Выручка во 2 кв. снизилась на 41% кв./кв. под влиянием цен на нефть (Urals в рублевом выражении упала на 29% кв./кв. до 2,3 тыс. руб./барр.), сокращения консолидированной добычи на 10% кв./кв. до 19,4 млн т, а также снижения объемов перепродаж в результате значительного сокращения закупок нефти (-25% кв./кв. до 11,6 млн т) и нефтепродуктов (-16% кв./кв. до 10,4 млн т). При этом снижение EBITDA составило всего 4% кв./кв. благодаря положительному влиянию лага в расчете экспортной пошлины во 2 кв. 2020 г., а также существенному положительному эффекту от трейдинга (79 млрд руб. против убытка в 32 млрд руб. в 1 кв. 2020 г.). В то же время, второй квартал подряд компания получает чистый убыток (-18,5 млрд руб.) из-за обесценения активов в Узбекистане на сумму 39 млрд руб.

В отличие от многих компаний сектора, свободный денежный поток ЛУКОЙЛа во 2 кв. 2020 г. остался положительным, хотя он сильно сократился — на 50% кв./кв. до 25,5 млрд руб. Операционный денежный поток снизился на 23% кв./кв. до 142,8 млрд руб., в том числе из-за отрицательного эффекта от изменений в оборотном капитале на сумму 12,9 млрд руб. (против +45,5 млрд руб. в 1 кв. 2020 г.). Капитальные затраты уменьшились всего на 10% кв./кв. до 117,3 млрд руб. Тем не менее, заработанных средств ЛУКОЙЛу оказалось достаточно для оплаты процентов (14,1 млрд руб.) и выплаты дивидендов неконтролирующим акционерам (1,2 млрд руб.).

Во 2 кв. 2020 г. компания привлекла заемные средства на сумму более 150 млрд руб., которые на конец квартала практически не были потрачены, что стало причиной существенного увеличения денежных средств на балансе (616,2 млрд руб.). Соответственно, чистый долг изменился незначительно (-7 млрд руб. до 181,4 млрд руб.), однако с учетом падения EBITDA долговая нагрузка ЛУКОЙЛа незначительно выросла и составила 0,2х Чистый долг/EBITDA LTM.

Мы ожидаем, что по итогам 2020 г. долговая нагрузка компании останется примерно на том же уровне, что и сейчас. При этом мы считаем, что финансирование программы выкупа акций за счет привлечения долга не окажет значительного влияния на долговую нагрузку ЛУКОЙЛа ввиду существенного снижения объемов выкупа в 2020-22 г. по сравнению с 2019 г. По нашим оценкам, в ближайшие три года ЛУКОЙЛ будет направлять до 30 млрд руб. в год на эти цели, при том что в 2019 г. компания потратила почти 244 млрд руб. на реализацию данной программы. Напомним, что ранее компания заявила о намерении финансировать оставшиеся объемы выкупа через долг, в то время как 100% свободного денежного потока (после выплаты процентов и лизинговых платежей) будут распределяться акционерам в виде дивидендов.

Размещенные в марте (в разгар распродажи) евробонды LUKOIL 30 котируются на 7 п.п. выше номинала с YTM 3,05%. С момента нашей рекомендации (см. комментарий от 4 июня) на покупку этих бумаг их доходность снизилась на 12 б.п., а премия к кривой РФ (Russia 29) сократилась на 16 б.п. до 66 б.п. По нашему мнению, выпуск LUKOIL 30 выглядит все еще недооцененным в сравнении с GAZPRU 30 (YTM 3,01%), премии бумаг ЛУКОЙЛа к Газпрому быть не должно (ЛУКОЙЛ имеет более низкую долговую нагрузку, которая, скорее всего, не вырастет в среднесрочной перспективе).

За исключением таких точечных моментов в целом в текущих условиях среднесрочные суверенные бонды РФ мы, по-прежнему, считаем лучшим выбором в российском сегменте (эти бумаги принесут большую текущую доходность на горизонте 12М при умеренных рисках).

Дивиденды Лукойла за первое полугодие оцениваются в 46 рублей на акцию - Атон

Дивиденды Лукойла за первое полугодие оцениваются в 46 рублей на акцию - Атон

Лукойл: чистый убыток из-за обесценения, FCF предполагает дивидендную доходность за 1П20 около 1%

Выручка (986 млрд руб.; -41% кв/кв) оказалась на 12% ниже оценки АТОНа и на 6% ниже консенсус-прогноза из-за снижения объемов реализации (-22% по нефти, -13% по нефтепродуктам, -25% по газу) и падения средних цен реализации. Показатель EBITDA (144 млрд руб., -4% кв/кв) несколько превысил оценку АТОНа (+2%) и консенсус-прогноз (+4%) за счет роста на 95% кв/кв до 78.7 млрд руб в сегменте Переработка, торговля и сбыт из-за восстановления уценки товарных запасов ( в сегменте Разведка и добыча EBITDA снизилась на 34% кв/кв до 72.3 млрд руб.). ЛУКОЙЛ во 2К20 получил чистый убыток, что объясняется обесценением в размере 39 млрд руб. FCF обвалился на 54% кв/кв на фоне снижения OCF на 23%, но остался положительным на уровне 26 млрд руб., чему отчасти способствовало сокращение капзатрат на 10% кв/кв. Исходя из скорректированного FCF, мы оцениваем дивиденды ЛУКОЙЛа за 1П20 в 46 руб. на акцию, что соответствует дивидендной доходности 0.9%.

EBITDA и скорректированная на обесценения чистая прибыль за 2К20 соответствуют прогнозам АТОНа, и мы ожидаем улучшения показателей во 2П20 (EBITDA за 1П20 составила 38% от прогнозируемого нами годового показателя за 2020). ЛУКОЙЛ торгуется с мультипликатором EV/EBITDA 5.2x, с дисконтом в 24% относительно аналогов в отрасли.

Атон

Телеконференция: сегодня, 28 августа, в 15:00 по Москве / 13:00 по Лондону / 8:00 по Нью-Йорку. Номера для подключения: +7 495 249 9843 (Россия); +44 (0) 20 3003 2666 (Великобритания).

Авто-репост. Читать в блоге >>>

ЛУКОЙЛ 1 пол 2020

В целом все ожидаемо, динамика выручки и EBITDA в 1 пол 2020 практически полностью совпадает с показателями Роснефти (выручка – 33,3% vs -33,4% у Роснефти, EBITDA – 53,3% vs 54,9%). У Газпромнефти выручка упала всего на 24,8%, а EBITDA – 55,4%.

Дивидендная политика Лукойла более прогрессивная, поэтому обращать внимание на чистый убыток за 1 пол нет смысла, тем более что он обусловлен обесценением активов. Если цены на нефть восстановятся, то резерв можно восстановить обратно, получится уже прочий доход.

Резкий рост транспортных расходов за рубежом связан с девальвацией рубля и ростом ставок на фрахт. Остальные расходы, в целом, были под контролем.

Более интересна динамика FCF за 1 полугодие упал на 73% г/г до 81 млрд. Важно отметить, что Лукойл нарастил CAPEX на 20,7% г/г до 247 млрд, что отрицательно воздействовало на FCF (CAPEX Роснефти упал на 15,8%, у Газпромнефти вырос на 23,7%). 84% капитальных затрат идут в разведку и добычу, остальное в переработку.

Стоит отметить, что 2 кв нетто-цена на нефть благодаря временному лагу по пошлине и НДПИ была выше на 5,4%, чем в 1 кв – 17,31 долл. По 1 пол средняя нетто-цена равна 17,13 долл (-29,5% г/г). Ставки НДПИ и экспортной пошлины упали в 2 раза, поэтому государство смягчило общее падение цен, которое составило 40,8%.

В 1 пол добыча углеводородов упала на 6,6% г/г, а переработка нефти на НПЗ – на 9,1% г/г. Экспорт сырой нефти сократился на 6,2% г/г, но в результате снижения спроса на внутреннем рынке на 4,2% вырос экспорт нефтепродуктов.

Продажи на внутреннем рынке занимают всего 17% в выручке Лукойла. Снижение цен и объемов реализации в РФ было менее сильным (цены на нефтепродукты в рознице даже выросли г/г), чем на экспортных рынках, но на общую картину это никак не повлияло.

Дилетант, а вы случайно не в курсе как у аналитиков получился скорр. FCF 32 млрд руб.?

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Ходят слухи о том, что Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию (13.10.2023)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций