Авто-репост. Читать в блоге >>>

| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 5 435,5 млрд |

| Выручка | 7 928,0 млрд |

| EBITDA | – |

| Прибыль | 1 155,0 млрд |

| Дивиденд ао | 945 |

| P/E | 4,7 |

| P/S | 0,7 |

| P/BV | 0,9 |

| EV/EBITDA | – |

| Див.доход ао | 12,0% |

| Лукойл Календарь Акционеров | |

| 06/05 LKOH: последний день с дивидендом 498 руб | |

| 07/05 LKOH: закрытие реестра по дивидендам 498 руб | |

| Прошедшие события Добавить событие | |

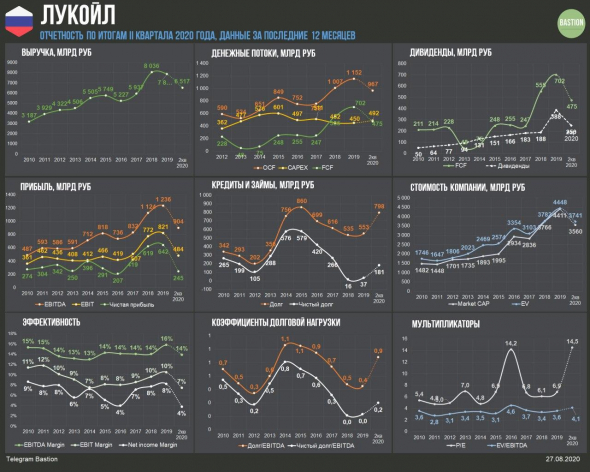

EBITDA и скорректированная на обесценения чистая прибыль за 2К20 соответствуют прогнозам АТОНа, и мы ожидаем улучшения показателей во 2П20 (EBITDA за 1П20 составила 38% от прогнозируемого нами годового показателя за 2020). ЛУКОЙЛ торгуется с мультипликатором EV/EBITDA 5.2x, с дисконтом в 24% относительно аналогов в отрасли.Атон

Телеконференция: сегодня, 28 августа, в 15:00 по Москве / 13:00 по Лондону / 8:00 по Нью-Йорку. Номера для подключения: +7 495 249 9843 (Россия); +44 (0) 20 3003 2666 (Великобритания).

ЛУКОЙЛ 1 пол 2020

В целом все ожидаемо, динамика выручки и EBITDA в 1 пол 2020 практически полностью совпадает с показателями Роснефти (выручка – 33,3% vs -33,4% у Роснефти, EBITDA – 53,3% vs 54,9%). У Газпромнефти выручка упала всего на 24,8%, а EBITDA – 55,4%.

Дивидендная политика Лукойла более прогрессивная, поэтому обращать внимание на чистый убыток за 1 пол нет смысла, тем более что он обусловлен обесценением активов. Если цены на нефть восстановятся, то резерв можно восстановить обратно, получится уже прочий доход.

Резкий рост транспортных расходов за рубежом связан с девальвацией рубля и ростом ставок на фрахт. Остальные расходы, в целом, были под контролем.

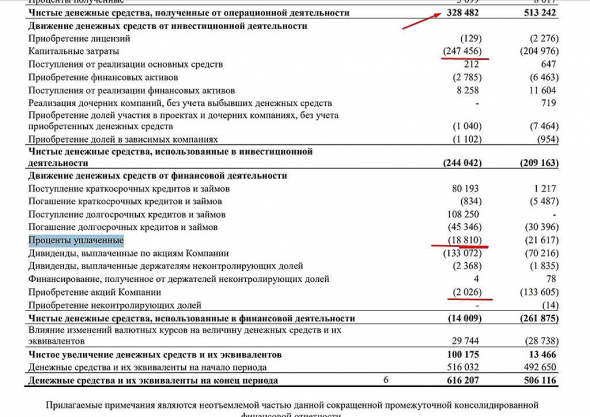

Более интересна динамика FCF за 1 полугодие упал на 73% г/г до 81 млрд. Важно отметить, что Лукойл нарастил CAPEX на 20,7% г/г до 247 млрд, что отрицательно воздействовало на FCF (CAPEX Роснефти упал на 15,8%, у Газпромнефти вырос на 23,7%). 84% капитальных затрат идут в разведку и добычу, остальное в переработку.

Стоит отметить, что 2 кв нетто-цена на нефть благодаря временному лагу по пошлине и НДПИ была выше на 5,4%, чем в 1 кв – 17,31 долл. По 1 пол средняя нетто-цена равна 17,13 долл (-29,5% г/г). Ставки НДПИ и экспортной пошлины упали в 2 раза, поэтому государство смягчило общее падение цен, которое составило 40,8%.

В 1 пол добыча углеводородов упала на 6,6% г/г, а переработка нефти на НПЗ – на 9,1% г/г. Экспорт сырой нефти сократился на 6,2% г/г, но в результате снижения спроса на внутреннем рынке на 4,2% вырос экспорт нефтепродуктов.

Продажи на внутреннем рынке занимают всего 17% в выручке Лукойла. Снижение цен и объемов реализации в РФ было менее сильным (цены на нефтепродукты в рознице даже выросли г/г), чем на экспортных рынках, но на общую картину это никак не повлияло.

Лукойл МСФО 6мес2020 Боль списаний и сокращений… и в Сенегале не пустили...

Убыток 64,24 млрд руб, а за 6мес2019 была прибыль 331,59 млрд. Газовые проекты в Республике Узбекистан убыток обесценения активов на 36 млрд руб. Еще списание стоимости запасов нефти и нефтепродуктов до чистой стоимости продажи на 13 млрд руб (2кв2020) и 108 млрд руб (1кв2020).

Выручка минус 33,3% до 2,652 трлн руб. Экспорт более 2 трлн руб выручки дает.

Новое соглашение ОПЕК+ — сокращение добычи Лукойла на 19%,

Скорректированный свободный денежный поток (FCF) 32 млрд руб. Эх… дивидендная новая политика… Все уже сосчитали от 100% потока будет только 46,18 руб дивидендов. Остается надеяться на старые добрые слова Алекперова и соответственно старые добрые дивиденды, которые можно в принципе организовать. Есть нераспределенная прибыль 3,8 трлн руб.

Разводненный убыток на акцию за полугодие 96,01 руб, вместо прибыли год назад 470,87 руб.

И еще Лукойлу подпортили направление в Сенегале. Австралийская Woodside воспользовалась правом преимущественной покупки 40% доли Cairn Energy PLC в проекте RSSD (Rufisque, Sangomar и Sangomar Deep) на шельфе Республики Сенегал после сообщений о намерении Лукойла приобрести эту часть. Лукойлу очень нужны новые месторождения и опыт на море.

Шутки шутками, похоже нерезы реально испугались ситуации с Навальным и возможных санкций.

Deacon, Навальный чисто кремлёвский проект типа Жирика — называется Системная оппозиция. он же дурак и клоун который в жизни ничем не управлял. Типа тёлки которую Сорос и Ко против Батьки выдвигает — тоже после школы устроилась переводчиком в соросовский фонд где и проработала до настоящего времени. Её познаний в экономике не хватит даже налоговую декларацию заполнить. Абсолютно управляемые фигуры. Неужели это не очевидно ?

ms1970.livejournal.com/59887.html — Чей проект Навальный — статейке уже почти 10 лет, но лохи до сих пор ведутся, у нас страна сказочных д… в

Максим, для нас важно то, что это может послужить поводом для усиления антироссийской риторики, оказать давление на отечественный рынок. И не важно, отравили Навального любители шпилей или он просто упоролся антидепрессантами.

Deacon, а могли и западные хозяева сделать «сакральной жертвой». Все равно он не для чего другого уже не годился. У Запада развалить РФ есть только один шанс — через развал силовых структур, но там бдят строго — вон генералов ротируют пачками. Все остальное без вариантов.

Во втором квартале 2020 года группа признала убыток от обесценения активов сегмента разведки и добычи за рубежом в сумме 39 миллиардов рублей. Из них 36 миллиардов рублей относятся к газовым проектам в Республике Узбекистан и определены на основании пересмотренной бизнес-модели, в которой учтены консервативные подходы к оценке структуры поставок газа и ценообразования

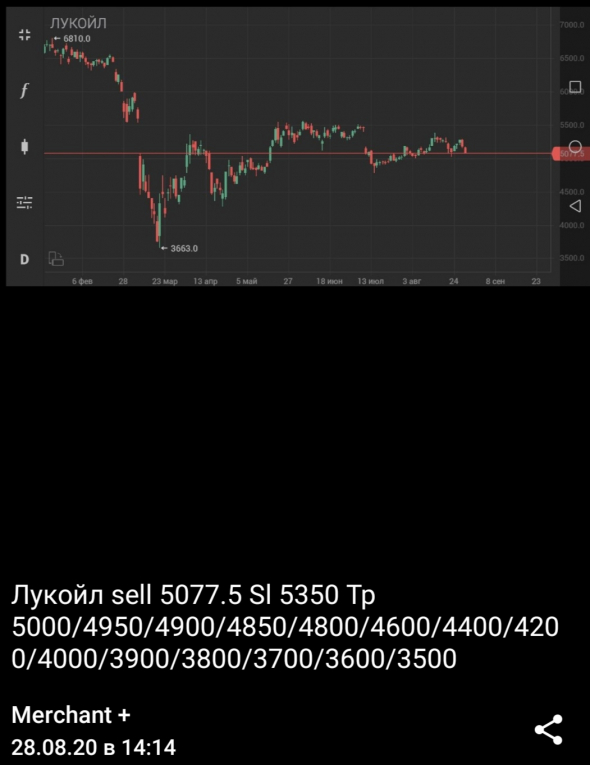

«ЛУКОЙЛ» не стоит сбрасывать со счетов. С апреля его котировки движутся в боковике, но это связано со слабой динамикой цены на нефть и сокращением продаж. В четвертом квартале совокупный спрос может увеличиться в пределах 3 млн баррелей в сутки. Драйвером роста станет повышение объемов поставок, в том числе по зарубежным проектам, после смягчения ограничений по соглашению ОПЕК+, а также еще не отыгранное удорожание нефти. Выручка по итогам года ожидается на уровне 5,11 млрд руб., EBITDA — в размере 740 млрд, прибыль — в объеме 190 млрд руб. По Р/Е на этот год компания оценена в 7,8, по Р/В — в 0,9. Это также обеспечивает ее фундаментальным драйвером роста. Долговых проблем и острой необходимости в сокращении капзатрат «ЛУКОЙЛ» не испытывает. Операционные затраты на добычу предельно низки. Дивиденды сократятся ввиду ухудшения финансовых показателей, но из-за недооцененности это не является негативом. Консенсус-прогноз по акции «ЛУКОЙЛа» предполагает цель на уровне 6800 руб.Ващенко Георгий

Мы ожидаем, что выручка снизится до 1123 млрд руб. (-33% кв/кв), отражая резкое падение цен на нефть (Urals подешевела на 29% кв/кв ) и сокращение добычи нефти компанией в России на 12% кв/кв.Атон

EBITDA, согласно прогнозу, упадет на 6% кв/кв до 142 млрд руб., а рентабельность EBITDA, как ожидается, восстановится до 13% (с 9% в 1К20), что объясняется тем, что в 1К20 на результаты оказало давление разовое отчисление в резервы в связи с переоценкой запасов. Чистая прибыль будет положительной и составит, по нашим оценкам, 20 млрд руб., отражая прибыль от курсовых разниц.

В то же время мы не видим фундаментальных причин для разворота повышательного долгосрочного тренда в акциях, поскольку мировая экономика в любом случае восстанавливается, вероятность прогресса в борьбе с COVID-19 растет, а процентные ставки сохраняются на низком уровне. Коррекции в акциях возможны, но вряд ли будут глубокими и станут благоприятными моментами для входа в бумаги.Атон

ИНТЕРФАКС — НК «ЛУКОЙЛ» (MOEX: LKOH) предупреждает о новом виде мошенничества в сети интернет с упоминанием руководства компании, а также с использованием ее фирменного стиля и логотипа.

«Так, в социальных сетях Facebook и Instagram появился ролик, в котором приводится не соответствующая действительности информация о создании „ЛУКОЙЛом“ специального инвестиционного фонда (платформы) с привлечением личных средств граждан. Видео содержит необоснованно используемые фрагменты реального телеинтервью президента ПАО „ЛУКОЙЛ“ Вагита Алекперова, а также корпоративных роликов компании», — говорится в сообщении пресс-службы НК.

«Компания не создавала каких-либо инвестплатформ для физических лиц и призывает воздерживаться от предложений об инвестировании в непроверенные фонды», — подчеркивает «ЛУКОЙЛ».