Саратовский НПЗ - сказочная нерыночная история

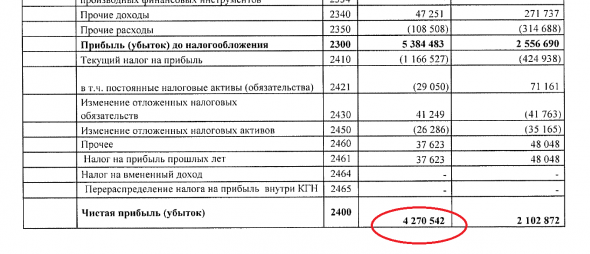

Отчет за второй квартал Саратовского НПЗ, как и первый, удивил в хорошем смысле. Чистая прибыль выросла больше чем на 100%, при том что себестоимость снизилась! Рентабельность по чистой прибыли выросла до фантастических для производственной компании 50% (у Роснефти к примеру всего 10%).

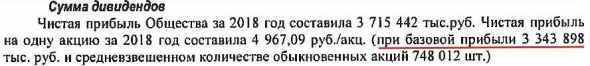

Несложно посчитать, сколько заработали дивидендов на привилегированную акцию. По уставу на них платят 10% от прибыли, всего префов 250 тысяч штук. Для расчёта дивидендов на акцию надо чистую прибыль поделить на 10 и на 250 000.

Берём ЧП в миллионах и делим на 2,5: за полгода заработали 4270/2,5 = 1708 рублей на бумагу. Это очень много, это больше, чем за весь прошлый год. Да, в этом году запланирован крупный ремонт и 4 квартал будет убыточным, но даже с учётом этого скорее всего дивиденд будет не меньше 1700.

Попробуем поразбираться, что это за аттракцион неслыханной щедрости.

Рост выручки почти на 50% при отсутствии роста себестоимости говорит о том, что операционные показатели не растут, а выручка подросла из-за расценок на работы НПЗ.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций