Авто-репост. Читать в блоге >>>

| Число акций ао | 444 793 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 177,3 млрд |

| Выручка | 638,1 млрд |

| EBITDA | 171,3 млрд |

| Прибыль | 74,3 млрд |

| Дивиденд ао | – |

| P/E | 2,4 |

| P/S | 0,3 |

| P/BV | 0,3 |

| EV/EBITDA | 4,7 |

| Див.доход ао | 0,0% |

| Русгидро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

РусГидро объявило о своих планах по капитализации долга ДГК ранее в этом году, и обмен активами с СУЭК представляется наиболее вероятным шагом, предшествующим этому. Консолидация доли структур Мельниченко в ДЭК позволит РусГидро продолжить конвертацию долга ДГК в акционерный капитал, что будет способствовать дальнейшей оптимизации дальневосточного сегмента — напомним, РусГидро и ВТБ также могут внести изменения в форвардный контракт в этом контексте. После сделки РусГидро будет обязана выставить оферту миноритариям ДЭК, поскольку ее доля превысит 90%. Хотя мы считаем успешную оптимизацию дальневосточного бизнеса долгосрочным позитивным фактором для РусГидро, на данном этапе мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на бумагу.Атон

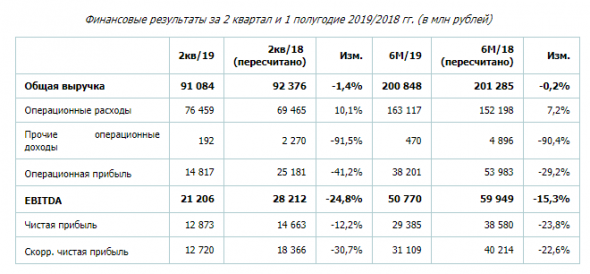

Русгидро отчиталась по МСФО за 1 полугодие 2019 года:

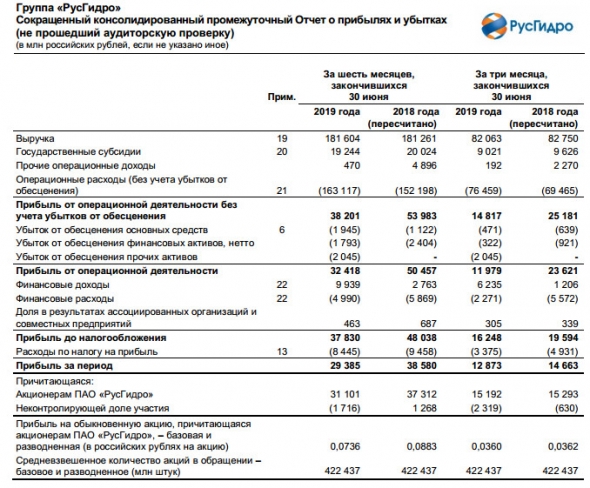

Как уже было объявлено ранее, выработка электроэнергии в отчётном периоде оказалась под давлением, снизившись на 13,1% (г/г) из-за повышенной водности в аналогичном отрезке прошлого года и ниже среднемноголетних значений на сей раз. Однако, несмотря на это, выручка компании осталась примерно на прошлогоднем уровне, благодаря росту цен на рынке на сутки вперёд (РСВ), отметившись скромным падением на символические 0,2% до 200,8 млрд рублей.

А вот операционные расходы скромничать не стали и продемонстрировали рост сразу на 7,2% до 163,1 млрд рублей, по большей части из-за заметного увеличения затрат на топливо (с 34,3 до 38,0 млрд) и покупную электроэнергию (с 20,0 до 24,6 млрд), плюс самая затратная статья «Вознаграждения работникам» выросла с 37,2 до 39,1 млрд. Как результат – падение операционной прибыли почти на 30% до 38,2 млрд рублей, показателя EBITDA на 15,3% до 50,8 млрд и чистой прибыли на четверть до 29,4 млрд.

Общая выручка в 1 полугодии сохранилась практически на уровне аналогичного периода прошлого года поскольку снижение выработки электроэнергии было компенсировано ростом цен на рынке на сутки вперед (РСВ). При этом операционные расходы компании показали рост (на 7,2%) из-за увеличения расходов на покупную электроэнергию и на топливо, а также увеличением вознаграждения персонала. Это негативно отразилось на показателе EBITDA компании, который упал. Представленные финансовые результаты в целом ожидаемы, локально драйверы для изменения курсовой стоимости акций отсутствуют. В долгосрочной перспективе бумаги компании привлекательны на фоне снижения капитальных затрат и стабильных дивидендах.Промсвязьбанк

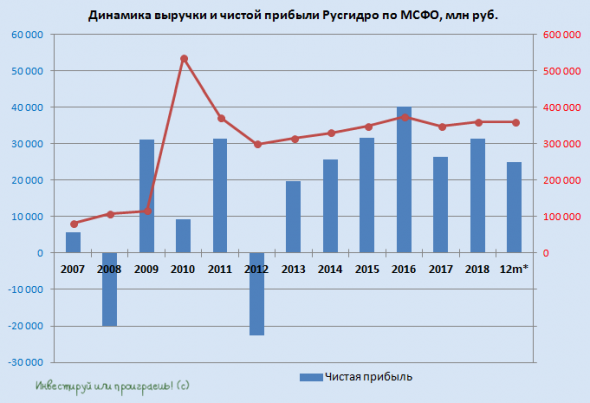

Несмотря на снижение финансовых показателей, инвесторам не следует опасаться снижения дивидендов, так как компания по новой дивидендной политике будет платить дивиденды не менее среднего за прошлые 3 года. Таким образом, по итогам 2019 года инвестор может рассчитывать на 7% дивидендной доходности в текущих котировках. Более того, в 2019 году «РусГидро» закончит активную фазу инвестиционной программы, и в 2020 году капзатраты уменьшатся на 39,9% г/г до 75,9 млрд руб. В связи с этим дивидендная доходность по итогам 2020 года может превысить 10% в текущих котировках. Таким образом, акции «РусГидро» являются привлекательными в перспективе 2 лет.Иконников Денис

Результаты мы считаем нейтральными для кейса. После дивидендной отсечки акции скорректировались на 15%, и на текущих уровнях мы считаем акции «РусГидро» интересными для долгосрочных инвестиций. В этом году мы вероятно не увидим позитивных изменений по прибыли, результат, вероятно, будет сопоставим с прошлым годом, но со следующего года мы ожидаем улучшения по прибыли и дивидендам. В этом году компания планирует завершить строительство объектов на Дальнем Востоке, пройти пик по капвложениям. Обесценения инвестиций должны существенно уменьшиться в следующие годы, что положительно повлияет на дивидендные метрики. В новые инвестиционные проекты в рамках программы модернизации мощностей заложен механизм окупаемости. Кроме того, с июля 2020 года эмитент получит долгосрочные тарифы на Дальнем Востоке, в рамках которых генкомпания сможет оставлять экономию в тарифах, что позволит улучшить рентабельность в будущем.Малых Наталия

· Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по РусГидро, которая торгуется с мультипликатором EV/EBITDA 2019П 3.3x – ниже среднего 5-летнего значения, хотя и на 20% выше аналогов (2.7x).Атон

По итогам первого квартала, инвестпрограмма на 2019 год составляла 123,4 миллиарда рублей.

Предполагаемая инвестпрограмма компании на 2020 год выросла с 72,5 миллиардов рублей до 75,9 миллиарда, на 2021 год показатель вырос с 69,9 миллиарда рублей до 72,2 миллиарда, на 2022 год — с 57,3 миллиарда рублей до 65,6 миллиарда.

Для 2023 года показатель сократился с 59,7 миллиарда рублей до 52,5 миллиардов.

источник

Мы ожидаем слабую отчетность по итогам 1П19 г. в первую очередь из-за спада выработки, который сократился на 13,1% г/г. При этом компания продолжает сталкиваться с ростом цен на уголь на Дальнем Востоке, который, по нашим оценкам, составляет 11-12% г/г.Адонин Алексей

кто скажет почему здесь пишут 69 млрд прибыль, если в отчете чп 36 млрд за 18 год?

ПАО «Федеральная гидрогенерирующая компания — РусГидро» (ИНН 2460066195) — объединяет 61 ГЭС, 2 ГАЭС, три геотермальные станции на Камчатке, Калмыцкую ВЭС, единственную в России приливную электростанцию, а также плотины Иркутской, Братской и Усть-Илимской ГЭС. Также компания является собственником 90% акций ЗАО «Международная энергетическая корпорация», совместно с ОАО «Электрические станции» реализует проект строительства каскада Верхне-Нарынских ГЭС в Киргизии. Общая установленная мощность активов компании — 38.4 ГВт. Группа «РусГидро» за 9 месяцев 2015 года снизили выработку электроэнергии на 3.5% до 83.569 млрд кВт ч по сравнению с аналогичным периодом 2014 года.

У Русгидро торгуются ADR и GDR.

1 расписка ГДР и АДР Русгидро эквивалентна 100 акциям компании.

GDR Русгидро торгуется в Лондоне (LSE)

ADR Русгидро торгуется в США на внебиржевом рынке (OTCQX)

В 2017 в капитал Русгидро зашел банк ВТБ на 55 млрд руб, а также между Русгидро и ВТБ был заключен форвардный контракт.

Русгидро платит банку на 55 млрд ВТБ ставку R=ставка ЦБ + 1,5% — дивиденды, полученные на акции.

По истечении 5 лет, Русгидро компенсирует ВТБ потери, если акции стоят меньше 1 рубля, если акции стоят дороже 1 руб, то ВТБ возвращает эту разницу Русгидро.