HeadHunter: сильные тренды выручки за 4К20, оптимистичный прогноз на 2021 г., решение о дивидендных выплатах переносится на 2К21; НЕЙТРАЛЬНО или ПОЗИТИВНО

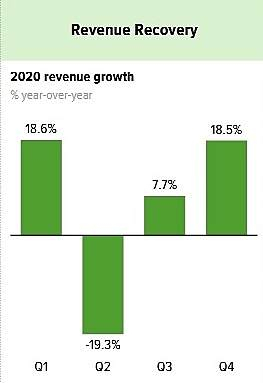

Компания HeadHunter представила финансовые результаты за 4К20, которые свидетельствуют о сильном восстановлении выручки по всем сегментам бизнеса. Выручка на уровне группы выросла на 18,6% г/г, выручка в Росси выросла на 20,1% г/г, что на 2-3% опережает наш прогноз и консенсус-прогноз рынка. В то же время скорректированная EBITDA в целом соответствует нашему прогнозу и на 2,3% опережает консенсус-прогноз, при этом более слабая в сравнении с ожиданиями рентабельность объясняется выплатой дискреционных бонусов сотрудникам. Представленный на 2021г. прогноз по росту выручки на 37-42% предусматривает потенциал повышения текущего консенсус-прогноза роста (35,8%).

В то же время перенос решения по дивидендным выплатам на 2К21 может усилить некоторые опасения инвесторов. В целом мы считаем результаты НЕЙТРАЛЬНЫМИ или ПОЗИТИВНЫМИ для акций компании.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

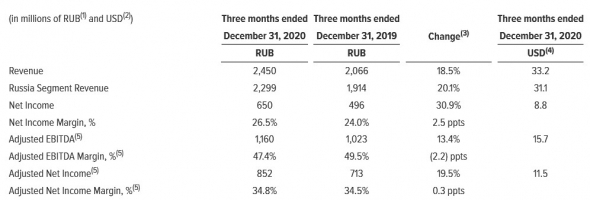

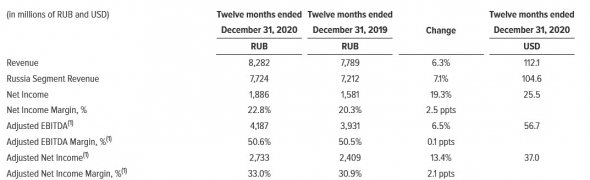

Рост выручки российских клиентов ускорился до 20% г/г с менее 10% в 3К. Рост выручки российских клиентов ускорился до 20,1% г/г в 4К20 с 9,1% в 3К, тогда как динамика выручки за пределами России оставалась в негативной зоне (она снизилась на 1,3% г/г, однако ее спад замедлился с -9% г/г в 3К20) на фоне сохранения непростой ситуации в Казахстане и Беларуси. В итоге выручка на уровне группы выросла на 18,6% г/г до 2,5 млрд руб., что на 2-3% выше нашего прогноза и консенсус-прогноза рынка. Выручка ключевых клиентов продолжала демонстрировать восстановление – она выросла на 21,8% г/г против роста на 12,3% г/г в 3К20; при этом основной вклад в рост пришелся на клиентов в Москве и Санкт-Петербурге. Выручка в сегменте малого и среднего бизнеса выросла на 20,2% г/г благодаря росту выручки этого сегмента и в регионах (+28% г/г), и в крупных городах, где ее рост возобновился, составив 15% г/г (против 0,6% в 3К20). Динамика ARPC стала сильнее в сегменте ключевых клиентов (+13,2% г/г против +2,7% в 3К20) и вернулась в зону положительных значений в сегменте малого и среднего бизнеса (+0,6% г/г против снижения на 5,2% в 3К20). Общее число платных клиентов продолжало увеличиваться – в сравнении с 4К19 эта цифра выросла примерно на 26 тыс. клиентов (+16,6% г/г). Что касается продуктовой линейки, рост всех сервисов за исключением прочих VAS сервисов ускорился в сравнении с 3К20: пакетная подписка выросла на 12,4% г/г, вертикали базы данных CV и прочих VAS сервисов выросли на 9,2-4,4%, рост выручки в вертикали вакансий ускорился до 31,7% г/г (с 10,7% в 3К20). Продуктовый микс продолжил смещаться в сторону вертикали размещения вакансий.

Скорректированная EBITDA превысила ожидания на фоне роста выручки, тогда как на рентабельность повлияли дискреционные бонусы. Скорректированная EBITDA на уровне 1,2 млрд руб. (при рентабельности на уровне 47,3%, что на 2,2 п. п. ниже г/г) в целом соответствует нашему прогнозу и на 2,3% превышает консенсус-прогноз рынка. В то же время расхождение по рентабельности с нашим прогнозом в основном объясняется выплатой дискреционных бонусов сотрудникам, чтобы компенсировать снижение бонусов в начале 2020 г. в рамках мер по сокращению затрат в ответ на пандемию. Еще один фактор давления на рентабельность связан с маркетинговыми расходами, однако это было ожидаемо, так как менеджмент сообщал об этом ранее.

Решение о дивидендных выплатах за 2020г. переносится на 2К21 и будет зависеть от динамики выручки, эпидемиологической ситуации в России и прочих факторов.

Прогноз на 2021 г. предусматривает рост выручки на 37-42% г/г. Это выше текущего консенсус-прогноза агентства BBG (+35,8% г/г) и нашего прогноза (+35,5% г/г) и предусматривает риск повышения прогнозов. Отметим, что примерно 10 п. п. ожидаемого роста придется на эффект от покупки рекрутингового сервиса Zarplata.ru; таким образом, рост органической выручки HH в 2021 г. может оцениваться на уровне 27-32%.

Итоги телефонной конференции: Компания наблюдает сильный рост выручки с начала года по всем бизнес-вертикалям – рост выручки ускоряется в месячном сопоставлении с декабря прошлого года (то есть с наиболее сильного месяца 2020 г.). Это вызвано 1) ускорением перехода МСБ к услугам онлайн-рекрутинга и 2) улучшением монетизации бизнеса в сегменте ключевых клиентов. Компания планирует повысить цены на свои продукты более чем на 10% с начала апреля.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций