❗В акциях Норникеля и Палладия огромный пузырь и могут очень сильно обвалится, более чем на 30%

❗В акциях Норникеля пузырь и могут очень сильно обвалится, они выросли с апреля 2018 года более чем на 150% в рублях, долларах и евро, и могут упасть более чем на 30 % до 12000 — 14000.

Акции Норникеля продают иностранные инвесторы Vanguard (на 31.12.2019 -4,75%), Шведский банк (-6,05% и -3,08%), BlackRock (-1,29%)

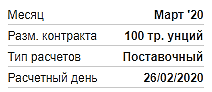

Норникель производит Никель, Медь, Платину и Палладий.

С апреля 18 года цена на никель не изменилась 13800

Цена на Медь упала на 9 % до 6250

Цена на Платину выросла всего на 7%

Цена на Палладий выросла на 115%

Рубль укрепился в доллару на 2, 5% и на 9,5 % к евро.

Сейчас акции Норникеля выглядят сильно перегретыми, вчера вечером цены на палладий и никель остановить движение наверх, и развернулись вниз, и цена на Никель упала на 3,7%, а цена на Платину упала на 2,2%. Акции Норникеля пойдут вниз, учитывая накопленную перекупленность.

Норникель ожидает в 2020 году роста добычи никеля на 2%, снижения добычи палладия, платины и меди на 2% г/г.

Мы ожидаем снижение дивидендной доходности по акциям компании до 6% годовых.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций