Российские дивиденды: Открытие сезонаВ России начинается дивидендный сезон.

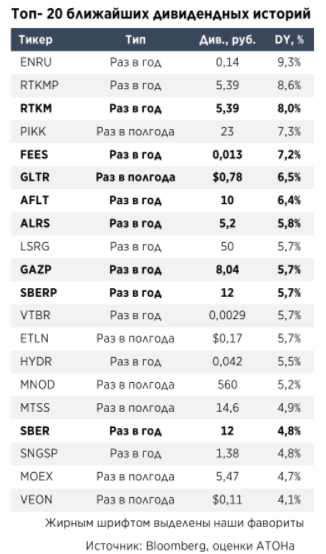

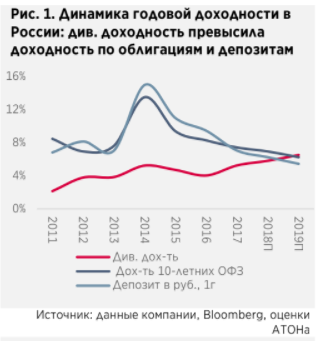

Мы проанализировали фондовый рынок в поисках ближайших наиболее привлекательных дивидендных историй. Кроме того, мы оценили, какую динамику демонстрировали акции компаний, выплачивающих дивиденды после даты закрытия реестра в прошлые периоды, и как быстро они восстанавливались после отсечки. Мы отмечаем, что интерес инвесторов к дивидендным историям постоянно растет. Это особенно видно на фоне снижения доходностей по другим финансовым инструментам в России, включая облигации и банковские депозиты. Удивительно, но российский фондовый рынок по-прежнему игнорирует тот факт, что спред между дивидендными доходностями акций и доходностями по другим инструментам (см. Рис. 1) расширяется. Мы полагаем, что эта ситуация не может длиться долгое время, и российские дивидендные акции будут существенно переоценены рынком вверх, также отразив снижение доходностей и стоимости капитала.

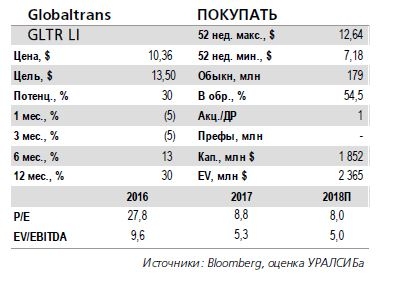

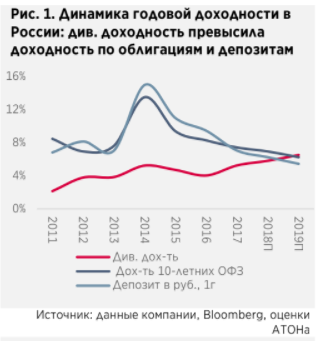

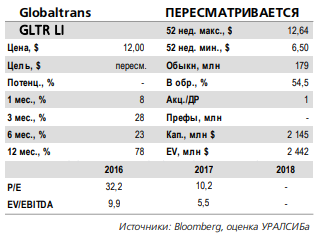

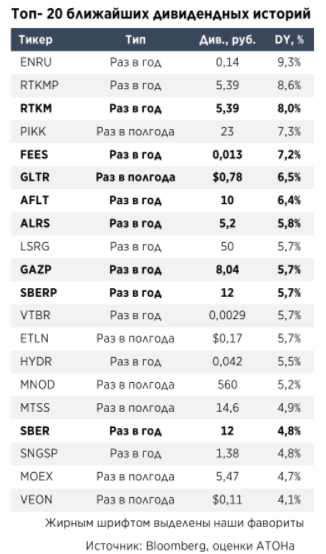

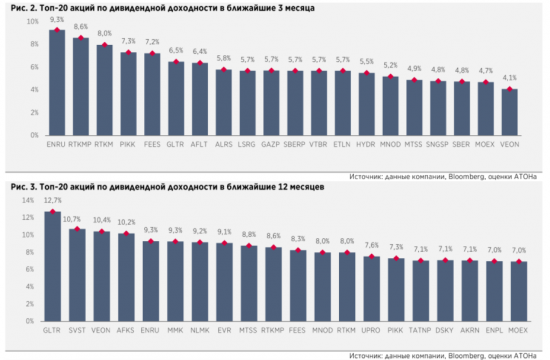

Какие компании предлагают максимальную дивидендную доходность в течение следующих трех месяцев? В апреле-июне российские компании будут рекомендовать, утверждать и выплачивать годовые и промежуточные дивиденды за 2017 год. В большинстве случаев советы директоров компаний еще не успели рекомендовать дивиденды, но мы ожидаем с относительно высокой степенью уверенности самую высокую дивидендную доходность (см. Рис. 2) от Энел Россия (9.3%), Ростелекома (обыкновенные акции – 8.0%, привилегированные – 8.6%), ФСК (7.2%), Globaltrans (6.5%), Аэрофлота (6.4%), АЛРОСА (5.8%) и Газпрома (5.7 %). Среди спекулятивных дивидендных идей, по которым нет гарантий, мы обращаем внимание инвесторов на привилегированные акции Башнефти, которые могут обеспечить дивидендную доходность 4-23% в зависимости от коэффициента выплаты (25-50% по МСФО) и чистой прибыли, и привилегированные акции Мечела (11.5%), если банки-кредиторы дадут согласие на их выплату. Однако, котировки обеих компаний могут рухнуть за несколько минут, если они не оправдают ожиданий инвесторов. Хорошим примером является Распадская, которая подешевела на 10% за один день после того, как совет директоров проголосовал против дивидендов в апреле. Недавно мы также опубликовали отдельный отчет о дивидендах МРСК за 2017 год на основе их новой дивидендной политики (Россети и дочерние компании. Новая дивидендная политика: реши задачу со «звездочкой» от 28 марта 2018 года), однако мы не включаем их в наш отчет из-за их довольно невысокой ликвидности.

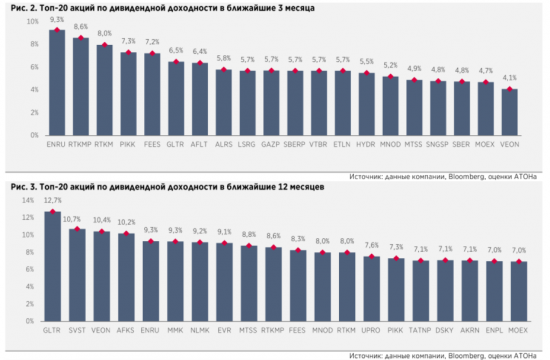

Какие компании предлагают максимальную дивидендную доходность в течение следующих 12 месяцев? Большинство компаний, ориентированных на дивиденды, выплачивают их ежеквартально или раз в полгода. Это улучшает их корпоративное управление и сглаживает волатильность акций после дивидендных отсечек (см. Рис. 3). Globaltrans возглавляет список наших самых привлекательных дивидендных историй с годовой дивидендной доходностью более 12%, при выплате дивидендов два раза в год. Акции компаний металлургического и горнодобывающего сектора также входят в число наиболее привлекательных, предлагая годовую дивидендную доходность от 8% (Норникель) до 11% (Северсталь). Другой дивидендный сегмент – госкомпании (Ростелеком, Аэрофлот, ФСК, Газпром, АЛРОСА), которые традиционно выплачивают довольно высокие дивиденды один раз в год.

Какие компании предлагают максимальную дивидендную доходность в течение следующих 12 месяцев? Большинство компаний, ориентированных на дивиденды, выплачивают их ежеквартально или раз в полгода. Это улучшает их корпоративное управление и сглаживает волатильность акций после дивидендных отсечек (см. Рис. 3). Globaltrans возглавляет список наших самых привлекательных дивидендных историй с годовой дивидендной доходностью более 12%, при выплате дивидендов два раза в год. Акции компаний металлургического и горнодобывающего сектора также входят в число наиболее привлекательных, предлагая годовую дивидендную доходность от 8% (Норникель) до 11% (Северсталь). Другой дивидендный сегмент – госкомпании (Ростелеком, Аэрофлот, ФСК, Газпром, АЛРОСА), которые традиционно выплачивают довольно высокие дивиденды один раз в год.

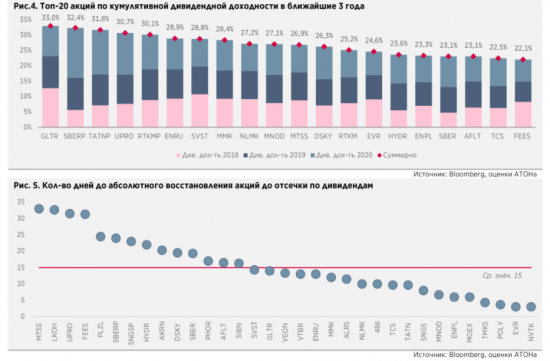

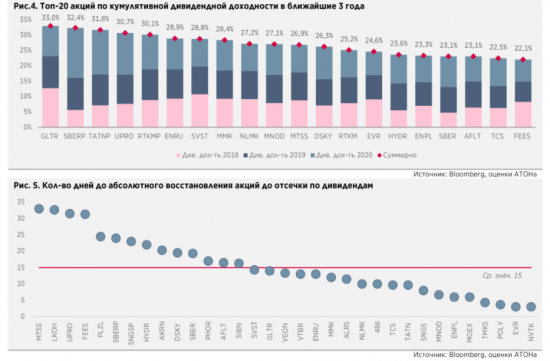

Какие компании предлагают самую высокую дивидендную доходность в течение следующих 3 лет? Многие российские компании приняли долгосрочную дивидендную политику, привязанную к их денежным потокам или размеру чистой прибыли, что позволяет строить прогнозы по долгосрочным дивидендным выплатам (Рис.4). Здесь наибольший интерес представляют компании с сильным ростом EPS и растущим коэффициентом дивидендных выплат.

В дополнение к большинству компаний, упомянутым выше, здесь мы также отмечаем привилегированные акции Сбербанка, который планирует увеличить коэффициент выплат в ближайшие годы до 50%. Мы также считаем, что ВТБ, TCS Group и привилегированные акции Мечела могут приятно удивить в долгосрочной перспективе.

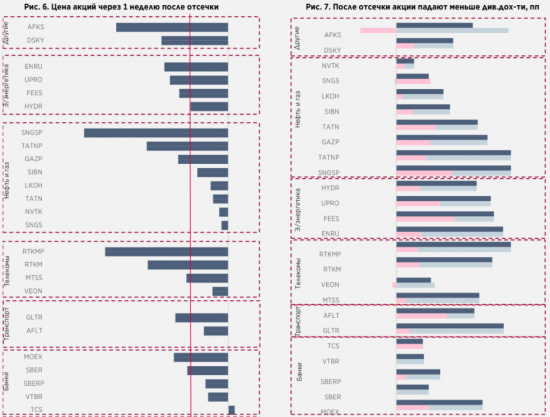

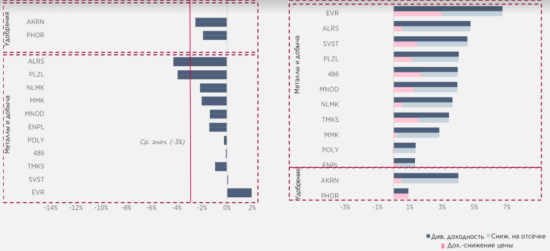

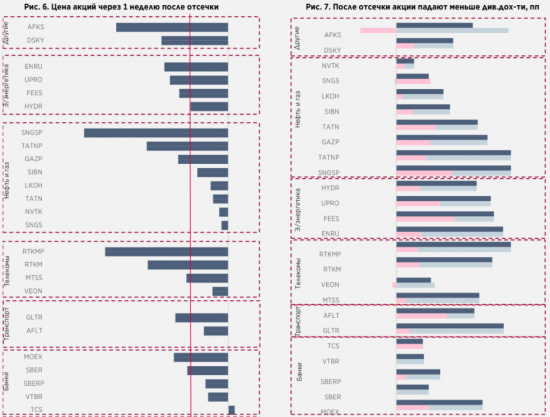

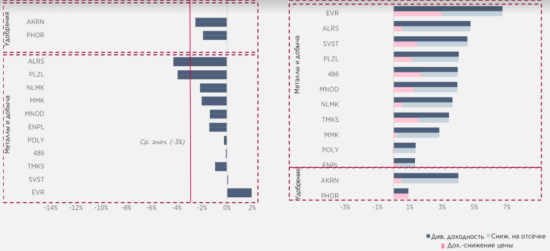

Как быстро компании восстанавливаются после даты отсечки?Мы проанализировали, как быстро акции компаний, выплачивающих дивиденды, восстанавливаются (Рис.5) после даты закрытия реестра, взяв в качестве базы для анализа их выплаты дивидендов за предыдущие три периода. В среднем для восстановления после отсечки требуется около 15 дней. Например, акции компаний металлургического сектора, которые платят дивиденды 2-4 раза в год восстанавливаются в течение следующих 5-15 дней, Сбербанк восстанавливается в течение 20 дней, а у МТС и ЛУКОЙЛА восстановление может занять более 30 дней. Мы также проанализировали, какие акции в прошлом упали меньше их дивидендной доходности после отсечки (Рис.7).

АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций