| Число акций ао | 2 375 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 317,4 млрд |

| Выручка | 173,1 млрд |

| EBITDA | 134,2 млрд |

| Прибыль | 83,5 млрд |

| Дивиденд ао | 6,32 |

| P/E | 3,8 |

| P/S | 1,8 |

| P/BV | 0,7 |

| EV/EBITDA | 2,5 |

| Див.доход ао | 4,7% |

| Совкомфлот Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Совкомфлот акции

-

Совкофлот 1 кв 2021

Совкофлот 1 кв 2021

Ничего выдающегося в отчетности нет, но и не сказал, что прямо ужас-ужас. Государство воспользовалось окном возможностей в 2-3 кв и провело IPO по максимальной оценке.

У компании два сегмента: индустриальный (шельфовые + СПГ проекты) и конвенциональный (нефтяные танкеры). Они развиваются по-разному:

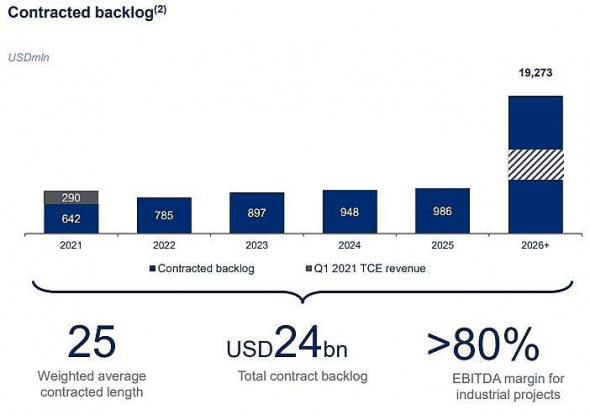

1) Индустриальный сегмент планомерно растет, в 1 кв 2021 г рост +5,8% г/г, маржинальность не падает ниже 80%. Транспортировка осуществляется по долгосрочным контрактам, выручка на 2021 г. будет свыше 900 млн долл, рост на 30% г/г, компания заработает 720 млн долл прибыли от эксплуатации судов. Всего законтрактованная выручка 24 млрд долл.

2) Конвенциональный сегмент зависит от состояния рынка и ставок. Спрос близок к доковидному уровню. Ставка на фрахт танкеров в апреле была 9 тыс долл в день при 20-летней средней в 26,5 тыс долл., что в 3 раза ниже. Но это скорее норма, чем отклонение: за последние 13 кварталов выше среднего ставка была всего 4 раза. Однако есть надежда на перелом: общемировой портфель заказа новых танкеров достиг минимума за 30 лет, верфи загружены заказами на строительство других видов судов до 2024 года. Продолжается вывод возрастных судов из эксплуатации и продажа их на лом. Это факторы в пользу роста ставок.

Совкомфлот – долгосрочная инвестидея с гарантированным ростом прибыли от индустриального сегмента и опционом на рост ставок на рынке танкерных перевозок.

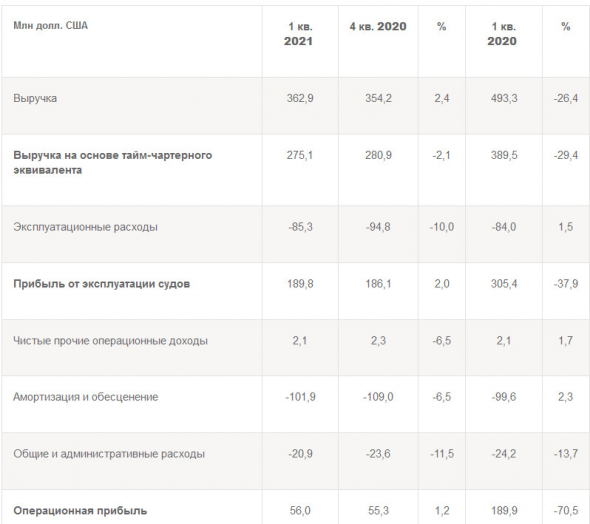

Сегодня вышли финансовые результаты Совкомфлота за 1 квартал 2021 года по МСФО.

Сегодня вышли финансовые результаты Совкомфлота за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка упала на 29.4%.

2. EBITDA упала на 46.1%.

3. Чистый убыток составил $1.7 млн по сравнению с прибылью в $116,7 млн в 1 квартале 2020.

Слабый отчет за 1 квартал вышел сегодня у Совкомфлота. А ведь как хорошо все начиналось: 07.10.2020 очень удачно прошло IPO Совкомфлота,

и бумага начала потихоньку набирать обороты. Ликвидность росла, отчет за 2020 год вышел хорошим, компании удалось показать рост выручки

и чистой прибыли. Но вот 1 квартал 2021 показал падение. В принципе, после IPO акции Совкомфлота так и не смогли вернуться к цене размещения.

Очень плохие показатели несмотря на рост индекса Мосбиржи более 10% с начала года.

Что и требовалось доказать:

Q1 NET LOSS FOR PERIOD OF $1.7 MILLION VERSUS NET PROFIT $116.1 MILLION YEAR AGO *Q1 EBITDA OF $156 MILLION VERSUS $289.6 MILLION YEAR AGO *Q1 REVENUE OF $362.9 MILLION VERSUS $493.3 MILLION YEAR AGO

Тимофей Мартынов, «В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила $14,2 млн. Резерв на обесценение в сумме $15,9 млн был начислен по 3 судам и привел к чистому убытку по группе в размере $1,7 млн», — говорится в сообщении компании.

Роман Ранний, все равно это гораздо ниже чем в 2020

Тимофей Мартынов, ясное дело!

И по котировкам видно)

Что и требовалось доказать:

Q1 NET LOSS FOR PERIOD OF $1.7 MILLION VERSUS NET PROFIT $116.1 MILLION YEAR AGO *Q1 EBITDA OF $156 MILLION VERSUS $289.6 MILLION YEAR AGO *Q1 REVENUE OF $362.9 MILLION VERSUS $493.3 MILLION YEAR AGO

Тимофей Мартынов, «В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила $14,2 млн. Резерв на обесценение в сумме $15,9 млн был начислен по 3 судам и привел к чистому убытку по группе в размере $1,7 млн», — говорится в сообщении компании.

Роман Ранний, все равно это гораздо ниже чем в 2020

Что и требовалось доказать:

Q1 NET LOSS FOR PERIOD OF $1.7 MILLION VERSUS NET PROFIT $116.1 MILLION YEAR AGO *Q1 EBITDA OF $156 MILLION VERSUS $289.6 MILLION YEAR AGO *Q1 REVENUE OF $362.9 MILLION VERSUS $493.3 MILLION YEAR AGO

Тимофей Мартынов, «В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила $14,2 млн. Резерв на обесценение в сумме $15,9 млн был начислен по 3 судам и привел к чистому убытку по группе в размере $1,7 млн», — говорится в сообщении компании.

Что и требовалось доказать:

Что и требовалось доказать:

Q1 NET LOSS FOR PERIOD OF $1.7 MILLION VERSUS NET PROFIT $116.1 MILLION YEAR AGO *Q1 EBITDA OF $156 MILLION VERSUS $289.6 MILLION YEAR AGO *Q1 REVENUE OF $362.9 MILLION VERSUS $493.3 MILLION YEAR AGO Убыток Совкомфлот 1 кв МСФО против прибыли годом ранее

Убыток Совкомфлот 1 кв МСФО против прибыли годом ранее- За три месяца 2021 года выручка группы СКФ в тайм-чартерном эквиваленте (ТЧЭ) сократилась по сравнению с аналогичным периодом предыдущего года на 29,4% и составила 275,1 млн долл. США, показатель EBITDA уменьшился на 46,1% до 156,0 млн долл. США. Динамика показателей индустриальных сегментов стабильно положительная, тогда как показатели конвенциональных сегментов остаются под влиянием сложной конъюнктуры, сложившийся на спотовом рынке перевозки нефти и нефтепродуктов.

- В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила 14,2 млн долл. США. Резерв на обесценение в сумме 15,9 млн долл. США был начислен по 3 судам и привел к чистому убытку по Группе в размере 1,7 млн долл. США.

- Портфель долгосрочных индустриальных контрактов — бизнес-сегменты транспортировки сжиженного газа и обслуживания шельфовых проектов челночными танкерами ледового класса и ледокольными судами снабжения — обеспечивает группе СКФ устойчивый долгосрочный операционный денежный поток с фиксированной доходностью. Доля выручки в ТЧЭ от индустриальных сегментов достигла 66% от общего объема выручки компании в ТЧЭ в первом квартале 2021 года.

- Объем выручки в индустриальных сегментах по итогам первого квартала 2021 года составил 182,7 млн долл. США, что позволило нарастить общий объем выручки в ТЧЭ на 5,8% по сравнению с предыдущим годом и на 1,6% по сравнению с четвертым кварталом 2020 года. Рост выручки в индустриальных сегментах обусловлен вводом в эксплуатацию в январе 2021 года нового газовоза, отфрахтованного в рамках долгосрочного контракта концерну Shell.

- Прибыль от эксплуатации судов в индустриальных сегментах за первый квартал 2021 года(i) выросла на 5,5% по сравнению с аналогичным периодом 2020 года и на 7,0% по сравнению с предыдущим кварталом и составила 151,8 млн долл. США.

- По состоянию на 31 марта 2021 года общий объем законтрактованной будущей выручки(ii) СКФ, включая долю выручки от участия в совместных предприятиях, составил 24 млрд долл. США. Объем выручки, законтрактованной на 2021 год, превысил 900 млн долл. США.

источник

Авто-репост. Читать в блоге >>>

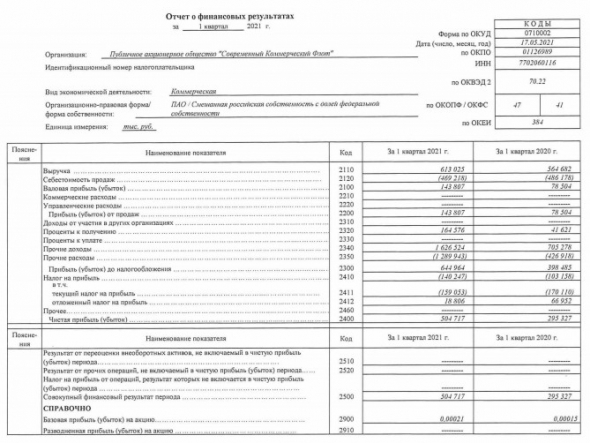

Прибыль Совкомфлот 1 кв РСБУ +71%

Прибыль Совкомфлот 1 кв РСБУ +71%

Прибыль Совкомфлот 1 кв РСБУ составила 504,7 млн руб

отчет

Авто-репост. Читать в блоге >>>

РДВ разгоняет FLOT, но что-то пока не видно наплыва покупателей)

Danko2050, да, идет разгон.

Arslan,

Маршрут СКФ: 89руб.- див/отсечка — див/гэп — 70руб — канал70/75руб — Ожидание МСФО за 2021 на предмет ОПЕРАЦИОННОЙ прибыли — Видим падение ОП и рост NetDebt/EBITDA — болтаемся в боковике и ждём, когда Новатек раскачает эту посудину.

ps.Если вся надежда на Новатек, то можно продать плохую компанию совкомфлот и купить хорошую компанию Новатек.

4Give,

89 — 104(к дивам) — 88 (див-гэп) ___---

Митя Ф., Глупости. Проблема этой неплохой компании в том, что разместили её по крайне завышенным ценам.А проблема тех, кто купил в том, что финансовую отчетность надо читать не за один год, а за несколько. После отсечки идем на 75 р. А 7,45% ДД-это в качестве извинения от компании за наеб---лово и расчет на то, что кто не читает отчётности, проглотят эту пилюлю и не побегут из бумаги. Финансовый отчет за 1 квартал 21 не торопятся предосталять-будет жопа.

РДВ разгоняет FLOT, но что-то пока не видно наплыва покупателей)

Danko2050, да, идет разгон.

Arslan,

Маршрут СКФ: 89руб.- див/отсечка — див/гэп — 70руб — канал70/75руб — Ожидание МСФО за 2021 на предмет ОПЕРАЦИОННОЙ прибыли — Видим падение ОП и рост NetDebt/EBITDA — болтаемся в боковике и ждём, когда Новатек раскачает эту посудину.

ps.Если вся надежда на Новатек, то можно продать плохую компанию совкомфлот и купить хорошую компанию Новатек.

4Give,

89 — 104(к дивам) — 88 (див-гэп) ___---

РДВ разгоняет FLOT, но что-то пока не видно наплыва покупателей)

Danko2050, да, идет разгон.

Arslan,

Маршрут СКФ: 89руб.- див/отсечка — див/гэп — 70руб — канал70/75руб — Ожидание МСФО за 2021 на предмет ОПЕРАЦИОННОЙ прибыли — Видим падение ОП и рост NetDebt/EBITDA — болтаемся в боковике и ждём, когда Новатек раскачает эту посудину.

ps.Если вся надежда на Новатек, то можно продать плохую компанию совкомфлот и купить хорошую компанию Новатек.

4Give, а при чем тут Новатек, когда у совки скоро дивы, и по сегодняшней цене ДД — 7,45%?

РДВ разгоняет FLOT, но что-то пока не видно наплыва покупателей)

Danko2050, да, идет разгон.

Arslan,

Маршрут СКФ: 89руб.- див/отсечка — див/гэп — 70руб — канал70/75руб — Ожидание МСФО за 2021 на предмет ОПЕРАЦИОННОЙ прибыли — Видим падение ОП и рост NetDebt/EBITDA — болтаемся в боковике и ждём, когда Новатек раскачает эту посудину.

ps.Если вся надежда на Новатек, то можно продать плохую компанию совкомфлот и купить хорошую компанию Новатек.

По мне, так покупка Совкомфлота на долгосрок — это ставка на рост экспорта СПГ, относительно дешёвая альтернатива дорогому Новатэку (его тоже обязательно держать в портфеле, если веришь в кратный рост рынка СПГ на горизонте 5-10 лет). Альтернатива в том смысле, что оба бизнеса будут расти на одних и тех же основаниях (темпы роста у Совкомфлота ожидаются, видимо, не такие резвые, поэтому он и дёшев). Я по 90 рублей набрала часть позиции, после див. гэпа, видимо, подберу ещё (если опустится до 80), и дальше буду подбирать при каждом снижении на 10 рублей.

По мне, так покупка Совкомфлота на долгосрок — это ставка на рост экспорта СПГ, относительно дешёвая альтернатива дорогому Новатэку (его тоже обязательно держать в портфеле, если веришь в кратный рост рынка СПГ на горизонте 5-10 лет). Альтернатива в том смысле, что оба бизнеса будут расти на одних и тех же основаниях (темпы роста у Совкомфлота ожидаются, видимо, не такие резвые, поэтому он и дёшев). Я по 90 рублей набрала часть позиции, после див. гэпа, видимо, подберу ещё (если опустится до 80), и дальше буду подбирать при каждом снижении на 10 рублей.

Совкомфлот загнали в угол

Недавнее IPO компании порядком расстроило инвесторов. Акции с начала торгов перешли к падению со 105 и вплоть до 90 рублей, где встретили поддержку со стороны маркетмейкера. Перед IPO я разбирал компанию и говорил о том, что финансовые показатели явно разогнали перед размещением. К слову, я отказался от инвестирования в нее и не прогадал. Теперь давайте разбираться в текущем положении дел.

Выручка компании в тайм-чартерном эквиваленте (ТЧЭ) выросла на 6,7% за год до $1,4 млрд. Индустриальный сегмент бизнеса продолжает развиваться, а результаты работы в первой половине года дали положительный эффект. Мировая потребность в СПГ и его транспортировке растет, давая нам возможность спрогнозировать дальнейший рост результатов.

Прямые операционные расходы увеличились незначительно, а вот убыток от курсовых разниц в $20,7 млн негативно повлиял на прибыль, хоть и не критично. Чистая прибыль за 2020 год выросла на 18,4% до $266,9 млн.

Чистый долг компании за отчетный период сократился до $2,4 млрд, но все еще остается на высоком уровне, NetDebt/EBITDA = 2,6x. Но даже это не останавливает руководство от выплаты обещанных дивидендов. Доходность по году составит 7,4%, что является высоким результатом.

Совкомфлот является уникальной компанией. Имеет стабильные финансовые результаты и большой, востребованный флот судов. С IPO я не стал покупать компанию, но после коррекции начал присматриваться к акциям. На 90 рублей четко прослеживается плита поддержки, в которой засел маркетмейкер и покупатели. На отскоках я уже присмотрю к покупкам, но пока еще об этом говорить рано.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — еще больше разборов и идей

Авто-репост. Читать в блоге >>>

Владимир Литвинов, Владимир, добрый день.Мне кажется, что Вы просто смОтрите на график цены СКФ-и он Вам нравится.А Вы не смотрИте на то, что выше 93 рублей(закрасьте его краской-это можно с СКФ, это не кусок фундаментальной истории закрасится-это всего лишь утопия, фантазия организаторов Ipo). Представьте, что разместились по 91-93, и сразу уйдут мысли, о скорой прогулке на 100-110.На 90 может сидеть, кто угодно-в частности, тот, кто не успел скинуть позицию на деь, следующий после IPO.Чтобы поддержать Ваш позитив и развеять мой негатив по данной компании, не могли бы Вы прокомментировать следующий финансовый отчет:

«Несмотря на отличную прибыль и рекордную годовую EBITDA, результаты 4го квартала 2020г.эйфории не вызывают:

— выручка значительно снизилась;

— EBITDA упала на 40% и вернулась в 2018 год».

Вы, как инвестор с опытом должны знать, что рассмотреть финансовый отчёт за полный 2020 год данной компании-это от лукавого.У СКФ надо ОБЯЗАТЕЛЬНО сравнить первые два (халявных)квартала с 3м и 4м.Страна должна знать своих героев.На чём будем закрывать гэп после столь щедрых дивидендах?

Может у вас есть данные по 1 кв. 2021(по месяцам).

Своё мнение я высказал несколькими постами ниже.

На мой взгляд, эту компанию можно рассматривать только, как историю роста, с прицелом на ВОЗМОЖНУЮ прибыль от перевозок СПГ(как ни смешно звучит-компания роста по отношению к такому государственному монстру, как СКФ).В таком случае ни мульты, ни мсфо, ни дивы нас, вообще, не должны интересовать.Но у такой кривой истории роста цена должна быть не более 75 руб.

Кстати, ВТБ, которую, как Вы написали:«укусил Костин»ведет себя в разЫ адекватнее-(2019-Базель 3),(2020 Covid)-инвесторы(включая минфин)-часть бизнеса, должны понимать, что у компании проблемы, поэтому в долги для дивов не полезем.

Спасибо.

4Give, Папу постов назад выговорили, что красная цена 60 рублей, сейчас уже 75. Переоценка однако, через полгода за 90 уже не купите. Компания в индекс вошла, инвестфонды бабла подкинут и полетит родная за сотку и выше

Совкомфлот - факторы роста и падения акций

- Среднее значение стоимости фрахта за 20 лет = $26,400. Сокращение заказов на новые суда в мире и очень низкая цена фрахта (<$10,000 в 1 кв.2021) может в перспективе повысить тариф (22.07.2021)

- Больше половины выручки приходится на т.н."индустриальный" сегмент, ставки фрахта которого не зависят от рыночных цен, а контрактуются на длительный период под определенного заказчика. Контракты на 25 лет, текущий объем контрактов $24млрд. Ожидается, что доля сегмента к 2025 году составит 70% (21.09.2021)

- Ожидается рост существенный законтрактованной выручки с 2023 года. (25.11.2021)

- В 2023 году ставки фрахта танкеров Aframax остаются на уровне около $50к в день, что существенно выше средних значений, и позволяет генерировать высокую прибыль и денежные потоки (скорр. прибыль на акцию в 1П составила 18 руб, а потенциальный дивиденд за полугодие = 9 руб на акцию) (04.09.2023)

- У компании большая материальная капитальная база (суда) и как следствие, высокая амортизация (25.11.2021)

- Рынок в 2023 году может заложить в оценку высокие ставки фрахта, которые в будущем когда-то нормализуются, и результаты резко упадут. (04.09.2023)

- Если СВО закончится, то для перевозки станет доступно больше танкеров, акции Совкомфлота могут упасть до 60-70 руб (20.11.2023)

Совкомфлот - описание компании

Совкомфлот — транспортная компания.146 судов (>половины — ледового класса)

Компания строит 15 газовозов, 14 из которых 50/50 совместно с Новатэком.

Клиенты: Газпром, Exxon, RoyalDutchShell, Новатэк, Лукойл.

>1/2 выручки — от иностранных компаний

1/3 выручки — обслуживание морского шельфа

1/3 выручки — сырая нефть

1/3 выручки — газ и нефтепродукты

в т.ч.транспортировка СПГ

Доля долгосрочных контрактов = 54%

Сумма контрактов = $20 млрд, средний срок = 23 года

Информация по ставкам фрахта: https://sin.clarksons.net/

IPO прошло в начале октября 2020 года по цене 105 руб за акцию.

Число акций размещено: 408,296,691

Первый день торгов — 7 октября 2020 года.

Капитализация по цене размещения = 250 млрд руб или $3,2 млрд

Free Float составил 17,2%.

Привлечено $550 млн

Розничные инвесторы обеспечили 15% спроса

Якорные инвесторы: РФПИ и др суверенные фонды

Аллокация = 100% (дали купить всем желающим)

Из 655 млн акций выкуплено всего 408 млн, или 62%, остальное на себя взяли андеррайтеры (VTB, SBER, CITI, JPM, BOFA).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций