ИНТЕРФАКС — Индексный провайдер FTSE включил «Совкомфлот» (MOEX: FLOT) в свои индексы для России по итогам июньского промежуточного пересмотра индексов, сообщается в обзоре главного стратега «ВТБ Капитала» по рынку акций Ильи Питерского.

По оценкам эксперта, пассивный приток капитала в акции компании составит порядка $15 млн

Все изменения вступят в силу 18 июня после закрытия торгов.

| Число акций ао | 2 375 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 314,2 млрд |

| Выручка | 173,1 млрд |

| EBITDA | 134,2 млрд |

| Прибыль | 83,5 млрд |

| Дивиденд ао | 6,32 |

| P/E | 3,8 |

| P/S | 1,8 |

| P/BV | 0,7 |

| EV/EBITDA | 2,5 |

| Див.доход ао | 4,8% |

| Совкомфлот Календарь Акционеров | |

| 24/05 Отчет МСФО за 1кв 2024 год | |

| Прошедшие события Добавить событие | |

Совкомфлот акции

132.28₽ -1.2%

-

В чате совка такая же «активность» как и волатильность данной бумажки.Когда уже обьявите дивенды и придатите старт к отметке 110 рублей? ну ладно хотя бы к цене IPO )Всем добра

Сергей, так уже объявили вроде

Мне вот брокер прислал на емайл

Референс КД по ценной бумаге: 593809

Номер государственной регистрации выпуска: 1-01-10613-A

Размер дохода на одну ценную бумагу в валюте платежа: 6.67

Валюта платежа: RUB

Дата закрытия (фиксации) реестра: 05.07.2021

Дата начала выплат: 19.07.2021

за 12 месяцев 2020 г.

Услуги транспортных компаний пользуются повышенным спросом - Финам

Услуги транспортных компаний пользуются повышенным спросом - Финам

Аналитики «ФИНАМа» провели исследование промышленного сектора.

На рынке морских контейнерных перевозок со второго полугодия 2020 года наблюдается бурный рост. Причиной этого стал возникший на фоне оживления экономики после коронакризиса дефицит контейнеров в Китае вследствие замедления их возврата из США и Европы. В результате ставки фрахта в апреле взлетели до 13-летнего максимума. Дополнительное воздействие на рынок оказала и недельная блокада Суэцкого канала в конце марта контейнеровозом Ever Given компании Evergreen. Спрос на контейнеры отразился на росте доходов не только морских, но и железнодорожных контейнерных перевозчиков.

Рост рынка железнодорожных перевозок контейнеров в России по итогам первого квартала 2021 года составил 14,8% относительно аналогичного периода прошлого года. Это обусловлено высокой базой второй половины 2020 года, когда на фоне ограничений и изменений цепочек поставок на железные дороги переключились объемы, ранее перевозимые другими видами транспорта.

В логистической сфере на сегодняшний день отмечается ускорение процессов трансформации. Крупнейшие представители индустрии активно внедряют новые IТ-технологии в свою логистику, развиваются в сфере роботизации. Значительное влияние на бизнес-процессы оказывает ускоренный рост рынка электронной коммерции, который сформировался за счет увеличения онлайн-продаж и количества стран-поставщиков.

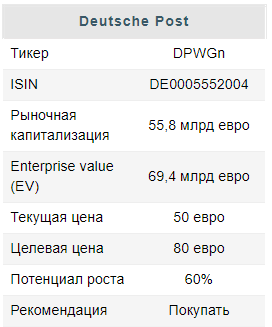

Для вложения в отрасль мы рекомендуем к покупке акцииDeutsche Post — ведущей мировой логистической и почтовой компании, которая предлагает комплексное портфолио логистических продуктов и решений: внутреннюю и международную доставку грузов, экспресс-доставку, грузоперевозки, а также услуги по электронной коммерции и управлению цепочками поставок.

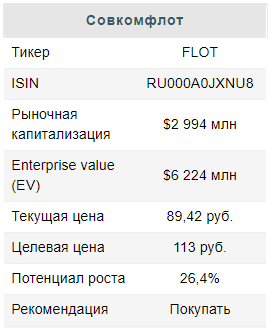

Совкомфлот" — крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов. В числе клиентов компании крупнейшие представители нефтегазовой отрасли «Газпром», «ЛУКОЙЛ», «НОВАТЭК», Royal Dutch Shell, ExxonMobil, Chevron и др.

Компания проявила высокую устойчивость к кризису, и ей удалось не только избежать убытков, но и существенно улучшить финансовые показатели по итогам 2020 года чистая прибыль подскочила на 18,4% г/г до $266,9 млн. У «Совкомфлота» выгодный для акционеров подход к начислению дивидендов и, с учетом высоких финансовых показателей, за 2020 года компания направит на дивидендные выплаты 15,8 млрд рублей или 6,67 руб. на акцию с доходностью 7,46%.

ГК «Финам»

Мы рекомендуем «покупать» акции «Совкомфлота» с целевой ценой 113 руб. за акцию, что предполагает потенциал роста на 26,4% от текущего ценового уровня.

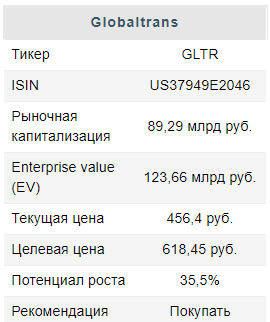

Globaltrans — это российская частная железнодорожная транспортная компания, функционирующая в отрасли перевозки грузов в России и странах СНГ. Акции компании торгуются на LSE, а также Московской бирже. Компания является одним из ведущих игроков на российском рынке грузовых железнодорожных перевозок, а ее клиентская база насчитывает свыше 500 предприятий, включая таких лидеров российской экономики, как «Роснефть», «Газпром нефть», «Северсталь», «ММК», «ТМК», «ЧТПЗ» и др.

У Globaltrans большой и диверсифицированный парк вагонов, который насчитывает 71 688 единиц техники, с фокусом на универсальные полувагоны и цистерны. Средний возраст парка на конец 2020 года составлял 12,4 года. Коэффициент порожнего пробега в сегменте полувагонов у компании составляет 45% и является одним из самых низких в отрасли, несмотря на значительную волатильность грузопотоков и маршрутов клиентов, вызванную ограничениями в связи с COVID-19.

Мы рекомендуем «покупать» акции Globaltrans с целевой ценой 618,45 руб. за акцию, что предполагает потенциал роста на 35,5% от текущего ценового уровня.

Авто-репост. Читать в блоге >>>

«Совкомфлот» отчитался по МСФО за 1 кв 2021

«Совкомфлот» отчитался по МСФО за 1 кв 2021

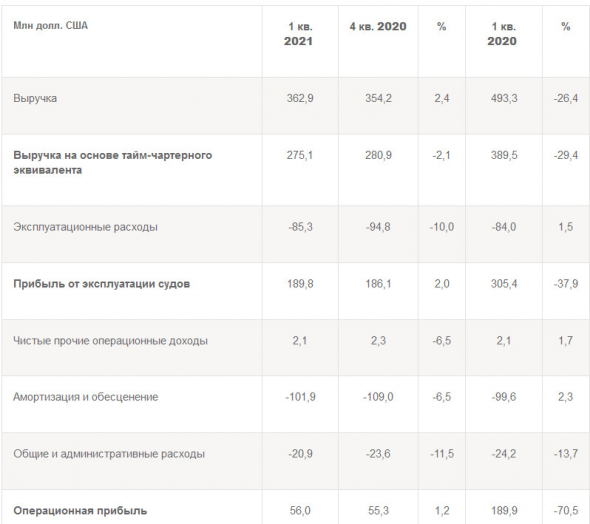

Выручка сократилась на 26,4% до $362,9 млн. против $493,3 млн. годом ранее… В 2021 году результаты ухудшились из-за упавших обратно тарифов.

Дело в том, что в 2020 году фрахта была намного выше своих средних значений, в том числе из-за «плавающих хранилищ» при избытке предложения нефти

Показатель EBITDA уменьшился на 46,1% до $156,0 млн.

Эксплуатационные расходы увеличились на 1,5% до $85,3 млн

Операционная прибыль сократилась на 70,5% до $56 млн Прибыль до налогообложения снизилась на 93,5% до $8 млн

Cкорректированная на сумму обесценения судов чистая прибыль составила $14,2 млн.

Резерв на обесценение в сумме $15,9 млн долл. США был начислен по 3 судам и привел к чистому убытку по Группе в размере $1,7 млн., против прибыли $116,1 млн. в предыдущем году.

Реализация арктических нефтегазовых проектов и наращивание объемов перевозки по Севморпути улучшит финансовый и операционный профиль «Совкомфлота» в среднесрочной перспективе. До настоящего времени навигация продолжалась по 8 мес. в году, а теперь, с привлечением ледоколов, будет круглогодичной, что положительно скажется на показателях компании.

Восстановление спроса на нефть позволит улучшить финансовые показатели Совкомфлота - Финам

Восстановление спроса на нефть позволит улучшить финансовые показатели Совкомфлота - Финам

Крупнейшая судоходная группа компаний в России Совкомфлот, акции которой находятся у нас в покрытии, представила сегодня свои финансовые результаты по МСФО за первый квартал. Выручка в тайм-чартерном эквиваленте (ТЧЭ) в отчетном периоде сократилась на 29,4% г/г и составила $275,1 млн, а показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) уменьшился на 46,1% г/г до $156 млн. Чистый убыток составил $1,7 млн против прибыли в размере $116,7 млн за аналогичный период годом ранее.

Глобальное снижение спроса на нефть и нефтепродукты в 1К 2021 относительно 1К 2020 из-за пандемии коронавируса оказывало значительное давление на мировой рынок морских перевозок, что повлияло на уровень спотовых ставок на танкеры. Общемировой портфель заказа новых танкеров в настоящий момент достиг минимальных за последние 30 лет значений, в то время как верфи загружены заказами на строительство других видов судов до 2024 года.

Тем не менее, Совкомфлот оптимистично оценивает перспективы восстановления уровня фрахтовых ставок, рассчитывая на улучшение рыночной конъюнктуры при увеличении объемов производства нефтепродуктов и восстановлении прежних объемов добычи и транспортировки нефти.

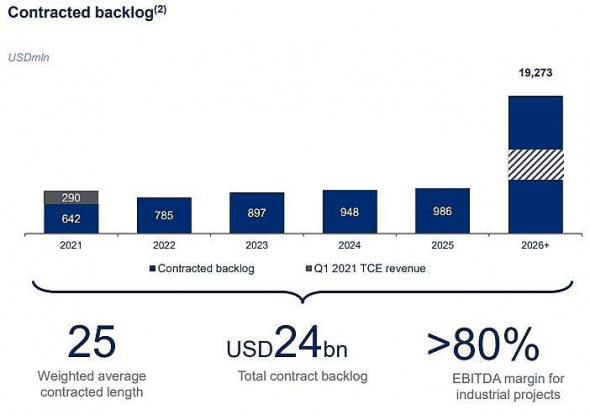

Компания продолжила расширять портфель долгосрочных контрактов, предусматривающих транспортировку сжиженного газа газовозами СПГ и СНГ, а также транспортно-логистическое обслуживание шельфовых проектов челночными танкерами ледового класса и ледокольными судами снабжения, в том числе в сложных климатических и ледовых условиях. Отметим, что в январе-марте в состав флота компании был принят один газовоз типоразмера «Атлантикмакс» грузовместимостью 174 тыс. куб. м., и по состоянию на 31 марта 2021 года в индустриальных сегментах по долгосрочным контрактам эксплуатировались 45 судов. При этом общий объем законтрактованной будущей выручки Совкомфлота, включая долю выручки от участия в совместных предприятиях, составляет $24 млрд, а объем законтрактованной выручки на 2021 год превысил $900 млн.

Совет директоров рекомендовал годовому общему собранию акционеров компании выплатить дивиденды по результатам 2020 года на общую сумму 15,8 млрд руб. или 6,67 руб. на одну акцию, с доходностью 7,49%.

Несмотря на слабые результаты компании за первый квартал, по итогам года ожидается чистая прибыль в размере $14 млрд, и восстановление спроса на нефть и нефтепродукты позволит улучшить финансовые показатели Совкомфлота.

Мы сохраняем рекомендацию «Покупать» по бумагам Совкомфлота с целевой ценой 113 руб. за акцию и ожидаем, что к концу 2021 года они принесут доходность порядка 27%.

Пырьева Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>> Отчитался Совкомфлот, российский шиппер не так давно вышедший на наIPO. Коротко (показатели в баксах):

Отчитался Совкомфлот, российский шиппер не так давно вышедший на наIPO. Коротко (показатели в баксах):

— выручка упала на 26.4% г/г до 363 млн долларов;

— EBITDA упала на 46% гЭг до 156 млн долларов;

— получен убыток 1.7 млн долларов против прибыли в 116 годом ранее.

Долг 2.5 млрд, ND/EBITDA > 3, ставки на фрахт немного разворачиваются, но капитализация в 2.8 млрд долларов, на мой взгляд, слегка оптимистична. IPO вышло удачное для компании, но неудачное для тех, кто в нем участвовал (на пике цен на фрахт за танкер). Акции Совкомфлота недооцененны по сравнению с мировыми конкурентами - Промсвязьбанк

Акции Совкомфлота недооцененны по сравнению с мировыми конкурентами - Промсвязьбанк

Финансовые результаты «Совкомфлота» за 1 кв. 2021 года снизились и в квартальном, и в годовом сопоставлении. Основным фактором ухудшения показателей стала неблагоприятная экономическая конъюнктура, сложившаяся в конвенциональном сегменте (перевозка нефти и нефтепродуктов), при этом индустриальный сегмент (перевозка СПГ и обслуживания шельфовых проектов) показал ожидаемый рост.

Снижение финансовых показателей в 1 кв. 2021 года объясняется также сильной базой 2020 года, когда цены на энергоносители резко снизились, и ставки фрахта на танкеры показывали взрывной рост. По мере реализации сделки ОПЕК+ и восстановления мировой экономики от пандемии, цены на нефть постепенно восстанавливались, а ставки морского фрахта снижались. В то же время мировой спрос на энергоносители остается слабым, что оказывает давление на рынок танкерного фрахта.

Выручка Совкомфлота на основе тайм-чартерного эквивалента (ТЧЭ) по итогам 1 кв. 2021 года по МСФО сократилась на 29,4% г/г, до 275,1 млн долл. Выручка от индустриального сегмента (66% от выручки по ТЧЭ) составила 182,7 млн долл. (+5,8% г/г и +1,6% кв/кв). Данный сегмент показал рост за счет ввода в эксплуатацию нового газовоза. При этом объем законтрактованной выручки на 2021 год по данному сегменту составляет 900 млн долл.

Авто-репост. Читать в блоге >>>

ВЗГЛЯД: ПСБ рекомендует покупать акции Совкомфлота с прогнозной ценой 127 руб

Совкофлот 1 кв 2021

Совкофлот 1 кв 2021

Ничего выдающегося в отчетности нет, но и не сказал, что прямо ужас-ужас. Государство воспользовалось окном возможностей в 2-3 кв и провело IPO по максимальной оценке.

У компании два сегмента: индустриальный (шельфовые + СПГ проекты) и конвенциональный (нефтяные танкеры). Они развиваются по-разному:

1) Индустриальный сегмент планомерно растет, в 1 кв 2021 г рост +5,8% г/г, маржинальность не падает ниже 80%. Транспортировка осуществляется по долгосрочным контрактам, выручка на 2021 г. будет свыше 900 млн долл, рост на 30% г/г, компания заработает 720 млн долл прибыли от эксплуатации судов. Всего законтрактованная выручка 24 млрд долл.

2) Конвенциональный сегмент зависит от состояния рынка и ставок. Спрос близок к доковидному уровню. Ставка на фрахт танкеров в апреле была 9 тыс долл в день при 20-летней средней в 26,5 тыс долл., что в 3 раза ниже. Но это скорее норма, чем отклонение: за последние 13 кварталов выше среднего ставка была всего 4 раза. Однако есть надежда на перелом: общемировой портфель заказа новых танкеров достиг минимума за 30 лет, верфи загружены заказами на строительство других видов судов до 2024 года. Продолжается вывод возрастных судов из эксплуатации и продажа их на лом. Это факторы в пользу роста ставок.

Совкомфлот – долгосрочная инвестидея с гарантированным ростом прибыли от индустриального сегмента и опционом на рост ставок на рынке танкерных перевозок.

Сегодня вышли финансовые результаты Совкомфлота за 1 квартал 2021 года по МСФО.

Сегодня вышли финансовые результаты Совкомфлота за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка упала на 29.4%.

2. EBITDA упала на 46.1%.

3. Чистый убыток составил $1.7 млн по сравнению с прибылью в $116,7 млн в 1 квартале 2020.

Слабый отчет за 1 квартал вышел сегодня у Совкомфлота. А ведь как хорошо все начиналось: 07.10.2020 очень удачно прошло IPO Совкомфлота,

и бумага начала потихоньку набирать обороты. Ликвидность росла, отчет за 2020 год вышел хорошим, компании удалось показать рост выручки

и чистой прибыли. Но вот 1 квартал 2021 показал падение. В принципе, после IPO акции Совкомфлота так и не смогли вернуться к цене размещения.

Очень плохие показатели несмотря на рост индекса Мосбиржи более 10% с начала года.

Что и требовалось доказать:

Q1 NET LOSS FOR PERIOD OF $1.7 MILLION VERSUS NET PROFIT $116.1 MILLION YEAR AGO *Q1 EBITDA OF $156 MILLION VERSUS $289.6 MILLION YEAR AGO *Q1 REVENUE OF $362.9 MILLION VERSUS $493.3 MILLION YEAR AGO

Тимофей Мартынов, «В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила $14,2 млн. Резерв на обесценение в сумме $15,9 млн был начислен по 3 судам и привел к чистому убытку по группе в размере $1,7 млн», — говорится в сообщении компании.

Роман Ранний, все равно это гораздо ниже чем в 2020

Тимофей Мартынов, ясное дело!

И по котировкам видно)

Что и требовалось доказать:

Q1 NET LOSS FOR PERIOD OF $1.7 MILLION VERSUS NET PROFIT $116.1 MILLION YEAR AGO *Q1 EBITDA OF $156 MILLION VERSUS $289.6 MILLION YEAR AGO *Q1 REVENUE OF $362.9 MILLION VERSUS $493.3 MILLION YEAR AGO

Тимофей Мартынов, «В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила $14,2 млн. Резерв на обесценение в сумме $15,9 млн был начислен по 3 судам и привел к чистому убытку по группе в размере $1,7 млн», — говорится в сообщении компании.

Роман Ранний, все равно это гораздо ниже чем в 2020

Что и требовалось доказать:

Q1 NET LOSS FOR PERIOD OF $1.7 MILLION VERSUS NET PROFIT $116.1 MILLION YEAR AGO *Q1 EBITDA OF $156 MILLION VERSUS $289.6 MILLION YEAR AGO *Q1 REVENUE OF $362.9 MILLION VERSUS $493.3 MILLION YEAR AGO

Тимофей Мартынов, «В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила $14,2 млн. Резерв на обесценение в сумме $15,9 млн был начислен по 3 судам и привел к чистому убытку по группе в размере $1,7 млн», — говорится в сообщении компании.

Что и требовалось доказать:

Что и требовалось доказать:

Q1 NET LOSS FOR PERIOD OF $1.7 MILLION VERSUS NET PROFIT $116.1 MILLION YEAR AGO *Q1 EBITDA OF $156 MILLION VERSUS $289.6 MILLION YEAR AGO *Q1 REVENUE OF $362.9 MILLION VERSUS $493.3 MILLION YEAR AGO Убыток Совкомфлот 1 кв МСФО против прибыли годом ранее

Убыток Совкомфлот 1 кв МСФО против прибыли годом ранее- За три месяца 2021 года выручка группы СКФ в тайм-чартерном эквиваленте (ТЧЭ) сократилась по сравнению с аналогичным периодом предыдущего года на 29,4% и составила 275,1 млн долл. США, показатель EBITDA уменьшился на 46,1% до 156,0 млн долл. США. Динамика показателей индустриальных сегментов стабильно положительная, тогда как показатели конвенциональных сегментов остаются под влиянием сложной конъюнктуры, сложившийся на спотовом рынке перевозки нефти и нефтепродуктов.

- В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила 14,2 млн долл. США. Резерв на обесценение в сумме 15,9 млн долл. США был начислен по 3 судам и привел к чистому убытку по Группе в размере 1,7 млн долл. США.

- Портфель долгосрочных индустриальных контрактов — бизнес-сегменты транспортировки сжиженного газа и обслуживания шельфовых проектов челночными танкерами ледового класса и ледокольными судами снабжения — обеспечивает группе СКФ устойчивый долгосрочный операционный денежный поток с фиксированной доходностью. Доля выручки в ТЧЭ от индустриальных сегментов достигла 66% от общего объема выручки компании в ТЧЭ в первом квартале 2021 года.

- Объем выручки в индустриальных сегментах по итогам первого квартала 2021 года составил 182,7 млн долл. США, что позволило нарастить общий объем выручки в ТЧЭ на 5,8% по сравнению с предыдущим годом и на 1,6% по сравнению с четвертым кварталом 2020 года. Рост выручки в индустриальных сегментах обусловлен вводом в эксплуатацию в январе 2021 года нового газовоза, отфрахтованного в рамках долгосрочного контракта концерну Shell.

- Прибыль от эксплуатации судов в индустриальных сегментах за первый квартал 2021 года(i) выросла на 5,5% по сравнению с аналогичным периодом 2020 года и на 7,0% по сравнению с предыдущим кварталом и составила 151,8 млн долл. США.

- По состоянию на 31 марта 2021 года общий объем законтрактованной будущей выручки(ii) СКФ, включая долю выручки от участия в совместных предприятиях, составил 24 млрд долл. США. Объем выручки, законтрактованной на 2021 год, превысил 900 млн долл. США.

источник

Авто-репост. Читать в блоге >>>

Совкомфлот - факторы роста и падения акций

- Среднее значение стоимости фрахта за 20 лет = $26,400. Сокращение заказов на новые суда в мире и очень низкая цена фрахта (<$10,000 в 1 кв.2021) может в перспективе повысить тариф (22.07.2021)

- Больше половины выручки приходится на т.н."индустриальный" сегмент, ставки фрахта которого не зависят от рыночных цен, а контрактуются на длительный период под определенного заказчика. Контракты на 25 лет, текущий объем контрактов $24млрд. Ожидается, что доля сегмента к 2025 году составит 70% (21.09.2021)

- Ожидается рост существенный законтрактованной выручки с 2023 года. (25.11.2021)

- В 2023 году ставки фрахта танкеров Aframax остаются на уровне около $50к в день, что существенно выше средних значений, и позволяет генерировать высокую прибыль и денежные потоки (скорр. прибыль на акцию в 1П составила 18 руб, а потенциальный дивиденд за полугодие = 9 руб на акцию) (04.09.2023)

- У компании большая материальная капитальная база (суда) и как следствие, высокая амортизация (25.11.2021)

- Рынок в 2023 году может заложить в оценку высокие ставки фрахта, которые в будущем когда-то нормализуются, и результаты резко упадут. (04.09.2023)

- Если СВО закончится, то для перевозки станет доступно больше танкеров, акции Совкомфлота могут упасть до 60-70 руб (20.11.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Совкомфлот - описание компании

Совкомфлот — транспортная компания.146 судов (>половины — ледового класса)

Компания строит 15 газовозов, 14 из которых 50/50 совместно с Новатэком.

Клиенты: Газпром, Exxon, RoyalDutchShell, Новатэк, Лукойл.

>1/2 выручки — от иностранных компаний

1/3 выручки — обслуживание морского шельфа

1/3 выручки — сырая нефть

1/3 выручки — газ и нефтепродукты

в т.ч.транспортировка СПГ

Доля долгосрочных контрактов = 54%

Сумма контрактов = $20 млрд, средний срок = 23 года

Информация по ставкам фрахта: https://sin.clarksons.net/

IPO прошло в начале октября 2020 года по цене 105 руб за акцию.

Число акций размещено: 408,296,691

Первый день торгов — 7 октября 2020 года.

Капитализация по цене размещения = 250 млрд руб или $3,2 млрд

Free Float составил 17,2%.

Привлечено $550 млн

Розничные инвесторы обеспечили 15% спроса

Якорные инвесторы: РФПИ и др суверенные фонды

Аллокация = 100% (дали купить всем желающим)

Из 655 млн акций выкуплено всего 408 млн, или 62%, остальное на себя взяли андеррайтеры (VTB, SBER, CITI, JPM, BOFA).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций