Вот же угораздило сюда вляпаться

Хорошо хоть на 1% от депо…

держите акции, смотрите на график, максимумы за месяц ждите

| Число акций ао | 850 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 142,3 млрд |

| Выручка | 304,6 млрд |

| EBITDA | 39,8 млрд |

| Прибыль | 25,2 млрд |

| Дивиденд ао | 35,3137 |

| P/E | 5,6 |

| P/S | 0,5 |

| P/BV | 2,2 |

| EV/EBITDA | 3,1 |

| Див.доход ао | 21,1% |

| Fix Price Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Вот же угораздило сюда вляпаться

Хорошо хоть на 1% от депо…

Николай Иванов, Монополист в сфере низких фиксированных цен на товары. Назовите мне крупнейшую сеть в этой сфере!

Хомяк Хомякович, В каком месте монополист? Тотальная лобовая конкуренция с магнитом икс 5. с нищемаркетами типа светофора, доброцена И марке...

Сергей Пирогов, Не смешите. ru.tradingview.com/news/reuters.com,2023:newsml_L8N3AJ1OX:0/

Компания отлично себя чувствует, монополист в свое...

Сергей Пирогов, Не смешите. ru.tradingview.com/news/reuters.com,2023:newsml_L8N3AJ1OX:0/

Компания отлично себя чувствует, монополист в свое...

Fix Price: Больше не компания роста? Компания Fix Price второй квартал подряд представляет слабые результаты. Выручка за квартал выросла все...

Компания Fix Price второй квартал подряд представляет слабые результаты. Выручка за квартал выросла всего на 0,9% г/г (в 1П +3% г/г). LFL-продажи (продажи без учета открытия новых магазинов за последние 12 мес.) во 2 кв. снизились на 7,9% г/г, что было самым слабым показателем в секторе. При этом EBITDA компании в 1П 2023 г. уменьшилась на 13,2% г/г. Что происходит с бизнесом компании и как мы смотрим на ее инвестпривлекательность — давайте разбираться.

Слабая динамика LFL-продаж может быть связана с изменением потребительских привычек.

LFL-продажи во 2 кв. 2023 г. снизились на 7,9% г/г (в предыдущем квартале снижение было на 5,1% г/г). Причина — уменьшение трафика на 9,6% г/г, в то время как средний чек вырос на 1,8% г/г.

Компания объясняет слабую динамику высокой базой прошлого года (во 2 кв. 2022 г. LFL-продажи увеличились на 15,5% г/г), когда потребители закупались впрок на фоне растущей инфляции и ожидания дефицита. Во 2 кв. этого года потребитель был сдержан в покупках (ограничивал незапланированные траты, особенно на хозяйственные мелочи).

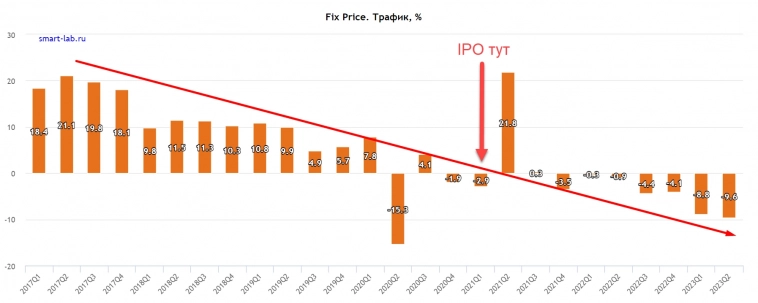

В момент IPO FixPrice в марте 2021 года я писал:

«FIXPRICE менее интересная компания, и не пузырь, а просто компания с максимально натянутой оценкой капитализации, на грани пузыря практически»

Для тех кто не в состоянии прочитать график: до проведения IPO темпы прироста трафика магазинов FIXP начали падать и к моменту IPO трафик уже не рос. А после IPO трафик начал аккуратно падать, а во 2 квартале 2023 падение трафика рекордное (за исключением ковидного квартала)

Вышел отчет FixPrice за 1-ое полугодие, компания продолжает терять трафик, сохраняя неплохую рентабельность.

Компания опубликовала финансовые результаты за I полугодие 2023 года. Расписки реагируют на отчетность снижением и теряют более 3%.

Ключевые показатели:

• Выручка: 135,7 млрд руб., +3,0% г/г

• Скорректированная EBITDA: 24,1 млрд руб., -7,3% г/г

• Рентабельность по EBITDA: 17,8%, -2,0 п.п. г/г

• Чистая прибыль: 19,6 млрд руб., рост в 3,9 раза г/г

👇 Темп роста выручки существенно замедлился по сравнению с I полугодием 2022 г., тогда прирост был +24,2% г/г. Во многом это обусловлено высокой базой прошлого года, когда население увеличило закупки на фоне ускорения инфляции и в ожидании дефицита товара.

По сопоставимым магазинам в II квартале 2023 г. год к году сократился трафик (-9,6%) и продажи (-7,9%), а рост среднего чека чисто символический (+1,8%).

Показатель выручки поддержало то, что Fix Price продолжает открывать новые магазины. По итогам I полугодия 2023 г. количество чистых открытий составило 376: в I квартале – 185, в II квартале – 191.

Мы считаем результаты в целом слабыми. Более всего нас тревожит продолжающееся сокращение LfL-трафика (-9.6% во 2К23), несмотря на улучшение благосостояния потребителей.

Ритейлер Fix Price представил свои операционные и финансовые результаты за 2К и 1П 2023 г., которые мы в целом считаем нейтральными. Выручка компании во 2К увеличилась менее чем на 1% г/г при падении сопоставимых продаж почти на 8%, что несколько ниже наших оценок. Темпы открытий магазинов соответствуют заявлениям компании и остаются стабильными. При этом рентабельность EBITDA как по итогам 2К, так и первой половины года была выше прогноза. Мы ожидаем, что при нормализации базы сравнения результаты группы улучшатся, и это должно произойти уже во второй половине текущего года.

Наша рекомендация для расписок Fix Price «Покупать».

Подробнее — veles-capital.ru/analytics/article/fix_price_finansovye_rezultaty_1p23_msfo

Ретейлер отчитался за 1 полугодие

Fix Price

МСар = ₽363 млрд

Р/Е = 10

📊Итоги

— выручка: ₽136 млрд (+3% год к году);

— скорректированная EBITDA: ₽24 млрд (-7%);

— чистая прибыль: ₽20 млрд (+286%);

— общая торговая площадь: 1,3 млн кв. метров (+7%);

— участники программы лояльности: 24 млн человек (+10%).

💵LfL-продажи снизились во 2 квартале на 8%. Трафик упал на 10%, а средний чек вырос на 2%.

Бумаги Fix Price (FIXP) падают на 4%

🚀Рост выручки объясняется расширением сети. Во 2 квартале компания открыла 191 магазин, поэтому за год сеть выросла на 15%. Ошеломляющий на первый взгляд рост чистой прибыли — бумажный эффект. В прошлом году компания начислила резервы под будущие налоги, а в этом — их списала.

🔸Ретейлеру удается перекладывать колебания цен товаров на покупателей: валовая рентабельность не изменилась. Однако рентабельность по EBITDA снизилась на два процентных пункта, в основном из-за роста расходов на персонал.

По данным независимого аналитического агентства Infoline, розничный рынок фиксированных цен России и стран ближнего зарубежья имеет потенциал в 18 600 магазинов. Представленный в этом секторе Fix Price может последовать за прогнозом и продолжить наращивать свою сеть в РФ, одновременно с экспансией в другие страны.

Компания опубликовала отчет за первое полугодие 2023 года, который мы сегодня и разберем. Итак, выручка Fix Price за отчетный период выросла всего на 3% до 135,7 млрд рублей. Причина скромной динамики в высокой базе прошлого года, в котором мы увидели аномальный ажиотажный спрос на товары первой необходимости и импульсные покупки непродовольственных товаров.

Fix Price не замедляет темпы прироста торговых площадей и в июне сообщила о преодолении планки в 6000 магазинов. За полугодие компания открыла 376 магазинов (включая закрытые), в том числе 333 под собственным управлением и 43 франчайзинговых магазина. Прогноз по открытиям на 2023 год остается прежним – 750 чистых открытий. Fix Price расширяет и географию, тестируя новые рынки. Уже открыты магазины в Армении и Монголии, в следующем году выйдут на рынок ОАЭ.

Компания Fix Price отчиталась за 1 полугодие — бизнес продолжает оставаться компанией роста, за период открыли 376 магазинов (с учетом закрытий) при плане в 750 на 2023 год.

Посмотрим на операционные и финансовые результаты.

Количество магазинов выросло на 14,7% год к году — компании все еще есть куда развиваться и расти.

Кроме России, Казахстан и Беларусь все также выглядят большими потенциальными рынками, где компания может продолжать развитие в будущем.

странный выбор региона