| Число акций ао | 2 113 460 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 254,8 млрд |

| Выручка | 1 378,7 млрд |

| EBITDA | 528,2 млрд |

| Прибыль | 161,3 млрд |

| Дивиденд ао | – |

| P/E | 1,6 |

| P/S | 0,2 |

| P/BV | 0,2 |

| EV/EBITDA | 1,4 |

| Див.доход ао | 0,0% |

| ФСК Россети Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФСК Россети акции

-

ФСК – мсфо

ФСК – мсфо

1 274 665 323 063 акций www.moex.com/s909

Free-float 21%

Капитализация на 18.05.2018г: 236,004 млрд руб

Общий долг на 31.12.2015г: 375,690 млрд руб

Общий долг на 31.12.2016г: 369,038 млрд руб

Общий долг на 31.12.2017г: 382,245 млрд руб

Общий долг на 31.03.2018г: 383,507 млрд руб

Выручка 2015г: 187,041 млрд руб

Выручка 1 кв 2016г: 52,540 млрд руб

Выручка 2016г: 255,603 млрд руб

Выручка 1 кв 2017г: 49,796 млрд руб

Выручка 2017г: 242,186 млрд руб

Выручка 1 кв 2018г: 60,659 млрд руб

Операционная прибыль 2015г: 57,229 млрд руб

Операционная прибыль 1 кв 2016г: 21,110 млрд руб

Операционная прибыль 2016г: 79,847 млрд руб

Операционная прибыль 1 кв 2017г: 13,140 млрд руб

Операционная прибыль 2017г: 83,021 млрд руб

Операционная прибыль 1 кв 2018г: 23,831 млрд руб

Прибыль 2015г: 44,098 млрд руб

Прибыль 1 кв 2016г: 16,421 млрд руб

Прибыль 6 мес 2016г: 44,863 млрд руб

Прибыль 9 мес 2016г: 59,193 млрд руб

Прибыль 2016г: 68,382 млрд руб

Прибыль 1 кв 2017г: 8,689 млрд руб

Прибыль 6 мес 2017г: 24,887 млрд руб

Прибыль 9 мес 2017г: 43,517 млрд руб

Прибыль 2017г: 72,650 млрд руб

Прибыль 1 кв 2018г: 20,962 млрд руб

www.fsk-ees.ru/shareholders_and_investors/financial_information/reporting_under_ifrs/

ФСК — рсбу

Общий долг на 31.12.2015г: 382,915 млрд руб

Общий долг на 31.12.2016г: 379,173 млрд руб

Общий долг на 31.12.2017г: 387,469 млрд руб

Общий долг на 31.03.2018г: 387,031 млрд руб

Выручка 2015г: 173,266 млрд руб

Выручка 1 кв 2016г: 43,645 млрд руб

Выручка 2016г: 218,367 млрд руб

Выручка 1 кв 2017г: 45,858 млрд руб

Выручка 2017г: 215,999 млрд руб

Выручка 1 кв 2018г: 53,201 млрд руб

Валовая прибыль 2015г: 38,328 млрд руб

Валовая прибыль 1 кв 2016г: 9,574 млрд руб

Валовая прибыль 2016г: 78,329 млрд руб

Валовая прибыль 1 кв 2017г: 11,326 млрд руб

Валовая прибыль 2017г: 63,616 млрд руб

Валовая прибыль 1 кв 2018г: 12,711 млрд руб

Прибыль 2015г: 17,870 млрд руб

Прибыль 1 кв 2016г: 10,449 млрд руб

Прибыль 6 мес 2016г: 16,363 млрд руб

Прибыль 9 мес 2016г: 26,108 млрд руб

Прибыль 2016г: 106,071 млрд руб

Прибыль 1 кв 2017г: 12,585 млрд руб

Прибыль 6 мес 2017г: 18,615 млрд руб

Прибыль 9 мес 2017г: 26,625 млрд руб

Прибыль 2017г: 42,362 млрд руб

Прибыль 1 кв 2018г: 18,604 млрд руб

www.fsk-ees.ru/shareholders_and_investors/financial_information/accounting_standards/

Что могут получить акционеры ФСК с продажи пакета ИРАО.

Немножко истории...

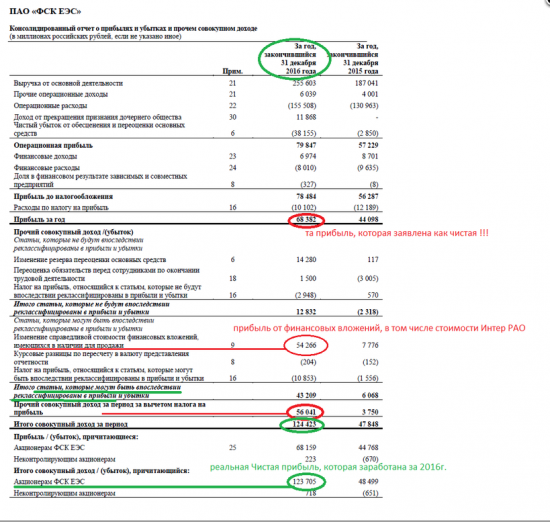

только за 2016г. Финвложения дали Чистой прибыли ФСК ЕЭС 54 млрд.р. — основная переоценка бумажная была с ИРАО. но Муров озвучил по окончании 2016г. что данную прибыль будут распределять как полученную по факту продажи пакета ИРАО ...

на расчет див в 2016г. пошли лишь 68 млрд.р из 124 млрд.р. , так как переоценка ИРАО не была получена живыми деньгами.

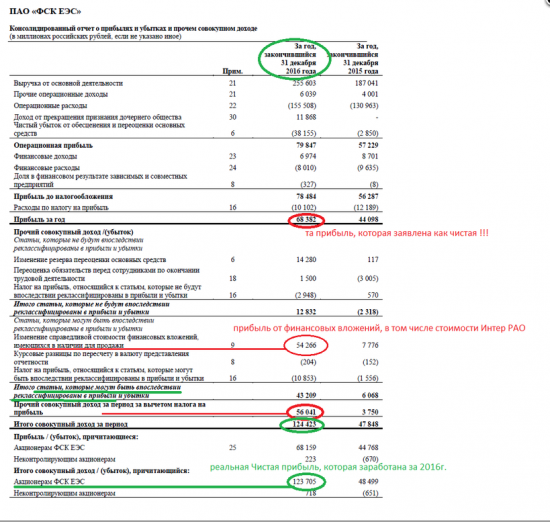

ну и для полноты понимания как это было в 2016г. скрин отчета

смотрим цифры, наслаждаемся ... :)

Ремора, Так всё правильно с точки зрения МСФО чему удивляться? :).

На дивы распределяется только прибыль. Прочий совокупный доход увеличивает акц капитал и на дивы не распределяется.

Будет продажа — будет реклас — попадет в P&L и тогда уже увидим в дивах, если политических решений не будет никаких :)

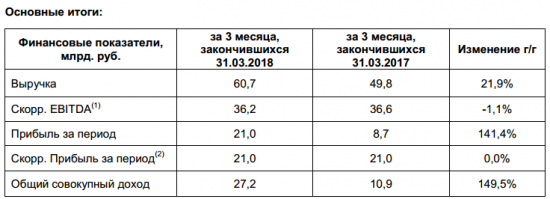

ФСК ЕЭС - чистая прибыль по МСФО в 1 квартале выросла на 141% г/г

ФСК ЕЭС - чистая прибыль по МСФО в 1 квартале выросла на 141% г/г

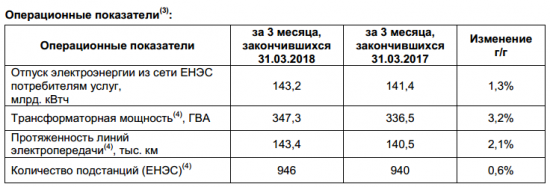

ПАО «ФСК ЕЭС» публикует сокращенные консолидированные промежуточные финансовые результаты (не прошедшие аудиторскую проверку) по Международным стандартам финансовой отчетности (МСФО) за три месяца, закончившихся 31 марта 2018 года.

За первые три месяца 2018 года прибыль Группы составила 21 млрд. руб., что выше аналогичного показателя прошлого года на 12,3 млрд. руб. (+141,4%). Влияние на результат оказали неденежные операции. Совокупный доход также увеличился (+149,5%) и составил 27,2

млрд. руб.

пресс-релиз

Чистая прибыль ФСК по МСФО в первом квартале 2018 года выросла в 2,4 раза

Чистая прибыль ФСК по МСФО в первом квартале 2018 года выросла в 2,4 раза

МОСКВА, 18 мая /ПРАЙМ/. Чистая прибыль ФСК по МСФО в первом квартале 2018 года выросла в 2,4 раза по сравнению с аналогичным периодом прошлого года — до 21 миллиарда рублей, говорится в материалах компании. Выручка увеличилась на 21,9%, до 60,7 миллиарда рублей. Если продажа будет, то прибыль зафиксируется и по типовой дивполитике надо будет 50% пустить на дивиденды по итогам года. С 62 млрд — больше 2 копеек на лист.

Если продажа будет, то прибыль зафиксируется и по типовой дивполитике надо будет 50% пустить на дивиденды по итогам года. С 62 млрд — больше 2 копеек на лист.

(Так, может из-за этой сделки, пусть в перспективе, ФСК тянет с утверждением дивполитики?!)

ну не факт, что деньги придут сразу и будут пущены на дивы, а иначе апсайда нет

ну не факт, что деньги придут сразу и будут пущены на дивы, а иначе апсайда нет Что могут получить акционеры ФСК с продажи пакета ИРАО.

Что могут получить акционеры ФСК с продажи пакета ИРАО.

Немножко истории...

только за 2016г. Финвложения дали Чистой прибыли ФСК ЕЭС 54 млрд.р. — основная переоценка бумажная была с ИРАО. но Муров озвучил по окончании 2016г. что данную прибыль будут распределять как полученную по факту продажи пакета ИРАО ...

на расчет див в 2016г. пошли лишь 68 млрд.р из 124 млрд.р. , так как переоценка ИРАО не была получена живыми деньгами.

ну и для полноты понимания как это было в 2016г. скрин отчета

смотрим цифры, наслаждаемся ... :) Интер РАО ЕЭС, ФСК ЕЭС, РусГидро (Бутик ИнвестИдей)

Интер РАО ЕЭС, ФСК ЕЭС, РусГидро (Бутик ИнвестИдей)По данным прессы Интер РАО может в мае-июне 2018 года выкупить собственные акции у ФСК ЕЭС и РусГидро с дисконтом к рыночной цене. Пакет РусГидро в 4,92% Интер РАО может быть продан за $0.276 млрд. (17,172 млрд. руб.) или $0.0537 (3.3463 руб.) за акцию, со скидкой в 16% к рыночной цене, с рассрочкой оплаты в 18 месяцев и годовым запретом на перепродажу. По данным прессы, в случае с ФСК ЕЭС, продающей 18,57% Интер РАО ЕЭС, дисконт будет на 3% выше из-за размера пакета, то есть до 19%. В такой ситуации акции будут проданы за $1.004 млрд. (62,558 млрд. руб.) или $0.0518 (3,2268 руб.) за бумагу Интер РАО. В общей сложности на это уйдёт $1.280 млрд. (79,753 млрд. руб.). При этом, по данным прессы, чтобы не выставлять оферту миноритариям, из-за наличия 18,37% холдинга у Интер РАО Капитал, будет применена схема выкупа акций на неаффилированные лица, с последующим их приобретением самим холдингом Интер РАО ЕЭС.

Более всех выиграет от сделки ФСК ЕЭС. При сделке её мультипликатор EV/EBITDA упадёт с 3,5 до 3,0 лет. Появится потенциал роста на 25% до прежней оценки по мультипликатору с целевой ценой $0.0036 (0,2254 руб.) за акцию. РусГидро получит меньший потенциал. При продаже акций Интер РАО ЕЭС мультипликатор EV/EBITDA гидрогенерирующей компании упадёт с 3,8 до 3,7 лет. Существенного потенциала роста это не даст и акции останутся на текущем уровне с целевой ценой в сделке $0.012 (0,74 руб.) за акцию.

Таким образом, миноритарные акционеры не получат ни оферты, ни переоценки актива на бирже, из-за дисконта в сделках слияния и поглощения. Единственной идеей останется погашение выкупленных казначейских акций, 41,86% капитала, за счёт чего текущая цена вырастет с $0,065 (4,075 руб.) до $0.111 (7,00 руб). При этом погашении Роснефтегаз увеличит долю с 27,63% до 47,52% в Интер РАО ЕЭС и сможет продолжить с рынка покупку акций до 49,99% капитала теплогенерирующего госхолдинга. Однако, погашение — вопрос не скорый, так как Интер РАО ЕЭС объявляла, что акции нужны для сделок слияния и поглощения со стратегическим партнёром. В частности, в марте 2018 года продала казначейские 1,14% своего капитала инвестфондам на $0.064 млрд. (4 млрд. руб.) в ходе ускоренного букбилдинга (АВВ). При покупке своих акций мультипликатор EV/EBITDA Интер РАО вырастет с 2,7 до 3.6, до уровня иностранных компаний Фортум (3,5), Юнипро (3,3) и Энел Россия (4,1), поэтому потенциал роста исчезнет. При погашении 48,86% акций оценка упадёт до EV/EBITDA=1.9, что даст потенциал роста 57% до целевой цены $0.111 (7 руб.).

http://www.lmsic.com/analitika/idei_dnya/inter_rao_ees_fsk_ees_rusgidro/

ФСК продаст свои акции ИнтерРАО.

ФСК продаст свои акции ИнтерРАО.

10 мая появился слух, что ИнтерРАО выкупит свои акции у Русгидро.

17 мая появился слух, что ИнтерРАО выкупит свои акции еще и у ФСК.

Важно отметить, что по слуху, именно ФСК инициировала разговор о продаже пакета, а не Сечин.

Начнем с базовых вводных данных.

Слухи не на пустом месте. У ИнтерРАО 142 млрд руб налички.

Это 1,36 руб на акцию стоимостью 4 руб.

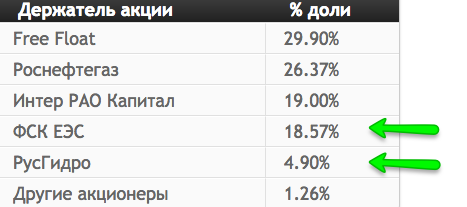

Структура акционеров ИнтерРАО:

Теперь допустим я Сечин. Чего я хочу?

- Мне надо модернизировать старье в интерРАО

- Мне надо как минимум сохранить контроль над компанией

Здесь я считал, что ИнтерРАО может понадобиться ₽270 млрд на модернизацию.

Я Сечин и мой план такой. Чистого кэша у меня 125 млрд на балансе.

Допустим мне не хватает для модернизации 145 млрд.

Сколько акций ИнтерРАО мне надо продать чтобы столько собрать?

36,25 млрд акций или 35%, если продавать по рыночной цене 4 руб.

Но логичнее инвестору продать блок с премией к рынку. То есть 25% по цене 5 руб.

Это будет 130 млрд.

У меня только 19% казначеек. Если я покупаю где-то 6%, то трачу 25 млрд руб.

Продавая потом 25% стратегу, я теряю контроль.

В сумме, купив и продав, у меня останется: -25+130=105 млрд, или всего 230 млрд.

В принципе норм. Можно уже много чего намодернизировать.

Но сделай я так, я бы не был Сечиным, потому что ему надо все контролировать, а тут у «стратега» пакет будет такой же как и у меня почти.

И тут я захожу в тупик. Купить 6% недостаточно, чтобы сохранить контроль. А покупать все доли у ФСК и Русгидро 18,6%+4,9% = 23,5% будет стоить 98 млрд.

Потратив 80% своего кэша, я получу суммарно на ИнтерРАО Капитал 42,5%.

Придется выставлять оферту минорам. А это еще расходы.

Выкупать 23,5% у Русгидры и ФСК мне рискованно по нескольким причинам:

- весь кэш потрачу, а что если сделка по продаже блокпакета «стратегу» сорвется?

- обойдя оферту через схемы, опять СМИ напишут про меня: Сечин всех кинул.

А кто купит блокпакет ИнтерРАО заплатив за него $2 млрд?

И зачем он там нужен? Думаю это ключевой вопрос.

Я Игорь Иванович, сижу, читаю Коммерсант, и не понимаю: зачем мне все это надо?

Может конечно через такую хитрую схему Росимущество или Ростех какой-нить может профинансировать частично инвестпрограммы ФСК и Русгидро, выкупив пакет в ИнтерРАО, и «раскольцевав» тем самым владение энергокомпаний, а потом загнав этот пакет лояльному стратегу. Но в этом случае тогда зачем ИнтеРАО самой выкупать акции? Не логично.

P.s. Хотя с другой стороны, чего я цепляюсь за это ИнтерРАО? У меня же есть Роснефть! Нельзя же все и везде контролировать… Главное чтобы Владимир Владимирович был доволен.

Вывод: пока не ясен конечный возможный покупатель блока в IRAO, сделка может не состояться, потому что пока не сильно понятно, зачем она нужна Сечину.

http://mozgovik.com/

ПBМ, т.е. уже 16го было известно всё. инсайдеры втарили на закрытии позавчера.

и совдир внесёт изменения в только на днях принятую инвест-программу — до свиданья лавандос.

ну думаю всё равно копеек 10 могут от щедрот кинуть акционЭрам.

справедливая цена может взлетить процентов на 30. 17.5 * 1.3 = 22.75

так что тарьте, у кого ещё есть. скоро космос.

Муров так-то ничего ещё не сказал, и ИРАО молчит :)

Весь повод пока — вброс в СМИ от неизвестного источника. По 175 купили, вбросили, по 189 закрылись. Не первый задёрг и наверняка до ГОСА не последний.

Александр Е,

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента:

16 мая 2018 г.

2.2. Дата проведения заседания Совета директоров эмитента: 22 мая 2018 г.

2.3. Повестка дня заседания Совета директоров эмитента:

1. Об утверждении внутренних документов ПАО «ФСК ЕЭС»: Программа отчуждения непрофильных активов ПАО «ФСК ЕЭС» и ДО ПАО «ФСК ЕЭС», Порядок организации продажи непрофильных активов ПАО «ФСК ЕЭС».

2. Об одобрении корректировки инвестиционной программы ПАО «ФСК ЕЭС» на 2016-2020 годы, в том числе отчета менеджмента ПАО «ФСК ЕЭС» об организации ее утверждения

я так понимаю Муров еще в начале года планировал реализацию пакета акций ИРАО.

он ранее заявлял:

— с финвложений будут выплаты дивидендов, когда данные финвложения будут проданы.

а пока это бумажная прибыль, которая отражается в балансе, но реальной денежной прибыли компания от пакета ИРАО не получает...

кроме дивидендов от ИРАО, с которых платит 50% на дивы своим акционерам…

==============

акционеры долго ждали данного момента ...

продав финвложения на 70 млрд.р. 50% от данной прибыли зарезервирует на спецдивы в этом году или допдивы по концу 2018г. +35млрд.р. в копилочку акционеров.

остальные 50% (35 млрд.р) пойдут на инвестиции… все логично…

вот и прикидываем 35 млрд.р. = в районе 3к. на акцию… :) или 20% к текущей цене

Ремора, или все будет потрачено на модернизацию!:) ФСК нужны бабки на бесконечные стройки и полуфиктивную цифровизацию)

Честно говоря, выморозило меня эта ФСК. Набирал на просадках долго. Сегодня на выносе продал и не жалею.Понаблюдаю. Если подтвердят уровень пробоя, то прикуплю снова, но уже далеко не в прежних количествах. Очень долго деньги морозились.

Честно говоря, выморозило меня эта ФСК. Набирал на просадках долго. Сегодня на выносе продал и не жалею.Понаблюдаю. Если подтвердят уровень пробоя, то прикуплю снова, но уже далеко не в прежних количествах. Очень долго деньги морозились. Муров так-то ничего ещё не сказал, и ИРАО молчит :)

Муров так-то ничего ещё не сказал, и ИРАО молчит :)

Весь повод пока — вброс в СМИ от неизвестного источника. По 175 купили, вбросили, по 189 закрылись. Не первый задёрг и наверняка до ГОСА не последний.

я так понимаю Муров еще в начале года планировал реализацию пакета акций ИРАО.

он ранее заявлял:

— с финвложений будут выплаты дивидендов, когда данные финвложения будут проданы.

а пока это бумажная прибыль, которая отражается в балансе, но реальной денежной прибыли компания от пакета ИРАО не получает...

кроме дивидендов от ИРАО, с которых платит 50% на дивы своим акционерам…

==============

акционеры долго ждали данного момента ...

продав финвложения на 70 млрд.р. 50% от данной прибыли зарезервирует на спецдивы в этом году или допдивы по концу 2018г. +35млрд.р. в копилочку акционеров.

остальные 50% (35 млрд.р) пойдут на инвестиции… все логично…

вот и прикидываем 35 млрд.р. = в районе 3к. или 20% к текущей цене на акцию… :)

Ремора, да кинут нас собаки такие, прокатят… заныкают прибыля

Malik,

Полностью согласен. В нескольких своих постах я писал: всё равно обманут!

Тем более, что (как считают «эксперты») «… Кроме того, в свете планов по цифровизации сетей (инвестиции в 1,5 трлн руб. до 2030 года) ФСК может использовать деньги для финансирования программы...»

smart-lab.ru/forum//ИнтерРАО

Ремора, да кинут нас собаки такие, прокатят… заныкают прибыля

Malik, 19 января кто-то купил очень много акций, так что думаю версия Реморы может реализоваться.

я так понимаю Муров еще в начале года планировал реализацию пакета акций ИРАО.

он ранее заявлял:

— с финвложений будут выплаты дивидендов, когда данные финвложения будут проданы.

а пока это бумажная прибыль, которая отражается в балансе, но реальной денежной прибыли компания от пакета ИРАО не получает...

кроме дивидендов от ИРАО, с которых платит 50% на дивы своим акционерам…

==============

акционеры долго ждали данного момента ...

продав финвложения на 70 млрд.р. 50% от данной прибыли зарезервирует на спецдивы в этом году или допдивы по концу 2018г. +35млрд.р. в копилочку акционеров.

остальные 50% (35 млрд.р) пойдут на инвестиции… все логично…

вот и прикидываем 35 млрд.р. = в районе 3к. или 20% к текущей цене на акцию… :)

Ремора, да кинут нас собаки такие, прокатят… заныкают прибыля

я так понимаю Муров еще в начале года планировал реализацию пакета акций ИРАО.

я так понимаю Муров еще в начале года планировал реализацию пакета акций ИРАО.

он ранее заявлял:

— с финвложений будут выплаты дивидендов, когда данные финвложения будут проданы.

а пока это бумажная прибыль, которая отражается в балансе, но реальной денежной прибыли компания от пакета ИРАО не получает...

кроме дивидендов от ИРАО, с которых платит 50% на дивы своим акционерам…

==============

акционеры долго ждали данного момента ...

продав финвложения на 70 млрд.р. 50% от данной прибыли зарезервирует на спецдивы в этом году или допдивы по концу 2018г. +35млрд.р. в копилочку акционеров.

остальные 50% (35 млрд.р) пойдут на инвестиции… все логично…

вот и прикидываем 35 млрд.р. = в районе 3к. на акцию… :) или 20% к текущей цене

… хотя без разницы какие дивиденды будут.

Все равно крупных инвесторов в электроэнергетику на бирже сейчас нет. И не будет, пока не объявят конвертацию Ленпреф в обычку

Уважаемый Malik.

Уверяю вас, что вы не там копаете...

ОчПассивный инвестор, уважаемый, категорически несогласен. Лучше каждому остаться при своем мнении. У меня есть четкое понимание происходящего в электросекторе ммвб. Но это не значит, что все другие ошибаются — разные мнения могут мирно сосуществовать на рынке, имхо )

Malik, сосуществовать то они могут но верным будет одно

александр дядюра, я так не считаю. Я вижу причину проблем сектора гос-электроэнергетики на бирже в махинациях в отношении акционеров топ-менеджеров двух крупных компаний, поддерживаемых минэнерго и распугавших инвест-фонды. Кто-то видит важные уровни сопротивления на графиках. Кто-то винит маленькие дивиденды и жесткие нормативные акты по отрасли… Не вижу причин по которым эти мнения не могут мирно сосуществовать и дополнять друг друга. Структуры «Интер РАО» вместе с «Роснефтегазом» могут собрать почти 70% акций холдинга

Структуры «Интер РАО» вместе с «Роснефтегазом» могут собрать почти 70% акций холдинга

17 мая 2018

«Интер РАО» или дружественные ей структуры могут летом завершить консолидацию акционерного капитала госхолдинга: у ФСК и «РусГидро» будут выкуплены 23,5% акций. На это, по оценкам аналитиков, придется потратить до 100 млрд. руб., но эти средства у компании есть. В итоге ключевой акционер «Роснефти» «Роснефтегаз» и само «Интер РАО» укрепят свой неформальный контроль над госхолдингом, а ФСК и «РусГидро» получат средства для своих инвестпроектов.

МОСКВА, 17 мая — Федеральная сетевая компания (ФСК, принадлежит «Россетям», управляет магистральными сетями) инициировала переговоры с «Интер РАО» по продаже своей доли в холдинге (18,57%), сообщили «Коммерсанту» источники, знакомые с ходом обсуждения. Один из них утверждает, что ФСК решила выйти из актива на волне роста котировок «Интер РАО».

Контроль над госхолдингом сейчас размыт, его удерживают «Интер РАО Капитал» с квазиказначейским пакетом в 18,4% и «Роснефтегаз» — с 27,63%. Советы директоров «Интер РАО» и «Роснефтегаза» возглавляет глава «Роснефти» Игорь Сечин, напоминает газета. Еще 4,92% у «РусГидро», free–float — 30,52% (при этом, как утверждают источники «Коммерсанта», до 12% акций собрали пенсионные фонды УК «Лидер», возможно, речь идет об НПФ «Газфонд»). Получить комментарии «Лидера» не удалось.

Ранее в мае «Коммерсант» сообщал, что из капитала «Интер РАО» может выйти и «РусГидро», которая ведет переговоры о продаже пакета «Интер РАО Капитал» (предварительные договоренности достигнуты в конце марта). Цена сделки, по данным издания, будет ниже рынка: 17,172 млрд. руб. (3,3463 руб. за акцию), дисконт к цене на тот момент составлял 8,8% (16 мая на бирже бумага стоила 3,98 руб.). Условиями предусмотрена рассрочка оплаты на 18 месяцев с равными ежеквартальными платежами и годовой lock–up на продажу и залог покупаемых акций.

В «РусГидро» тему не комментируют, отмечает газета, но, по данным ее источника, компания считает конфигурацию выгоднее продажи акций на рынке. По его словам, «РусГидро» стремится продать акции до конца мая, ожидая снижения цены после закрытия реестра акционеров на получение дивидендов (1 июня). Другой собеседник «Коммерсанта» утверждает, что сделку в эти сроки закрыть не успеют, вероятно, это произойдет к концу июня. Сделка нужна «РусГидро», чтобы компенсировать CAPEX строительства четырех ТЭС на Дальнем Востоке (программа «4х4», 118,4 млрд. руб.).

Контуры сделки с ФСК пока менее четкие, отмечает газета. Рыночная стоимость ее пакета — около 76,6 млрд. руб. Сделка может идти с дисконтом, но он в случае с ФСК будет выше из–за величины пакета — «плюс 3% к дисконту для «РусГидро„», говорит один из источников издания. Он уточнил, что, скорее всего, ФСК продаст бумаги в два этапа, сделку планируется закрыть к концу июня — началу июля. Но параметры обеих сделок могут измениться, уточнил он. «Коммерсант» обратился с запросом к представителю Дмитрия Медведева Наталье Тимаковой, но она перенаправила газету в Минэнерго, а там ей сказали, что „это вопрос отдельных АО“. В аппарате и.о. вице–премьера Аркадия Дворковича отослали к и.о. первого вице–премьера Игоря Шувалова, но там не ответили. В аппарате вице–премьера Дмитрия Козака (будет курировать промышленность в новом правительстве) сказали, что это еще не их вопрос, отмечает «Коммерсант».

Владимир Скляр из «ВТБ Капитала», слова которой приводит газета, считает, что продажа пакета ФСК логична: в России совмещение сетевого бизнеса и генерации запрещено. Кроме того, в свете планов по цифровизации сетей (инвестиции в 1,5 трлн руб. до 2030 года) ФСК может использовать деньги для финансирования программы.

Но цепочка сделок не предполагает увеличения пакета «Интер РАО Капитал» выше 30%, что вынудило бы выставлять оферту по выкупу акций у других акционеров, говорит один из собеседников газеты. «Разрабатывается сложная схема продажи. Часть акций будет куплена „Интер РАО Капитал“, часть — сторонней компанией, которая впоследствии войдет в структуру „Интер РАО„»,— утверждает он. Источники издания ранее говорили, что после покупки акций у «РусГидро» «Интер РАО» может погасить квазиказначейский пакет, что увеличит долю «Роснефтегаза» в «Интер РАО» до 36,08%, но избавит от оферты. В «Интер РАО» этот вариант опровергали, говоря, что пакет предназначен для некоего иностранного инвестора. Сейчас в «Интер РАО» от комментариев отказались. В ФСК сообщили, что для продажи акций нужно решение правительства, но в компании о таком не знают, пишет «Коммерсант».

ФСК Россети - факторы роста и падения акций

- Россети-ФСК оценена ниже своих реальных чистых активов в 6,5 раз. и ниже НОМИНАЛА почти в 5 раз. При этом работает с прибылью. р.е = 2 (28.07.2023)

- правительству поручено "оптимизировать" инвестпрограмму в плане снижения ее финансирования в 2023-2027 гг. и переноса сроков некоторых проектов, рассмотреть вопрос о дальнейшей индексации тарифов (в мае был повышен тариф для ЕНЭС на 6,3% - ИФ). (18.08.2023)

- Чистая прибыль на акцию по РСБУ за 9м23г = 0,24057р. при рыночной стоимости 0,128р. (04.11.2023)

- Единственная АО имеющая рыночную стоимость в 4 раза ниже НОМИНАЛА = 50к.! при этом только доли дочерних компаний торгуемых в рынке оцениваются в 2 раза выше всей ФСК Россетей. так же у ФСК Россети 8,57% ИРАО. балансовая стоимость Чистых активов = 1,8 трл.р при рыночной капитализации 0,27трл.р. компания работает с хорошей прибылью, Чистые активы растут ежегодно (15.01.2024)

- Реальный свободный денежный поток компании гораздо меньше ее прибыли, по причине того, что существенная ее часть тратится на стройку. (15.07.2019)

- Новые построенные мощности не увеличивают выручку но увеличивают амортизацию и тем самым сокращают прибыль (24.10.2021)

- Прибыльность компании в 2021 году начала снижаться из-за того, что затраты растут опережающими выручку темпами (10.02.2022)

- Инвестпрограмма на 2023-2024г. превысит 1 трлн.руб. (29.12.2023)

- Из-за высокой ставки ЦБ в 2024г. резко вырастут процентные расходы (90% облигаций с плавающим купоном КС+премия) (29.12.2023)

- Дивидендов до 2026 года не ожидается - решение Президента РФ В. Путина (29.12.2023)

ФСК Россети - описание компании

ФСК ЕЭС — крупнейшая в мире публичная электросетевая компания, является монопольным оператором Единой национальной электрической сети России. Компания управляет более 131 тыс. км линий электропередачи и обладает общей трансформаторной мощностью более 334,8 тыс. МВА. Крупнейшим акционером ФСК с долей 80,6 процентов является компания «Россети».ПАО «ФСК ЕЭС» планирует в 2015 года получить прибыль по РСБУ в объеме не менее 8 млрд рублей.

Годовой отчет ФСК ЕЭС 2015

Сайт ФСК ЕЭС: http://www.fsk-ees.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций