| Евраз Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Евраз акции

-

Евраз отчитается в четверг, 10 августа. Аналитики ожидают сильных финансовых результатов

Евраз отчитается в четверг, 10 августа. Аналитики ожидают сильных финансовых результатов

Evraz: прогноз результатов за 1П17 по МСФО

Evraz должен опубликовать финансовые результаты за 1П17 завтра (10 августа). Мы ожидаем, что выручка увеличится на 13% п/п (33% г/г) до $4,7 млрд, показатель EBITDA может вырасти на 15% п/п (+92% г/г) до $1,1 млрд, рентабельность EBITDA несколько подрастет п/п до 23,5%. Напоминаем о двух продажах активов, чистые поступления от которых должны составить около $400 млн, и ожидаем, что соотношение чистый долг/EBITDA упадет до 2,2x — существенно ниже уровня, при котором разрешена выплата дивидендов (3,0x). В связи с этим мы считаем, что Evraz может объявить промежуточные дивиденды в размере $300 млн (доходность 6%), что должно стать катализатором для компании, которая не выплачивала дивиденды в течение нескольких лет. Сильные финансовые результаты должны быть поддержаны ростом цен реализации стали (+16-24% п/п) и ростом квартальных бенчмарков по углю, а также высокими объемами производства — производство стальной продукции осталось неизменным, а производства концентрата коксующегося угля выросло на 4%. Мы ожидаем, что результаты будут ПОЗИТИВНО восприняты рынком. Телеконференция состоится в 17:00 по московскому времени, номера для набора: +7 499 677 1036 (Россия) или +44 1452 555566 (Великобритания), ID конференции: 55052117.

АТОН Евраз — впервые с 2012 года может вернуться к выплате регулярных дивидендов на фоне сильных операционных результатов, снижения долга и продажи «Евраз НМТП». Сумма выплат составит $300–400 млн. Дивиденды из свободного денежного потока возможны, но все решит совет директоров 9 августа. Так считают аналитики БКС и Sberbank CIB. (Коммерсант)

Евраз — впервые с 2012 года может вернуться к выплате регулярных дивидендов на фоне сильных операционных результатов, снижения долга и продажи «Евраз НМТП». Сумма выплат составит $300–400 млн. Дивиденды из свободного денежного потока возможны, но все решит совет директоров 9 августа. Так считают аналитики БКС и Sberbank CIB. (Коммерсант) Результаты Evraz отражают восстановление спроса на внутреннем рынке

Результаты Evraz отражают восстановление спроса на внутреннем рынке

Evraz во II квартале сократил выпуск стали на 9,5% — до 3,3 млн т

Evraz во II квартале 2017 года сократил выпуск стали на 9,5% по сравнению с I кварталом — до 3,3 млн тонн, говорится в сообщении компании. Производство стальной продукции, за исключением объемов для перекатки, снизилось на 8% до 3 млн тонн. Производство строительного металлопроката выросло на 10,5% в результате роста спроса на продукцию с началом строительного сезона. Производство железнодорожной продукции сократилось на 1,9% вследствие изменения в линейке заказов на российских производствах. Производство сырого коксующегося угля увеличилось на 7,9%.

В целом результаты Evraz отражают восстановление спроса на внутреннем рынке. В частности, динамика производства строительного проката достаточно хорошая. В то же время снижение производства стали является негативным моментом, оно (снижение) в основном отразилось на выпуске полуфабрикатов (-25%) и связано с плановым капитальным ремонтом. Что касается ценовой динамики, то она была положительной в долларовом эквиваленте. Полуфабрикаты выросли в цене к 1 кв. 2017 года на 5,4%, строительный прокат – на 3,4%.

Промсвязьбанк

Отчет за второе полугодие www.evraz.com/media/news/47506/

Alexrad, не полугодие, а квартал! Евраз - консолидированный объем производства стали во 2 квартале -9,5% к/к, до 3,3 млн тонн.

Евраз - консолидированный объем производства стали во 2 квартале -9,5% к/к, до 3,3 млн тонн.Консолидированный объем производства стали Евраза во 2 квартале снизился на 9,5% к/к до 3,3 млн тонн. Основные причины – плановый капитальный ремонт кислородного конвертера №5 и доменной печи № 2 на ЕВРАЗ ЗСМК, а также плановый капитальный ремонт кислородно-конвертерного цеха на ЕВРАЗ ДМЗ.

Производство стальной продукции, за исключением объемов для перекатки, снизилось на 8% к/к до 3 млн тонн в результате сокращения выпуска полуфабрикатов из-за плановых капитальных ремонтов на ЕВРАЗ ЗСМК.

Производство сырого коксующегося угля увеличилось на 7,9% к/к вследствие завершения планового перемонтажа лавы на шахте «Распадская» в 1-ом квартале. Кроме того, на площадке шахты «Распадская-Коксовая» была начата открытая добыча дефицитного угля марки ОС.

пресс-релиз

Итоги встречи инвесторов с Evraz

Итоги встречи инвесторов с Evraz

День компаний угольного сектора

В рамках Дня компаний угольного сектора АТОН организовал встречу инвесторов с компаний Evraz, представленной вице-президентом и главой угольного дивизиона Сергеем Степановым и директором управления по связям с инвесторами Ириной Бахтуриной, и ПМХ, представленной вице- президентом по стратегии и коммуникациям Сергеем Фроловым. Китай считает цену коксующегося угля $100-150/т комфортной, однако в долгосрочной перспективе для китайской стальной отрасли выгоден более дорогой уголь, поэтому цена на уголь скорее всего вырастет на фоне реформ в сфере поставок. Если говорить в более общем плане, квартальная модель ценообразования для угля может оказаться нежизнеспособной в текущих условиях, в то время как российский экспорт угля в настоящий момент ограничен высокой загрузкой морских портов и железных дорог. Во 2П17 дефицит некоторых марок угля должен увеличить локальное предложение этого сырья. К 2020 шахты им. Тихова и Бутовская должны увеличить добычу до 5,5 млн т в год, включая редкие марки Ж.

Evraz: логистика ограничивает экспорт угля, перспективы системы квартального ценообразования неясны

Отрасль рассматривает возможность отказаться от квартального ценообразования в угле. Бенчмарк по углю на 2К17 до сих пор не установлен, и возникают вопросы относительно того, является ли квартальная фиксация цен, которая используется несколько лет, по-прежнему жизнеспособной. В настоящий момент используются месячные цены, и финальные корректирующие расчеты произведутся, когда становится доступен квартальный бенчмарк. Производителям стали необходима предсказуемость в отношении затрат, и они в целом поддерживают квартальную модель.

Китайские производители считают цену $100-150 за тонну коксующегося угля комфортной. Китай недавно решил не продлевать 275-дневный лимит по рабочим дням шахтеров, но являясь крупнейшим экспортером стали в мире со 100%-ой интеграцией в уголь, страна заинтересована в высоких долгосрочных ценах на уголь, поскольку они поддерживают цены на сталь.

Логистика поставок — не производство — ограничивает экспортные продажи угля. Производители увеличили экспорт в ответ на стремительно растущие цены, что привело к перегрузке морских портов и железных дорог на Дальнем Востоке России. Логистические затраты увеличились с $35/т в 1К-3К16 до $45/т в 1К17 на фоне роста железнодорожных тарифов и расходов на перевалку, а также укрепления рубля.

Внутренние цены на некоторые марки угля выше нетбэка. Некоторые марки угля являются дефицитными в России из-за роста экспорта. Для покупки этого угля производителям стали необходимо платить бенчмарк-цену плюс затраты на поставку в Россию. Учитывая, что производителя угля продают по цене бенчмарк минус затраты на поставку, обе стороны выигрывают, когда внутренняя цена установлена вблизи уровня бенчмарка.

Evraz: реорганизация угольного бизнеса не рассматривается. На данном этапе у Evraz нет планов по продаже угольного дивизиона. Преимущества приобретения 100% акций Распадской тоже неясны, так как рынок может негативно воспринять отток капитала, учитывая, что соотношение чистый долг/EBITDA у Evraz в настоящий момент превышает 3.0x.

Evraz доволен коэффициентом чистой задолженности 2.0x. Модель компании с низкой долговой нагрузкой и высокими дивидендами, используемая в настоящий момент другими российскими производителями стали, не поддерживается Evraz, который не исключает увеличения капзатрат, когда долговая нагрузка упадет. Среди крупнейших проектов: реконструкция доменной печи No7 на НТМК и рост производства отощенного угля.

Распадская рассмотрит дивиденды по результатам за 2017. Спешки с решением по дивидендам нет, поскольку сильные финансовые показатели за 1П17 могут оказаться временными, т.к. давление от укрепления рубля и снижения цен на уголь негативно скажется на 2П17. Шахта Распадская находится в хорошем операционном состоянии, и в настоящий момент добыча составляет около 600 тыс т в месяц.

АТОН Евраз - долговая нагрузка продолжит сокращаться

Евраз - долговая нагрузка продолжит сокращаться

Евраз завершил продажу Находкинского морского торгового порта

Сделка была одобрена миноритарными акционерами. Вчера Евраз объявил о завершении сделки по продаже 100% акций Находкинского морского торгового порта своему мажоритарному акционеру Lanebrook Limited. Сделка, сумма которой составила 354 млн долл., классифицируется как сделка с заинтересованностью и была одобрена миноритарными акционерами.

Пятилетнее соглашение с портом должно закрыть потребности Евраза в перевалке грузов на Дальнем Востоке. В рамках сделки Евраз и Находкинский МТП заключили пятилетнее соглашение, которое должно обеспечить потребности Евраза в перевалке грузов в дальневосточном бассейне. На наш взгляд, цена Находкинского МТП, установленная в рамках сделки, выглядит адекватно и соответствует среднему уровню значений мультипликаторов российских стивидорных компаний.

Долговая нагрузка продолжит сокращаться. Долговая нагрузка Евраза сокращается, но остается на высоком уровне. Так, по состоянию на конец 2016 г. долговая нагрузка компании по коэффициенту Чистый долг/EBITDA превышала 3. Чистые поступления от сделки составляют 295 млн долл., что соответствует примерно 6% от размера чистого долга компании по состоянию на конец 2016 г., или почти половине ее свободного денежного потока за прошлый год. В ходе последней телефонной конференции, посвященной результатам за 2016 г., менеджмент подтвердил приоритет сокращения долга над выплатой дивидендов. На наш взгляд, вне зависимости от того, будут ли выплачены спецдивиденды, кредитные метрики Евраза в 2017 г. продолжат улучшаться, а спреды его бумаг сужаться.

Уралсиб Аналитики не исключают, что после закрытия сделки по продаже Находкинского МТП Евраз может выплатить спецдивиденды

Аналитики не исключают, что после закрытия сделки по продаже Находкинского МТП Евраз может выплатить спецдивиденды

Компания продает Находкинский морской торговый порт

Сделка с заинтересованностью подлежит одобрению независимыми акционерами. На прошлой неделе Евраз объявил о продаже 100% акций Находкинского морского торгового порта своему мажоритарному акционеру Lanebrook Limited. Сделка, сумма которой составит 354 млн долл., классифицируется как сделка с заинтересованностью и выносится на одобрение независимыми акционерами на собрании, которое пройдет 23 мая.

Пятилетнее соглашение с портом должно закрыть потребности Евраза в перевалке грузов на Дальнем Востоке. Менеджмент Евраза ранее сообщал о возможности продажи порта. По сообщениям СМИ, среди претендентов на покупку выступали российские и международные стивидорные компании, включая Global Ports, ГК Дело, а также ГК Сумма. В рамках сделки Евраз и Находкинский МТП заключили пятилетнее соглашение, которое должно обеспечить потребности Евраза в перевалке грузов в дальневосточном бассейне.

После продажи порта возможна выплата спецдивидендов. На наш взгляд, цена Находкинского МТП, установленная в рамках сделки, выглядит адекватно и соответствует среднему уровню значений мультипликаторов российских стивидорных компаний. Долговая нагрузка Евраза сокращается, но по-прежнему остается на высоком уровне. Так, по состоянию на конец 2016 г. долговая нагрузка Евраза по мультипликатору Чистый долг/EBITDA превышала 3. В ходе последней телефонной конференции, посвященной результатам за 2016 г., менеджмент подтвердил приоритет снижения долга над выплатой дивидендов. Тем не менее мы не исключаем, что после закрытия сделки по продаже Находкинского МТП Евраз может выплатить спецдивиденды (исходя из текущих котировок, дивидендная доходность может составить около 10%).

Уралсиб Evraz - сильные производственные результаты за 1 кв., поддержанные ростом цен реализации

Evraz - сильные производственные результаты за 1 кв., поддержанные ростом цен реализации

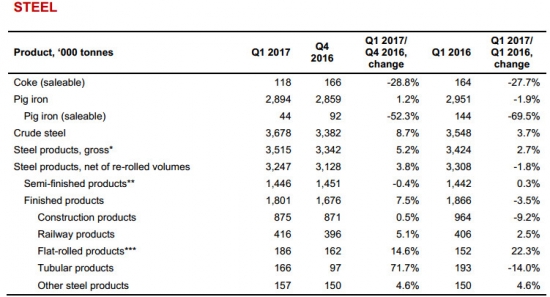

Evraz: сильные операционные результаты за 1К17

Общее производство стальной продукции выросло на 5% кв/кв до 3,5 млн т благодаря росту производства на российских металлургических комбинатах (+2% кв/кв до 2,8 млн т из-за роста производства полуфабрикатов на 4,7%) и впечатляющей динамики Evraz North America (рост производства на 32% до 0,5 млн т за счет ускоренного восстановления спроса на трубы нефтегазового сортамента). Средние цены на сталь выросли на 18% кв/кв, поддержав сильную динамику производства. В угольном сегменте добыча замедлилась на 4% до 5,6 млн т из-за планового перемонтажа на Распадской, в то время как производство концентрата выросло на 6% до 3,6 млн т за счет увеличения добычи на шахте Межегейуголь, за счет чего выросли объемы переработки. Цены реализации концентрата выросли на 32% вслед за ралли в спотовых ценах. Во 2К17 компания ожидает снижение производства чугуна в России на 3% из-за капитального ремонта одной из доменных печей ЗСМК и снижения производства стали в Америке на 5-10% из-за ремонтных работ.

Сильные производственные результаты, поддержанные ростом цен реализации. Прогноз по производству стали на 2К17 выглядит несколько негативным, однако на финансовых показателях Evraz, крупнейшего производителя угля в России, должен благоприятно сказаться рост бенчмарк-цен на коксующийся уголь — по нашим приблизительным оценкам, рост средней цены на твердый коксующийся уголь на $10/т добавит примерно $45 млн к показателю EBITDA компании.

АТОН Аналитики позитивно оценивают операционные показатели Evraz по итогам 1-го квартала

Аналитики позитивно оценивают операционные показатели Evraz по итогам 1-го квартала

Evraz в I квартале увеличил выпуск стали на 8,7 — до 3,7 млн

Evraz в I квартале 2017 года увеличил выпуск стали на 8,7% к предыдущему кварталу — до 3,678 млн тонн, говорится в сообщении компании. Рост был обеспечен в основном увеличением объемов выпуска на Evraz North America и российских металлургических комбинатах. Добыча рядового коксующегося угля снизилась на 3,5%, в основном, из-за плановых перемонтажей на шахте Распадская. Выбывшие объемы были частично компенсированы за счет роста добычи на шахтах Южкузбассугля. Производство концентрата коксующегося угля увеличилось на 6%.

Несмотря на рост объемов производства на 8,7%, Evraz увеличил выпуск товарной продукции на 3,8% за счет снижения выпуска полуфабрикатов (до 1,446 млн т). При этом увеличение производства готовой продукции составило 7,5% (до 1,8 млн т.). Такая высокая динамика была обеспечена ростом продаж в трубном секторе (+71,7%), плоского проката (+14,6%) и ж/д продукции (+5,1%). В целом мы позитивно оцениваем операционные показатели Evraz по итогам 1-го квартала.

Промсвязьбанк Евраз - в 1 квартал 2017 года увеличил производство стали на 8,7% к/к, +3,7% г/г до 3,67 млн тонн.

Евраз - в 1 квартал 2017 года увеличил производство стали на 8,7% к/к, +3,7% г/г до 3,67 млн тонн.

Евраз в 1 квартал 2017 года увеличил производство стали на 8,7% к/к, +3,7% г/г до 3,67 млн тонн.

Производство чугуна +1,2% к/к и -1,9% г/г – до 2,89 млн тонн.

Добыча рядового коксующегося угля снизилась на 3,5%, в основном, из-за плановых перемонтажей на шахте «Распадская»

пресс-релиз

Производители угля Evraz, Мечел и Распадская могут оказаться в центре внимания спекулятивного спроса

Производители угля Evraz, Мечел и Распадская могут оказаться в центре внимания спекулятивного спроса

Цены на коксующийся уголь выросли на фоне ухудшения прогнозов по австралийским поставкам

Спотовые цены в понедельник взлетели на 15% и закрылись ростом на 0,6% во вторник на уровне $177 за тонну премиального твердого коксующегося угля — цены апрельских фьючерсных контрактов выросли на 20% до $215/т. В австралийском штате Квинсленд добывается свыше 50% мировых объемов коксующегося угля экспортируемого по воде, а на ремонт железнодорожного коридора Goonyella, через который поставляется более половины экспортных объемов штата, как ожидается, потребуется пять недель. Иными словами, 25% мирового экспортного предложения могут быть недоступны в течение месяца.

Оценки последствий австралийского циклона Дебби для мирового предложения коксующегося угля, похоже, ухудшились, поскольку еще на прошлой неделе Glencore и BHP обещали быстрое восстановление добычи. Рост цен на коксующийся уголь существенно укрепляет переговорные позиции производителей угля в отношении контрактов на второй квартал — даже если этот рост окажется краткосрочным, производители угля могут ожидать более долгосрочного позитивного влияния на финансовые результаты. Мы считаем, что производители угля, а именно, Evraz, Мечел и Распадская могут оказаться в центре внимания и увидеть спекулятивный спрос на фоне потенциала роста цен на коксующийся уголь.

АТОН Евраз — в понедельник разместил 6-летние еврооблигации на $750 миллионов с доходностью в 5,375% (это самая низкая ставка доходности еврооблигаций в истории компании). Инвесторы из континентальной Европы выкупили 30% выпуска, из Великобритании — 26%, российские и американские — по 18%, швейцарские — 6% и азиатские – 2%. На фонды пришлось 76% выпуска, 19% выкупили банки и 5% — частные банки. (Прайм)

Евраз — в понедельник разместил 6-летние еврооблигации на $750 миллионов с доходностью в 5,375% (это самая низкая ставка доходности еврооблигаций в истории компании). Инвесторы из континентальной Европы выкупили 30% выпуска, из Великобритании — 26%, российские и американские — по 18%, швейцарские — 6% и азиатские – 2%. На фонды пришлось 76% выпуска, 19% выкупили банки и 5% — частные банки. (Прайм) Результаты за 2016 г. по МСФО: компания продолжит снижать долговую нагрузку, дивиденды пока маловероятны

Результаты за 2016 г. по МСФО: компания продолжит снижать долговую нагрузку, дивиденды пока маловероятны

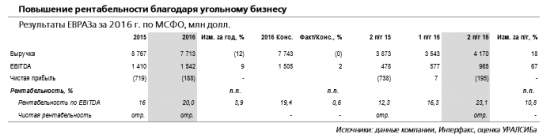

Рентабельность по EBITDA выросла на 7 п.п. во 2 п/г. Вчера ЕВРАЗ опубликовал консолидированные финансовые результаты за 2016 г. по МСФО, которые несколько превзошли консенсус-прогнозы. Во 2 п/г 2016 г. выручка выросла на 18% до 4,2 млрд долл., EBITDA – на 67% до 965 млн долл. (на 2% больше рыночных ожиданий). По итогам года компания отразила убыток в размере 188 млн долл. из-за неденежного убытка от переоценки активов, равного 465 млн долл. В 2016 г. чистый долг ЕВРАЗа сократился на 10% до 4,8 млрд долл., а долговая нагрузка снизилась с 3,7 до 3,1 по коэффициенту Чистый долг/EBITDA.

Чистый долг на минимуме с 2013 г. Рентабельность по EBITDA во 2 п/г повысилась на 7 п.п. до 23%, во многом благодаря росту цен на уголь. Угольный бизнес (наиболее рентабельный сегмент компании) показал лучшую динамику финансовых показателей: выручка за год увеличилась на 24% до 1,3 млрд долл., EBITDA – на 84% до 644 млн долл. Несмотря на снижение свободного денежного потока до 659 млн долл., компания за прошлый год сократила чистый долг на 10% до 4,8 млрд долл., что является минимальным значением с 2013 г. Менеджмент не исключает продажи Находкинского морского порта, кроме того, в этом году возможна продажа украинского подразделения компании «ЕВРАЗ Южкокс».

Приоритет – дальнейшее снижение долговой нагрузки, дивиденды пока маловероятны. Дивидендная политика ЕВРАЗа не предусматривает выплату дивидендов, пока значение долговой нагрузки превышает 3 по показателю Чистый долг/EBITDA, а уровень долга, по нашим оценкам, может опуститься ниже этой отметки уже в 1 п/г 2017 г. Тем не менее в ходе телефонной конференции менеджмент подтвердил приоритет снижения долга над выплатой дивидендов и обозначил целевой уровень долговой нагрузки, равный 2 по коэффициенту Чистый долг/EBITDA. Представленные результаты, на наш взгляд, позитивны для котировок акций компании.

Уралсиб Evraz в 2016 г. увеличил EBITDA на 7,2%, до $1,542 млрд

Evraz в 2016 г. увеличил EBITDA на 7,2%, до $1,542 млрд

Evraz в 2016 году увеличил EBITDA на 7,2% по сравнению с 2015 годом — до $1,542 млрд, говорится в сообщении компании. В первом полугодии 2016 года EBITDA компании составила $577 млн. Таким образом, во втором полугодии этот показатель достиг $965 млн, увеличившись на 67,2% по сравнению с предыдущим отчетным периодом. Выручка группы по итогам года достигла $7,713 млрд, снизившись на 12% по сравнению с 2015 годом. По итогам второго полугодия компания нарастила выручку на 17,7% — до $4,17 млрд.

По EBITDA результаты компании оказались чуть лучше ожиданий рынка, а по выручке – хуже. В целом, улучшение показателей Evraz в основном произошло во втором полугодии 2016 года, они и «вытянули» годовой результат. Положительная динамика была обеспечена сильным ростом цен на коксующийся уголь в 4-ом квартале и небольшим оживлением спроса в сталелитейном сегменте. В 2017 году первое полугодие для Evraz будет сильным, а во втором полугодии мы ожидаем ухудшения.

Промсвязьбанк EVRAZ ОПУБЛИКОВАЛ СИЛЬНЫЕ РЕЗУЛЬТАТЫ ЗА 2016 ПО МСФО

EVRAZ ОПУБЛИКОВАЛ СИЛЬНЫЕ РЕЗУЛЬТАТЫ ЗА 2016 ПО МСФО

Показатель EBITDA Evraz за 2016 составил $1 542 млн (+7% г/г), что предполагает EBITDA за 2П16 в размере $965 млн (+67% п/п). Рентабельность EBITDA выросла на 7 пп с 16% в 1П до 23% во 2П. За второе полугодие Evraz смог сократить чистый долг с $5,3 млрд до $4,8 млрд, а коэффициент чистой задолженности упал с очень высокого уровня 4,9x до 3,1x, приблизившись к внутреннему целевому показателю 2,0x. Evraz оценивает эффект программы сокращения затрат в $316 млн и занимает осторожно оптимистичную позицию в отношении конъюнктуры на рынке в 2017, ожидая рост спроса на трубы в США.

Мы считаем результаты сильными, показатель EBITDA за 2П16 оказался на 8% выше консенсус-прогноза. Благодаря высоким ценам на уголь показатель EBITDA в угольном сегменте во 2П16 вырос в два раза п/п до $428 млн, показатель EBITDA в стальном сегменте также вырос — на 63% п/п на фоне восстановления рынка стали. Снижение долговой нагрузки впечатляет, однако коэффициент чистой задолженности остается высоким, предполагая отсутствие дивидендов до конца 1П17. На основе консенсус-прогнозов Evraz торгуется с мультипликатором EV/EBITDA 2017 равным 5,1x, с обоснованным дисконтом к НЛМК (5,6x) и Северстали (5,8x) из-за более низкой ликвидности и более высокого долга, на наш взгляд. Мы подтверждаем, что ММК (4,3x) является нашим фаворитом среди российских производителей стали.

Атон Чистый убыток Евраз по итогам 2016 года снизился в 3,8 раза г/г и составил $188 миллионов.

Чистый убыток Евраз по итогам 2016 года снизился в 3,8 раза г/г и составил $188 миллионов.

Показатель EBITDA +7,2% — до $1,542 миллиарда.

Выручка -12% и составила $7,713 миллиарда.

Капитальные вложения компании не изменились — на уровне $428 миллионов.

Чистый долг на конец 2016 года составил $4,802 миллиарда, или -10,2% г/г.

пресс-релиз

Evraz в IV квартале увеличил выплавку стали на 0,2%, до 3,4 млн тонн

Evraz в IV квартале увеличил выплавку стали на 0,2%, до 3,4 млн тонн

Evraz в IV квартале увеличил выплавку стали на 0,2% по сравнению с предыдущим кварталом — до 3,397 млн тонн, сообщила компания. Выпуск стальной продукции, за вычетом объемов перекатки, в октябре-декабре увеличился на 4% — до 3,149 млн тонн. Выплавка стали группой по итогам 2016 года снизилась на 5,7% и составила 13,527 млн тонн. Выпуск стальной продукции также сократился на 6,1% — до 12,352 млн тонн.

Слабый спрос в РФ со стороны строительного сектора стал основной причиной падения производства компании в 2016 году. В целом, мы видим улучшение ситуации на рынке и данные 4 кв. Evraz это подтверждают, хотя сейчас низкий сезон для спроса на сталь. Мы ждем улучшения операционных показателей компании во 2-3 кв. 2017 года. При этом финансовым показателям компании в 4 кв. 2016 года и 1 кв. 2017 года должен оказать поддержку хороший рост цен на уголь.

Промсвязьбанк EVRAZ: СИЛЬНЫЕ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 4К16

EVRAZ: СИЛЬНЫЕ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 4К16

Производство стальной продукции в России выросло на 3% кв/кв до 2,7 млн т благодаря росту объемов полуфабрикатов (+12%) и железнодорожного проката (+17%). Компания прогнозирует рост производства на 4-5% кв/кв в 1К17 за счет завершения капитально ремонта одной из доменных печей ЗСМК. В Северной Америке производство стали также выросло — на 5% кв/кв до 365 тыс т на фоне роста спроса на трубы из-за снижения запасов, и роста скважин. Evraz ожидает роста объемов в Северной Америке в 1К благодаря отсутствию запланированных ремонтов и сильному росту заказов на трубную продукцию. Объемы добычи угля выросли на 7% кв/кв до 5,8 млн т за счет временного роста объемов у Распадской (+32% кв/кв до 3,2 млн т), однако объемы производства концентрата неожиданно упали на 5% до 3,4 млн т из-за неблагоприятных погодных условий и нехватки вагонов на экспортных маршрутах.

В целом сильные результаты почти по всем дивизионам, и что еще более важно, в целом оптимистичный прогноз на 1К17. Ралли в ценах на коксующийся уголь способствовало росту котировок Evraz в 2016, и мы ожидаем, что акции покажут динамику хуже российского стального сектора в условиях падающих цен на уголь. Evraz торгуется с мультипликатором EV/EBITDA 2017П равным 5,4x, в соответствии со средним показателем у российских аналогов, однако характеризуется самым слабым балансом и ликвидностью, на наш взгляд.

АТОН

Евраз - факторы роста и падения акций

- Компания является основным бенефициаром роста цен на уголь (08.01.2018)

- С 2019 года компания может на 40% нарастить CAPEX до $870–990 млн в год - реализация 4 новых проектов в сталелитейном производстве. (22.10.2018)

Евраз - описание компании

Евраз ГрупЕвраз является крупнейшим производителем коксующегося угля в России.

Евраз — британская компания, торгуется в Лондоне на LSE, акции номинированы в пенсах.

ТО есть цена акции 600 означает, что она стоит 6 британских фунтов

Всего выпущено 1,45 млрд акций.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций