Продажи российских девелоперов в стоимостном выражении увеличились, но упали в натуральном - Промсвязьбанк

Публичные российские девелоперы представили операционные результаты по итогам 3 квартала и 9 месяцев 2019 года. Компании фокусируются на рентабельности, увеличивая цены на недвижимость.

В условиях перехода на новые правила финансирования в строительной отрасли застройщики повысили цены на недвижимость, в результате продажи в стоимостном выражении увеличились, но упали натуральном, что указывает на хрупкость рынка недвижимости.

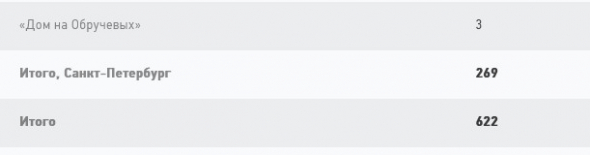

Операционные результаты компании ПИК отражают тактику, направленную на максимизацию выручки за счет повышения цен на недвижимость. В 3 квартале 2019 года застройщик достиг роста цены реализации на 10,5% г/г на фоне сокращения продаж на 3,9% г/г, что в итоге привело к увеличению выручки на 6,3% г/г. Динамика за 3 квартал 2019 года хуже, чем по итогам 9 месяцев 2019 года, что может указывать на чувствительность спроса к повышению цен в условиях стагнации доходов населения. Отметим, что за 9 месяцев 2019 года компания вывела в продажу лишь 2 новых проекта (за 9 месяцев 2018 г. компания вывела в продажу 12 новых проектов). Компания ЛСР по итогам 3 квартала 2019 года продемонстрировала резкое снижение продаж недвижимости на 37,4% г/г, на фоне роста цены на 15% г/г. В результате выручка сократилась на 26,9% г/г. Избежать более глубокого падения показателей по компании в целом, позволил московский портфель недвижимости, в частности проект «ЗИЛАРТ».

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций